大湾区是我国发展较为广泛的地区之一,2019年,大湾区(内地)人均GDP在全国五个主要城市群中排名第一,人均可支配收入仅次于长三角城市群,排名第二。

房地产是湾区经济增长的重要一环,过去五年大湾区的房地产行业经历了快速发展,以深圳为代表,佛山、珠海、肇庆等地房地产投资复合年增长率均超过20%。自1981年深圳第一家物业管理公司成立以来,企业数量不断增多,规模扩大,物业管理行业种类和规模成倍增加。

智通财经APP观察到,近期来自广州的物管企业广州珠江城市管理服务集团股份有限公司(以下简称“珠江城市管理”)向港交所递交了主板上市申请。农银国际和中国平安资本(香港)为联席保荐人。

资料显示,珠江城市管理1987年成立于广州,向大湾区20种不同类型的住宅和非住宅物业提供城市服务。截至2020年末,集团业务覆盖大湾区九个内地城市中的七个,并进军其他13个省份的其他省市。根据中指院资料,按照综合实力排名,2021年集团于中国百强物管企业中排名19位。

公建、住宅、文体三驾马车 文体场馆面积行业第一

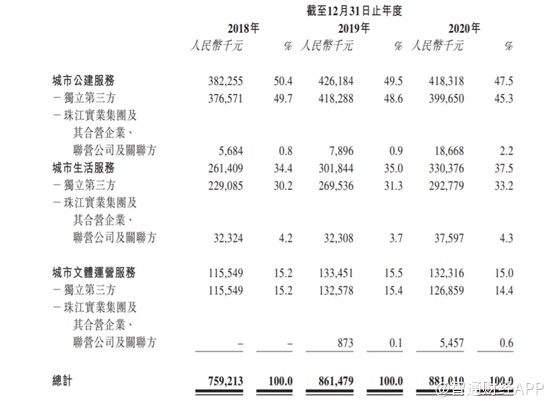

珠江城市管理通过三条业务线经营,即城市公建服务、城市生活服务和城市文体运营服务,提供多元化服务。城市公建服务主要包括政府机关和企事业单位办公楼、公立医院和学校、酒店和购物中心、产业园区等,城市生活服务主要是住宅物业基本物业管理和增值服务,城市文体运营服务主要包括体育馆管理服务、体育馆运营及配套服务。

截至2020年12月31日,珠江城市管理三条业务线的收入占比分别为47.5%、37.5%和15%。其中来自第三方的收入占比分别为45.3%、33.2%和14.4%,关联方主要为珠江实业集团及合营企业联营企业等。

截至2020年12月31日,公司在管项目共431个,签约建筑面积及在管建筑面积分别为3640万和3190万平方米,超过百强物管平均在管面积规模。

从业务线可以看到,集团业务以非住宅物业和文体物业为主。非住宅物业相比住宅物业市场竞争程度低、管理费高、管理费收缴率高、提价相对容易。非住宅物业管理费一般为2至15元/平方米/月,而住宅物业一般为2元/平方米/月左右。文体运营和服务随着赛事需求增加、政策推动、大众健身情绪高涨等因素,近几年发展也较为迅速。

智通财经APP观察到,在非住宅管理行业,规模大的企业较少,未来拓展空间更大,竞争性较小。文体服务长期具备增长潜力,但是目前国内缺少顶级赛事支撑,导致流量受限。

珠江城市管理在大湾区排名较为靠前。2020年,集团在管面积3190万平方米,其中第三方外拓面积2550万平方米,在广东省百强企业中排名第十,来自第三方外拓面积占比80.1%,在广东省百强企业中排名第九。

其中子公司珠江文体是一家政府投资为主、企业参与投资、BOT模式的打新公共体育设施企业,其致力于成为中国最大的问题产业综合运营商。在近20年大型体育馆管理发展中,珠江文体先后服务了第十六届亚运会、2019年国际篮联篮球世界杯、第49届世乒赛、苏迪曼杯羽毛球赛等赛事,2020年在提供文体运营的物业百强企业中,文体场馆在管面积第一。

业绩波动较大 负债率显著提升

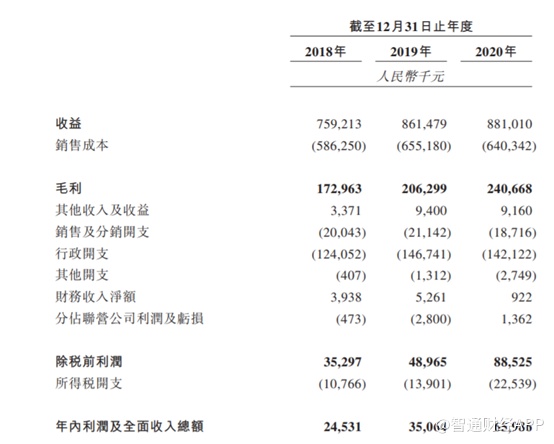

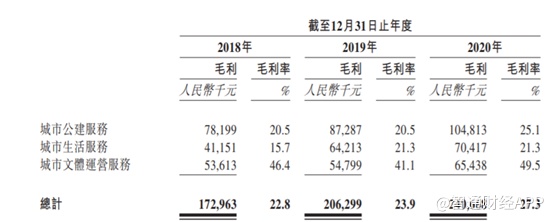

业绩方面,2018年至2020年,集团营收分别为7.59亿人民(单位下同)、8.61亿和8.81亿元,同比分别增长13.5%和2.3%。毛利分别为1.73亿、2.06亿和2.41亿元,同比分别增长19.2%和16.6%。净利润分别为2453万、3506万和6599万,同比分别增长42.9%和74%。

智通财经APP观察到,2018年至2019年营收增长主要是在管项目增多业务扩张所致,而2020年营收增长明显放缓,主要是年内受疫情影响,导致非住宅物业收入增长放缓甚至负增长,而这也是珠江城市管理相比住宅物业最主要的特点,即业绩稳定性较差。不同于住宅物业,城市公建、文体物业的营收受环境影响较大。

不过集团的毛利率水平有所提升,因此毛利润和净利润增速明显好于营收增长。2018年至2020年集团综合毛利率分别为22.8%、23.9%和27.3%,2020年,城市公建服务和文体运营服务的毛利率增长明显,一方面是由于疫情期间社会保险基金供款减少、租金减免等影响,而且均高于城市生活服务毛利率。

营收增长较为缓慢,但是受益于高毛利项目增多和费用控制较为良好,带来利润率的提升,导致公司净利润呈现较为快速增长,却有容易波动,这是公司业绩的基本画像。

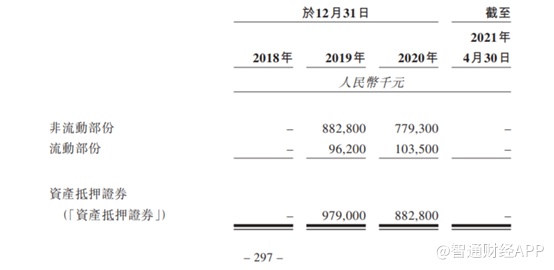

而另一方面需要注意的是,2019年以来集团的非流动资产负债出现显著变化。2018年至2020年,其非流动资产分别为8937万、9.65亿和9.6亿元,非流动负债分别为3781万、9.21亿和8.45亿元。流动资产分别为7.39亿、9.06亿和9.5亿,流动负债分别为5.11亿、6.43亿和7.04亿。

具体而言,2019年公司非流动资产增加主要是因为其他应收款(ABS)增加8.58亿元,资料显示,主要是授予关联方贷款所致。另一方面,2019年增加计息借款9.79亿元,其中非流动部分达到8.83亿元。其都与2019年公司就资产抵押证券融资安排相关。不过该部分资产负债已经在2021年4月份结清。

而之所以出现该部分变动,与集团的现金流状况也有一定关系。2018年至2020年末,集团在手现金分别为4.93亿、4.97亿和4.22亿,小幅下滑,经营现金流分别为8516万、6107万和1.12亿元,增长并不稳定。2019年其投资和融资现金流分别为9.96亿和9.38亿元,其在手现金显然难以覆盖,

而且,虽然公司的流动比率较高,但是公司的总负债比率也逐年升高,从2018年的66.3%升至2020年的81.3%,增加了资产结构风险,其有望在上市后得以缓解,但也需要长期跟踪观察。