后疫情时代,电影行业稳健复苏,1H21累计实现含服务费票房276亿元,恢复至1H19的88.1%。展望下半年,暑期档(指6月15日-8月31日,下同)国产影片供给相对充沛,《1921》、《中国医生》等主旋律影片关注度较高,进口影片有望后续进一步加速定档。

摘要

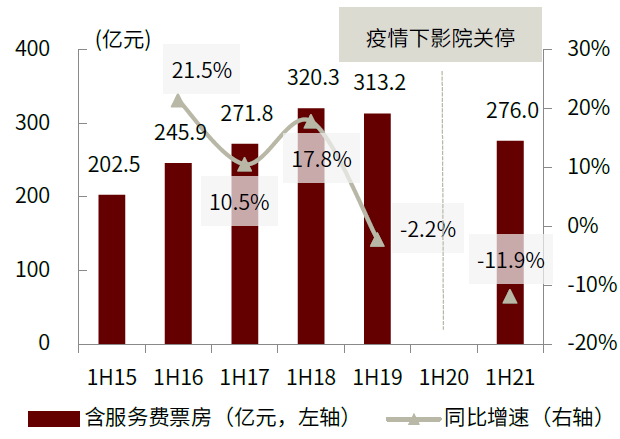

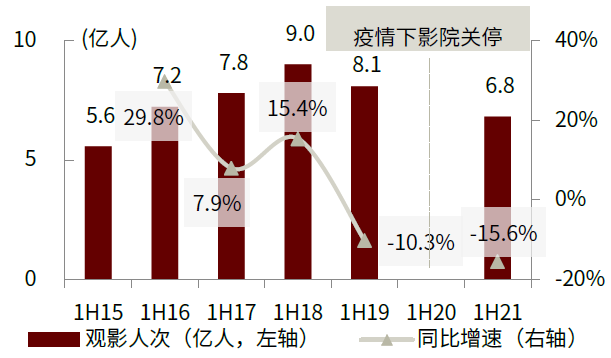

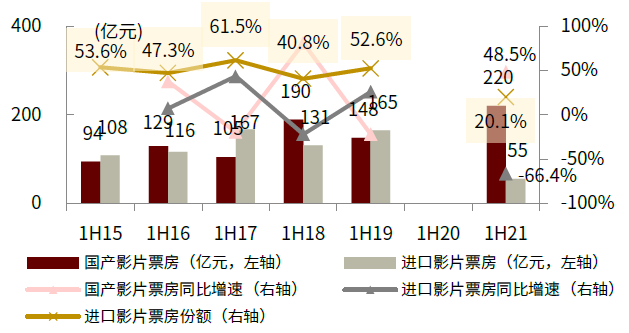

1H21重点档期推动市场恢复,国产影片贡献八成票房。根据艺恩数据,1H21全国累计实现含服务费票房276亿元,较1H19下降11.9%,元旦档、春节档、五一档等重点档期聚焦效应明显;1H21观影人次较1H19下降15.6%至6.8亿人次,平均票价较1H19提升4.4%至40.5元,且渠道下沉趋势持续。内容端,1H21新上映影片较1H19增加5部,但影片头部效应明显,中腰部影片表现相对较弱;受疫情影响进口影片供给不足,进口影片票房占比降低32.5ppt至20.1%,国产影片成为主力军。渠道端,截至2021年6月全国影院及银幕数量已超疫情前水平,伴随经营效率分化,头部影投公司市占率提升,万达电影/横店院线1H21市占率分别较1H19提升1.15ppt/0.27ppt。

暑期档主旋律电影值得期待,关注进口影片定档情况。根据猫眼专业版,截至7月1日,暑期档共72部新片定档,多部主旋律影片将集中上映,包括《1921》《革命者》《中国医生》《狙击手》等。我们认为,疫情后观影人群对于影片内容情绪表达张力的重视度提升,优质主旋律影片有望获得较高票房表现。除主旋律题材外,多部动画、动作、青春等多元题材影片也值得关注,伴随海外疫情逐步得到控制,我们建议持续关注重磅好莱坞电影的引进节奏。

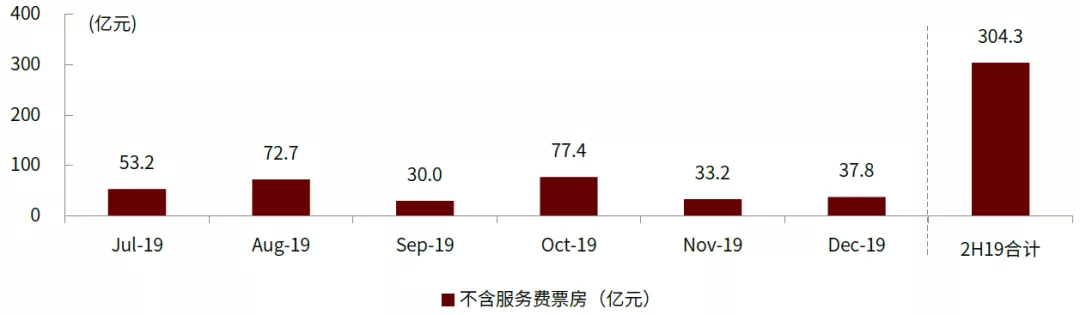

维持中性情况下2021年全年不含服务费票房预测550亿元,较2019年下降7.4%。我们认为,在疫情有效控制、内容供给常态化的背景下,考虑到主旋律影片或取得较好票房表现,且部分进口影片有望后续定档,2H21票房有望达到或超过2H19年304.3亿元的水平,维持我们此前预测的中性情形下550亿元全年不含服务费票房水平。

风险

疫情不确定风险;影片内容品质不及预期;行业监管收紧。

正文

1H21回顾:后疫情时代票房稳健复苏,国产影片票房占比升至80%

需求端:重点档期推动票房稳健复苏,渠道下沉趋势持续

1H21票房恢复至1H19的88.1%,档期聚焦效应明显。经过2020年疫情影响下近半年的停摆,全国影院自2020年7月20日起陆续恢复运营。受制于局部地区疫情反复,以及供给与需求端仍在恢复中,1H21全国累计实现含服务费票房276.0亿元,较1H19下降11.9%,恢复率为88.1%。

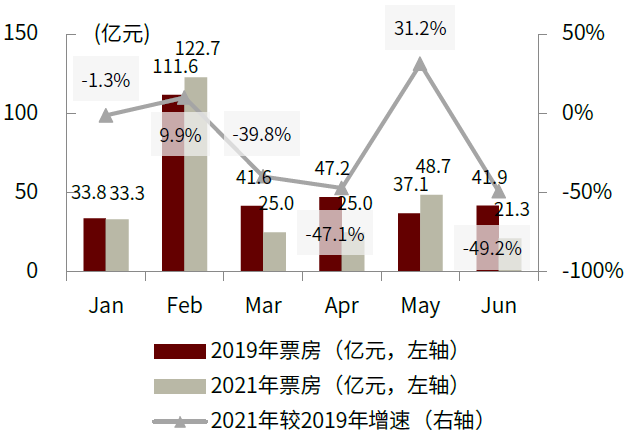

重点档期方面,2021年元旦档(1月1日至3日)、春节档(2月11日至17日)、五一档(5月1日至5日)分别录得含服务费票房13.03亿元/78.43亿元/16.74亿元,较2019年分别增长30.0%/32.9%/9.8%,成为1H21票房复苏的重要驱动因素,也带动2月和5月单月票房超过2019年同期水平。我们认为,后疫情时代重磅影片大多在重要档期集中上映,档期的聚焦效应明显,淡季票房表现则更为平淡。

图表:1H21实现含服务费票房276.0亿元,较1H19降低11.9%

资料来源:艺恩,中金公司研究部

注:1H21票房增速为较1H19相比;2020年受疫情影响,1月24日至7月19日全国影院停业,自7月20日起全国影院阶段性复业。

图表:1H19/1H21月度票房变化:1月基本持平,2月及5月增长,其余月份降低

资料来源:艺恩,中金公司研究部

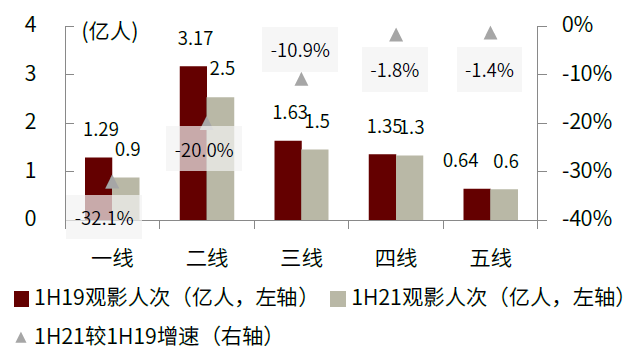

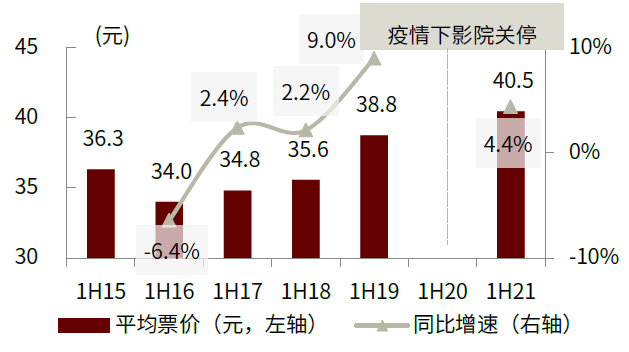

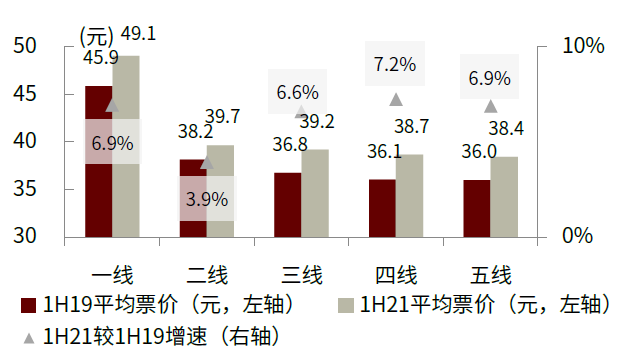

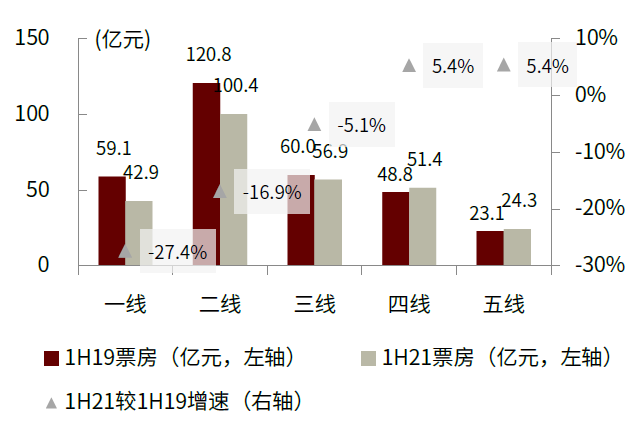

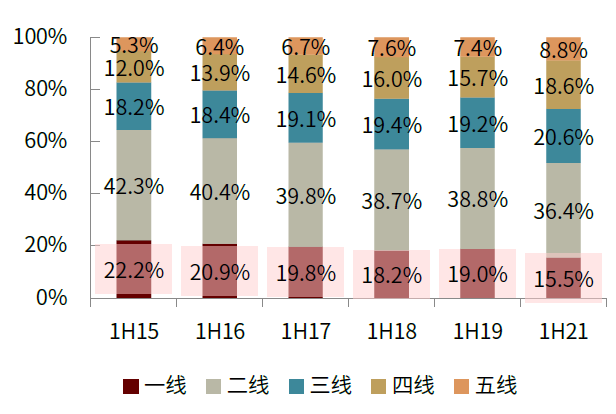

平均票价较1H19提升4.4%,渠道加速下沉。观影人次方面,1H21观影人次较1H19下降15.6%至6.8亿人次;分城市层级看,低线城市观影人次恢复进度更快,四五线城市观影人次已与1H19基本持平,而高线城市恢复相对较慢。平均票价方面,由于影片头部效应和档期效应明显、票补有所缩窄,1H21票价延续增长趋势,较1H19提升4.4%至40.5元;各城市层级票价均有提升,除二线城市外票价增幅均超过6%。由于观影人次降幅较低、票价提升效应明显,1H21四线及五线城市票房较1H19均提升5.4%,三线及以下城市票房占比较1H19提升5.8ppt至48.1%,渠道下沉趋势持续。

图表:1H21观影人次较1H19降低15.6%

资料来源:艺恩,中金公司研究部

注:1H21观影人次增速为较1H19相比;2020年受疫情影响,1月24日至7月19日全国影院停业,自7月20日起全国影院阶段性复业。

图表:1H21低线城市观影人次降幅相对较低

资料来源:艺恩,中金公司研究部

图表:1H21票价延续增长,较1H19提升4.4%

资料来源:艺恩,中金公司研究部

注:票房含服务费;1H21平均票价增速为较1H19相比;2020年受疫情影响,1月24日至7月19日全国影院停业,自7月20日起全国影院阶段性复业。

图表:1H21各城市层级平均票价均有所抬升

资料来源:艺恩,中金公司研究部

注:票房含服务费。

图表:1H21四线及五线城市票房逆势增长

资料来源:艺恩,中金公司研究部

注:票房含服务费。

图表:1H15-1H21分城市层级票房占比

资料来源:艺恩,中金公司研究部

注:票房含服务费。

内容端:受疫情影响进口影片缺席,国产影片表现亮眼

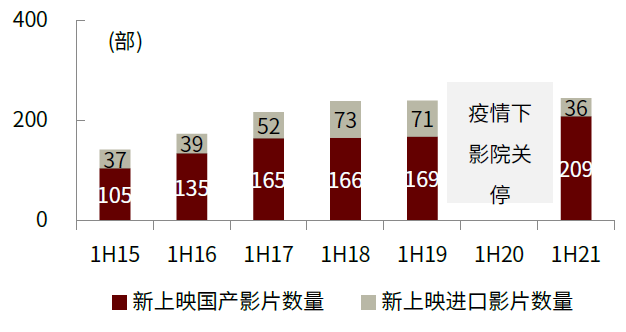

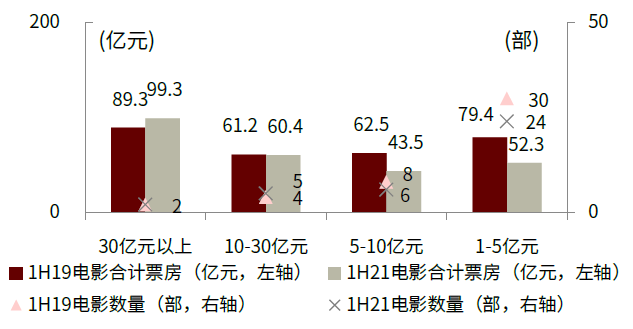

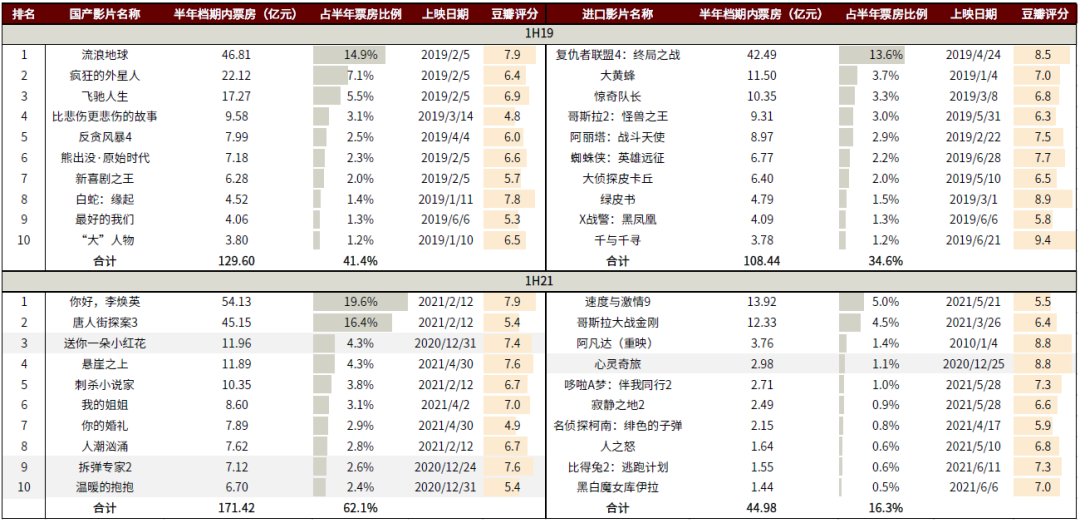

内容供给逐步恢复,影片头部效应明显。从影片上映数量看,1H21新上映影片合计为245部,较1H19的240部增加5部;其中国产影片209部,较1H19增加40部,进口影片则减少35部至36部。我们认为,经历近一年的恢复期,国产电影供给节奏逐步恢复,新片产量基本恢复至疫情前水平,而海外相对严重的疫情仍影响进口影片供应。从单片票房表现看,1H21电影票房头部效应明显。春节档上映的热门电影《你好,李焕英》和《唐人街探案3》分别以54.1亿元和45.2亿元累计票房排名前两名,CR2为36.0%,较1H19提高7.5ppt;票房为10-30亿元的影片共5部,较1H19增加一部,合计录得票房60.4亿元,与1H19基本持平;而票房为5-10亿元和1-5亿元的影片数量和票房均出现下降,中腰部影片表现较往年相对较弱。

图表:1H21新上映影片较1H19增加5部

资料来源:国家新闻出版广电总局,猫眼专业版,中金公司研究部

注:不含重映影片;2021年6月数据来自猫眼专业版;2020年受疫情影响,1月24日至7月19日全国影院停业,自7月20日起全国影院阶段性复业。

图表:1H19及1H21票房过亿影片票房及数量分布

资料来源:艺恩,中金公司研究部

注:票房含服务费;统计半年度内所有产生票房的影片。

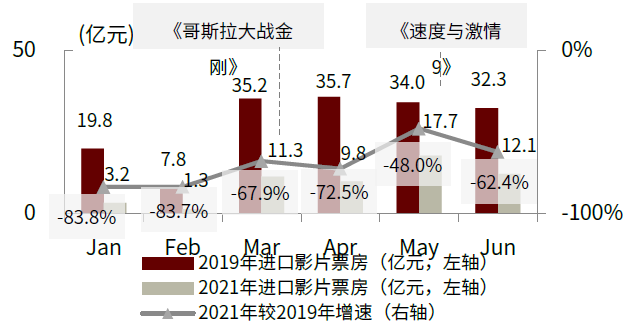

受疫情影响进口影片供给不足,单部影片表现不及预期。1H21进口影片票房较1H19降低66.4%,票房占比降低32.5ppt至20.1%。我们认为,一方面2021年海外局部地区仍有疫情反复,多部好莱坞影片延期、撤档或转至流媒体平台播出,国内进口影片定档及上映节奏也受到一定的影响,内容供给整体相对不足;另一方面国产影片质量逐渐提高,而进口影片国内票房表现欠佳,《速度与激情9》、《哥斯拉大战金刚》仅分别取得13.9亿元和12.3亿元票房,与1H19上映的《复仇者联盟4》的42.5亿元票房存在较大差距,进口影片占比有所下降。

图表:1H21进口影片票房占比降至20.1%

资料来源:艺恩,中金公司研究部

注:票房含服务费;1H21票房增速为较1H19相比;2020年受疫情影响,1月24日至7月19日全国影院停业,自7月20日起全国影院阶段性复业。

图表:1H21进口影片单月票房较1H19均有降低

资料来源:艺恩,中金公司研究部

注:票房含服务费。

图表:1H19/1H21国产及进口影片top10:1H21影片头部效应明显,进口影片票房表现不及国产

资料来源:艺恩,豆瓣电影,中金公司研究部

注:票房含服务费;灰色底色为2020年上映影片。

渠道端:竞争格局基本稳定,头部公司市占率提升

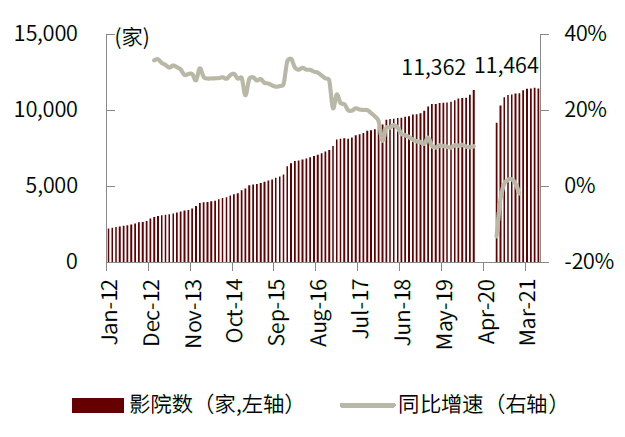

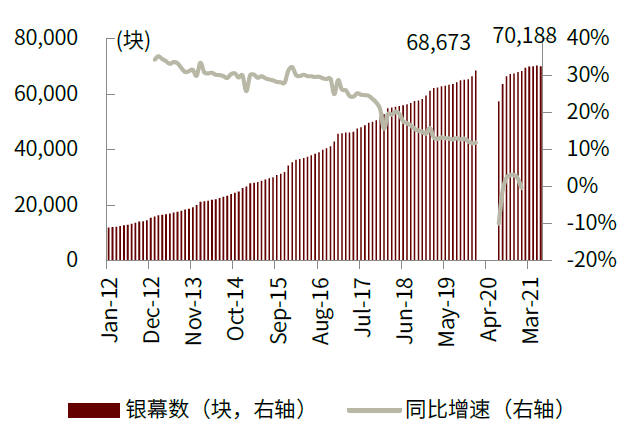

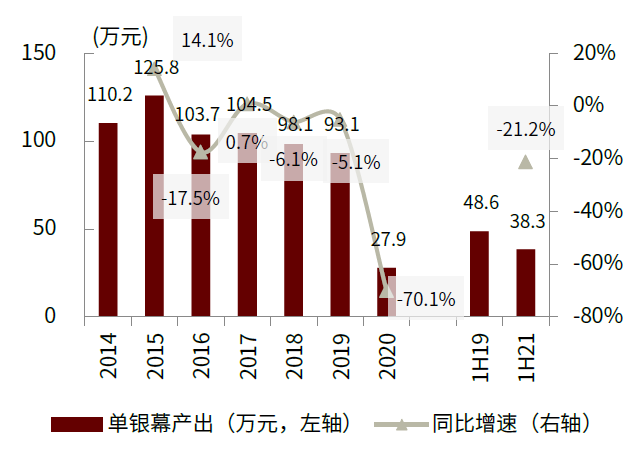

影院及银幕数量超过疫情前水平,单银幕产出仍待恢复。截至2021年6月末,全国影院数量为11,464家、银幕数量为70,188块,均超过疫情前2020年1月的水平。但相较1H19,1H21单银幕产出降低21.2%至38.3万元,一二线城市单银幕产出降幅分别为31.4%和25.0%。我们认为,后疫情时代影院经营效率分化,资金储备和运营效率存在劣势的影院仍面临一定的经营压力,行业出清仍在进行中。

图表:1H21国内影院数量恢复至疫情前水平

资料来源:艺恩,中金公司研究部

注:2020年受疫情影响,1月24日至7月19日全国影院停业,自7月20日起全国影院阶段性复业。

图表:1H21国内银幕数量恢复至疫情前水平

资料来源:艺恩,中金公司研究部

注:2020年受疫情影响,1月24日至7月19日全国影院停业,自7月20日起全国影院阶段性复业。

图表:1H21单银幕产出尚未完全恢复

资料来源:艺恩,中金公司研究部

注:票房含服务费;2020年受疫情影响,1月24日至7月19日全国影院停业,自7月20日起全国影院阶段性复业;1H21单银幕产出增速为较1H19相比。

图表:1H21高线城市单银幕产出降幅更高

资料来源:艺恩,中金公司研究部

注:票房含服务费。

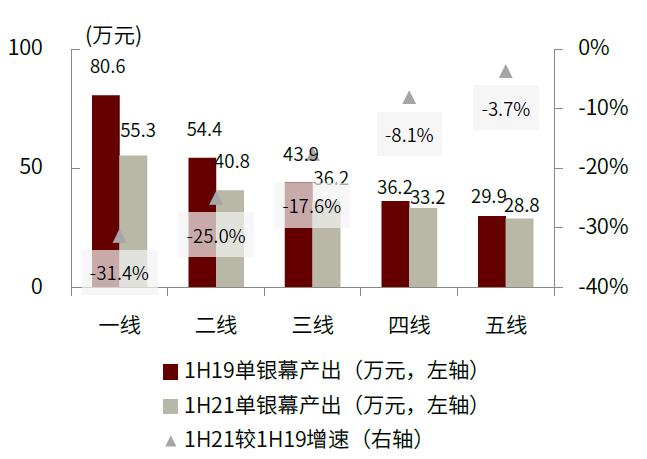

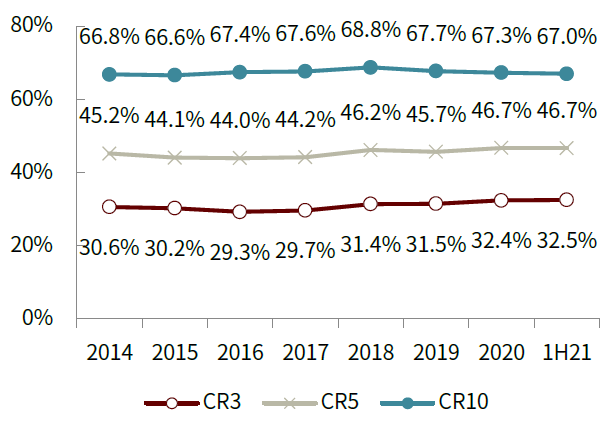

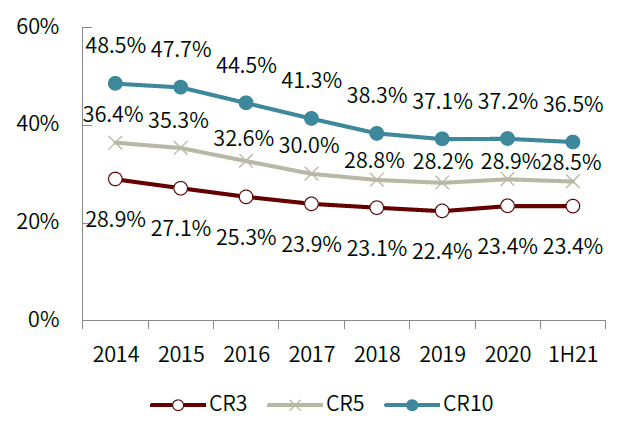

渠道竞争格局基本稳定,头部公司市占率提升。院线公司方面,CR3和CR5较1H19分别提升0.51ppt至32.5%和0.33ppt至46.7%,其中万达院线1H21市占率较1H19提升1.13ppt。影投公司方面,CR3较1H19提高0.74ppt至23.4%,CR5略降0.03ppt至28.5%,其中万达电影1H21市占率较1H19提升1.15ppt。我们认为,头部公司整体市场份额稳中有升,说明疫情后公司间分化进程持续;长期位居市占率第一的万达电影凭借资金、品牌和运营效率上的优势或持续受益于疫情后行业整合,深耕低线城市的横店影视则有望受益于渠道下沉红利。

图表:1H21院线公司票房市占率top10

资料来源:艺恩,中金公司研究部

注:票房含服务费。

图表:2014-1H21院线公司票房集中度相对稳定

资料来源:艺恩,中金公司研究部

图表:1H21影投公司票房市占率top10

资料来源:艺恩,中金公司研究部

注:票房含服务费。

图表:2014-1H21影投公司票房集中度渐趋平稳

资料来源:艺恩,中金公司研究部

注:票房含服务费。

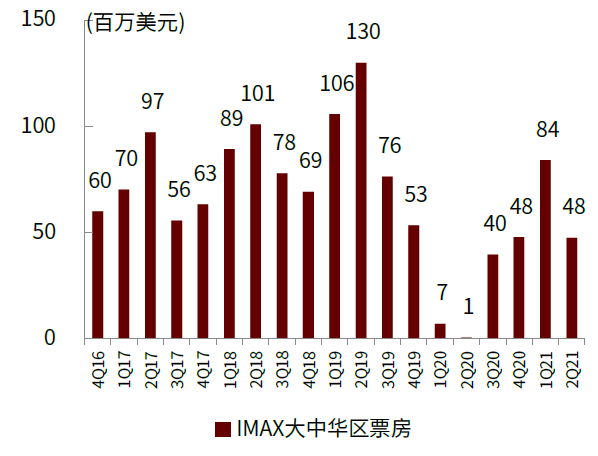

IMAX票房稳步恢复,对重磅影片的覆盖率较高。IMAX大中华区票房自3Q20起逐步恢复增长,1Q21和2Q21(截至6月20日)分别实现票房8,410万美元和4,750万美元,主要得益于春节档影片《唐人街探案3》、《刺杀小说家》和进口影片《哥斯拉大战金刚》、《速度与激情9》的推动。我们认为,2021年春节档7部主要影片中3部影片均包含IMAX制式,《唐人街探案3》成为全球第四部全程使用IMAX摄影机拍摄的国产影片,IMAX的品牌价值日益被市场认可;由于1H21进口影片表现一般,IMAX票房尚未恢复至2019年水平,伴随IMAX对更多国产重磅电影的覆盖和进口影片引进节奏的恢复,其市占率有望进一步提升。

图表:IMAX大中华区票房疫情后逐步恢复

资料来源:IMAX官网,中金公司研究部

注:2Q21票房截至6月20日。

图表:1H21上映的含IMAX制式影片

资料来源:艺恩,中金公司研究部

注:票房含服务费;标灰为重映影片。

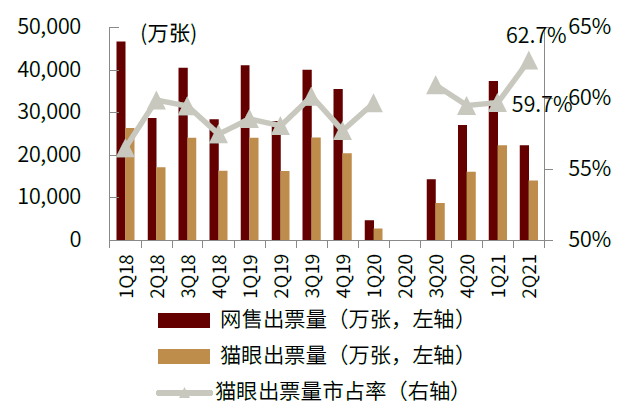

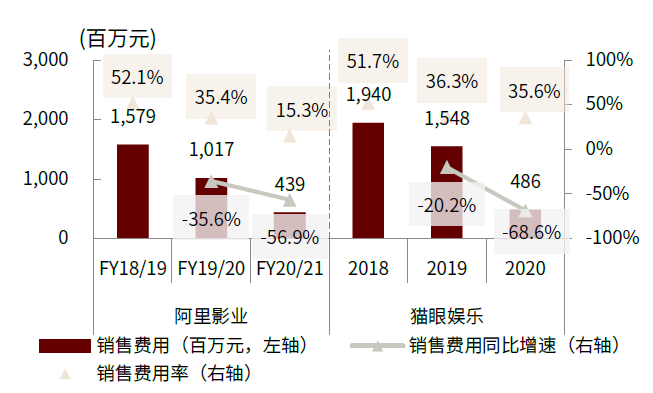

猫眼市占率稳中有升,持续加码电影发行和自主开发。1H21在线票务行业竞争格局相对稳定,猫眼出票量市占率为60.8%,较1H19提升2.4ppt,其中1Q21出票量市占率为59.7%,2Q21出票量市占率为62.7%。销售费用方面,猫眼娱乐2020年销售费用同比下降68.6%,阿里影业在2020-2021财年销售费用同比下降56.9%,两家公司销售费用率均不断走低,我们判断猫眼和淘票票的竞争或将继续缓和,票补有望进一步收紧。在稳定开展票务服务的同时,猫眼娱乐持续拓展产业链上游,2021年参与了春节档7部主要影片中5部电影的出品或发行,并参与出品和保底主控发行影片《你好,李焕英》;展望下半年,我们认为,公司参与出品或发行的《1921》、《中国医生》、《白蛇2:青蛇劫起》、《怒火·重案》、《平原上的摩西》、《反贪风暴5》等影片的表现值得关注。

图表:1Q18-2Q21猫眼出票量份额稳中有升

资料来源:猫眼专业版,中金公司研究部

注:猫眼出票量市占率=猫眼出票量/网售出票量

图表:阿里影业和猫眼娱乐票补投入持续减少

资料来源:阿里影业公司公告,猫眼娱乐公司公告,中金公司研究部

图表:猫眼娱乐2021年参与出品或发行的已上映或有望上映的电影片单

资料来源:公司公告,猫眼专业版,豆瓣电影,中金公司研究部

注:标灰为猫眼娱乐主控出品影片。

2H21前瞻:关注主旋律影片表现及进口影片定档,维持全年票房550亿元预测

暑期档:关注主旋律电影表现及进口影片定档情况

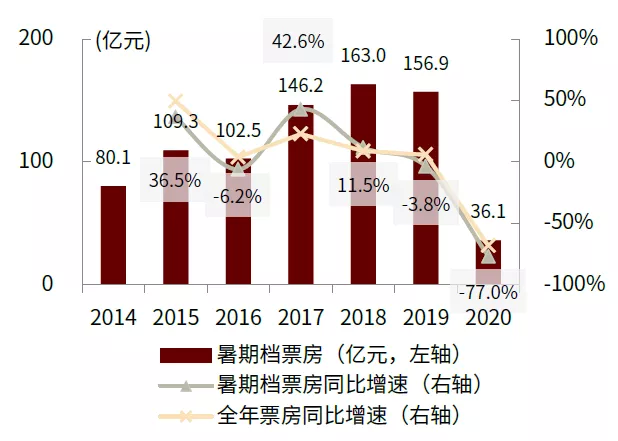

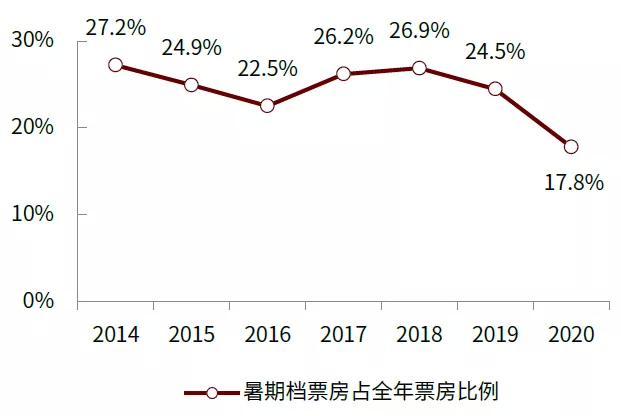

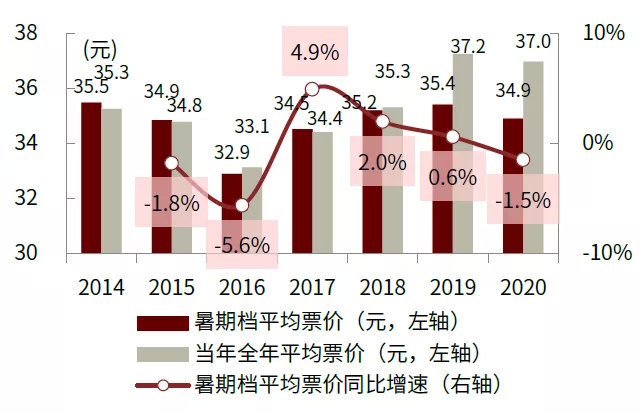

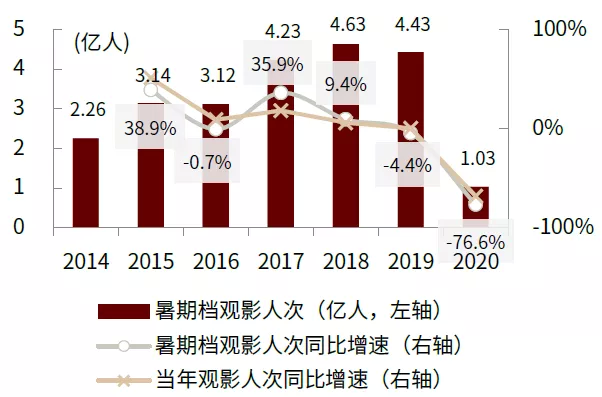

往年来看,暑期档票房占全年票房比重约为25%,期待主旋律电影表现。暑期档(指6月15日-8月31日,下同)为全国学生迎来长假和相对集中进行观影活动的重要档期,从历年表现看,其档期票房占全年票房比重在2014-2019年维持在25%左右,票房增速也与全年大盘增速同向波动,对全年票房走势具有一定的指示意义。暑期档历年票房、票价及观影人次整体呈上升趋势,但2019年撤档风波下影片供给相对不足,2020年暑期档则尚处于疫情后影院开放初期,防疫措施相对严格、上映影片较少,制约档期票房表现。我们认为,2021年暑期档或成为青年人群集中观影的窗口期,在优质内容供给催化下档期票房或存在一定的弹性。

图表:2014-2020年暑期档票房及同比增速

资料来源:艺恩,中金公司研究部

注:暑期档指6月15日-8月31日;票房含服务费;2020年受疫情影响,1月24日至7月19日全国影院停业,自7月20日起全国影院阶段性复业。

图表:2014-2020年暑期档票房占全年比例相对稳定

资料来源:艺恩,中金公司研究部

注:暑期档指6月15日-8月31日;票房含服务费。2020年受疫情影响,1月24日至7月19日全国影院停业,自7月20日起全国影院阶段性复业。

图表:2014-2020年暑期档平均票价及同比增速

资料来源:艺恩,中金公司研究部

注:暑期档指6月15日-8月31日;票房含服务费。

图表:2014-2020年暑期档观影人次及同比增速

资料来源:艺恩,中金公司研究部

注:暑期档指6月15日-8月31日;2020年受疫情影响,1月24日至7月19日全国影院停业,自7月20日起全国影院阶段性复业。

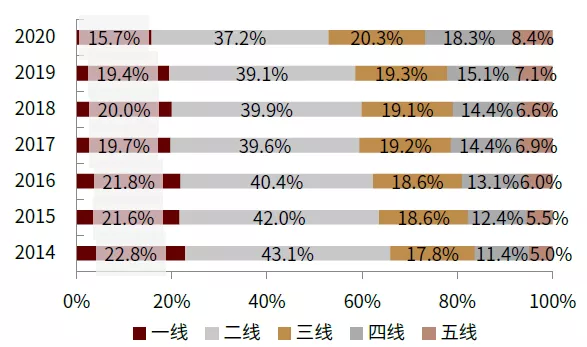

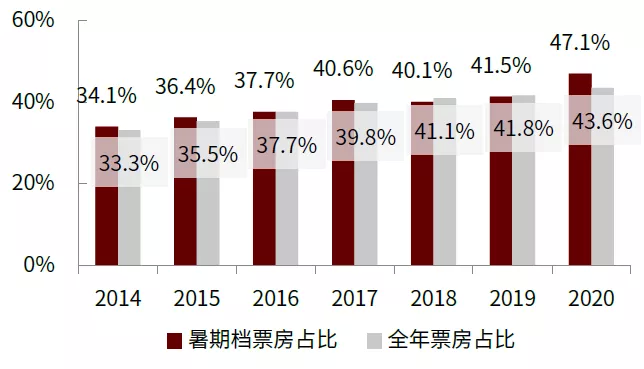

渠道整体下沉,城市层级分布或相对均匀。从城市层级分布看,2014年至2019年三线及以下城市暑期档票房占比由34.1%升至41.5%,2020年由于疫情影响学生返校,该比例进一步提升至47.1%。我们认为,2021年暑期档票房分布或将整体维持下沉趋势,但一二线城市票房占比相较2020年或有所提升,整体地域分布有望更加均衡。

图表:2014-2020年暑期档票房渠道分布:渠道整体呈现下沉趋势

资料来源:艺恩,中金公司研究部

注:暑期档指6月15日-8月31日;票房含服务费。

图表:2014-2020年三线及以下城市暑期档及全年票房占比不断提升

资料来源:艺恩,中金公司研究部

注:暑期档指6月15日-8月31日;票房含服务费。

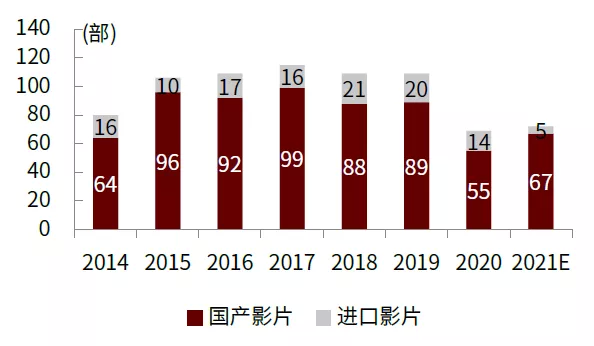

影片数量较2019年有所降低,国产影片、剧情片占据主流。

► 定档影片数量减少:根据猫眼专业版截至7月1日数据,2021年暑期档共有72部新片待映,定档影片数量较2019年暑期档减少37部,但考虑到有部分影片尚待定档,我们预计实际上映影片数量或将略高于当前定档数量。

► 国产影片票房占比或继续提升:2017-2020年暑期档票房排名前五的电影中均有两部为进口影片,而2021年暑期目前已定档影片中国产影片67部,进口影片仅为5部,分别为《困在时间里的父亲》、《就爱断舍离》、《狼行者》、《拯救甜甜圈:时空大营救》和《太阳之子》,我们认为国产影片档期票房占比或创新高。

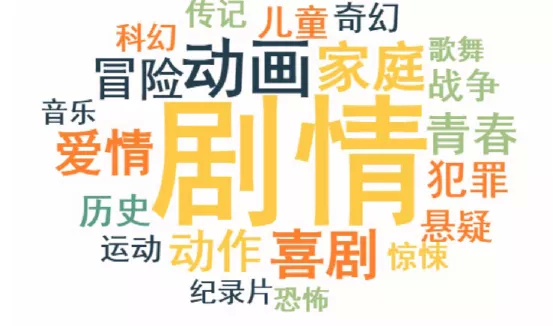

► 剧情片占比较高:从题材类型看,定档影片中43部含有剧情片元素、15部含有动画元素、11部含有喜剧元素,其次频次较高的分别为家庭、爱情、动作、青春等。

图表:2014-2021E暑期档新上映影片数量

资料来源:艺恩,猫眼专业版,中金公司研究部

注:暑期档指6月15日-8月31日;不含重映影片;2021年上映影片统计截至2021年7月1日。

图表:2021年暑期档影片题材词云图

资料来源:艺恩,中金公司研究部

注:字题越大表示该题材在影片题材类型中出现频数越多;上映影片统计截至2021年7月1日。

图表:2017-2020年暑期档票房top5影片:每年均包含两部进口影片,影片票房集中度相对较高

资料来源:艺恩,中金公司研究部

注:暑期档指6月15日-8月31日;票房含服务费;茶色底色为进口影片。

暑期档恰逢建党百年,重点关注《1921》、《革命者》、《中国医生》等主旋律影片表现。自2016年来,国产主旋律影片在题材上逐步泛化至多元类型片,在视角上更多以微观视角获得观众共鸣,在制作水准上也日益精良,在实现主流价值观引领的同时取得口碑和票房的双赢。根据我们统计,2016年以来票房排名前十的主旋律电影累计取得票房265亿元,平均豆瓣评分为7.2分,且想看用户中30岁以下人群占比平均达到53.3%。我们认为,主旋律题材影片正日益得到包括年轻人群在内的观众的广泛认可和欢迎,在年轻观影人群集中的档期内同样有望斩获不俗的票房表现。

2021年7月1日为中国共产党成立100周年纪念日,多部主旋律影片将在暑期档集中上映,已定档影片包括《1921》(7月1日)、《革命者》(7月1日)、《中国医生》(7月9日)、《红船》(7月9日)、《狙击手》(7月30日)。我们认为,疫情后观影人群对于影片内容情绪表达张力的重视度有所提升,主旋律影片有望在暑期档获得较高票房份额。

► 《1921》:由《建国大业》三部曲导演黄建新导演的献礼片,黄轩、倪妮、王仁君、刘昊然等主演,展现中国共产党建党历程。影片由腾讯影业、上海电影、中国电影等出品,阅文集团(新丽传媒)等联合出品,腾讯影业、猫眼娱乐、中国电影等发行。影片已于7月1日上映,根据猫眼专业版数据,截至7月4日8时影片票房超过2.59亿元。

► 《革命者》:由徐展雄导演,由曾执导《八佰》、《金刚川》、《我和我的祖国》的管虎监制,张颂文、李易峰、佟丽娅等主演,主要聚焦革命先驱李大钊的人生经历,讲述其与一批仁人志士的革命经历。影片由光线传媒等出品和发行。影片7月1日上映,截至7月4日8时影片票房达到5,572万元。

► 《中国医生》:影片集合《中国机长》原班人马,包括导演刘伟强,主演张涵予、袁泉、欧豪、朱亚文等,根据新冠疫情防控真实事件改编。影片由博纳影业、中国电影、阿里影业等出品。

► 《红船》:由沈东、王德庆导演,侯京健、陈都灵等主演,讲述中国共产党诞生过程,颂扬“红船”精神。影片由浙江影视集团等出品。

► 《狙击手》:张艺谋导演,章宇、张译、刘浩存等主演,讲述抗美援朝战争的故事。影片由光线传媒出品。

图表:2021年暑期档主旋律题材影片

资料来源:艺恩,猫眼专业版,中金公司研究部

注:票房含服务费;加粗为上市公司相关出品及发行方。

图表:2016-2021年十大主旋律电影

资料来源:艺恩,豆瓣电影,猫眼专业版,中金公司研究部

注:票房含服务费,豆瓣评分截至2021年7月1日。

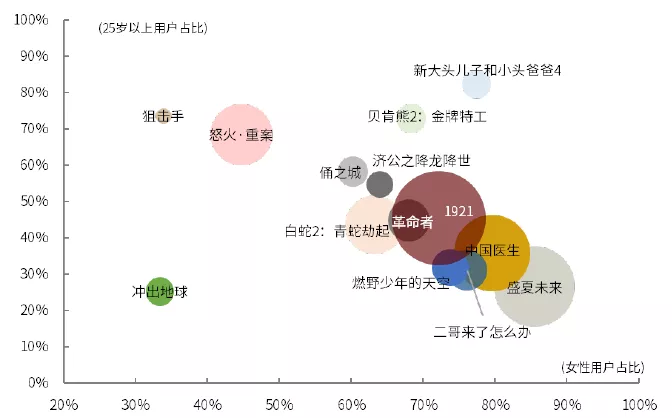

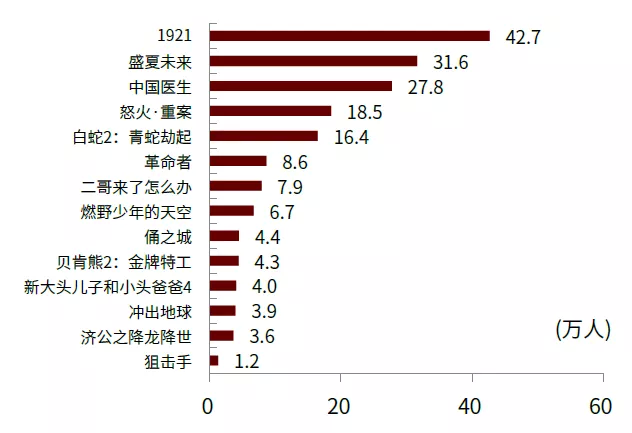

动画、动作、青春等电影类型多点开花,形成对多元受众的广泛覆盖。除了多部重磅主旋律电影外,2021年暑期档也包含多部其他类型影片,如动画片中动画电影《白蛇2:青蛇劫起》为追光动画《白蛇:缘起》续作,作为优质国漫IP具备较高市场认可度,《新大头儿子和小头爸爸4:完美爸爸》、《贝肯熊2》为热门IP续作,适宜亲子观影需求;动作片中《怒火·重案》由甄子丹、谢霆锋、秦岚主演,演员阵容具备吸引力,猫眼想看人数超过18万人;青春片中张子枫、吴磊主演的《盛夏未来》猫眼想看人数超过31万人,《燃野少年的天空》、《二哥来了怎么办》亦具备较高关注度。我们认为,2021年暑期档相对多元化的内容供应可满足不同群体观影需求,有望提高暑期档票房弹性。

图表:2021年暑期档重点影片用户画像

资料来源:猫眼专业版,中金公司研究部

注:暑期档指6月15日-8月31日;气泡大小表示猫眼想看人数多少;数据截至2021年7月2日。

图表:2021年暑期档重点影片猫眼想看人数

资料来源:猫眼专业版,中金公司研究部

注:暑期档指6月15日-8月31日;数据截至2021年7月2日。

多部好莱坞影片北美定档,持续关注进口影片定档进展。虽然2021年暑期档定档进口影片相对较少,但伴随海外、尤其是欧美地区疫苗接种加速,疫情影响或相对减弱,多部好莱坞影片已陆续在北美定档,包括《毒液2:屠杀开始》(9月24日)、《007:无暇赴死》(10月8日)、《沙丘》(10月22日)、《永恒族》(11月5日)、《蜘蛛侠:无回之战》(12月17日)、《黑客帝国4》(12月22日)等。我们认为,在疫情相对可控的情况下,国内好莱坞电影引进节奏或逐步恢复,有望进一步提升暑期档及后续电影市场票房恢复的可见度,建议持续关注后续定档情况。

维持中性情形下550亿元全年票房预测

我们维持中性情况下2021年全年不含服务费票房预测550亿元,较2019年下降7.4%。我们认为,2021年下半年在疫情有效控制、内容供给常态化的背景下,电影行业有望加速回暖。作为对比,疫情前2H19共实现不含服务费票房304.3亿元,由于《哪吒之魔童降世》、《我和我的祖国》等国产影片票房领跑,2H19国产影片票房占比达到76.8%,进口影片占比仅为23.2%,在票房前10名影片中进口影片仅占据两席。我们认为,虽然2021年下半年进口影片供给仍存在不确定性,但考虑到国产主旋律影片或取得较好票房表现,且部分进口影片有望后续定档,在1H21已取得不含服务费票房250.5亿元(根据艺恩数据)的基础上,下半年票房有望达到或超过2H19年水平,我们维持此前中性情形下预测的550亿元全年不含服务费票房水平。

图表:2019年7-12月单月不含服务费票房

资料来源:艺恩,中金公司研究部

图表:2H19票房top10影片:国产影片居多

资料来源:艺恩,中金公司研究部

注:票房不含服务费;标灰为进口影片。

长期来看,我们认为中国电影市场仍然存在广阔的市场空间。我们判断,随着观众审美品位的成熟,制作端已经迈入品质驱动的良性发展阶段;渠道方面,疫情影响消退后单银幕产出有望企稳回升,影院经营效率或随之恢复。

本文编选自微信公众号“中金点晴”,作者:张雪晴、焦杉;智通财经编辑:楚芸玮。