为了展开后面的讨论,我们需要用到银行ROE杜邦分解方法。

ROE首先分解为ROA和权益乘数之积:

ROE=ROA×权益乘数

权益乘数代表着银行整体加杠杆的能力,当然这也是一种重要的能力,但我们今天先不讨论这个,而是先讨论ROA(当然,ROA也并非越高越好。比如通过进一步加杠杆,新加的业务息差小,就会在拉高ROE的同时降低ROA)。

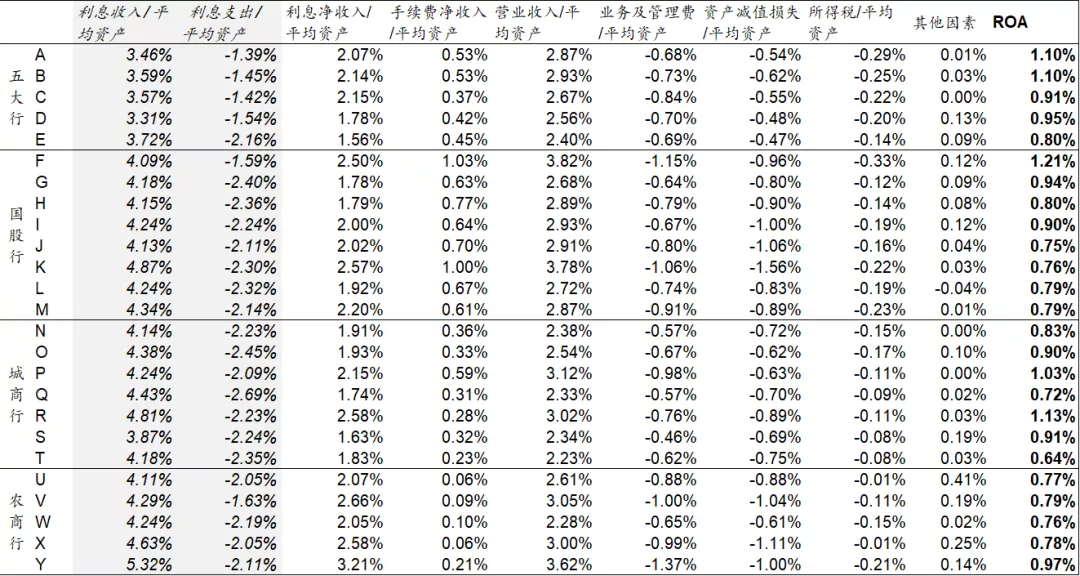

ROA的进一步分解,方法非常简单粗暴:把利润表里面的每一行,除以平均资产。于是得到一张用“相对值”来表示的利润表,最后一行就是ROA。这一方法可以实现不同银行之间相互比较ROA高低,并且能够大致看出ROA的高低是由什么原因导致的。

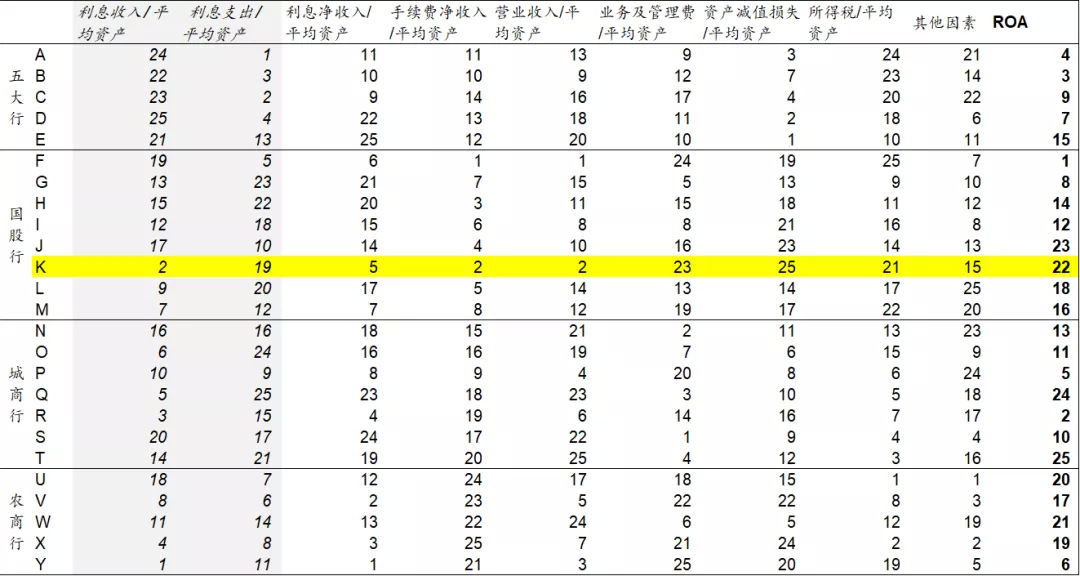

我们先给出25家A股上市银行的ROA分解,并取了2016-2020年的均值(以减少个别年份的特殊影响)。

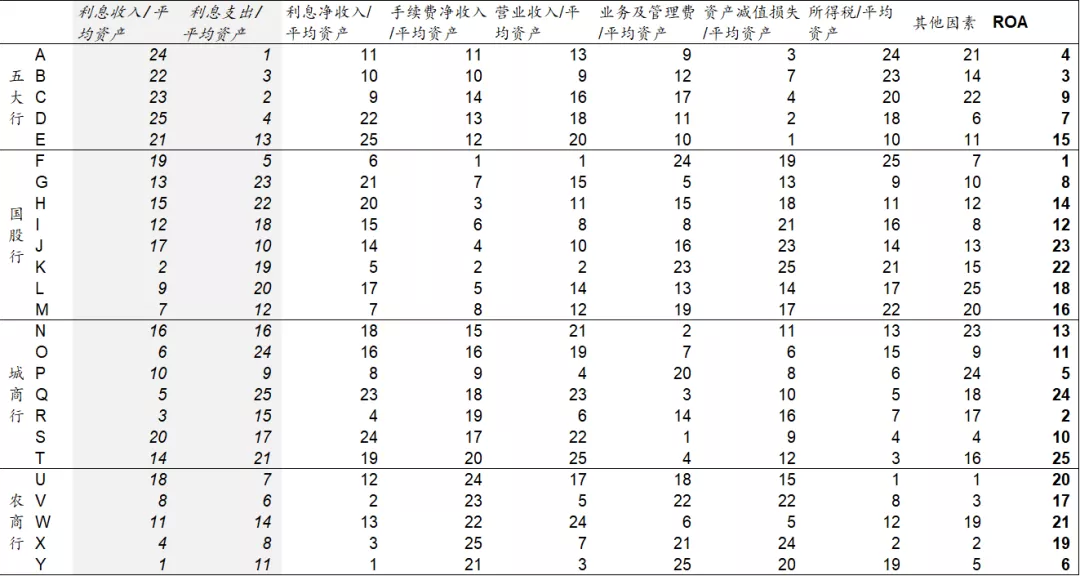

为了便于阅读,我们还会将这张表的数字转换成名次。排名是内卷的主因,如果不排名,其实大家过得都还不错,但一排名就内卷了。但是,为了阅读方便,我们还是只能排个名次。

名次表便于阅读。比如银行F,ROA排名第1。往前面几列去找原因,就能很快发现,手续费及佣金净收入排名非常突出,利息净收入的排名也靠前,达到第6。因此,它的营业收入排名第1。虽然,它的业务及管理费用、资产减值损失都排名靠后,但最后的ROA依然是最高的。

其他银行也可按这个方法去观察。

以上介绍完了杜邦分解之后,还需要介绍一个关于银行贷款业务信息不对称的假设。

这个假设这么说的:

存在不同的借款人群体,他们有着不同的贷款违约率,银行比较容易去区别这些不同群体,辨别出违约率高或低的群体。

但是,在同一个群体内,银行很难事前辨别出谁会违约,谁不会违约。要想事前甄别,就需要投入一定的成本,即“信息生产成本”,有些文献写成“学习成本”。

比如,大型优质国企,是违约率低的群体,而抗风险能力弱的中小微企业则是另一个群体,整体风险较高,这个知识大家很容易掌握。但大型优质国企这一群体里面也有少部分会违约,中小微企业群体里面也有很多优质借款人并不会违约,这种个体甄别的工作,就需要银行投入更大的成本了。注意,这里的成本不但包括为这项工作需要直接花费的钱,还包括需要为此搭建和组织业务团队,或者配备新的科技手段等,当然,这些最后也会体现到花费的钱上面。

当然,信息生产成本在报表上很难界定。比如服务零售和小微企业客户时,服务成本很高,大量的工作表面上并不是去调研客户信息,而是在给客户提供各种周到的服务,但服务过程中也积累下来了信息。这些服务成本中的一大部分也可算成信息生产成本。

所以,如果选择做安全的客户群体,尤其是大型客户,成本不会太高,因为这个群体很容易辨别,不用太多信息生产工作,花钱少些。

最后,我们就可以提炼总结出开银行的几个模式了:

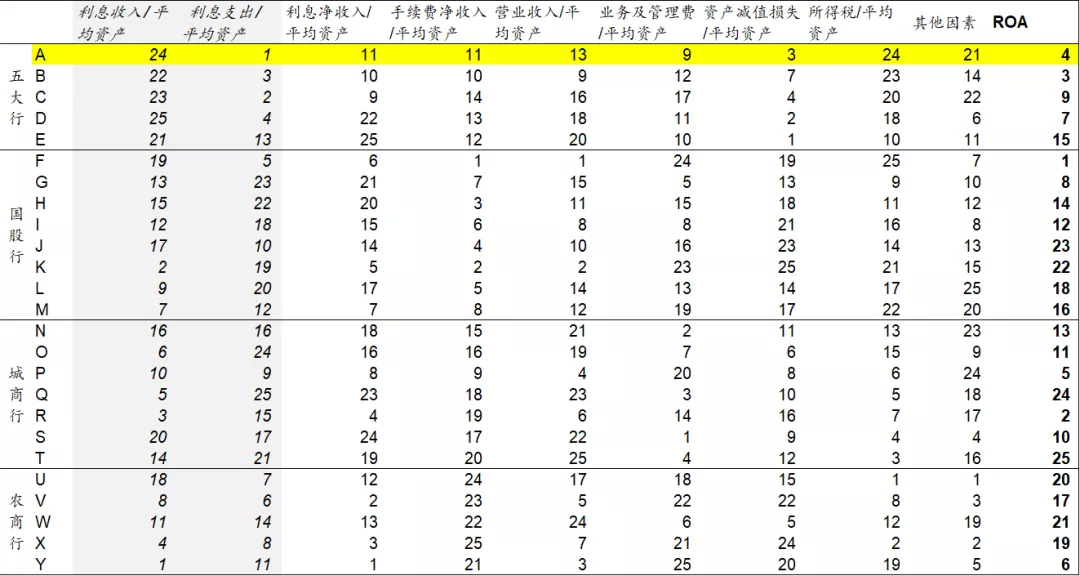

(1)保守模式:低收益、低费用、低风险

最典型的就是银行A。它负债成本很低,因此它只需要选择最安全的客户群体去放贷,那么很自然,这些客户的贷款收益率肯定也是很低的,所以银行A的资产收益率在行业中排名非常靠后,几乎垫底。但这家银行的费用、减值都不高,排名领先。最后,它取得了行业排名靠前的ROA。其他几家国有大行也是类似。

当然,保守是一种主动选择,银行A是因为负债成本低,所以选择做最安全的客户后(这样做也最省力),依然能有一个不错的净息差。因此,为什么还要折腾呢?安全就好。

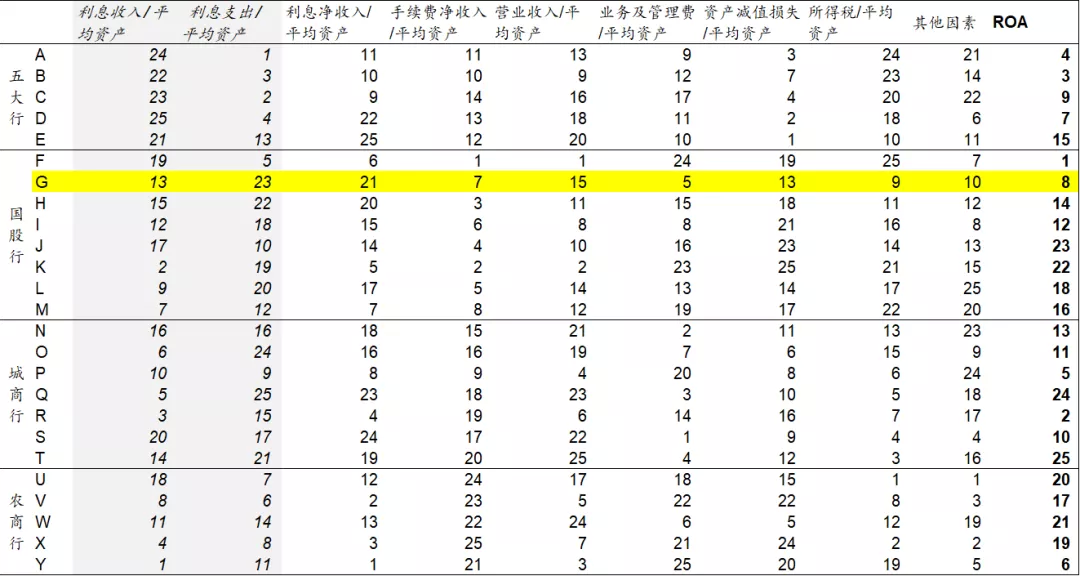

但也有银行G这样的,负债成本其实并不低,在全行业里面排名靠后,但也做出了资产投放保守的选择,因此资产收益率比较低。于是,它的净息差很难看了,排名很靠后。但是,它的费用不高,资产减值也不算很高,最后取得的ROA在行业中排名第8,中等偏上,还算不错。可见,即使银行负债成本偏高,也选择了低资产收益、低费用、低风险的路,最后的ROA并不差。

(2)进取模式:高收益、高费用、高风险

但如果有些银行负债成本高,但又不想像前文银行G一样走低风险道路,那么就会选择做风险更高的群体,博取更高的资产收益。

比如较为典型的是银行K,负债付息率是第19名,较为靠后,同时选择做了风险水平较高的客户群体,收益率自然较高,其资产收益率达到第2名。这时,它的净息差排名也会不错,毕竟资产收益率高,完全抵消了负债高成本的影响。

但是,我们同样看到,它的费用、资产减值都会较高。费用较高,除了跟自身模式相关外,很重要的原因是,既然定位于风险偏高的群体,便需要投入更多的信息生产成本,从这个群体里面挑出风险低的个体,给予放贷。因此,成本较高。同时,它的资产减值损失也较高,在表中是最后一名,可见承担了一些风险。最后,它的ROA在行业中排名靠后。

因此,对于负债成本高的银行,只能在资产业务上更加进取,要不然连起码的净息差都没有。但是,进取之后,真正的风控能力跟得上,要不然,高风险抵消了高收益之后,最后的ROA还是不够突出。

(3)苦力模式:高收益、高费用、低风险

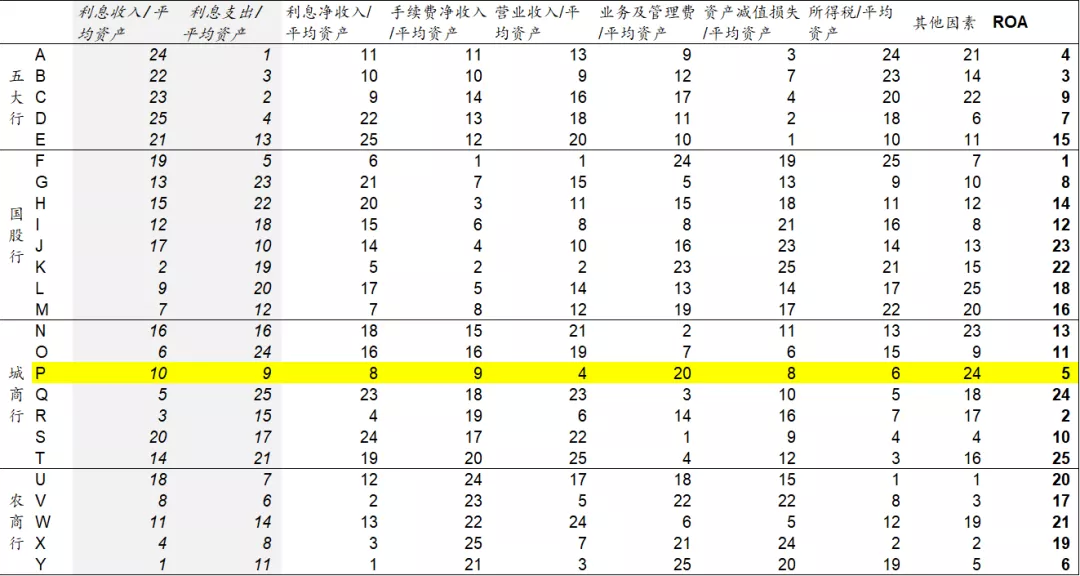

银行K负债成本高,所以不得不做更高资产收益,为此承担更高风险,似乎是无可奈何的事。但是,也有这样的银行:负债成本并不高,本来是有条件做安全的贷款的,但是它风控水平高,能够从高风险群体中挑出优质客户,从而获取较高收益,并且还能控制好风险。这就是银行P。

它的负债成本并不高,排名第9,中等偏上水平,显著好于其他城商行。但是它的资产收益率也达到了第10,所以是选择了一些风险相对高一些的客户群体在做,如果它也选择最安全的客户,是达不到这样的收益率的。但是,它虽然做了这样的客户群体,但资产质量却常年保持在很好水平,比如资产减值损失能排第8。最后,它的ROA排名第5,很出色。

银行P是怎么做到的呢?答案就在费用里。它的费用在全行业排第20,离垫底不远了。因此,它其实是投入了大量的信息生产成本,所以在风险相对偏高的群体中,精准地选出了优质的个体,从而在高收益的同时,实现低风险。

我很想向基金公司建议,把公告从P银行获取授信的上市公司,做一个股票投资组合,应该能表现不错。

从一个群体中挑出优质个体,这才是真正的风控能力。对于银行P来说,它的负债成本其实是可以让它走保守模式的,但它想赚更多钱,并且有赚更多钱的过硬本领(风控能力),于是选择了这样一个辛苦的模式,因为要仔细甄别那么多企业的风险,其实是一件很辛苦的事。所以,这个就是苦力模式,赚的是辛苦钱。

类似的还有几家农商行,比如银行V、X、Y。它们都是负债成本不高,资产收益率很高,但费用也很高。可惜的是,它们的风控能力还没达到银行P那种水平,所以资产减值损失也有点高。最后算下来,ROA在行业中等上下,未来随着风控能力提升,ROA还有提升的空间。

当然,现在有些新的金融科技得到应用,可能线下跑腿调研借款人的工作少了,但多出来一批996的码农,用科技手段完成风控,效果也不错……但这还是苦力模式,只是换了一批苦力。

以上保守模式、进取模式、苦力模式是最典型的三种模式。此外,大家可能发现,这名单中还有一种更神奇的模式:躺赢模式。

(4)躺赢模式:高收益、低费用、低风险

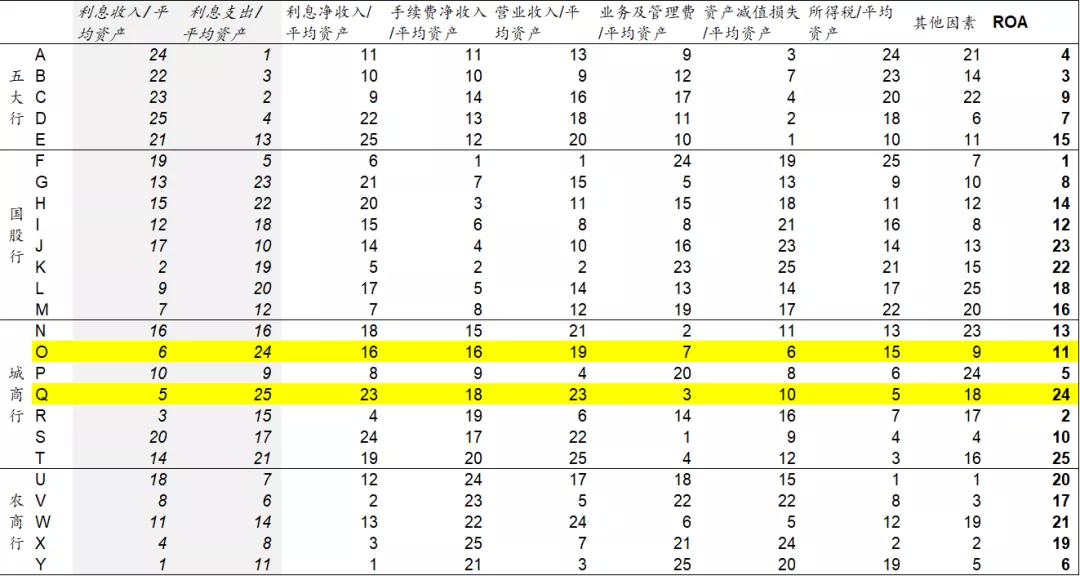

这简直是一种神仙般的模式:资产收益率高,费用和资产减值损失都低,完全违背了金融学原理。比如银行O、Q。但这些银行负债成本偏高,所以最后的ROA也没有特别突出,甚至银行Q的ROA还较靠后。

大家想想,有什么资产是收益率高、风险低,并且做的过程中还不用特别繁重的信息生产工作(所以费用不高)?

这模式非常受投资人喜欢,但别的银行实在没法复制,我们就不展开了……

最后总结几条:

(1)银行的核心竞争力,不是选客群的能力,而是在同一客群中选出优质个体的风控能力。

(2)资产质量是银行的生命线,低风险才有高ROA。低风险可能来自于保守模式,也可能来自于苦力模式,后者需要很强的风控能力(个体辨别能力),盈利能力也最强。

(3)如负债成本高,如果不想走保守模式,只能走进取模式,那么考验的是银行的风控能力。如果风控效果好,可进化到苦力模式。

(4)躺赢模式的,需要考虑未来这些资产没了怎么办。

注意,上述分析高度简化了银行经营,是选一个点来讲故事,但现实中银行经营还涉及很多其他因素,不可忽略。比如,这一分析主要聚焦于贷款业务,那么像银行F这样手续费收入很高的,还得考虑其他因素。

但这种分析也告诉我们一个道理:不能单纯比较不同银行的成本收入比来评判谁的费用高,或者单纯比较不同银行的资产减值损失,各种指标要结合起来,才能看到全行的经营模式。

本文选编自“国信证券”,作者:王剑;智通财经编辑:熊虓。