贝莱德于最新研报中指出,虽然近期周期股表现优异,但投资组合中仍有用其他类型股来对冲波动风险的空间。高质量和低波动性股能够帮助投资者,在管理整体投资组合波动性的同时提供上行空间。

贝莱德于最新研报中表示,自财报季以来出现了两种引人瞩目的趋势:1):股市出现区间内波动,2)股市波动性上升,股市在区间内波动。简而言之,尽管财报季表现不错,超过85%的公司的业绩超过了预期,但股市大多还是动荡不安。

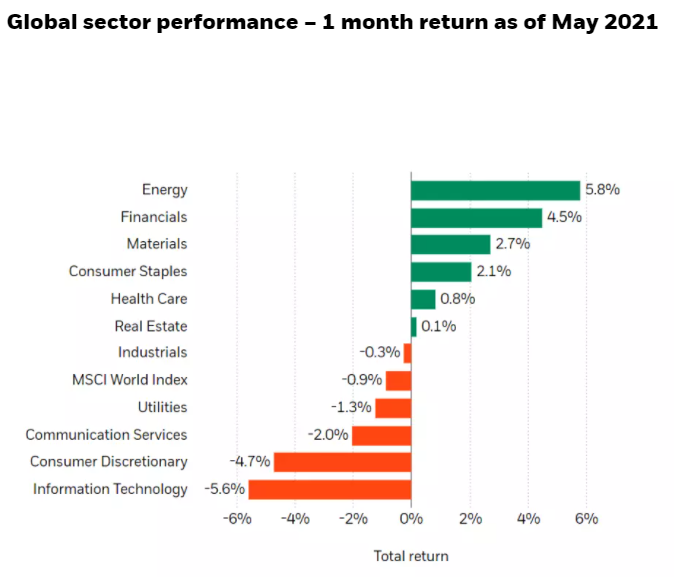

话虽如此,并非所有股票都处境艰难。在能源、材料和金融类股的引领下,周期性股在5月份大幅上涨(见图1)。相反,去年繁荣的细分市场却举步维艰。以一个月为基准,科技股和非必需消费品股下跌了约5%。

贝莱德表示,在某种程度上,以上这些都不应该让人感到惊讶。自股市下跌以来,周期性行业一直处于领先地位,而随着投资者为几十年来最快的增长重新定位,科技股一直是一个融资来源。不那么明显的是,市场中周期性较低、风险较低的部分具有弹性。研报指出,奇怪的是,在一个为价值和周期性股票所创造的环境中,通常为“安全”而持有的股票却保持了自己的价格。

低波动性和质量股的表现都不错,这在一定程度上可以解释为两种风格之间的重叠。盈利稳定的公司通常比盈利周期高的公司经历的价格波动更低。投资者往往将这些类型(尤其是最小波动性)与防御性更强的板块联系在一起,尤其是必需品和公用事业类股。虽然从本质上讲,这些行业往往具有稳定的收益和较低的价格波动,但这两种投资风格都不局限于防御性行业。

贝莱德指出,近期该机构发现目前对质量的偏好在大多数周期性行业都是有效的。事实上,在周期性行业中,质量主题的功效,尤其是盈利能力和盈利一致性,甚至更为突出。就毛利率而言,贝莱德认为周期性行业表现强劲,包括运输、零售和耐用消费品。同样,从科技硬件到银行等周期性行业的投资者也表现出对收益一致性的偏好。

最后研报指出,虽然周期性股票股票表现亮眼,但仍有用其他类型股来丰富投资组合的空间。早前穆迪经济学家提示道,准备好迎接美股回调,10-20%回调在所难免,且预计下跌后不会迅速恢复。PIMCO指出当下,过去几十年人们喜欢使用的对冲方式,美国久期,现在作用减弱了。由于没有单一资产类别能够填补这一缺口,投资者需要扩大投资范围,使投资组合不受影响。高质量和低波动性股正在发挥它们的作用:帮助管理整体投资组合波动性的同时提供上行空间。(编辑:ZA)

本文选编自“JT²智管有方”,作者:ZA,智通财经编辑:熊虓。