报告导读

李宁(02331)公布中报盈利预喜,预计21H1收入增长不少于60%(99亿),净利润增长不少于164%(18亿元),业绩大超预期,国潮领军龙头展现强劲爆发力。

投资要点

国潮领军者迎来历史性机遇,强产品力+特殊事件及流量明星代言带动上半年收入强劲增长

李宁此前公布21Q1全平台流水较20Q1增长80-90%高段,相较19Q1亦有50%-60%中段增长,Q2表现仍然强劲,带动21H1收入增长超过60%(99亿以上),我们认为高增长来自:1)国潮先锋产品力领先;2)零售环境回暖带来的折扣同比显著改善;3)特殊事件以及流量明星代言的促进效应。

上半年净利率提升7pp至18%为历史最佳水准,大超预期的亮丽表现

21H1净利润不少于18亿元,由此估算净利率约为18%,相对20H1提升7pp,我们认为盈利能力的提升主要来自:1)热销带来的折扣幅度有效缩窄;2)销售规模显著提升,费用规模效应体现,占比下降;3)高营业利润的电商、中国李宁业务占比的提升。考虑公司2018/2019/2020年纯经营相关利润中下半年占比分别达到62%/56%/60%,21全年业绩值得期待。公司从20年疫情中迅速恢复并在新疆棉事件中的爆发式增长充分表明了公司目前不断向上的品牌状态。一方面在潮流趋势上,代表公司整体形象的中国李宁在一季度流水继续翻倍同时保持9折以上的高折扣率,整体趋势继续保持;另一方面,我们期待公司在供应链整合、专业技术创新、零售效率提升以及运动营销资源这些体育用品的核心领域的持续深耕。回顾过去三年,李宁在品牌年轻化、时尚化以及经营效率改善上已经获得了超预期的成功,我们认为公司在目前良好的向上状态下,正积极改善自己作为体育用品公司的核心能力,这将成为公司能否真正成长为中国最一流专业运动品牌的根本。

盈利预测及估值

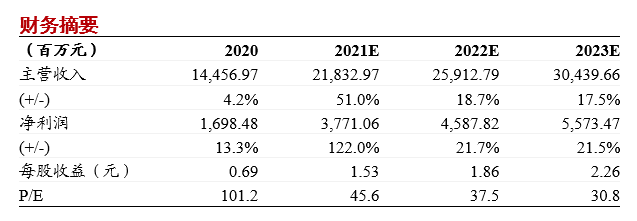

公司在中国体育服饰这一仍在健康增长的市场下仍有明确的市占率提升空间,我们期待其借着此次新疆棉事件带来的契机进一步强化自己的核心能力,向海外品牌发起冲击,达成中国一流专业运动品牌的最终愿景。在上半年出色的业绩表现下,我们再次上调公司21~23年业绩预期,预计归母净利润37.7/45.9/55.7亿元,同比增长122%/22%/22%,对应 PE46/38/31X。我们认为公司目前品牌力和运营效率改善带来的成长逻辑在未来几年仍旧非常清晰,维持“买入”评级。

风险提示:疫情恶化超出预期,终端零售不及预期

财务摘要

本文选编自“浙商证券”,作者:马莉、林骥川、詹陆雨;智通财经编辑:熊虓。