摘要

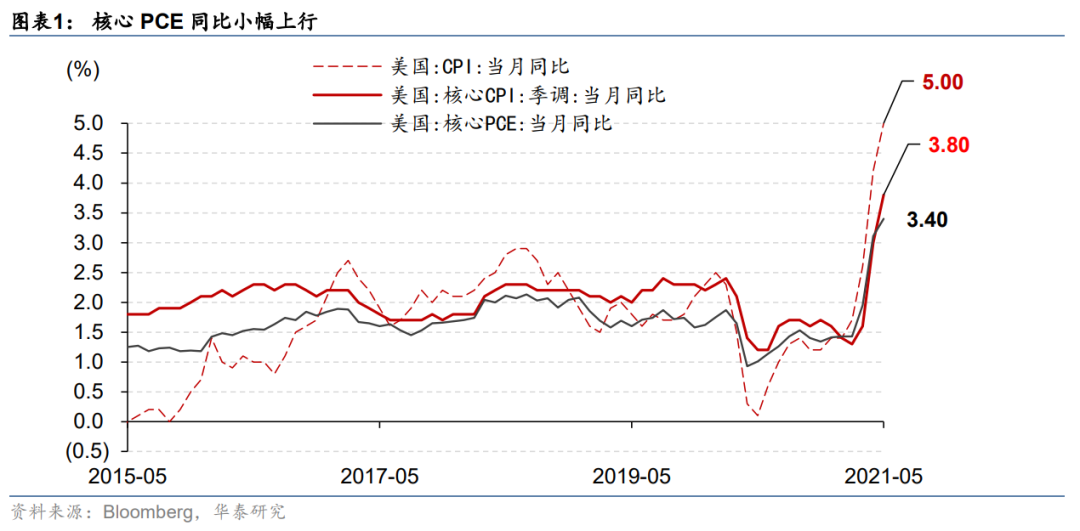

美国5月核心PCE环比+0.5%(前值+0.7%、2001~2019年5月均值+0.14%),略低于彭博一致预期的+0.6%;同比增速上行到+3.4%(前值+3.1%)。5月整体PCE环比+0.5%、同比+3.9%(前值+3.6%)。受芯片短缺等因素影响,美国新车供不应求、新车和二手车市场涨价幅度持续较大;服务业加速重启、居民薪资水平维持增长之下,住房(租金)价格环比涨幅基本持平前值。核心通胀的“粘性”继续印证我们在《美国CPI再超预期,核心通胀或有粘性》(20210610)中的判断,下半年,薪资水平、房租、重启相关的服务业涨价粘性或将更加明确。

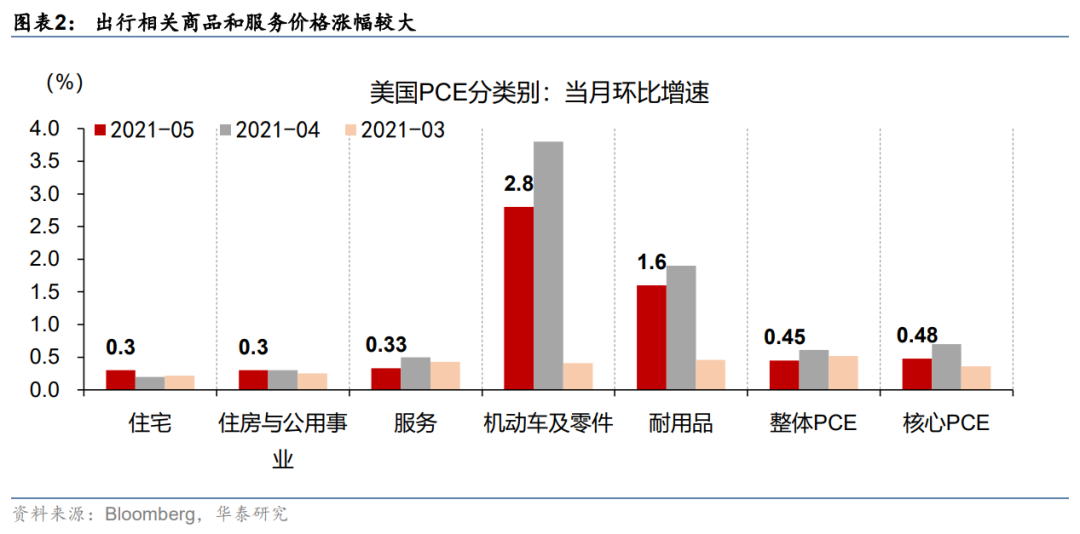

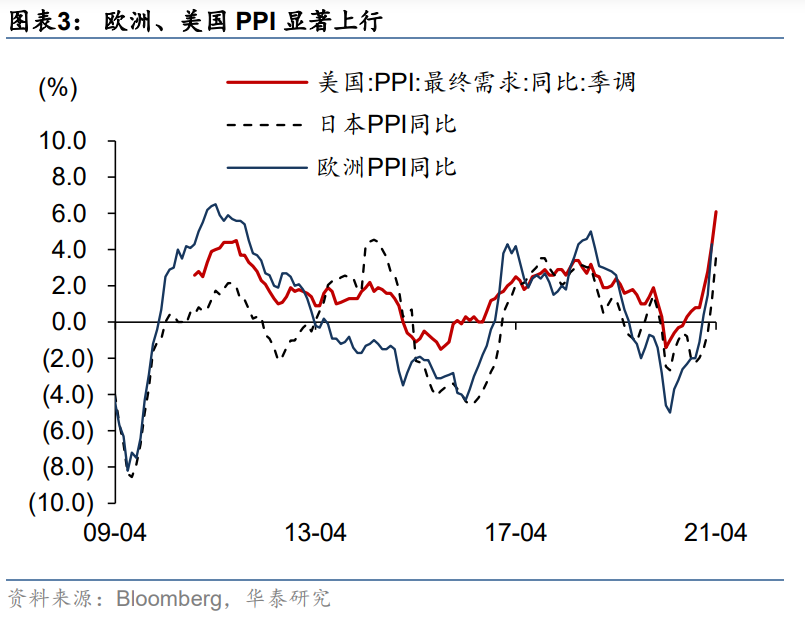

分项来看,5月耐用品价格环比上涨1.6%(前值上调到1.9%),新车、二手车涨价幅度持续较大。服务业PCE 当月环比+0.3%,租金等项目涨价粘性继续体现。机动车及零部件价格上涨2.8%(前值上调到3.8%),二手车价格环比上涨5.9%(前值上调到11.3%),随着生产重启、库存逐渐回补,5月车辆价格涨幅有所回落,但涨幅仍然较大。住房和公用事业(Housing and Utilities)价格环比+0.3%(前值0.3%)、住宅(Housing)价格环比+0.3%(前值0.2%),两者环比均持平前值。如我们在《海外: 通胀与利率的平衡依然“脆弱”》(20210531)所述,通胀“粘性”可能超过市场预期,尤其是服务业和不可贸易品通胀——劳动力供应趋紧使得工资上涨有一定持续性,同时本轮全球地产价格上涨周期较有粘性,租金随房价上升可能直接推升核心通胀和服务业成本。

6月份,我们跟踪的美国酒店入住率、城市出行指数、航班数等中高频指标已接近(或超过)疫情前同期水平。美国粗钢产量、发电量继续修复、也接近2018-2019同期水平,工业生产的恢复或在一定程度上缓解耐用品涨价压力。我们预计6月环比涨幅或接近5月份、但可能不会超过今年4月份。

若6月核心PCE环比涨幅持平5月、在+0.5%左右,当月同比增速将小幅上行至+3.5%。核心通胀和整体物价同比涨幅都可能尚未达到高点。6月美联储议息会议显著上调了2021年核心PCE预期(较前值上调0.8pct),承认通胀短期上行高度或超预期;长期通胀预期总体上接近联储的目标值——2%(broadly consistent with our longer run inflation goal of 2%)。

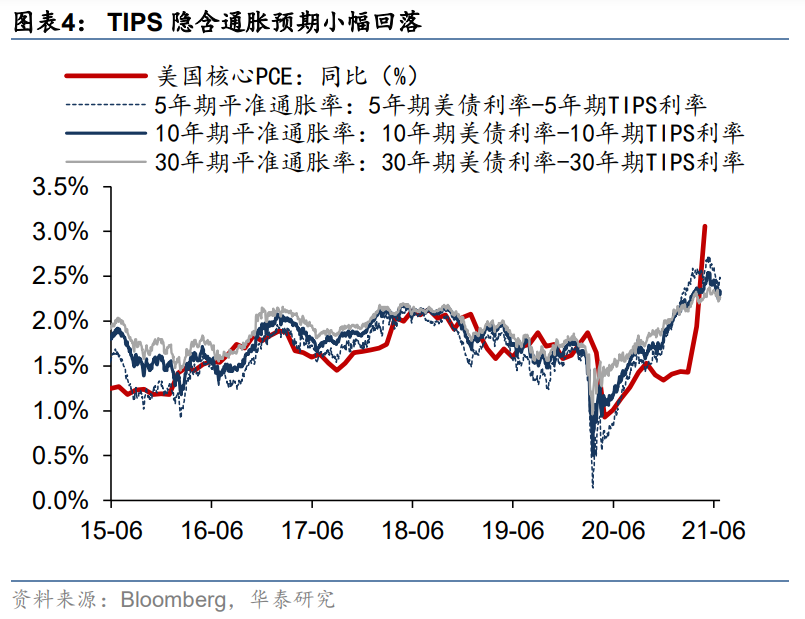

在5月PCE数据公布后,10年期美债收益率基本走平、收于1.49%。6月美联储议息点阵图显示,预期2023年底前加息的联储官员数从3月的7人上升至13人;中位数预期2023年底前加息两次,而3月份预期2024年才首次加息。联储可能“提前”加息,成为影响最近一周美债利率曲线的最主要因素;加息预期推升短端利率、而压低长端利率和通胀预期,截至06/25,今年6月份各期限TIPS隐含通胀预期趋于回落;美债短端利率上行(2年期、5年期),而长端利率(10年期)回落。美国国债2年期-10年期利差缩窄到123bps,6月17日(联储议息)~6月25日间,利差收窄14bps。

风险提示

海外疫情控制不及预期;全球经济重启慢于预期。