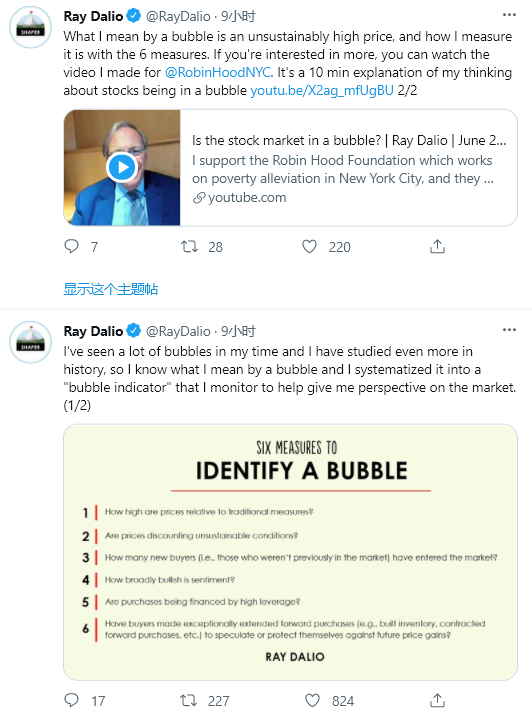

全球最大对冲基金桥水创始人达里奥6月24日连发两篇推文,介绍自己衡量泡沫的六项指标,并发布了一个10分钟的视频阐述自己对当下股市泡沫的看法。

在这个应罗宾汉基金会要求解释股票泡沫的视频中,达里奥表示,虽然指标显示一些股票目前“存在泡沫”,但股市眼下不一定处于泡沫中。

达里奥在推文中写道,“我所说的泡沫是指不可持续的高价,我用六项指标来衡量它”,并指出投资者需关注买家杠杆水平和新买家数量等迹象。

事实上,早在5月中旬时,达里奥就曾在公众号分享了他对股市泡沫的研究,详述了这六种系统性“泡沫指标”,包括价格、看涨情绪、杠杆高低等:

1. 相对传统的衡量标准,价格有多高?

2. 价格是否反映了不可持续的状况?

3. 有多少新买家(即之前不在市场里的人)进入了市场?

4. 看涨情绪有多普遍?

5. 交易是否依赖高杠杆的支撑?

6. 买家是否过度进行远期交易(如建立库存、签订远期协议等)来投机或保护自己免受未来价格上涨的影响?

以下是这个名为《股市目前是否处于泡沫中?》的视频演讲全文:

大家好,很高兴能代表所有被罗宾汉(基金会)帮助过的人来到这里。

你们知道,知道罗宾汉,是因为我认识保罗·都铎·琼斯,当时罗宾汉是他眼里的一抹微光,他会在贝德福德-斯图文森特街区(Bed Stuy)和孩子们一起打篮球,我很幸运能够看到他和罗宾汉基金的所有工作人员,以一种非常个人化和高效的方式来帮助减轻美国的贫困,并且能够成为其中的一员。你们所做的一切都很棒,所以我只想感谢你们所做的一切,并且告诉你们能够来到这里并尽我的微薄之力,我有多么高兴。

我被要求谈论泡沫,市场、股市是否处于泡沫中,以及什么样的泡沫。我只想给你们一些关于这个问题的想法,我只有大约10分钟的时间。所以我想讲快点,几年前,我开始思考:什么是泡沫?当我们身处泡沫中时,我所说的泡沫是指什么?因为在我50年的投资生涯中,我看到了很多泡沫。在我脑海中,有六件事是我基本上认为会产生泡沫的,我将他们一一列举出来。现在,看着它们,以便您知道我在说什么。首先,您知道,我们的价格相对于传统的价格衡量标准有多高是一个考虑因素。例如,你知道我们的PSI或收益率之类的东西,这是一个考虑因素,但这不是我所说的泡沫。比方说,可能出现高价格,这意味着回报低,这种情况可以持续很长时间,这并不意味着泡沫会破灭,所以我真的在看这是否是一种流行,但这仍然只是一个组成。举例来说,假设我们采用债券收益率,而其处于极低水平。当股票与债券竞争时,他们是在与低回报竞争。所以,这是考虑因素之一,但不是全部。

第二,价格是在可持续条件下折价的,因此不可持续开始成为泡沫的一部分。这意味着这种情况不会持续,这就产生了调整或价格下跌,然后就出现了第三个投机因素。所以,这些投机性因素指标之一是,市场上的新买家被吸引了,您知道,这就像鸡尾酒会,有些从不参加的人出现了,也就是投资了某些资产,可能是科技股,也可能是房地产,但无论如何,您知道他们被吸引了进来,这就是他们的看涨情绪。所以每个人都想,没有这些东西会让你觉得自己很蠢,诸如此类。

我清单上的第五项是大额购买远期“合约”,比如有人买了他们不知道的公寓,因为他们认为公寓会上涨,或者回到我大规模交易大宗商品的年代。我会观察那些使用大宗商品的人,他们会得到大量远期合约。换句话说,购买库存以保护自己免受价格上涨的影响。所以当他们离开--正如我们最近在大宗商品市场看到的--当他们在没有持有远期合约的情况下离开时,价格持续下跌,他们会说“我也不想要它”。而当价格上涨时,他们会说我们要进行溢价保护,防止价格上涨。所以,延长了这些远期购买的买家是一个指标,我用这张表显示整个股市,您所知道的泡沫就是股市的泡沫。我把这个框架基本上应用到所有单个证券上,并且使用一种系统化的方法,因为这一过程是写下过滤器等使用的标准,并且试图判断哪些处在泡沫中。在我看来,在各种各样的股票中,有些存在泡沫,有些则没有,而整个股市正如这张图表所显示的。

我们来看下一个图表。这张图表可以追溯到1910年,它是一个彰显泡沫程度的指标。你可以看到它是有泡沫的,但没有整体泡沫那么高,也没有2000年和1929年那么高,但高于2007年。让我们看看股市的泡沫,根据这些标准,很多股票没有泡沫,。这可以追溯到1995年的那张图表,它给了你一个概念,所以这是第一张图表,它显示了前1000个存在泡沫图表的份额。因此,与2000年相比,这一比例约为5%、或标普500指数份额约为 2%,虽然不如2000年高,但比 2007年高。

现在来看下一张显示了泡沫股票的图表。我把这些泡沫股票的指数放在一起,这显示了它们与标准普尔500指数的关系,所以你可以开始看到我们在打破泡沫。我相信这种情况很可能会持续下去,但目前处于泡沫之中。其中一个问题是,泡沫可以扩张和收缩,时机是个大问题。好吧,那我们为什么处于泡沫之中。这张图表可以追溯到1900年,上面的图表显示的是债务与国内生产总值(GDP)之比。底部图中蓝线显示的是利率,红线显示的印钞规模,这是流入的货币量,所以你可以看到当你有很多债务时,就像我们现在有很多债务,而且债务还在不断大增,并且处于近零利率。在这两种情况下,都会大肆印钞。这是泡沫的一个关键因素,因为它们有大量的流动性进入市场,然后有很多资金哄抬各种各样的资产价格,所以你可以看到,当蓝线触及零时,红线如何。由于我们经历过这种波动,你应该会看到最大的波动,所以大量流动性,大量的债务融资和债务货币化形成了一个典型的泡沫。

其他则是新上市公司,特别是如果它们没有盈利,我按收入定价,在许多情况下,没有赚钱的前景。这些也是泡沫的考虑因素,所以我想说,你不能说股市处于最高程度的泡沫,你甚至不能说它一定处于泡沫中,你必须区分哪些股票正处于泡沫中、或者一直处于泡沫中;哪些股票并没有泡沫。目前有许多股票并没有处于泡沫中,这个泡沫有点像债券市场的泡沫,所以我希望这能让你有点了解泡沫、我如何看待它们以及我们目前处于什么位置。谢谢您。

本文编选自“JT²智管有方”,作者:言一;智通财经编辑:陈诗烨