美东时间周三(6月23日),美债收益率延续前一交易日的休整行情继续窄幅整理,指标10年期美债收益率仍略低于1.5%的整数关口。隔夜再度有两位美联储官员发表了鹰派讲话,不过并未对债券市场产生太大的影响。

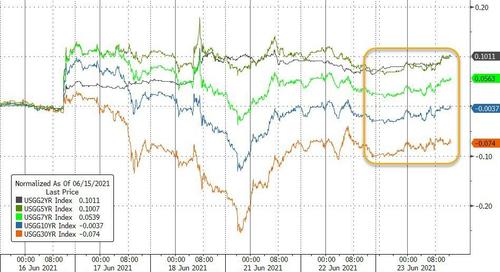

行情数据显示,美债收益率隔夜普遍小幅上涨,10年期美债收益率涨2.2个基点报1.49%。其他周期收益率中,2年期美债收益率涨3.6个基点报0.276%,5年期美债收益率涨2.6个基点报0.889%,30年期美债收益率2.2个基点报2.108%。

收益率曲线几无变化。5年/30年期公债收益率差仍处于122个基点附近,远高于周一触及的低位107.80个基点。

美国财政部当地时间周三下午标售了610亿美元5年期美债,结果显示需求令人失望。此次标售的最终得标利率为0.904%,创2020年2月以来最高,投标倍数为2.36,低于上次的2.49。标售结果出炉后5年期美债有所承压。

当天早些时候美国方面公布的经济数据显示,美国6月制造业指数创纪录新高,但服务业指数出现下滑。周三公布的IHS Markit制造业采购经理指数连续第四个月上升,从上个月的62.1升至62.6。服务业指数则降至64.8,但仍接近纪录高位。

在美联储官员的讲话方面,继上周的“布拉德炸弹”之后,本周三再度有两位美联储官员承认,自己是在6月点阵图中支持明年加息的官员。至此,美联储支持明年加息的“鹰派七子”,已有三人正式亮相。

达拉斯联储主席卡普兰(Robert Kaplan)周三表示,美国经济可能比人们预期的更早达到联储会缩减资产购买规模的门槛,他预期明年会加息。此外,亚特兰大联储主席博斯蒂克(Raphael Bostic)也称,美联储可能会在未来几个月决定放慢资产购买速度,并且他赞成在2022年加息以应对经济复苏快于预期的情况。

美债如何走或有迹可循?

在上周的会议上,美联储官员转向更鹰派的基调,令许多市场人士感到意外。不少债券市场的分析人士指出,由于本周美债收益率仍在继续消化美联储官员的多番表态,整体价格方向尚难轻易敲定。

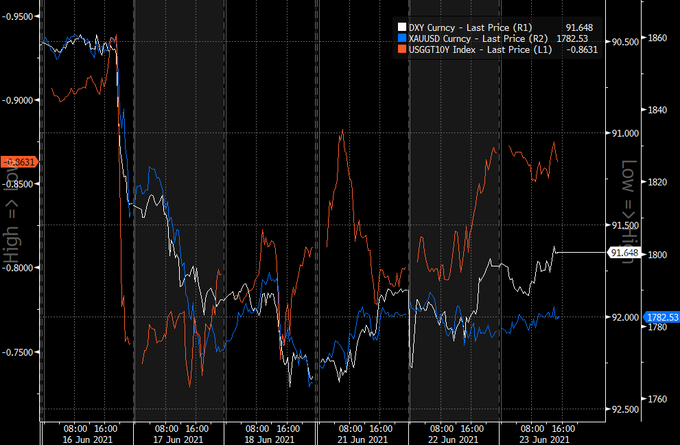

但值得一提的是,在美债名义收益率涨涨跌跌起伏不定的同时,实际收益率却已经开始因美联储的鹰派转向而出现了明显的攀升,这直接导致了美元指数的上涨和黄金价格的承压。

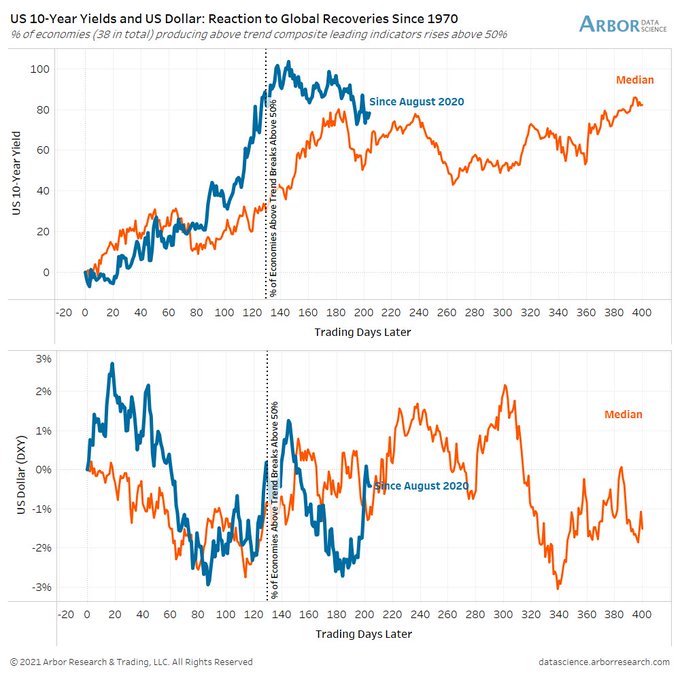

而对于未来的美债收益率的走向,有业内人士在对历史行情进行梳理后发现,尽管人们一直在谈论2020/21年的市场有多么与众不同,但美国10年期国债收益率和美元其实一直很好地遵循了以往经济复苏时的运行轨迹。

如下图所示,如果接下来的行情继续延续过往的规律,美债收益率和美元指数在未来1个月时间或将进一步走高,随后则可能将迎来一波猛烈的回调行情。

美联储隔夜逆回购用量突破8000亿美元

在隔夜利率市场上,美联储周三通过逆回购操作从73家交易对手方吸引了8136亿美元现金,单日使用量史上首次突破了8000亿美元大关。

这已是逆回购协议工具的使用量连续第三天刷新历史纪录。这一迹象表明,在低收益环境下,投资者几乎看不到有吸引力的投资选项。要知道,8000亿美元的规模,已经相当于美联储本轮QE中的国债资产10个月购买量。

如何才能解决当前美元流动性过度充裕的难题?对此不少业内人士表示,尽管美联储上周已上调了超额存款准备金率(IOER)和隔夜逆回购利率(ONRRP),但想要真正“治本”,美联储或许还得尽早启动缩减QE的进程。

华鑫证券研报认为,美联储逆回购主要作用是回笼资金,方向与中国央行公开市场操作的逆回购相反。美联储隔夜公开市场操作在近期规模上升较快,此趋势已开启一段时间,可能是未来缩减购债规模的前奏。

本文编选自“财联社”,作者:潇湘;智通财经编辑:楚芸玮。