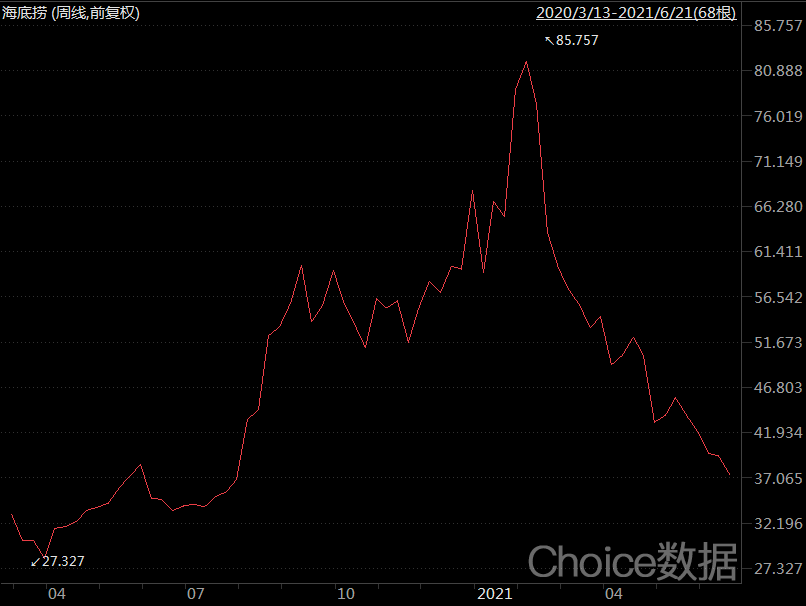

就在今年2月,被称为“火锅茅”的超级餐饮龙头海底捞(06862),市值还在4500亿港元以上,暴涨之势一度无可匹敌。仅仅过了短短四个月,如今的市值,已接近膝盖斩,跌至2000亿港元以内。

图:海底捞的过山车走势。来源:Choice

一众看热闹不嫌事大的投资者,对落难火锅龙头展开调戏,语调如出一辙:

“珍惜2000亿的海底捞吧,因为明天马上就要1000亿了。”

同一个市场出现了一个 4500亿的海底捞和一个2000亿的海底捞,这两个定价一定有一个是错的:四个月内市值发生超过50%的跌幅,除了对海底捞交易情绪短期发生变化之外,支持海底捞2020年大涨的逻辑,显然也发生了很大的变化。

正如索罗斯所说:“世界经济史是一部基于假象和谎言的连续剧。要获得财富,做法就是认清其假象,投入其中,然后在假象被公众认识之前退出游戏。”

一言以蔽之,海底捞过去一年的大起大落,背后的底层逻辑只有一个:

押错周期的海底捞,正在被困在时间里。

01大涨序章:火锅赛道之王

一切还要从一年前说起。那个时候,海底捞火锅之王的赛道逻辑还固若金汤。

首先,火锅赛道的前景几乎无可匹敌:

中国餐饮市场规模接近5万亿,根据当时的机构预测,未来4年还有每年接近11%的增长,其中海底捞所在的火锅赛道占据最大的份额14%,未来增速超过10%,火锅不可谓不是厚雪长坡。

其次,中国餐饮市场集中度非常低:

头部5家CR5仅为3%,比日韩15%的集中度也还有很大的提升空间。展望未来,通过火锅这个易于标准化的单品来一统天下,这个策略在过去几年中也得到了明确验证。

也就是说,在赛道投资者的设想中,没有疫情因素的海底捞,是一个身处高速增长的庞大赛道中,同时占据非常有利地位的头部连锁火锅选手,天然就具备估值溢价的潜力。

再次,从业绩落地层面看,海底捞之前的业绩增长逻辑同样坚不可摧:

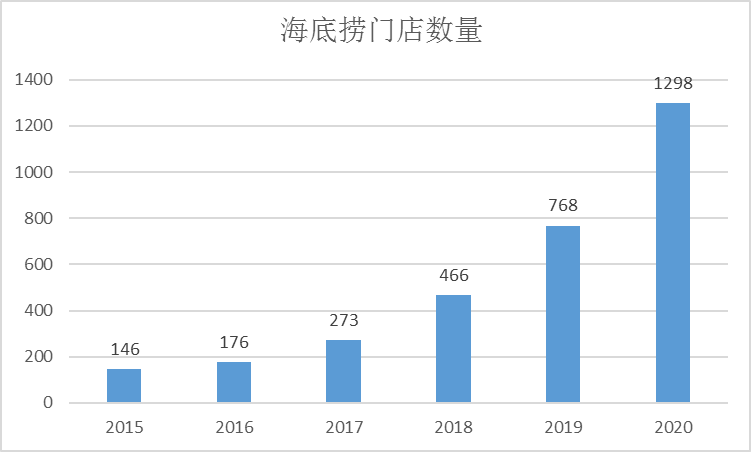

从2015年到2019年,海底捞门店数仅用5年时间,就从146家增至768家,门店数5年增长5倍。

图:持续增长的海底捞门店数量。来源:Choice

更何况,在分析师的测算中,海底捞门店密度还有进一步提升的空间:

未来在中国一线城市,海底捞门店数量将有可能达到3000家。这还没有算上海外扩张初见成效的门店扩张战术。显然,这个开店逻辑对2019年的海底捞来说,意味着增长天花板彻底打开。

还有一个加分项,与其他无法规模化的竞品火锅生意不同,海底捞著名的服务体系让海底捞成为永远的神:

在师徒值和主人翁意识下产生的员工的强大向心力,以及服务员对顾客无微不至的照顾,成了海底捞“味道一般”但却始终高速增长的核心竞争力。

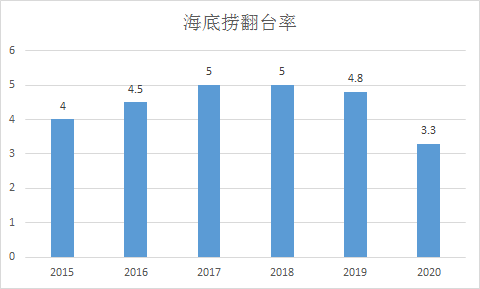

图:海底捞历年翻台率。来源:Choice

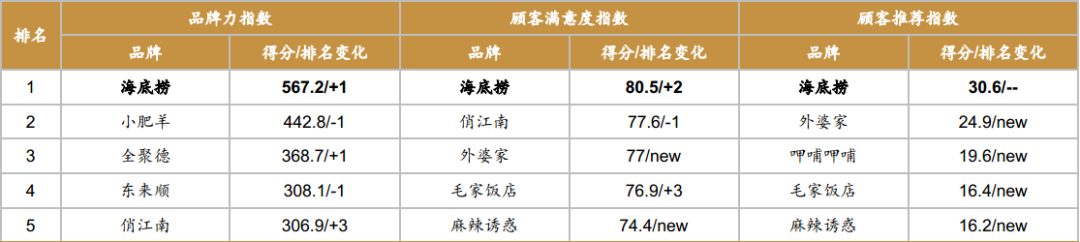

在百度搜索指数中,海底捞的品牌力和满意度始终排名第一,在过去10年中是PC端搜索最多的餐饮品牌。

图:海底捞与竞品们的顾客满意度对比。来源:百度

最后,海底捞的强大品牌力和盈利能力,帮助公司将租金影响压制到最低:

许多购物中心为了吸引品牌入驻,愿意降低租金来吸引海底捞,这就构成了业绩的正向循环,低租金占比的海底捞拿到了更高的市场份额,从而进一步压倒性优势来吃掉其他火锅的份额。

除此之外,海底捞大行其道的管理哲学,创始人张勇的心直口快的个人光环,以及海底捞构建的上下游一体化的食品供应链体系,都构成了“火锅茅”大涨前的那一屋子汽油。

最好的赛道有了,最好的马和最好的骑手也有了。此刻,最需要的,就是某个事件来点燃那一根想象力的火柴。

02超级行情:大佬的周期豪赌

当然,让所有人都没有想到的是,最终竟然是2020年的新冠疫情,完成了海底捞一年内200%大涨的想象力空间。

众所周知的是,在去年的疫情中,餐饮行业都不同程度遭遇了打击,海底捞也不例外。

2020年一季度,受疫情防控影响,海底捞从1月26日起暂停中国大陆地区所有门店的营业,于3月12日逐步重新开放门店,停业50天左右,中国大陆地区餐厅业务受到重大影响。

紧接着是二季度,全球范围内的餐饮业务也纷纷关门停业。

不过,就在环境纷繁复杂的时候,海底捞掌门人张勇在6月却做出有异常人的判断,认为全球疫情将在9月正式结束,现在正是海底捞大肆扩张的时间。

很显然,这个判断事后看错的不能更离谱了。但在当时那个时间点,张勇的这一决断却显得颇有周期大佬抄底的豪气:

首先,餐饮的刚需属性自不必言,在周期底部逆势扩张,一旦消费回暖,消费者返回购物中心面对的将是正在热闹营业的海底捞门店。

其次,在低景气周期中,去逆势拿下核心位置门店,购物中心地产商给出的租金优惠也会相对更强,这种逆势开店可以大大降低成本,经济回暖之后,业绩弹性必然也会更大。

最后,在竞争对手纷纷倒闭关店的时候,海底捞在招聘,菜品,客流方面的遭遇竞争压力自然也会大大降低。

在抄底逻辑指导之下,在2020年,海底捞一年之内新开了接近544家门店,全球总门店数来到1298家,这是一个一年门店接近翻倍的增速。

在张勇的视野中,海底捞的2021年本来面目应该是这样的:

随着9月份,疫情过后,海底捞门店翻倍,翻台率回升到5的水平,因为疫情期间的低成本店租和员工,还会进一步拉升海底捞盈利水平。

应该说,张勇的这一整套思考和指引并不全错,甚至在那个时间点很有迷惑性——对任何一个行业来说,抄底周期的基本操作手段万变不离其宗:

第一, 龙头公司拥有极强的低成本优势:

这一点,海底捞的高翻台率低租金率都是明证。

第二,龙头公司都在景气底部逆势建了很大仓位:

这一点,在张勇指引之下,海底捞的门店数疫情中一年翻倍;

第三, 周期从不景气走向景气,量价齐升的那一天:

在张勇的视野里,餐饮全面复苏的那一天最迟在2021年就会到来。

对港股投行分析师来说,从最低点的2000亿左右总市值到最高点的4000亿以上市值,目标价一年翻倍一方面看上去滑稽无比,但另一方面却有其道理所在:

如果海底捞门店翻倍,单店盈利能力再增长20%,2倍盈利能力的火锅之王自然应当享受2倍以上估值。

张勇的抄底迎合了市场的偏好,操纵周期的餐饮大佬形象呼之欲出,一旦周期过去,一切顺利的话,2020年海底捞的龙头地位就将进一步巩固,龙头估值进一步提升毫无难度。

03押错周期:困在时间里的负向循环

不过,“如果一切顺利”这句话,我们在过去一年中实在听了太多。大家看到看到的都是逆周期重仓下注最终暴赚的幸福前景,却没有人听过许多逆势加仓一把亏光的凄惨故事:

海底捞门店扩张速度惊为天人,但是开店的壮举完成之后,却遇到了一个之前没有想过的问题:

疫情对餐饮影响超预期,海底捞始终走不出疫情影响。

在6月海底捞投资者交流中,张勇坦承,他做出2020年9月疫情就会结束这一判断事后看错的离谱,迅猛开店的决策有待商议,但意识到这个错误却已经是今年3月了,等到开始着手解决这一问题的时候,留给海底捞的时间已经不多了:

现在面对海底捞的是接近1300家亟待整合的门店,以及总共接近13万人的服务员团队,对一家重服务的餐饮公司来说,这样的管理半径几乎已经到了极限。

此外,随着疫情影响,海底捞的翻台率始终无法恢复正常水平,其背后原因是来自消费者的家庭聚餐并没有快速提升。也就是说,盈利能力不仅没有逆势上升,甚至还在不断下降。体现在数据上,海底捞的单店回收成本周期比2019年大大延长了。

除此之外,盈利能力直接下降是作为上市公司的海底捞所不能接受的,但刚刚开设的门店,想实现高翻台率实在是难上加难,而既有门店进一步去提升高翻台率,又只会让消费者忍受更长的等位时间,进一步拉低用户满意度。

年年翻倍的门店数量同样影响了服务员干部体系的培养,招人困难迫使海底捞开始不断在不同门店之间调配有经验的老手,人手不足更进一步直接影响了海底捞的用户满意度。

雪上加霜的是,为了补齐盈利缺口,在餐饮环境极度不景气的2020年,海底捞甚至选择全线菜系涨价来试图改善盈利。

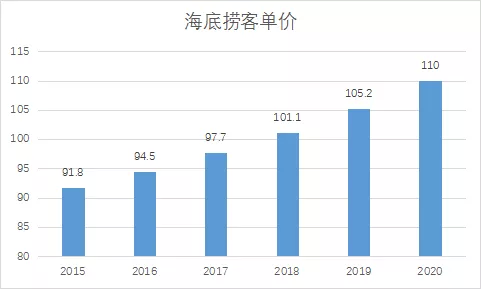

这样一来,海底捞客单价固然迅速上涨,2020年接近了110元/人,但得到的当然是更多的消费者负面评价:在风评中,“海底捞不仅难吃而且很贵”已经慢慢变成了海底捞的标签。

图:海底捞客单价。来源:公司财报

从长期看,用户信心的丧失,也许才是对海底捞市值最大的打击:

在今天的分析师眼中,海底捞是一个客单价定价能力已经透支,品牌美誉度逐渐下滑,但是盈利能力却因为门店整合始终提升不上而无法兑现的过气龙头。

从未来看,海底捞掌门人押错周期产生的巨大成本压力和整合的难度,不出意外的话,会让海底捞盈利能力继续下滑。

如果说海底捞之前实现高位估值是因为门店数量和单店盈利的量价齐升,那可以想象的是,随着门店整合的难度加大,单店盈利迟迟不见起色,海底捞跌到2000亿估值依然难言探底完成。

04长期视角:张勇的赌性是海底捞最大的不确定性

从长期视角来看,投资人不得不承认,海底捞取得成功与张勇在周期底部热衷一把梭的做法是分不开的。但这也是海底捞最大的不确定性所在。

虽然在我们看来,今天押错周期的海底捞,这一次从炼狱阴霾中走出来只是时间问题;但难以不忐忑的是,张勇同样的下注模式还会继续,同样的困难仍然会出现。而下一次能不能走出来,就很难讲了。

在与投资人交流中,海底捞掌门人张勇进一步吐露了心声:

“进一步,退半步,在海底捞过去发展中会是常态,未来仍然如此。即使我们这次侥幸过关,整合好这1000家门店,我未来还会继续扩张,同样的困难还会发生。”

从这一角度说,海底捞的长期不确定性,同样让追求确定性的港资基金退避三舍。

纵观海底捞冲击5000亿又跌回2000亿的全过程,餐饮景气影响只是一个时代背景。海底捞押错周期之后,被困在时间里,被一度冒进惩罚,很有可能长时间不能恢复元气。

也许,他人一直学不会的海底捞,经历几年低谷后,会想起自己2020年6月决定门店翻倍的那个下午。就在那个下午,海底捞压错了周期,从此被困在时间里。

本文选编自 微信公众号“锦缎”,作者:牧之;智通财经编辑:马火敏。