6月13日,刚参加完亚布力论坛的比亚迪(01211)董事长王传福,又马不停蹄赶到重庆,在演讲中,他摆出了一组数据:中国70%以上的石油需要进口,70%(实际上是80%)需要经过马六甲海峡,70%是消费在交通运输环节。

不过王传福的目的不是给电动车造势,而是想说电动车同样会遇到燃油车的“卡脖子”问题:“发展新能源汽车最主要是为了解决石油卡脖子问题,但是中国的钴资源几乎没有,镍资源也很少,中国不可能走回头路,从被石油卡脖子到被金属钴和镍卡脖子。”

因此他得出结论,相比于要使用大量镍、钴的三元锂电池,使用磷酸铁锂作为正极材料的刀片电池不仅安全性更好,而且完全不依赖稀有金属,没有卡脖子的后顾之忧。

担心被卡脖子的不止王传福,还有太平洋对岸的马斯克。今年2月份,砍掉了公关部的马斯克发了一条推特,说道:“镍是我们最大的担忧,正是因为镍短缺,所以标准续航版车型才会使用无镍的磷酸铁锂电池。”

虽然大家都有相似的忧患意识,但王传福和马斯克却选择了两种截然相反的解决方案:比亚迪押注的是成本更低,能量密度也更低、同时也更安全的磷酸铁锂,并且在积极推动刀片电池的外供;特斯拉(TSLA.US)选择的是成本更高、能量密度更高、但安全性稍逊一筹的三元锂电池。

为了锁定上游资源,马斯克一边给镍矿厂商画饼,告诉他们“只要环保开采,就别愁没有大订单”,另一边,又去勾搭镍资源最丰富的印度尼西亚。

作为电动车的“心脏”,电池及其上游的原材料供应也越来越得到资本市场的关注,本文将试图回答以下三个问题:

1. 为什么镍如此重要?

2. 特斯拉为什么要死磕镍?

3. 谁在镍的开发上拥有最大话语权?

01 三大金属的此消彼长

2019年,诺贝尔化学奖颁给了三个耄耋之年的老人,以表彰他们在“锂离子电池开发”领域的贡献,他们可能不会想到,四十多年前发明的锂电池竟然会在汽车行业里掀起一场滔天巨浪。

锂电池的工作原理其实并不复杂:通过锂离子在正负极之间的移动实现充放电功能,之所以选择锂,因为它是世界上最轻的金属,在同等体积和重量的条件下,能存储和搬运更多的能量,是一种绝佳的载体。

正极是决定电池性能最关键的材料,所以电池通常都以正极材料命名,包括钴酸锂、磷酸铁锂和三元锂电池,钴酸锂因为含有昂贵的“钴”,所以成本较高,但是由于更高的压实密度,在3C电子行业占据统治地位。

目前,电动车使用最多的是磷酸铁锂和三元锂电池。

磷酸铁锂的优点是循环寿命长,安全性好。而且不含钴和镍这样的稀有金属,所以成本低廉。缺点是能量密度不高,低温性能差,但是通过封装技术的提升,续航里程也能达到500-600km以上。国产Model3和比亚迪汉用的都是磷酸铁锂电池。

所谓的三元锂电池,则是指正极材料使用镍钴锰酸锂(NCM)或者是镍钴铝酸锂(NCA)的锂离子电池。目前,NCA的核心技术被松下牢牢掌握,专供特斯拉。国内主要生产的是NCM。蔚来用的都是三元锂电池。

无论是是三元还是磷酸铁锂,所有的技术路线都少不了对“锂”的开发,锂也被认为是新能源时代的“白色石油”,全球大部分锂资源主要分布南美和澳大利亚的“三湖七矿”中,按理说,锂应该是各方争夺最激烈的资源,但事实并非如此。

从2015年开始,由于全球新能源汽车市场的爆发,上游锂矿和锂盐的投资不断增加,并且在2017-2019年持续放量,但是没想到,在经历2019年全球汽车市场负增长之后,又碰到了2020年的新冠疫情,下游需求骤降,导致锂盐价格一路走低,从2018年的16万/吨跌到去年的4-5万元/吨。

换句话说,过去两年锂资源的供给其实是相对过剩的。那么作为三元电池的核心材料,含量最高的镍、钴的战略价值逐渐凸显。

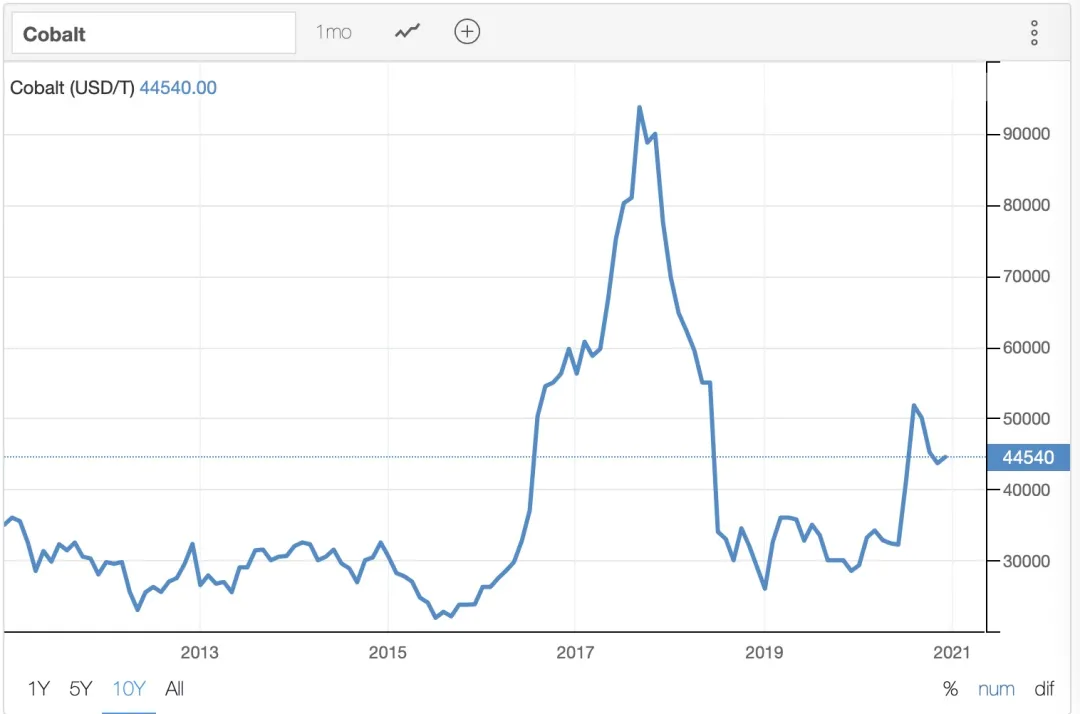

其中,钴金属大部分分布在刚果(金),因为长年战乱,供给极不稳定,价格波动剧烈,很多电池厂商一直在想办法降低钴含量,包括特斯拉和长城旗下的丰巢能源都喊出“无钴电池”,钴的价格也从2018年上半年的9万美元/吨下降至现在的4.45万美元左右,近乎腰斩。

全球钴价走势图

相比之下,镍的重要性则更加无可取代:在三元锂电池中,镍含量基本上直接决定了能量密度,等于决定了电池的续航。锂过剩,锰既不贵也不缺,钴的含量和价格也在持续下降,如此一来,镍的重要性则水涨船高,怎么避免被镍“卡脖子”,也成了新能源车品牌绕不开的问题。

02 马斯克的心病

2008年,特斯拉推出第一款跑车Roadster时,市场并不看好,其中一个原因在于它用的是18650钴酸锂电池,而非更廉价的磷酸铁锂电池,虽然续航不错,但是售价也高达10.9万美元起。

所谓18650就是,直径18mm,高65mm的圆柱形锂电池(0代表圆形),之前被大量用在笔记本电脑中,技术比较成熟,一致性和安全性都比较好,能量密度也比较大,特斯拉做的,就是把6831节18650电池通过串并联的方式结合在一起,为汽车提供动力。

为了进入大众市场,特斯拉在Model S中虽然也用的是18650电池,但把正极材料变成了价格更低的镍钴铝(NCA)电池,提高了镍含量,减少了钴,电芯的能量密度提升到243Wh/kg,比Roadster高出了三成左右,但是价格却减少了1万美元。和ModelS源于同一个平台的Model X,用的也是18650。

为了保证稳定供应和控制成本,特斯拉和松下2014年决定共同出资50亿美元,在美国内华达州的一片沙漠中建设超级工厂,为Model 3提供所需要的电池,但是规格从当初的18650变成了21700。

从名称中可以看出,新一代的电池变大了,电芯的容量达到4.8Ah左右,电池的能量密度也达到300Wh/kg左右,相比于18650提高了20%,原因在于,21700在保有高镍含量的NCA正极材料的同时,负极材料由原来的100%的石墨变成了硅碳复合材料,如此一来,相同容量的电池组所需要的电芯数量将会显著减少。

这一方面既降低了电池的管理难度,同时也因为减少了电池包里的结构件而降低成本,电池系统的成本从当初的180美元/Wh降低到170美元/Wh,从而推动了特斯拉的销量能够实现质的飞跃。

从无到有,从Roadster到Model S,再从Model S/X到Model 3/Y,特斯拉每次产品推陈出新的背后都有一次电池技术的升级,而在更新换代的过程中,存在一条清晰的路线图:更高的镍、更少的钴、更大的电池,更少的总数,以及更高的能量密度。

简单总结就是:高镍无钴化。

2012年,特斯拉Model S,单个电池能量密度为245Wh/kg,钴含量为11kg/辆,到2018年,特斯拉Model3,单个电池的能量密度已经达到300Wh/kg,钴含量却下降到4.5kg/辆,比6年前减少了60%,但这并不能满足马斯克的胃口。

特斯拉的三次电池升级

从去年开始,全球新能源汽车市场开始爆发,动力电池厂商经过多年的磨练能力也越来越强,特斯拉独步天下的电池技术优势也在被慢慢追赶,在这样的背景下,特斯拉去年举办了“电池日”,宣布推出高镍的4680电池,比在Model 3上用的21700又要大一个个头,像一个小的啤酒罐,号称成本可以降低14%,续航可以提高16%。

在发布会上,马斯克说:"如果我们最大限度地利用镍,把钴减少到零,我们可以使(电池)价格降低50%."

特斯拉的寻镍之旅也由此开始。

03 中国队的异军突起

从总量上来说,地球上的镍并不少,根据美国地质调查局的统计,截止到2019年年底,全世界已探明的镍储量约为8900万金属吨,印尼、澳大利亚、巴西和俄罗斯的储量最为丰富,2019年,全球镍产量约为250万吨,印尼一国就占了约三分之一。

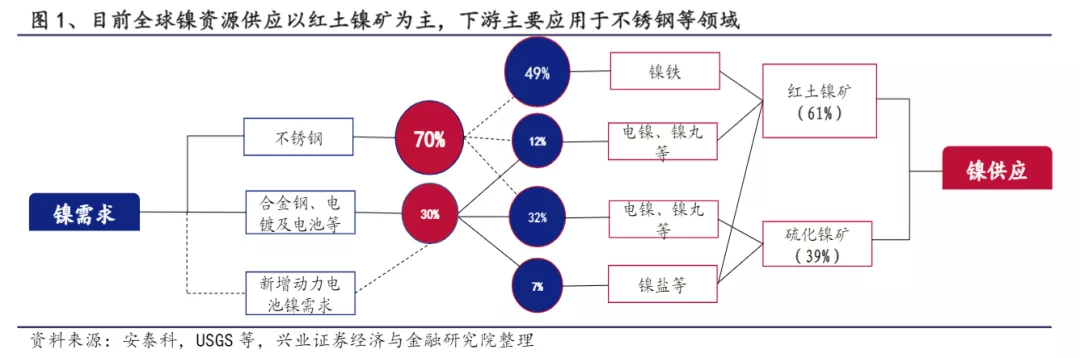

如果按照矿石性质分,镍矿主要分为硫化镍和红土镍两种。

前者主要分布在高纬度地区,冶炼技术成熟,但是储量在不断下滑,开采成本日渐升高,占总供给的39%,后者主要分布在低纬度地区,资源丰富,开采成本比较低,工艺成熟,而且因为靠海,所以运输成本也比较低,占总供给的61%。

如果按含镍量来分,又分为一级镍和二级镍,前者主要用于生产电池、电镀以及合金等产品,后者主要用来生产不锈钢,从下游消费结构来看,目前不锈钢是镍的最大下游市场,占总消费的70%,动力电池虽然增长迅猛,但只占比5%左右。

而三元锂电池所需要的镍,自然是一级镍,而一级镍的来源只有两种:硫化镍矿或者是采用湿法冶炼的红土镍矿。

如前文所述,硫化镍因为储量和开采成本的原因,产量在不断下滑。另一边,由于新能源汽车市场的增长,动力电池,尤其是高镍三元正极材料的需求也将出现指数级增长。根据Benchmark Minerals Intelligence的预测,到2030年,动力电池对镍的需求量将从2020年的13.9万吨飙升到140万吨,占镍总需求的30%。

一边是供给跟不上,一边是需求爆发,硫化镍的价格是肉眼可见的上涨。想要避免被原材料卡脖子,基本上只有两条路:一是甘心挨宰,高价买硫酸镍;二是想办法利用廉价又丰富的红土镍生产电池级原料。

作为全世界生产新能源汽车最多的企业,也是对未来规划最激进的公司(2030年产量为2000万辆),特斯拉当然感觉到了危机,所以从去年开始,马斯克就把镍视作公司前进路上最大的拦路虎。

所以,从去年下半年开始,就有消息传出特斯拉将会在印尼建立电池工厂,但却不了了之。今年3月,特斯拉瞄上了位于太平洋的新喀多尼亚岛,这座小岛上的Goro镍矿理论上每年可以生产6万吨红土镍,特斯拉获得了这些资源的供应权。

Goro镍矿原本是归巴西淡水河谷公司和日本住友商事共同所有,双方想通过湿法冶炼的方式,利用红土镍生产出动力电池所需要的硫化镍,投资巨大,但投产十年来一直没有达到设计产能,两大股东损失惨重,最后只能割肉贱卖。

毫不夸张地说,谁能在红土镍的湿法工艺上取得革命性的技术突破,谁就能拥有镍的定价权。所以过去十年,不少公司前仆后继,除了淡水河谷和住友商事,还包括全球矿业巨头必和必拓以及谢里特,但最终都以失败告终。

然而,在这场技术革命中,中国军团却实现了后发先至。

今年5月,位于印尼的力勤矿业宣布投产第一批氢氧化钴产品,这也意味着利用红土镍生产电池级产品的可行性已经得到了证实。除了力勤,中国不少企业已经加入到这场技术革命的浪潮中,包括全球不锈钢之王“青山控股”,华友钴业、格林美、洛阳钼业以及宁德时代控股的广东邦普等。

这批中国军团的加入,一方面意味着用于硫化镍的供应紧张问题将得到极大缓解,同时也意味着镍的价格将会进一步下降,从而带动动力电池系统以及电动车成本的下降,这对于一直担心被镍卡脖子的新能源玩家来说,无疑是一个巨大的利好。

04 尾声

表面看,汽车行业的竞争只存在于整车厂之间,但殊不知,在这场新能源革命的背后,上游矿产资源的争夺战更为激烈,因为这不仅涉及到公司利润,还关乎国家的能源安全。

中国本身是一个少锂、少镍、无钴的国家,过去十年通过一批企业在海外的收购和布局,已经形成了一个完整的供应和加工体系,也出现了包括宁德时代、比亚迪在内的世界第一梯队的动力电池厂商。

但不能忽略的是,随着欧美国家开始积极布局新能源,上游供应链的竞争无疑将会加剧。

早在2017年,欧洲就成立了电池联盟。今年6月,美国能源部、国防部、商务部和国务院共同发布了《国家锂电池蓝图(2021-2030)》,目标就是建设美国国内的锂电池原材料的加工能力,并且降低对敏感材料(尤其是镍和钴)的依赖程度。

谁能拿到产业链上的最大话语权,仍然是个未知数。

全文完。感谢您的耐心阅读。

本文选编自“远川科技评论”,作者:罗松松;智通财经编辑:李均柃