内容摘要

美联储6月议息会议之后,市场走势有些出乎意料。

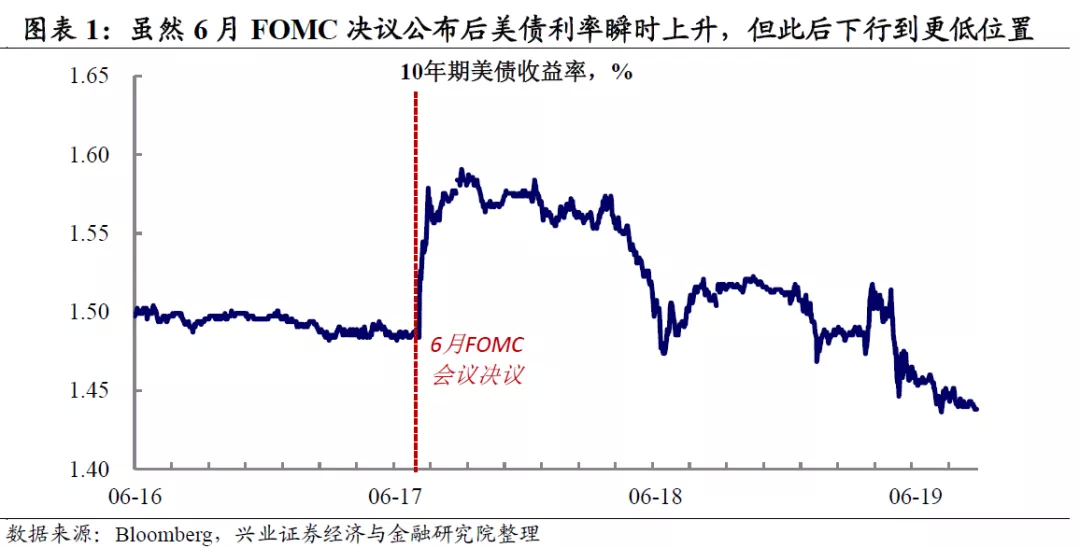

美债:长端利率不升反降,曲线快速平坦化。10年期美债利率在会议决议公布后快速上升,但最近两个交易日又逐步下行至1.44%。短端利率则出现明显上行,使得美债利率整体平坦化。

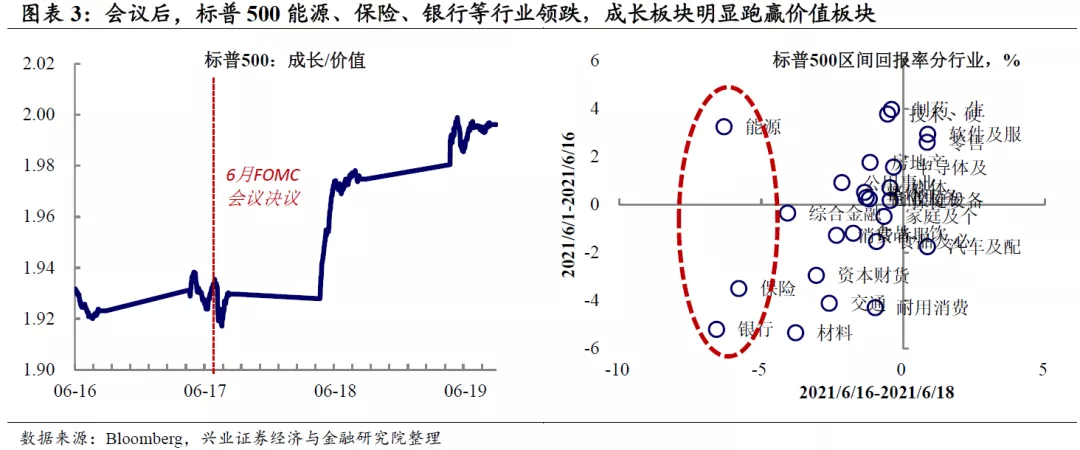

美股:能源金融领跌,成长板块明显跑赢价值板块。会议后的两个交易日内,标普500整体微跌,其中能源和金融板块明显领跌,而软件服务在内的成长板块则整体跑赢价值板块。

美债利率曲线平坦化的背后,或是对美国长期经济增长的担忧。

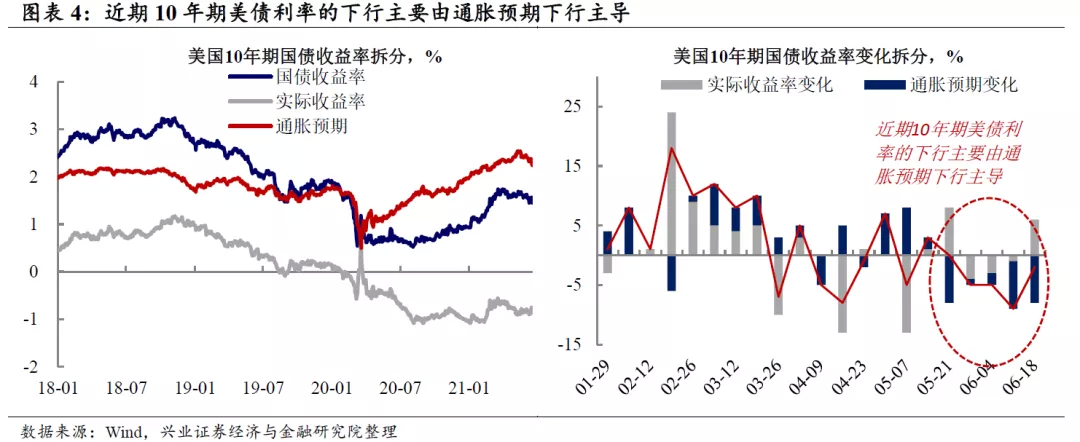

将长端利率拆分,近期美债利率主要由通胀预期下行主导。随着联储近期不断释放转紧的信号,例如4月FOMC会议纪要提及讨论缩减QE、6月会议加息点阵图前移,市场可能已经开始对宽松政策退出后的经济增长表现出担忧,致使通胀预期边际转弱。

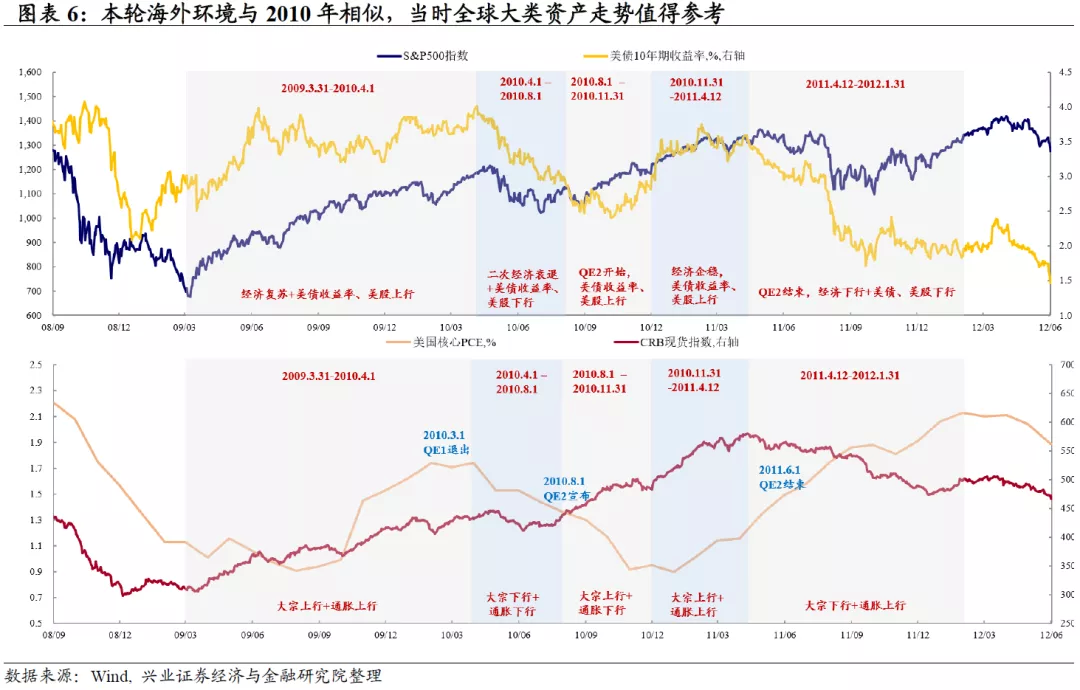

曲线平坦化与2010年有所相似,彼时联储短暂转紧,经济走弱。以史为鉴,2010年,随着QE1与各项刺激政策到期,美国经济动力缺失,消费、住房销售等经济数据迅速走弱,彼时美国长端利率同样下行,助推利率曲线平坦化。

长期来看,市场可能继续演绎美联储的“覆水难收”。

复盘2010年,市场确认联储无法退出后,重启宽松周期走势。在2009年末2010年初时,联储收紧预期持续升温,资产价格随之震荡,但2010年中后期市场逐渐确认美联储无法真正退出,重新开启了新一轮宽松周期的走势。

短期联储收紧吹风加剧市场波动,但长期或仍是“覆水难收”。与2010年相似,本轮美国经济在财政+货币的强刺激后经济出现短期反弹,但恐非新一轮周期的起点。当前海外市场对联储收紧的预期较低,美联储的收紧吹风可能加剧市场的波动,但长期来看,美联储可能仍是“覆水难收”(详见2021年中期策略《覆水难收》)。下一阶段市场或继续演绎美联储流动性预期的波动,2010年相似的情景可能会再重新上演。

风险提示:美国经济增长超预期,中美贸易政策变化。

正文

6月FOMC会议后,

美国市场表现略为出乎意料

6月联储会议释放转鹰信号,会后市场即刻剧烈调整。2021年6月的FOMC会议,美联储除了上调隔夜逆回购利率与超储利率这一技术调整外,还释放了边际转紧的引导信号:包括点阵图加息前移、上调年内核心通胀预期至3.0%、鲍威尔在受采访时表示“本次会议谈到了讨论缩减QE(taper),但并非正式的讨论”等。会议决议公布后半小时内,市场反映剧烈,美元走强,美债、美股、黄金下跌(详参《市场缘何对6月议息会议反应剧烈》)。

而会后迄今的两个交易日,美国市场走势也出现一些出乎意料微妙的改变。

** 美债:长端利率不升反降,曲线快速平坦化。虽然10年期美债收益率在会议决议公布后从1.48%快速上升10个bp至1.58%,但是最近两个交易日又逐步下行至1.44%。在长端利率下行的同时,短端利率出现了明显上行:2年期美债利率相较于会前(6月16日)上行了4.7个bp,3年期美债利率同期则上行了5.6个bp,这使得美债利率整体呈现平坦化。

** 美股:能源金融领跌,成长板块明显跑赢价值板块。会议后的两个交易日内,标普500整体微跌,其中能源和金融板块明显领跌,而软件服务在内的成长板块则整体跑赢价值板块。

美债利率曲线平坦化背后:

或是对长期经济增长的担忧

美国长债利率下行主要由通胀预期主导,或在反映对长期经济增长的担忧。如果将美国10年期国债利率拆解成实际利率与通胀预期两部分,可以发现,近期美债利率的下行主要由通胀预期的回落所致,实际利率变动幅度并不大。而这背后对应的解释,可能是随着联储近期不断释放转紧的信号,例如4月FOMC会议纪要中提及讨论缩减QE、6月FOMC会议加息点阵图前移,市场已经开始对宽松政策退出后的经济增长表现出担忧,致使通胀预期边际转弱。

长端利率下行进而助推利率曲线平坦化,与2010年QE1结束有相似之处。如果从利率曲线的角度看,可以发现近期美债长端利率回落明显,短端利率小幅上行,致使美国利率曲线平坦化。而这与2010年QE1结束时的情况有相似之处,我们在报告《20210128从历次经济复苏,美联储何时转向?》中提到,2010年随着QE1与各项刺激政策到期,美国经济动力缺失,消费、住房销售等经济数据迅速走弱,彼时美国长端利率同样下行,进而导致利率曲线平坦化。而当前情况与2010年有一定相似之处,随着市场预期宽松政策将逐渐退出,对经济增长的预期也在走弱,从而导致利率曲线平坦化。

长期来看,

市场或继续演绎美联储的“覆水难收”

近期“联储吹风+弱就业+高通胀”的组合下,市场对长期经济增长担忧上升。自3-4月份美国财政刺激高峰过去之后,4-5月份美国非农数据开始低于预期,消费数据出现回落,美国经济超预期指数也出现下滑。市场对美联储“易松难紧”的预期升温,对经济的担忧有所上升。美联储会议之后,美债长端利率下行助推利率曲线平坦化,似乎也在反映对长期经济增长的担忧。

2010年的全球大类资产走势值得本轮周期参考。我们在2021年年度策略报告《骤雨不终日,润物细无声》和中期策略报告《覆水难收》中曾强调,今年的海外环境可以参考2010年的全球大类资产走势,在2009年末2010年初时,联储收紧预期持续升温,资产价格随之震荡,但2010年中后期市场逐渐确认美联储无法真正退出,重新开启了新一轮宽松周期的走势。

长期来看,市场或继续演绎美联储的“覆水难收”。与2010年相似,本轮美国经济在财政+货币的强刺激后经济出现短期反弹,但恐非新一轮周期的起点。当前海外市场对联储收紧的预期较低,美联储的收紧吹风可能加剧市场的波动,但长期来看,美联储可能仍是“覆水难收”,下一阶段市场或继续演绎美联储流动性预期的波动,2010年相似的情景可能会再重新上演。

本文来源于“王涵论宏观”微信公众号,作者王涵;智通财经编辑:文文。