6月10日,美国公布了5月通胀数据,CPI同比增长5%,大超预期,然而市场对此反映似乎颇为淡定,风险资产在短暂的下跌后再次开始走强,美股再度创下历史新高。市场对超预期的美国CPI数据反映平淡的原因是什么?美国通胀压力是否真的只是短暂的,无需过度担心的呢?

此外,本周中国也公布了5月通胀数据,CPI相对较为温和,但PPI涨幅创新高。后续中美通胀是一齐抬升,还是走向分化?对后续两国货币政策又会产生怎样的影响?我们在本文中进行进一步的探讨。

一、美国5月CPI数据超出预期,但市场反映较为平淡

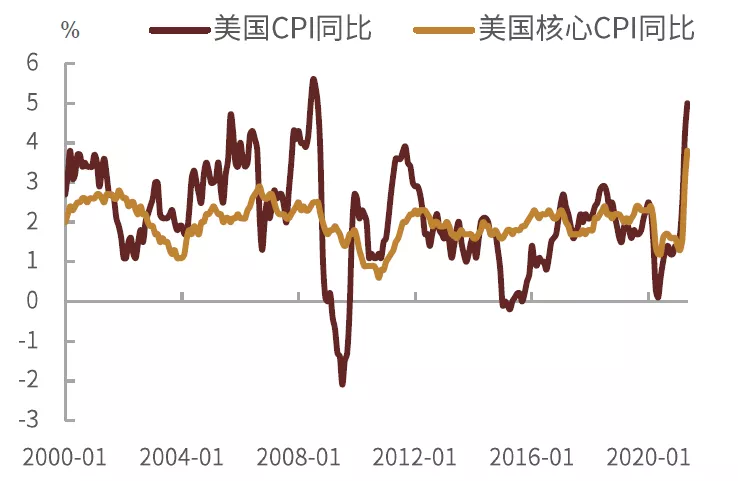

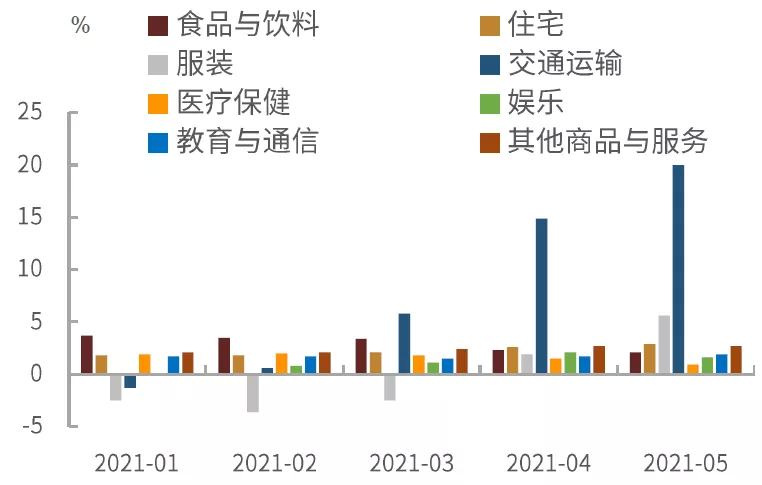

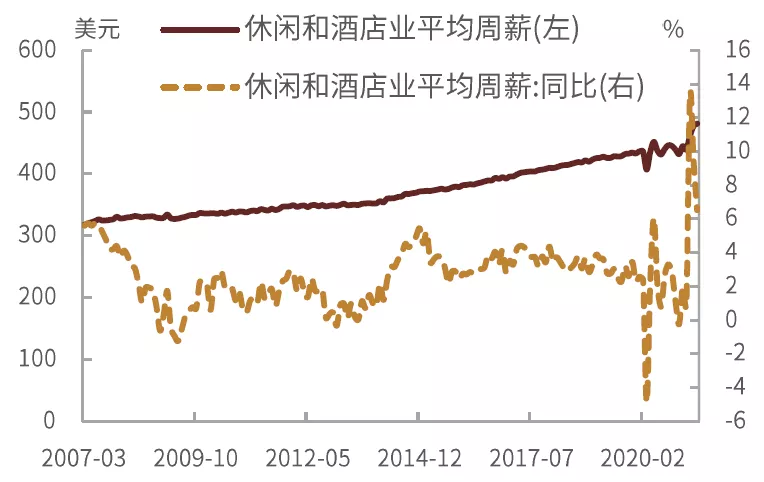

6月10日,美国劳工部公布5月通胀数据,CPI同比增长5%,增速创2008年8月以来最高;核心CPI同比增长3.8%,增速创1992年以来新高(图1)。各分项中,交通运输和服装同比增幅最大,依次同比增长20%和5.6%(图2)。具体来看,与出行相关的CPI二手车分项同比、CPI公共交通分项同比、CPI其他城际交通同比以及CPI机票分项同比分别大幅上涨至29.7%、15.9%、11.1%和24.1%,涨幅均创2000年以来新高;CPI能源类商品同比增幅也续升至54.5%。同时,服装价格同比增幅较大也表明疫情大幅改善后美国居民出行需求明显恢复。此外,由于目前美国就业市场劳动力短缺,因此部分企业需要通过提高工资来吸引更多劳动力,例如休闲和酒店业平均周薪同比增幅已回升至超过疫情前的水平,即使剔除基数效应也高于正常水平(图3),而工资水平提升最终也会推高相关的服务业价格。随着疫情持续改善和经济继续回暖,我们预计美国的服务业需求将继续增强,并将继续对通胀形成支撑。

图1: 美国5月CPI同比增速创2008年8月以来最高

资料来源:万得资讯,中金公司研究部

图2: 美国CPI各分项增速

资料来源:万得资讯,中金公司研究部

图3: 休闲和酒店业平均周薪同比增幅已回升至超过疫情前的水平

资料来源:万得资讯,中金公司研究部

尽管美国通胀数据大超预期,但市场反映较为平淡,可能的逻辑是市场选择相信美联储所说的“通胀压力只是暂时的”的逻辑,尤其是CPI数据同比大幅上涨5%,看起来并不可持续。在这种预期下,大家选择继续在美联储释放更为明显的政策转向信号前继续进行通胀交易,因此风险资产仍然上涨。

二、美国商品通胀仍将维持高位

那么后续美国通胀形势如何?通胀压力是否真的只是短暂的而不需要担心呢?我们分别对美国商品通胀和服务业通胀进行分析。

美国商品通胀可以从两个角度去观察,一方面是石油等能源价格;另一方面是终端消费品价格。与中国不同的是,能源价格上涨不仅会拉动美国PPI上涨,也会显著拉升CPI。这是因为从波动贡献的角度来看,交通运输项对于美国CPI的影响最大,而交通运输分项变化主要受到油价波动的影响。历史上看美国通胀走势与原油等大宗商品价格走势高度相关,因此这一轮工业品价格上涨也拉动了美国CPI,尤其是能源等分项明显上行。因此我们从能源价格和终端消费品价格两个角度去分别对后续美国商品价格形势作出判断。

能源价格方面,5月以来国际原油价格持续上行,布油目前已经突破70美元/桶的水平。后续原油价格怎么走?从需求端的角度来看,欧美疫情改善,叠加6-7月份进入原油需求旺季,原油需求可能会进一步提升。尤其是截止6月10日,全球航班数量已经恢复至往年正常水平的91%(图4),从这个角度来看,航空煤油需求可能也大部分得到恢复。

图4:全球航班数量恢复至2019年的约90%

资料来源:Flightradar24,中金公司研究部

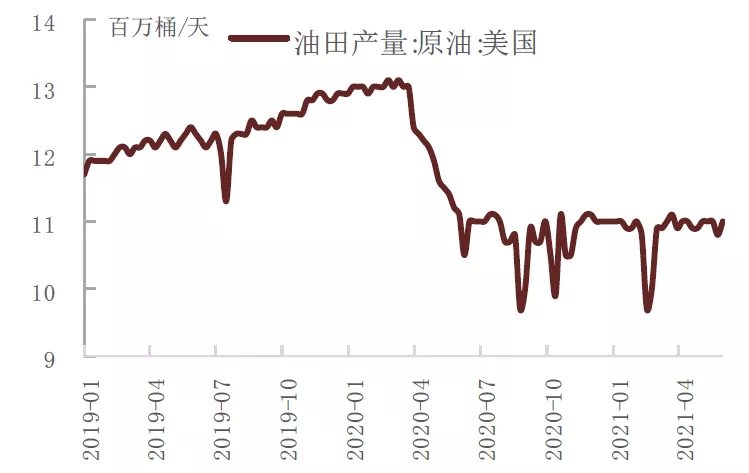

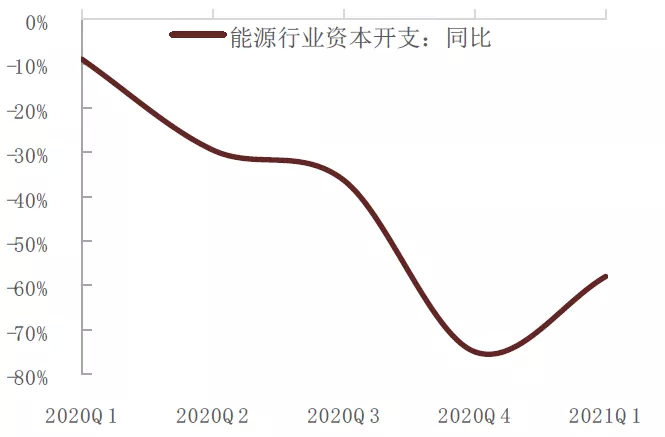

然而在需求已经基本恢复至疫情前水平的情况下,原油尤其是页岩油供给恢复可能相对缺乏弹性。相比于OPEC的原油供应会考虑较多政治和博弈因素,美国页岩油的供应模式相对来说较容易理解。页岩油的开采由页岩油企业决定,而企业追求盈利最大化的特性决定了页岩油产量的变动往往跟油价走势高度相关。也就是说,在油价处于高位时,页岩油企业倾向加大开采,获取更多利润,反之在油价低迷时,页岩油企业也会缩减开支计划,控制产量增长。今年随着全球在新冠疫情中逐渐恢复,国际油价也明显上行,对于页岩油企业而言有增产的动机。但是从实际产量情况来看,美国原油产量尽管在去年4月份开始触底,但截止目前没有明显改善迹象,产量持续在低位徘徊(图5)。页岩油产量恢复偏慢,主要是因为去年国际油价低迷,因此页岩油企业债务压力攀升,叠加对未来油价的预期偏低,因此大幅削减了2021年的资本开支计划。达拉斯联储的调查结果显示,美国超过80%的页岩油企业在制定2021年资本开支计划时,对于油价的判断为低于49美元/桶,导致2021年美国石油开采行业资本开支大幅下滑,2021年Q1同比下降58%(图6)。因此,资本开支下滑制约了美国页岩油增产的空间。

图5:美国原油产量持续位于低位

资料来源:万得资讯,中金公司研究部

图6:美国能源行业资本开支同比大幅下滑

资料来源:万得资讯,中金公司研究部

其实不仅仅是原油,今年以来包括铜、锂等大宗商品价格的上涨的逻辑都围绕着这个短期内的“供需错位”。今年全球原材料需求明显恢复,但是由于企业去年制定资本开支计划偏低等原因供应恢复的速度偏慢,完全恢复至疫情前可能需要更多的时间,短时间内这种“供需错位”可能会导致商品价格仍处于较高水平。

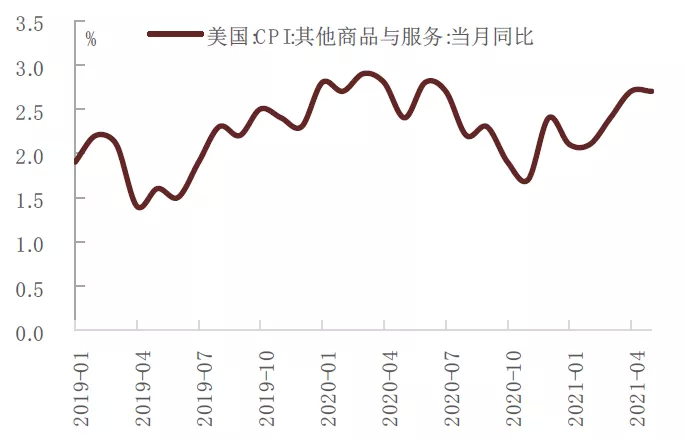

对于美国终端消费品而言,疫情之后美国居民居家隔离需求带动居民对于消费品尤其是耐用消费品的需求激增,但由于美国国内生产恢复较慢,因此美国主要通过进口来满足国内激增的商品消费需求,我国作为去年全球商品的主要供应者,出口价格持续维持稳定,因此去年美国消费品价格整体保持平稳,CPI其他商品与服务同比甚至出现了下行,由去年年初的4%-5%左右下降至去年年末的1.7%。但今年来看,美国终端消费品价格可能也会出现一定程度的上行。年初以来美国CPI其他商品与服务分项出现回升,5月已经同比回升至2.7%左右(图7)。

图7:去年美国其他商品与服务项回落,今年开始回升

资料来源:万得资讯,中金公司研究部

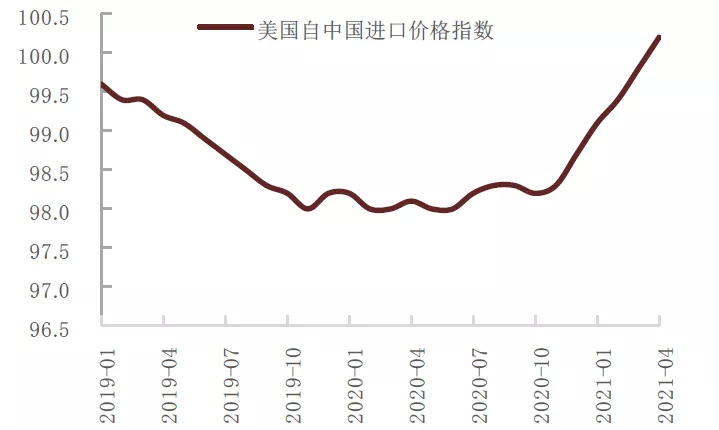

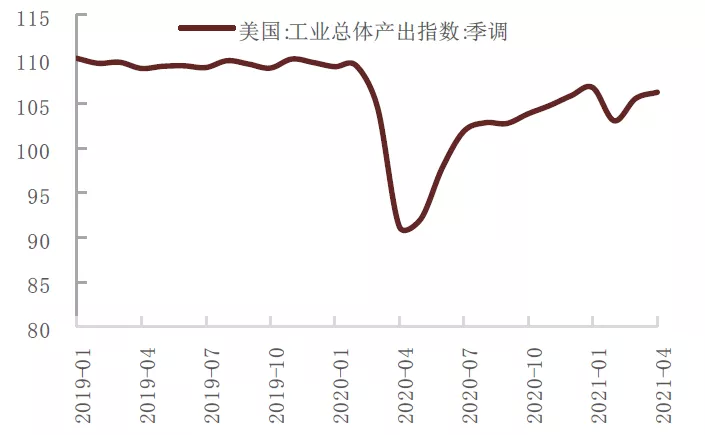

消费品价格出现上行主要是两方面的原因:一方面,去年我国出口价格持续平稳的关键原因在于原材料价格较低,但今年年初以来全球大宗商品价格普涨,我国出口企业的成本压力也显著加大。今年年初开始我国对美国的出口价格开始大幅上行(图8);另一方面,尽管随着美国国内疫情逐渐得到控制,美国国内生产已经开始逐渐恢复,但供应链紧张的形势并未完全缓解,美国4月工业产出指数回升至106.31,但仍未完全恢复至疫情前水平(图9),其中缺芯片是造成供应链难以完全恢复的重要原因。因此,消费品供给和需求之间仍存在缺口,推动消费品价格上涨。整体来看,供需缺口的存在可能导致美国商品通胀在短期内仍将维持高位。

图8:今年年初以来美国自我国进口商品价格出现明显回升

资料来源:万得资讯,中金公司研究部

图9: 美国工业生产尚未完全恢复至疫情前水平

资料来源:万得资讯,中金公司研究部

三、美国服务业价格仍将加速上升

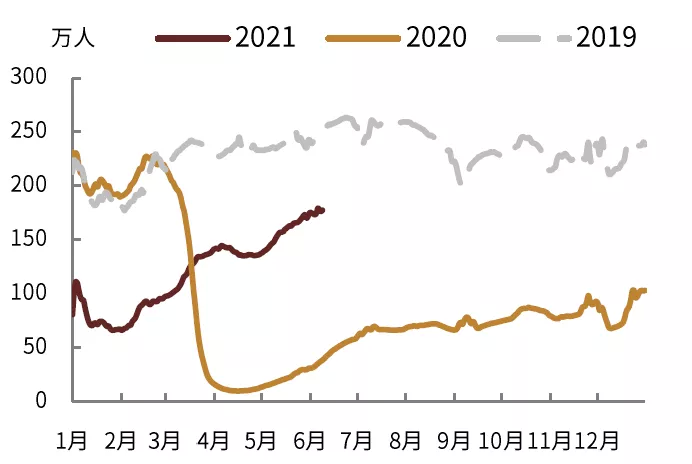

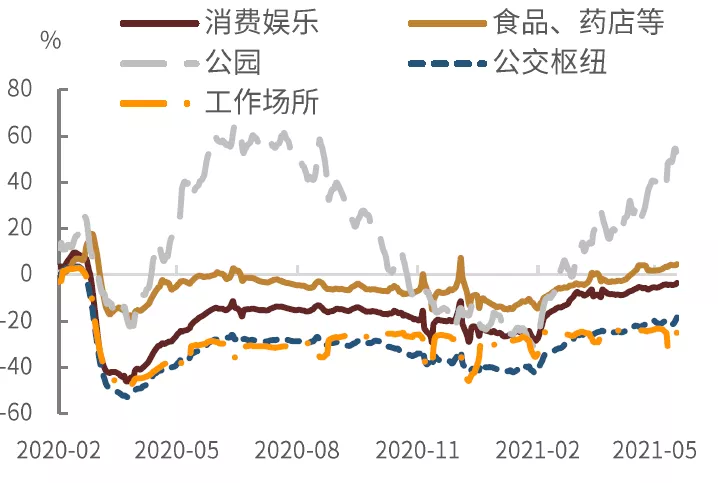

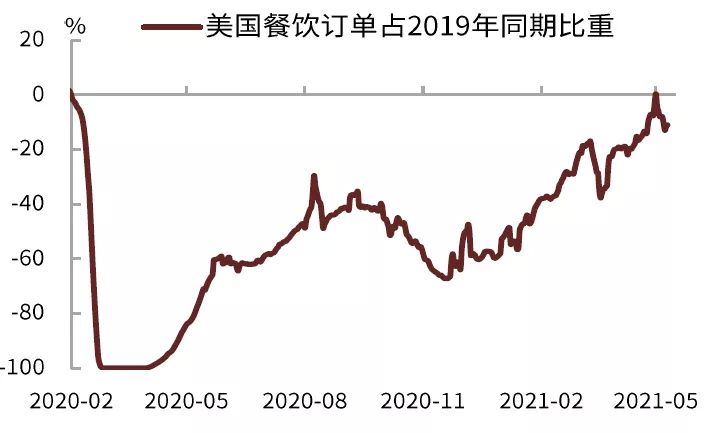

除了工业品通胀以外,更需要关注的是美国服务业价格回升的压力。目前来看,美国服务业消费业也面临着较大的供需缺口。一方面,美国居民的服务业消费需求较为旺盛,相关消费已经基本回升至疫情前的水平。根据TSA的统计,截至6月9日,美国安检人数约恢复至2019年同期的70%(图10)且仍在继续上升,表明居民的出行活动逐渐活跃。同时,美国汽油零售价格从去年末开始回升(图11),目前已经超过疫情爆发前的水平,表明在出现限制较少、相对较安全的情况下,美国民众的出行需求明显恢复。谷歌统计的不同场所人流量的回升也印证了这一点。整体来看,美国经济活动强度整体已经回升至疫情前的90%以上(图12);具体来看,公园的人流量已经超过疫情前的水平,餐饮及娱乐场所的人流量也恢复至疫情前的水平,公交枢纽和工作场所的人流量则恢复至疫情前的80%左右(图13)。同时,根据Opentable统计,截至6月9日美国的餐饮订单已经恢复至疫情前的约90%(图14)。此外,此前恢复较慢的美国票房收入也在6月初大幅回升(图15),各项数据均表明目前美国的服务业需求旺盛。若后续管控措施进一步放开,我们预计美国服务业将进一步快速回升。

图10: TSA安检人数恢复至2019年的69%

资料来源:TSA,中金公司研究部

图11:美国汽油价格明显回升

资料来源:万得资讯,中金公司研究部

图12: 美国经济活动强度基本回升至疫情前的水平

资料来源:万得资讯,中金公司研究部

图13:美国不同场所人流量恢复情况

资料来源:万得资讯,中金公司研究部

图14: 餐饮订单恢复至疫情前的约90%

资料来源:Opentable,中金公司研究部

图15:美国票房收入6月初大幅回升

资料来源:万得资讯,中金公司研究部

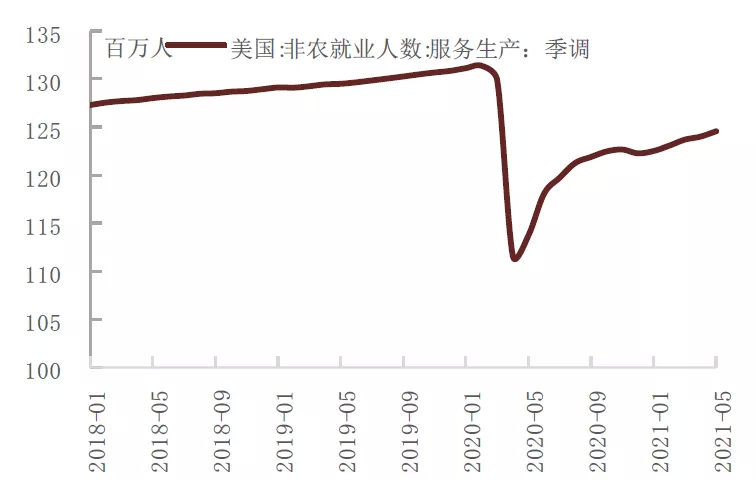

但另一方面,部分服务业劳动力就业的恢复目前似乎偏慢,这可能会制约服务业的供给,因为对于服务业而言,就业者本身就是服务的提供者。因此,如果服务业就业不能明显改善,那么也会产生一个服务业的供需缺口,推升服务业价格。从就业数据来看,5月新增非农数据中,零售业、公用事业、金融活动就业出现了下滑,而休闲和酒店业以及其他服务业新增就业也少于上月。而5月非农私人部门部分服务业失业人数也出现了小幅反弹的情况,例如5月的批发零售业、运输及公用事业、金融业以及信息业失业人数再度出现小幅上升。目前美国服务业就业人数较疫情前仍有一定差距(图16),在服务业消费需求已经基本恢复至疫情前的水平的情况下,服务业供需缺口拉大。

图16: 美国服务业就业人员仍明显低于疫情前水平

资料来源:万得资讯,中金公司研究部

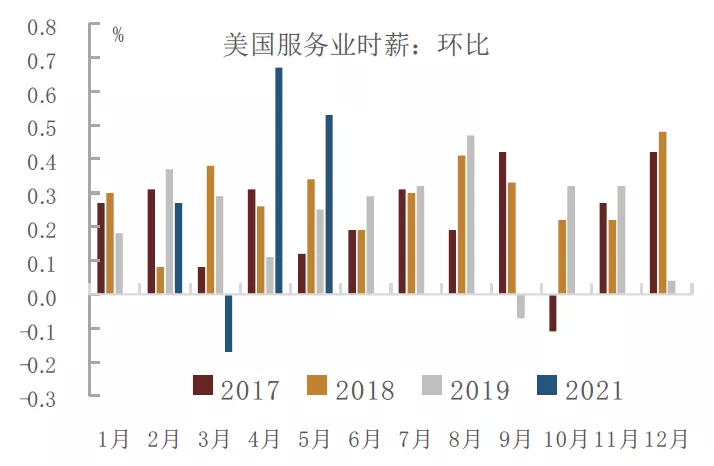

因此,如果人们对服务消费的需求持续回升,而服务业就业改善偏慢的话,就会推动美国服务类通胀持续上行。这种存在于服务业的供需缺口已经导致服务业从业工资持续上涨,服务产品价格也持续回升。4-5月开始,美国服务业时薪环比涨幅明显高于过去几年(图17),其中金融业、休闲和酒店业等行业薪资上涨较为明显。服务业薪资水平超季节性上涨,也体现了服务业内部存在供需不平衡的现象。实际上,这种供需失衡已经引起了地方联储的广泛关注。6月2日,美联储发布由12家地区联储最新调查结果编制而成的“褐皮书”,其中“短缺”成为了报告中的关键词。例如堪萨斯城联储表示,“超过三分之一的公司预计将加薪4%,以吸引员工”;纽约市和周边地区劳务中介表示,所有主要行业的公司都计划提高薪酬。除了薪资上涨外,服务业整体价格也出现了明显的回升,因此美国服务项CPI自今年3月开始回升,5月美国服务项CPI同比大幅增长2.9%。

图17: 4-5月开始,美国服务业时薪环比涨幅明显高于过去几年

资料来源:万得资讯,中金公司研究部

整体来看,原油等大宗商品价格维持高位,叠加服务业供需缺口下服务价格的超预期抬升,都将持续推升美国的通胀水平,导致美国国内的通胀的回升压力比美联储和市场想象的更加持久。

四、与美国相反,国内通胀压力不大,货币政策不会因此转向

尽管美国通常压力可能将持续,但我国国内通胀压力不大,尤其是CPI整体将维持平稳。尽管在国际大宗商品价格上涨的情况下,5月PPI同比涨幅扩大至9%,但CPI整体依然较为淡定,同比上涨1.3%,环比更是继续回落。上游价格向下游的传导依然不通畅,PPI和非食品CPI之间的剪刀差持续扩大,已经突破了2011和2017年的高位(图18),表明上游的涨价导致下游企业利润被大幅挤压。

图18: 中国PPI-非食品CPI剪刀差创新高

资料来源:万得资讯,中金公司研究部

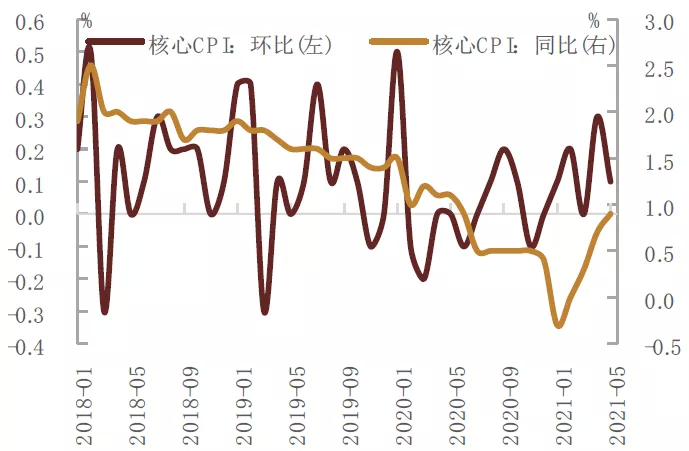

然而为何上游涨价为何迟迟不能向下游传导?历史上来看,PPI和CPI都一起明显升高的时候,往往都是有工资涨幅较高的配合(图19)。但在疫情冲击下,养老金涨幅下降、部分行业薪资甚至下调,因此居民工资整体是下降的,在这种情况下,居民消费能力是难有明显提升,也会抑制上游价格向下游的传导。也就是说,原材料价格上涨而薪资不涨的情况下,可能挤出了居民的部分消费,这也是我国核心通胀水平持续偏低的重要原因(图20)。因此我们一直强调,只要工资没涨,就不用担心上游会传到下游,或者说这个传导会偏弱的。

图19: PPI能顺利传导到CPI需要工资增速上涨来推动消费能力

资料来源:万得资讯,中金公司研究部

图20: 我国核心CPI持续位于低位

资料来源:万得资讯,中金公司研究部

以2017-2018年的供给侧改革时期为例,尽管PPI在去产能的背景下出现了大幅上涨,2017年2月,PPI同比涨幅达到7.2%,此后开始逐渐回落,但2017-2018年间也持续位于2%以上。尽管这段时期内PPI同比持续位于高位,但CPI同比涨幅却较为温和。2017-2018年间,我国CPI同比增速基本稳定在0.8%-2%左右,只有个别月份,例如2018年2月CPI同比达到了2.9%。供给侧改革时期PPI并未向CPI进行有效的传导,其背后的核心原因也是居民的收入增速并未出现上涨,因此居民消费难以明显提升。2017-2018年,我国城镇居民家庭人均可支配收入增速持续稳定在7.8%-8.3%之间,而社会消费品零售增速也稳定在9%-10%左右,甚至2018年居民消费增速较2017年还出现了一定程度的下行。因此,在工资增速没有上涨的情况下,今年我国CPI走势可能也会类似于2017-2018年,整体保持较为稳定的状态。

明确了在工资没有上涨的情况下,年内CPI的压力不会很大,那么5月已经升至9%的PPI是否需要我们担忧?我们认为年内PPI的高点可能已现,后面可能将逐渐开始回落。商品的投机需求导致大宗商品价格受到流动性因素影响较大,历史上看,PPI走势滞后于货币增速的变化(图21),随着M1和M2增速的见顶回落,PPI同比增速可能在5-6月份见顶回落,PPI和非食品CPI之间的价差也最终会由于PPI的回落而收敛。

图21: 货币增速领先于PPI

资料来源:万得资讯,中金公司研究部

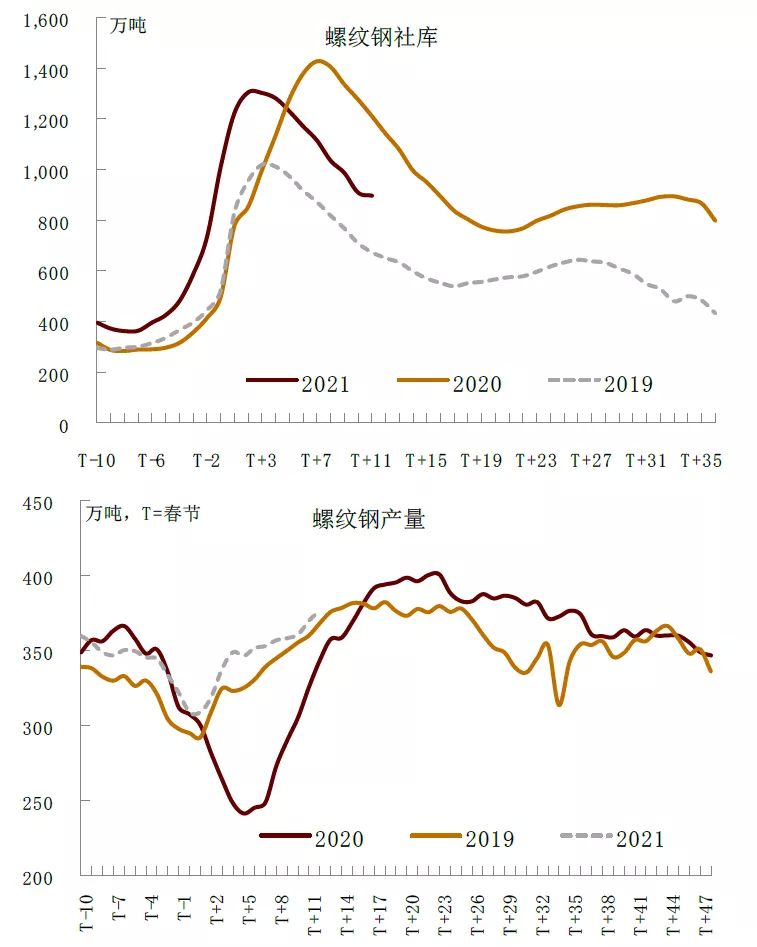

需要注意的是,与供给侧改革时期不同,这一次商品的供需错位并不是“真实”的错位, 这一次大宗商品涨价很大程度是因为“碳达峰”背景下,市场预期上游供给可能将要明显压缩,因此开始提前反映价格方面的影响。但从实际工业品产量和库存来看,目前并不是一个很低的水平,螺纹钢的产量甚至高于过去两年(图22)。而这种因为预期导致的价格上涨也相对容易扭转,目前政策已经开始意识到了大宗商品上涨的不合理性,开始密集调控上游,持续释放信号放松供给端的约束。政策的这些操作也一定程度上解除了市场对于供给收缩的担忧和疑虑。

图22: 目前工业品产量和库存并不低

资料来源:万得资讯,中金公司研究部

从需求端来看,政策持续发力调控地产,而从专项债发行速度和财政支出的方向来看,对于基建的支持力度也弱于预期,地产和基建走弱的情况下工业品需求端走弱的趋势较为明确。此外,一旦海外国家复工复产进度加快,库存回补后,对于我国的工业品进口需求也会开始放缓。在内需和外需可能都将放缓的情况下,工业品的需求端是在走弱的。

因此,实际上这一次因为“非真实”的供需错位导致的商品价格上涨已经开始逐渐得到缓解,在这种情况下,后续大宗商品价格可能也将开始向下调整,带动PPI也开启下行趋势。央行在一季度货币政策执行报告中也提到对于后续PPI的判断,“历史来看短期内PPI波动大是正常现象,尤其是在去年低基数的情况下,随着后续全球疫情受控,新兴市场生产恢复以及基数效应消除,PPI有望后续趋稳”。而央行行长易纲在6月10日的陆家嘴论坛上提到我国今年全年CPI走势前高后低,全年涨幅预计在2%以下。整体来看,年内CPI的压力并不大,而政策对于PPI短期内阶段性走高早有预判,也清楚后续PPI会有逐渐回落的趋势,因此PPI短期内维持高位可能不会影响后续央行对于货币政策操作的方向。

五、中美通胀压力分化意味着货币政策方向也可能背离

整体来看,这一次中美通胀的压力可能是分化的。中国国内CPI全年压力不大,但如果美国需求恢复的较快,但供应恢复存在一定瓶颈,那么可能意味着美国这一次通胀的上行可能不是一次性的,而是持续性的,而且通胀的中枢也可能整体明显提升,持续超出市场预期。

而中美通胀压力的分化可能也会导致后面两国央行的货币政策方向产生明显的背离。由于全年通胀压力不大,我国货币政策在银行间流动性层面仍将保持稳定,并可能适时适当放松以应对国内外宏观环境风险。而美联储目前选择“放任”通胀,相当于把通胀压力向后延,即便在6月的FOMC会议上美联储可能仍不松口,坚持认为货币政策转不需要转向,但需要注意的是,这种“放任”会继续助推通胀交易,商品价格和股市可能短期内仍难以降温,进而继续推升美国国内的通胀水平。最后的故事可能是,通胀压力持续回升可能将迫使美联储在三季度的FOMC会议上不得不转向,但这也将给市场带来更大的冲击。中美两国通胀压力、货币政策方向的背离也意味着后续中美利差可能有更大的压缩空间。

本文选编自中金固定收益研究,作者:陈健恒 李雪等;智通财经编辑:李程