调查显示,美联储可能在8月或9月宣布削减其大规模购债计划的策略,但预计要到明年初才会开始削减每月购买规模。

也有不少美联储观察者表示,美联储将等到今年稍晚才会宣布进行削减,随着美国疫情结束在望,目前市场主要担心通胀上升。

美国经济重启后旺盛的需求料将持续下去,并推升今年消费者物价,6月4-10日对超过100位分析师进行的调查显示,对经济增长与通胀的预期皆见上升。

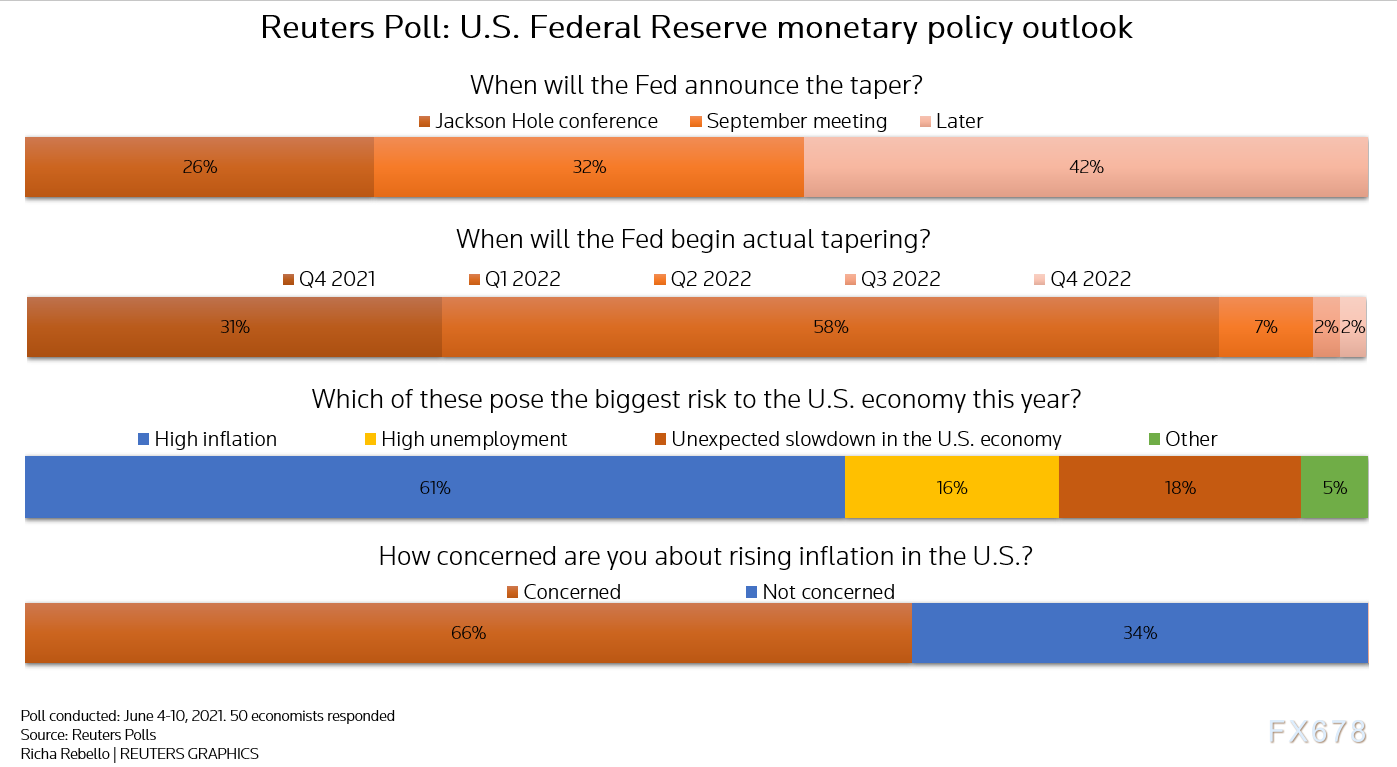

额外回答一个问题的分析师中,有将近60%--50位中的29位--表示外界普遍预期美联储将在下一个季度宣布缩表,尽管近几个月就业市场复苏情况并不稳定。

其中13位分析师预计会在8月杰克森霍尔全球央行年会宣布。各国央行高层经常会在这个年会发表重大的政策暗示。

其余21位分析师预计,美联储会在第三季之后宣布削减量化宽松计划。

荷兰国际集团(ING)首席国际分析师James Knightley表示,“我们预计将在杰克森霍尔会议上听到明确的暗示,即美联储正在讨论缩减量化宽松的好处,并将在四周后的美国联邦公开市场委员会(FOMC)会议上进一步加以发展。届时我们猜测美联储将暗示市场应当为12月FOMC会议正式宣布缩表并给出未来路径做准备。”

美联储货币政策前景调查图表:

近60%的分析师,或45位中的26位称,缩表将从明年第一季度开始。尝试猜测月度购债规模缩减幅度的分析师给出的预期中值为200亿美元,其中公债和抵押支持证券(MBS)各占一半。分析师预期最高分别为400亿美元公债和200亿美元MBS。

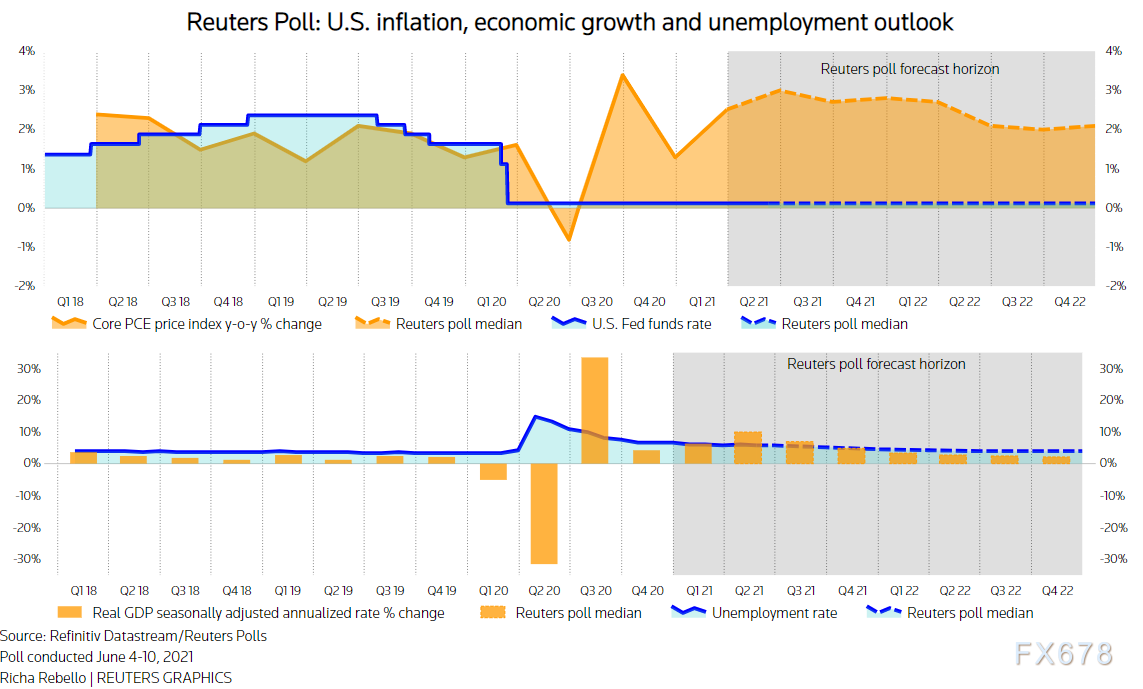

美联储目前每月购买800亿美元公债和400亿美元MBS。受大规模政府支出计划和疫苗接种迅速推进影响,预计第二、三、四季度经季节调整的美国经济年化增长率分别为10.0%、7.0%和5.0%。之前调查中的预估分别为9.5%、6.7%和4.7%。

ING的Knightley补充说,“美国有望在当前季度弥补所有损失的产出,并在年底前使经济规模超过没有疫情、经济维持2014-19年增长趋势下的水平。”

分析师预计美国失业率在到明年年底之前将逐渐下降,今年均值料超过 5%,2022年平均在4%以上。这仍高于疫情危机前3.5%的水平。

美国通胀、经济增长与失业率前景的调查图表:

美联储青睐的通胀衡量指标——核心个人消费支出(PCE)物价指数4月份同比上升3.1%,创1992年7月以来最大同比涨幅。据调查,该指数今年同比升幅均值为2.5%,明年为2.2%,高于美联储2%的目标。上个月调查对今明两年核心PCE同比升幅的预估均为2.1%。

荷兰合作银行资深美国策略师Philip Marey称,“虽然我们现在看到的很多情况确实是暂时的,但全球经济和国内财政政策正在发生结构性变化,这可能导致更持久的高通胀,”

38位分析师中有23位,也就是超过60%表示,较高的通胀是美国经济面临的最大风险,仅有六位认为高失业率才是最大风险。大约三分之二的分析师表示他们担心美国通胀上升。

BMO Capital Markets资深经济学家Sal Guatieri称,“你得到一条大字体的信息:刺激计划和疫苗接种的积极推进正在导致美国需求的反弹速度远快于供应。这正在造成许多令人不快的副作用,例如通货膨胀...仅仅在经济崩溃后的几个季度,而不是通常的经济衰退后数年才出现失衡。这是不祥之兆:美联储的临时通胀咒语在本周听起来更加过时。”

需要提醒的是,多数情况下,美联储缩减购债或者释放加息信号,都会令金价承压,2008年金融危机之后的金价走势也是如此,从目前市场的预期来看,投资者可以考虑在8月份之后逐步布局黄金中长线空间,这与2011年金价见顶后震荡筑顶的时间也比较吻合。

北京时间21:01,现货黄金现报1884.41美元/盎司。

本文选编自 “汇通财经”,作者:和尚;智通财经编辑:马火敏。