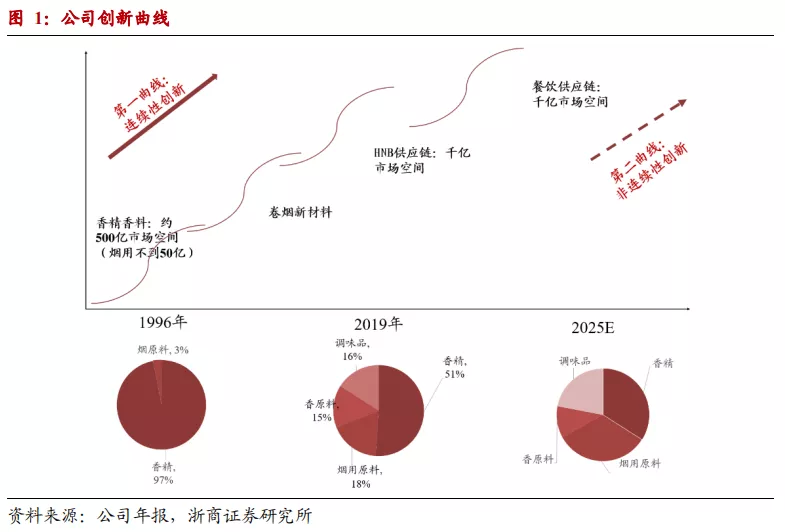

国内香精绝对龙头,打造“味觉系”快消供应链平台

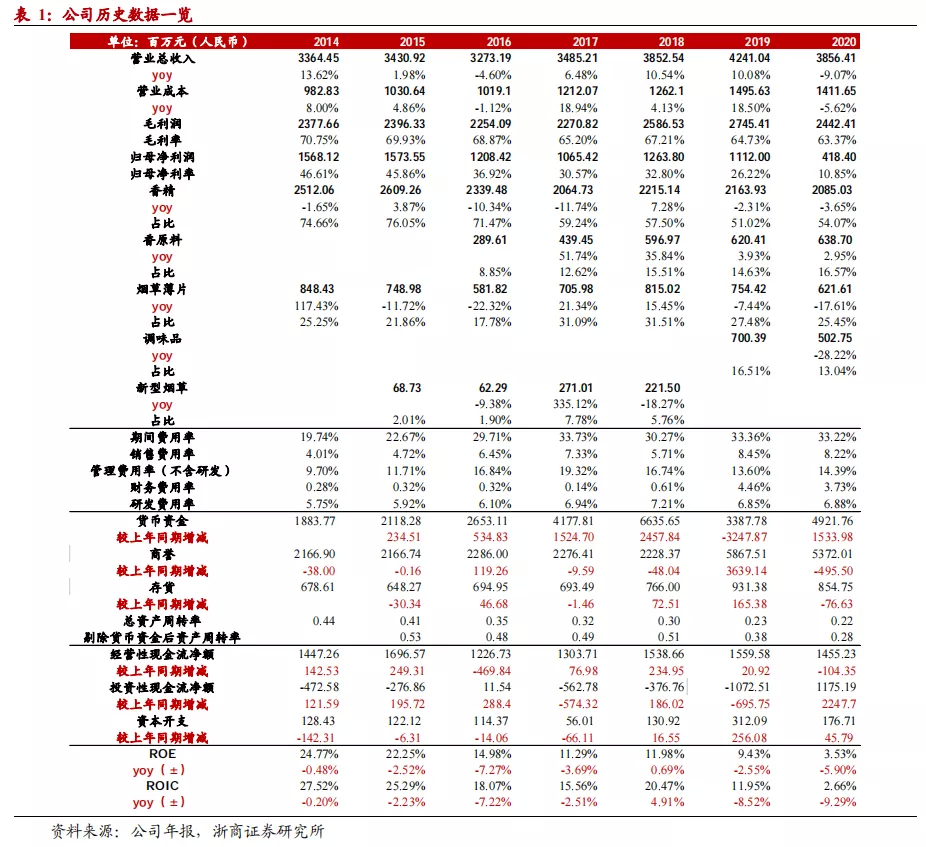

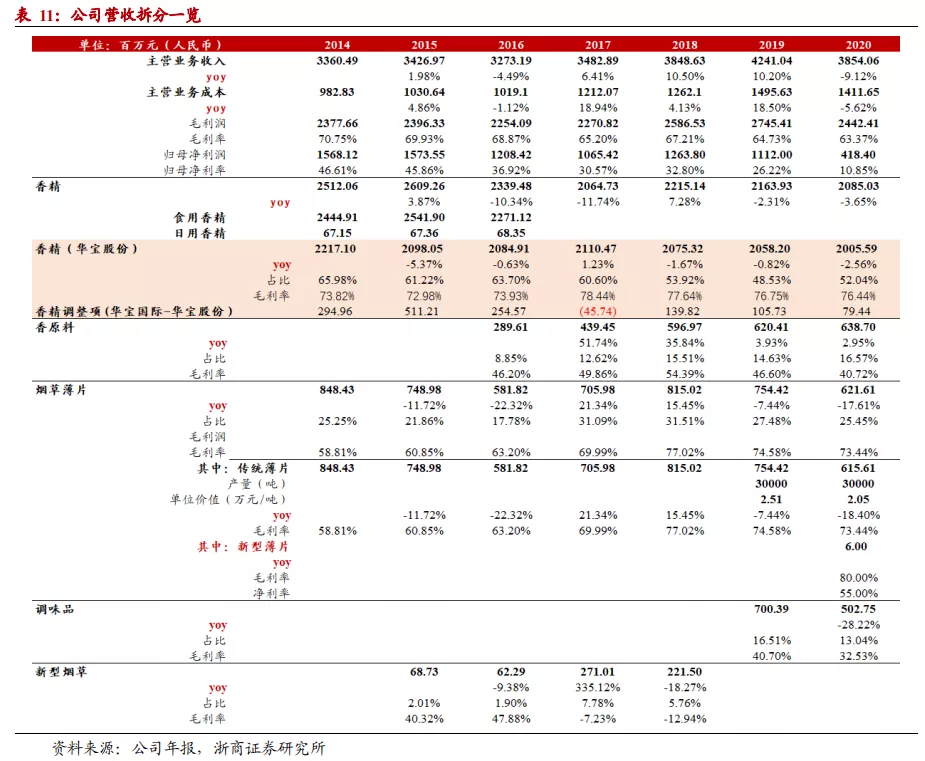

华宝国际(00336)深耕香精香料,系国内绝对龙头。公司成立于1996年,于2006年港股上市,主要从事香精香料、烟草薄片、烟草新材料以及调味品的研发、生产和销售。2014-2020年,公司营收从33.64亿人民币增长至38.56亿元,CAGR为2.30%;归母净利润从9.82亿元人民币减少到4.18亿元,主要系嘉豪食品商誉减值损失暂时影响。

行业:HNB发展趋势不可逆,拉动海内外香精、烟用薄片空间抬升

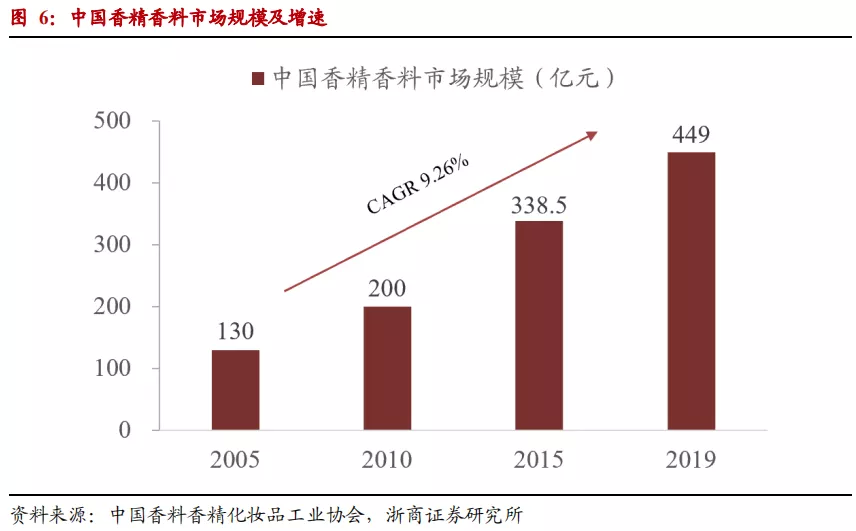

香精&香料:中国区香精香料供需双成长。2005年中国香精香料销售额为130亿元,2019年为449亿元,CAGR达到9.26%。据前瞻产业研究院《香精香料行业研究报告》显示,2018年中国人均香精消费量仅为美国的22%。中国市场行业集中度尚低,海外巨头争相设厂,华宝国际彰显本土优势。国内 TOP1公司华宝股份(华宝国际子公司,2019 年国内市占率约 6.2%)具备本土优势、丰富客户资源,熟知国内消费者口味偏好,有望抓住机遇进一步提升市占率。

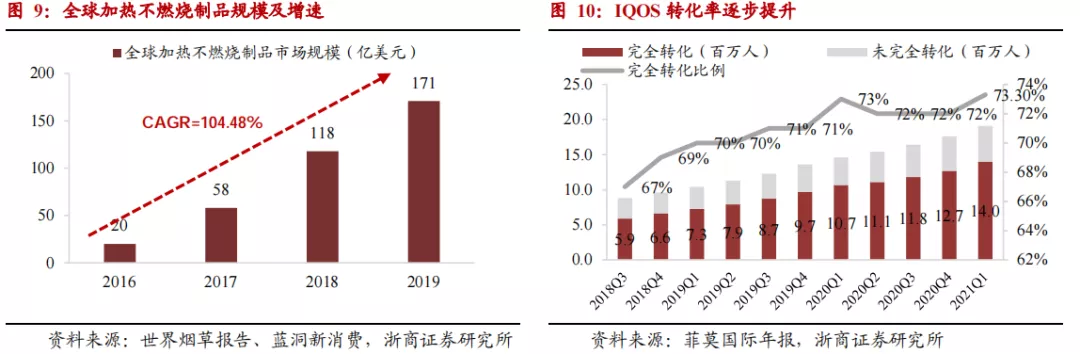

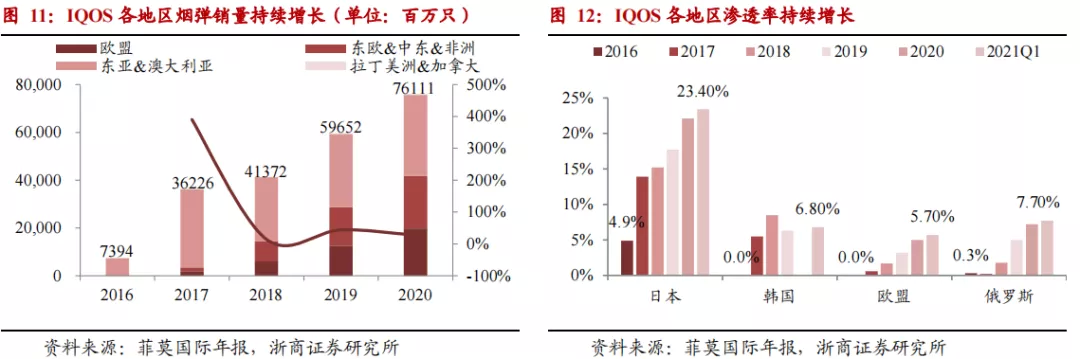

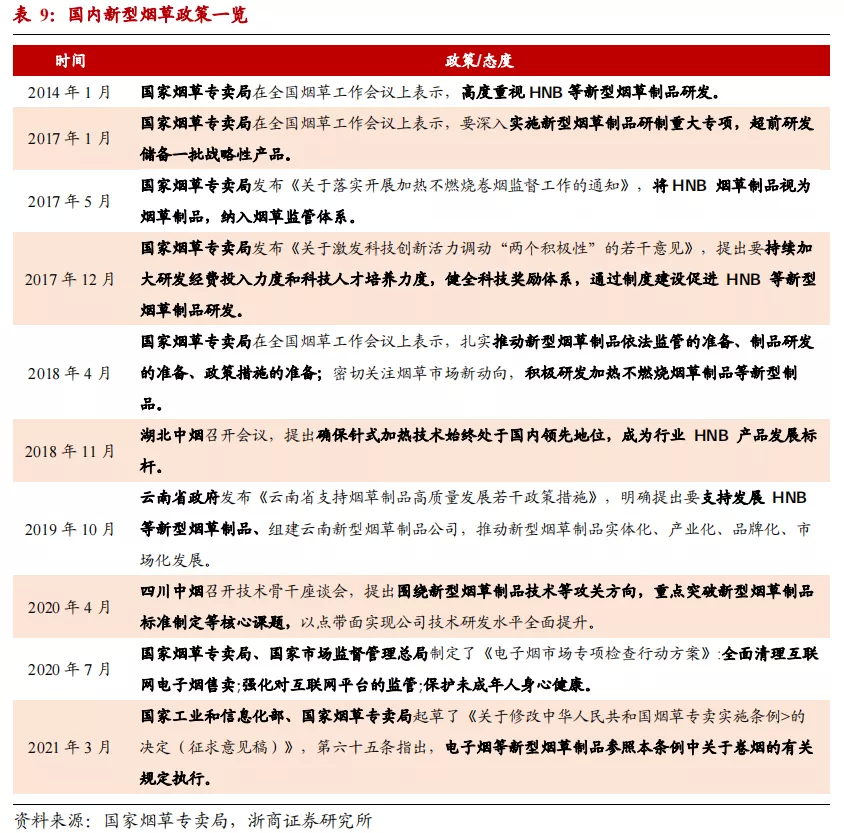

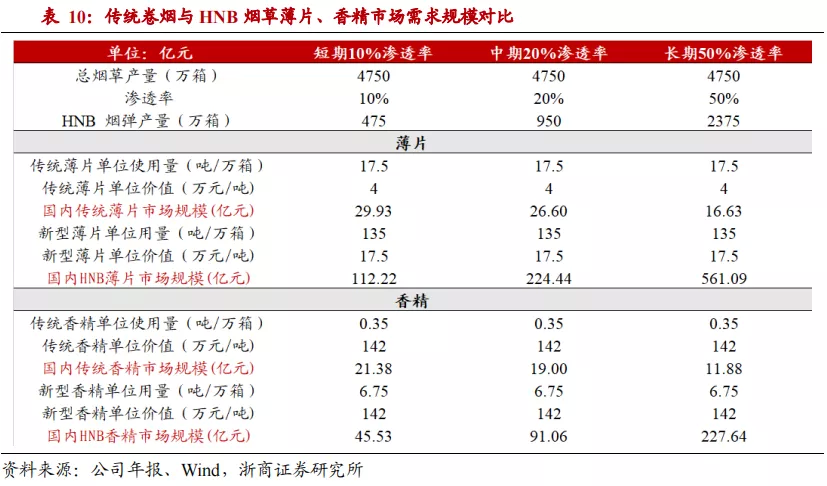

烟原料&新型烟草:相较于传统卷烟市场,HNB对烟草薄片和香精需求将大幅提升,推动市场增长。根据《世界烟草发展报告》,2019年 HNB销售额约为171.3亿美元,市场渗透率约2.8%。以HNB渗透率较高地区日本为例,截止21年一季度HNB渗透率达23.4%。我们假设短期内全球HNB渗透率达到10%,中期渗透率20%,长期来看基于HNB减害功效渗透率有望达到50%。价值量拆分来看核心的耗材环节:以国内目前传统卷烟总产量4750万箱为基数,假设HNB渗透率分别为10%/20%/50%,HNB烟弹产量分别为475/950/2375万箱。我们估计HNB用烟草薄片单位使用量是传统卷烟的5-10倍,HNB用香精单位使用量是传统卷烟的10-20倍。假设HNB薄片单位使用量为135吨/万箱,在10%/20%/50%渗透率下,国内HNB用薄片市场规模分别为112.22/224.44/561.09亿元;假设HNB香精单位用量为6.75吨/万箱,在10%/20%/50%渗透率下,国内HNB用香精市场规模分别为45.53/91.06/227.64亿元。

华宝国际:HNB原料壁垒高,有望复制与大客户在传统烟草领域合作模式

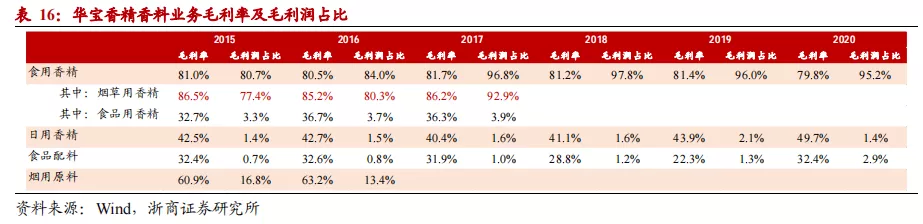

香精&香料:研发团队专业性强,客户粘性高。公司在中国、德国等国家设立了国际化的专业技术研发机构和实验平台,拥有国家认定企业技术中心。截至2020年底,公司拥有专利169项,其中发明专利116项,实用新型专利53项。至今公司与云南中烟/中国烟草/广东中烟/上海中烟等烟草公司合作均超过10年,建立了长期稳定的战略合作关系,华宝食用香精中烟草用香精毛利率长期稳定于85%的水平,形成了较高的客户壁垒。

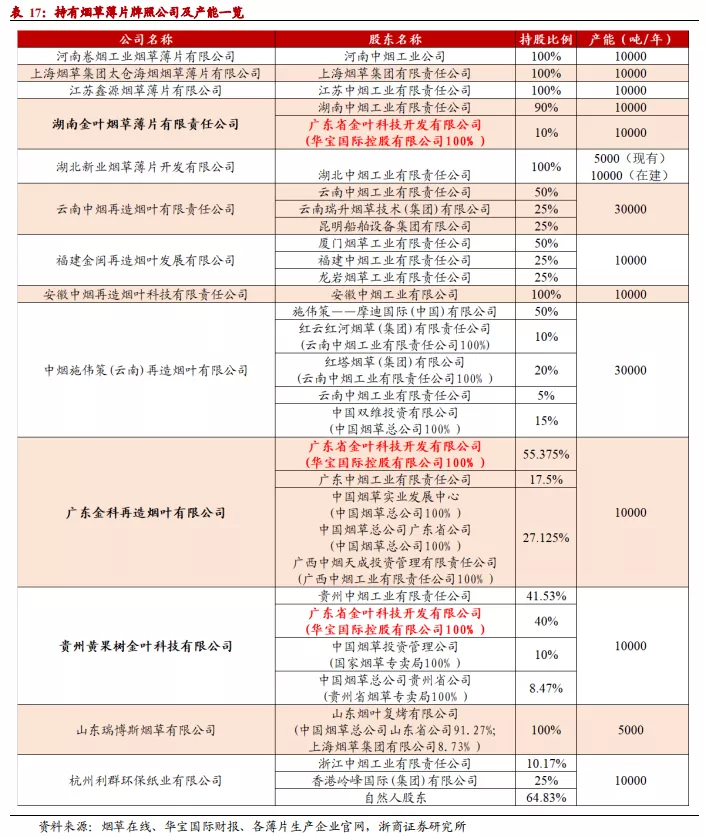

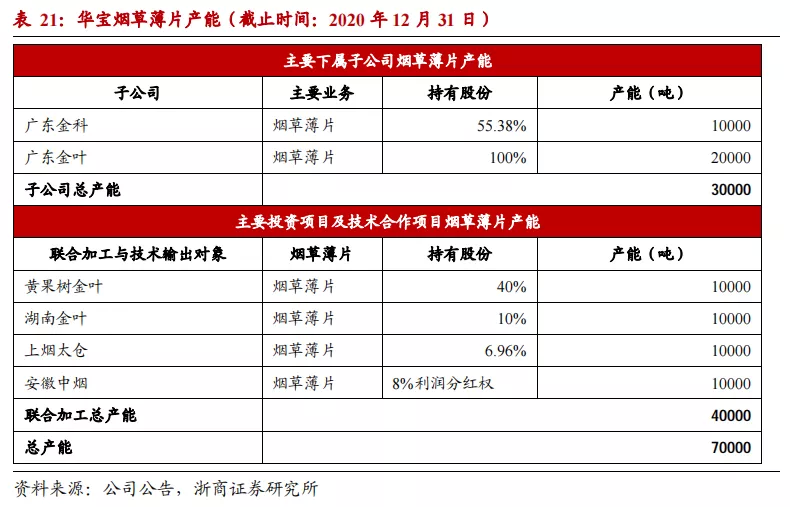

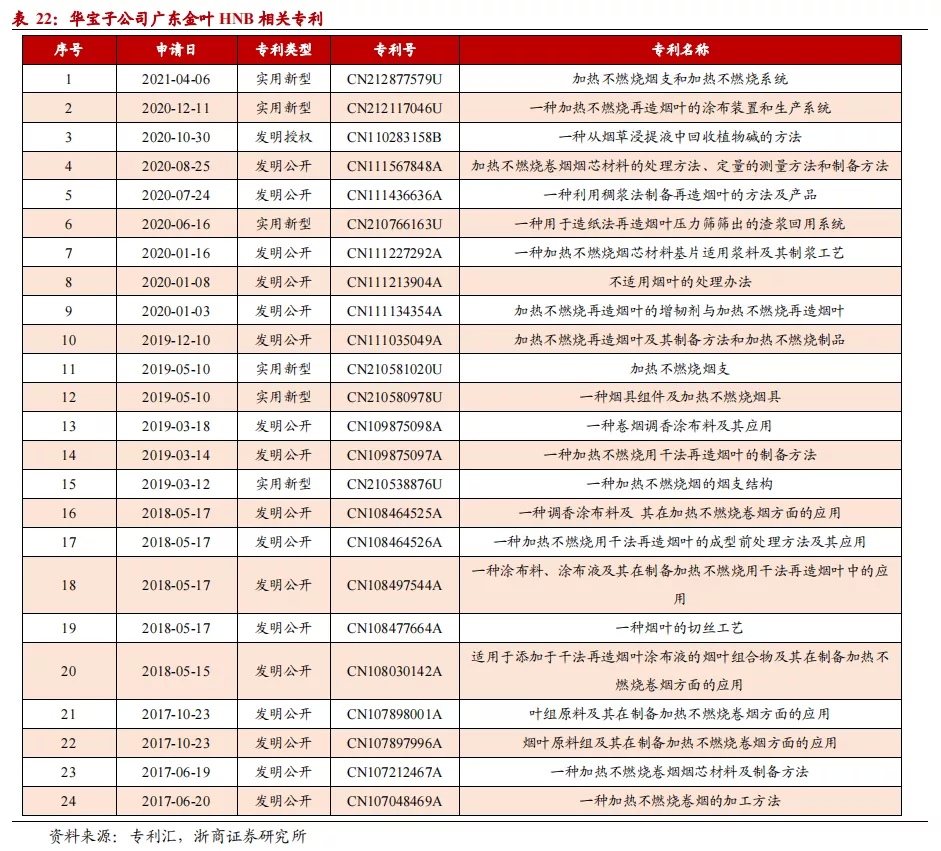

烟原料&新型烟草:在资质壁垒方面,烟草薄片持资质生产,华宝国际占据烟草薄片生产环节中重要地位。华宝国际的烟草薄片业务主要由其全资附属公司广东省金叶科技开发有限公司负责,广东金叶分别作为湖南金叶烟草薄片有限责任公司、广东金科再造烟叶有限公司、贵州黄果树金叶科技有限公司三家持有烟草薄片生产资质的公司股东,为其提供工程技术支持,参与烟草薄片生产。在技术壁垒方面,广东金叶专利丰富,产能国内领先。目前烟草薄片的制造方法主要四种:造纸法、干法造纸法、稠浆法、辊压法。造纸法更适用于传统烟草薄片,因为造纸法不需要添加胶料,燃烧表现较好,而稠浆法、干法、辊压法需要添加粘胶剂和其它添加剂,燃烧表现较差。目前稠浆法最适合HNB薄片,因为HNB不需要烟草薄片燃烧(规避了添加胶料后燃烧表现不好的问题),且稠浆法浆料中的烟草原料、粘合剂以及发烟剂等材料在成型时可更为均匀地分布在表层和里层,均质化程度较高,有利于烟碱及香气物质在低温加热非燃烧状态下均匀、稳定释放。新型薄片相较于传统烟草薄片的均质化要求更高,设备、配方及技术工艺的生产难度更大。

盈利预测及估值

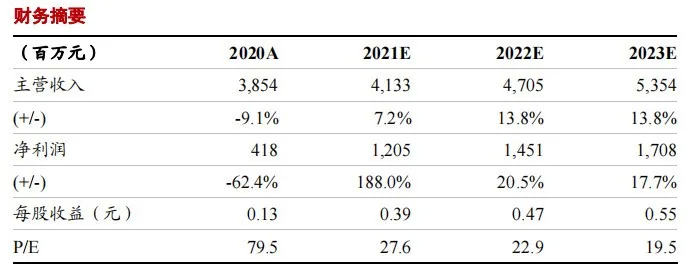

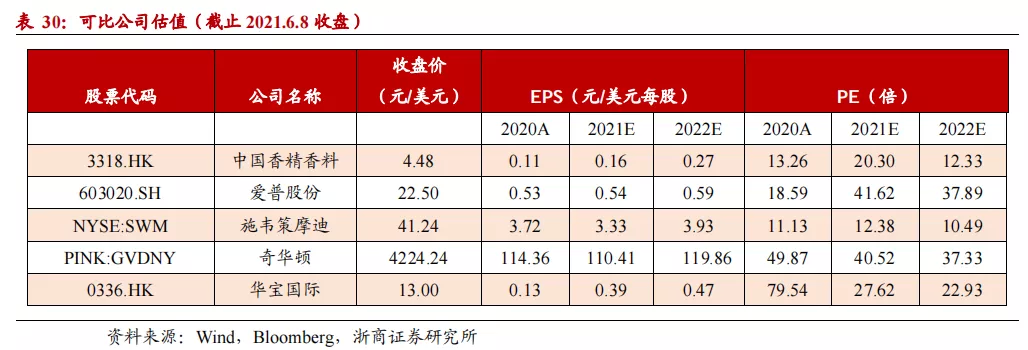

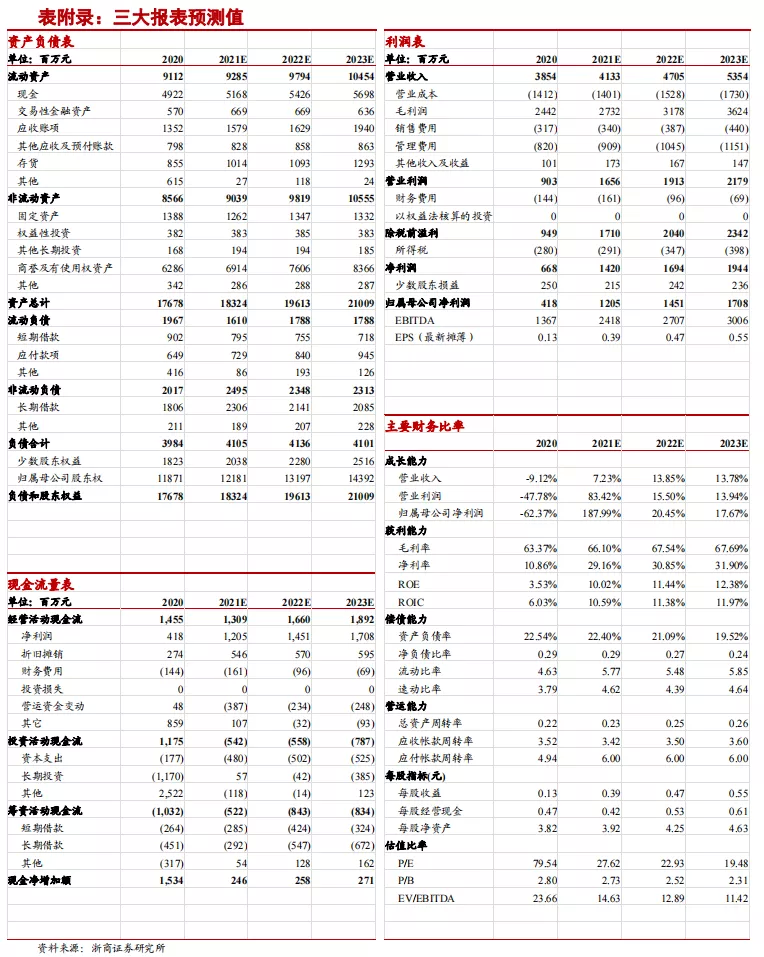

我们预计21-23年公司营收41.33/47.05/53.54亿元,同比增速7.2%/13.8%/13.8%;归母净利润12.05/14.51/17.08亿元,同比增速188.0%/20.5%/17.7%;对应EPS分别为0.39/0.47/0.55元;对应PE分别为27.6X/22.9X/19.5X。参考全球范围内可比公司,香精香料领域,奇华顿为全球香精香料龙头企业,营收体量、市占率保持全球领先。中国香精香料(波顿)、爱普股份为国内香精香料龙头企业,营收体量、市占率小于华宝国际。烟原料领域,施韦策摩迪为全球烟草薄片供应商。考虑华宝国际在国内烟用香精、烟用薄片领域龙头地位,21年接入海外大客户订单以及自主品牌Nuso在海外销售业绩良好,华宝印尼新增产线有望供应充足动能,预计21-23年营收、净利润提速较高,我们给予39X估值,首次覆盖予以“买入评级”。

风险提示:海内外新型烟草监管政策风险,疫情下产线出货不及预期,原材料价格波动风险,大客户流失风险等。

01华宝国际:国内香精绝对龙头,打造“味觉系”快消供应链平台

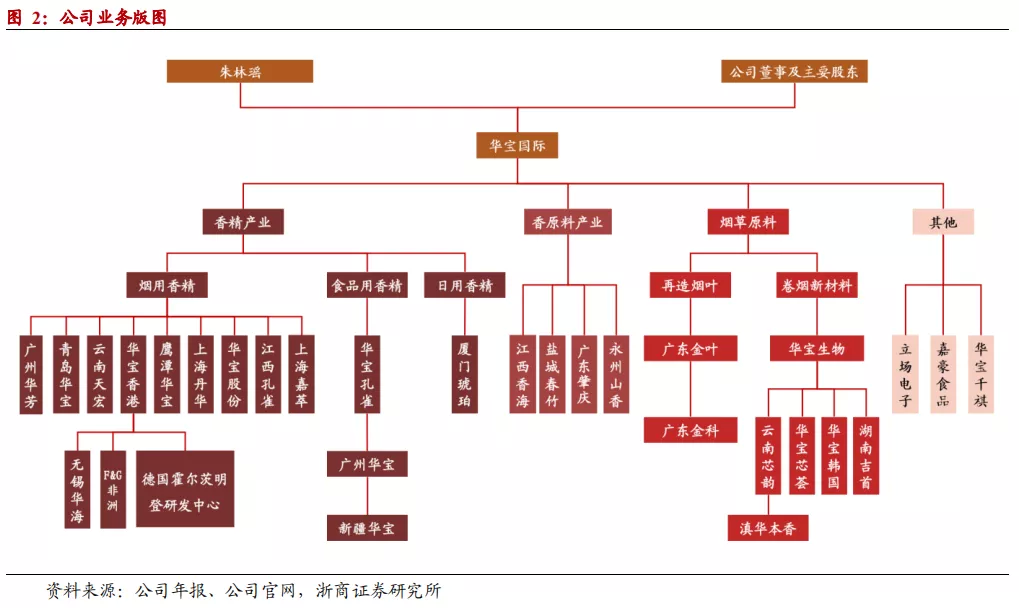

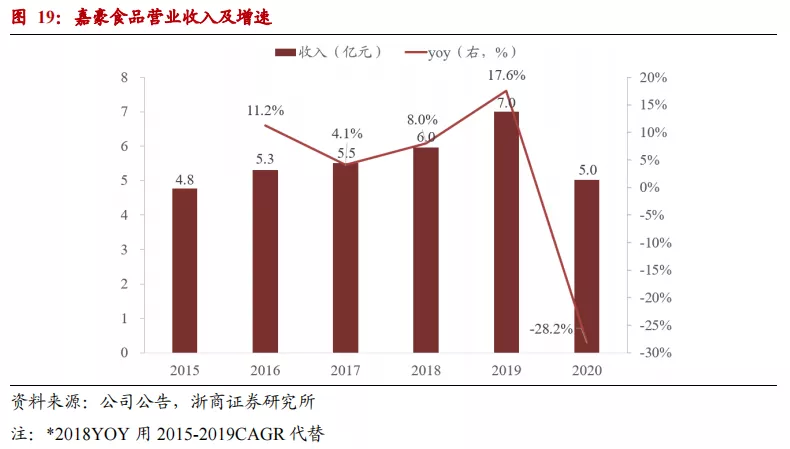

公司香精&香料、烟草薄片&新型烟草、调味料等业务多轮驱动成长:(1)香精:香精目前是公司第一大业务,12-20年收入由24.79亿元降至20.85亿元,占总营收比重由90.83%下降至54.07%。传统香精尤其是烟用香精营收波动,主要受到下游传统卷烟市场需求影响,随着香精添加需求量更高的新型烟草业务不断发展,公司香精板块有望回升。(2)香原料:16-20年收入由2.90亿元增至6.39亿元,CAGR为21.86%,公司整合上游香料板块,加强业务间协同效应,提升盈利空间。(3)烟草薄片:12-20年收入由2.05亿元增至6.21亿元,CAGR为14.86%,华宝通过收并购积极拓展烟草薄片业务,加深与烟草公司合作。随着海内外新型烟草产业高速发展,华宝依托强技术壁垒和与大客户深度绑定关系,加上自有HNB烟弹品牌Nuso即将于国内上市,烟草薄片业务有望加速放量。(4)调味品:19/20年分别实现收入7.00/6.22亿元,公司2018年收购嘉豪食品拓宽香精香料下游,2018年公司收购嘉豪食品商誉增加36.36亿元;2020年由于疫情因素,餐饮行业受到较大冲击,调味品产业下游餐饮客户需求大幅削减。截止2020年6月30日,嘉豪食品销售额同比下降52.90%,经公司重新评估后确认嘉豪商誉减值4.95亿元。2019年投资性现金流净额大幅减少、财务费用率大幅增加主要系现金收购嘉豪食品,公司以现金47.45亿人民币收购嘉豪食品,投资性现金流净额-10.73亿人民币(-6.96亿元);财务费用率4.46%(+3.85pct)。(5)新型烟草:15年公司收购全球网络销售量最大的独立电子烟企业VMR,进军雾化电子烟领域,17/18年分别贡献营收2.71/2.22亿元。由于当时国内电子烟政策不明晰,市场尚未发展,VMR公司连年亏损,最终华宝于18年出售该公司。公司全面研发、生产和销售香烟滤咀、雾化液、烟用胶囊、爆珠材料等,整合资源全方位布局包括加热不燃烧和雾化电子烟在内的新型烟草产业链,体外烟弹业务Nuso有望持续放量。

1.1 历史复盘:起源香精香料,多成长曲线叠加赋能

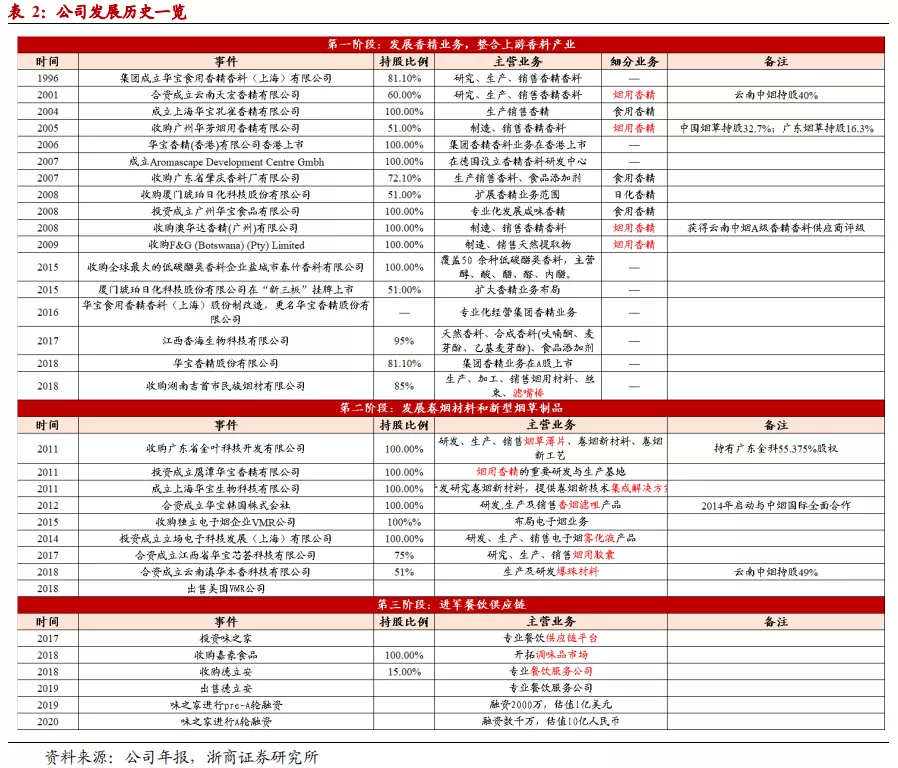

从历史上来看,华宝国际的发展可以分为三个阶段:

第一阶段,起源香精业务,整合上游香料产业:1996年华宝食品香精香料(上海)有限公司成立,公司开始深度布局国内香精产业。尤其在烟用香精领域,华宝不断加深与国内烟草公司合作,2001年华宝合资成立云南天宏香精(云南中烟持股40%),2005年收购广州芳华烟用香精有限公司(中国烟草持股32.7%,广东烟草持股16.3%)。2008年,公司收购澳华达香精(广州)有限公司,并获得云南中烟A级香精香料供应商评级。整合香精上游产业链,提高利润空间;2007年收购国内香料龙头企业广东省肇庆香料厂有限公司,2015年,华宝收购全球最大的低碳酯类香料企业盐城市春竹香料有限公司。为增强板块间协同效应,公司将食用香精和日用香精合并为香精业务板块,将其拆分进华宝香精股份有限公司,并于2017年在A股中小板上市。

第二阶段,布局卷烟新材料新型烟草制品:2011年公司收购广东省金叶科技开发有限公司,研发、生产、销售烟用薄片、卷烟新材料。同年,公司集团成立上海华宝生物科技有限公司,提供卷烟新技术集成解决方案;2012年,集团成立华宝韩国株式会社,主要负责研发、生产及销售香烟滤咀产品;2017年合资成立华宝芯荟主要负责烟用胶囊专用设备及材料的研发;2018年,公司合资成立云南滇华本香科技有限公司,主要从事加热不燃烧卷烟材料、烟用滤棒材料的研发;2019年,公司收购湖南吉首,将新型烟草业务环节扩展至烟用材料、丝束、滤嘴棒的生产、加工及销售。

第三阶段,进军餐饮供应链:2017年,华宝投资味之家,涉足专业餐饮供应链平台;2018年收购嘉豪食品,开拓餐饮调味品市场;同年收购德力安,布局餐饮服务。华宝积极打造“味觉系”快消品供应链平台的调味品第二曲线。

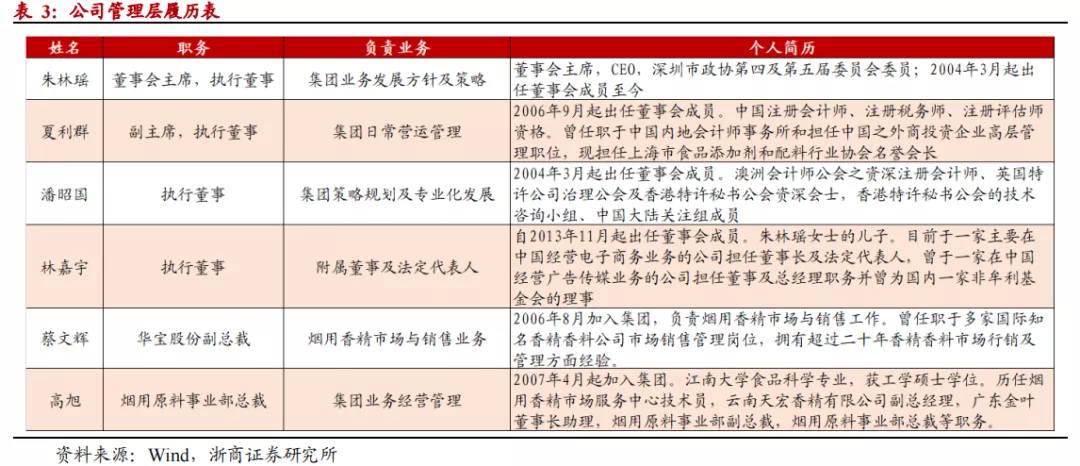

1.2 组织架构:股权高度集中,管理层行业积累深厚

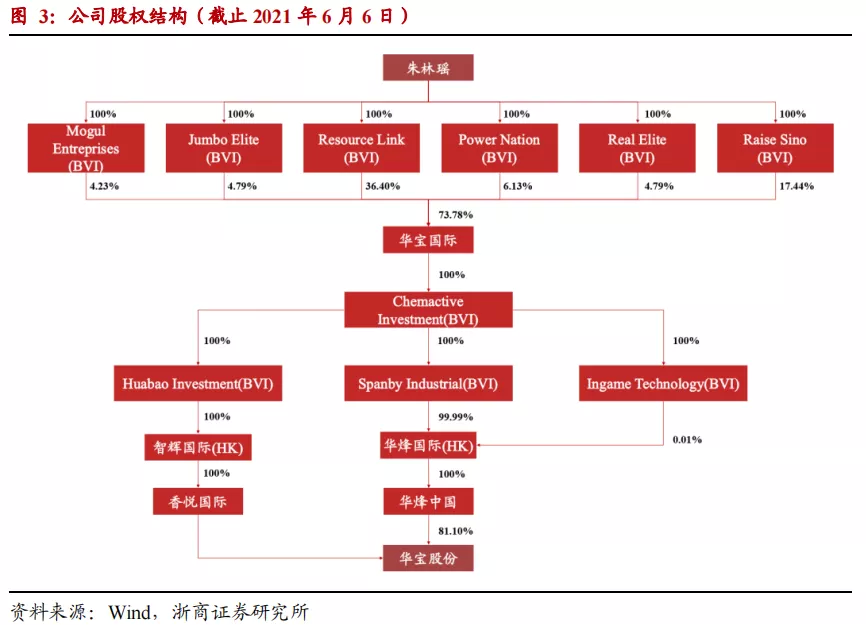

公司实控人为朱林瑶女士,控制股权合计 81.18%。截至 2020 年12月31日,公司控股股东为华烽中国。实控人朱林瑶女士通过间接持有公司母公司华宝国际73.78%的股份而间接控制华烽中国,从而控制华宝股份股权合计81.18%。

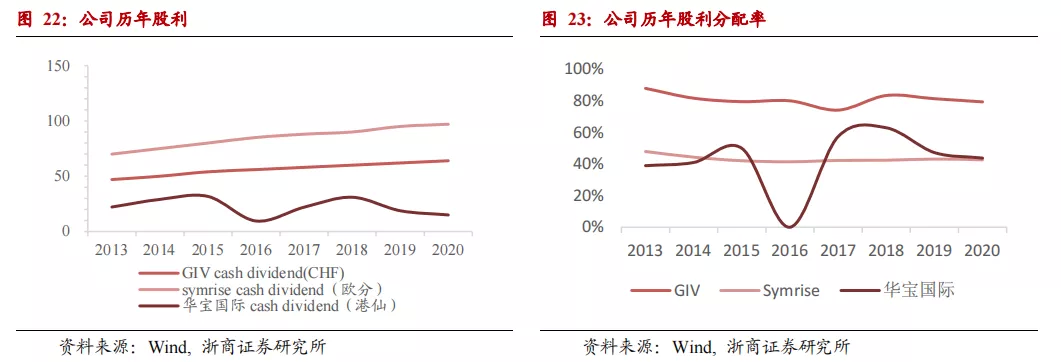

1.3 权益分红:高分红高股息,现金牛属性强

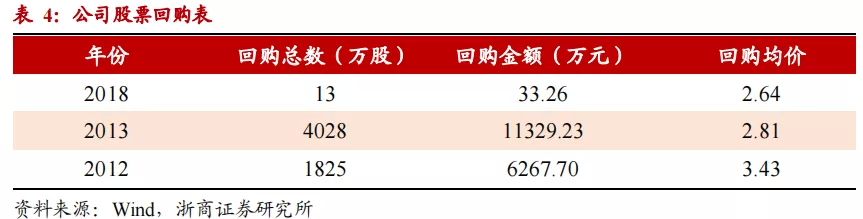

回购、增持并举,彰显发展信心。公司自2012年起回购股票,2012/2013/2018年分别回购1825/4028/13万股,合计回购5866万股,回购金额达176.3亿元。此外,公司实际控制人朱林瑶分别于2015/2016年增持公司股票,增持金额分别达1.45/40.64亿元。公司回购行为和大股东增持表明了对公司未来发展和股价提升的信心。

02行业:HNB发展趋势不可逆,拉动海内外香精、烟用薄片空间抬升

2.1 香精&香料:中国市场供需双成长,研发和服务构筑优势

2.1.1 香精香料行业:全球竞争格局稳定,中国区增速快潜力大

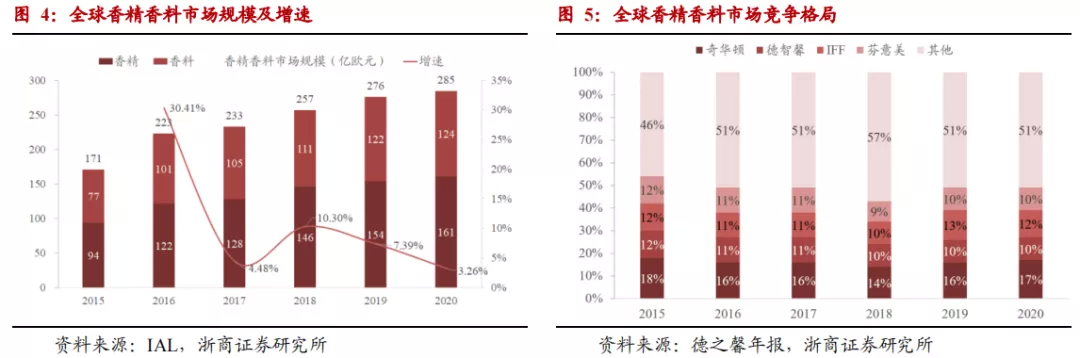

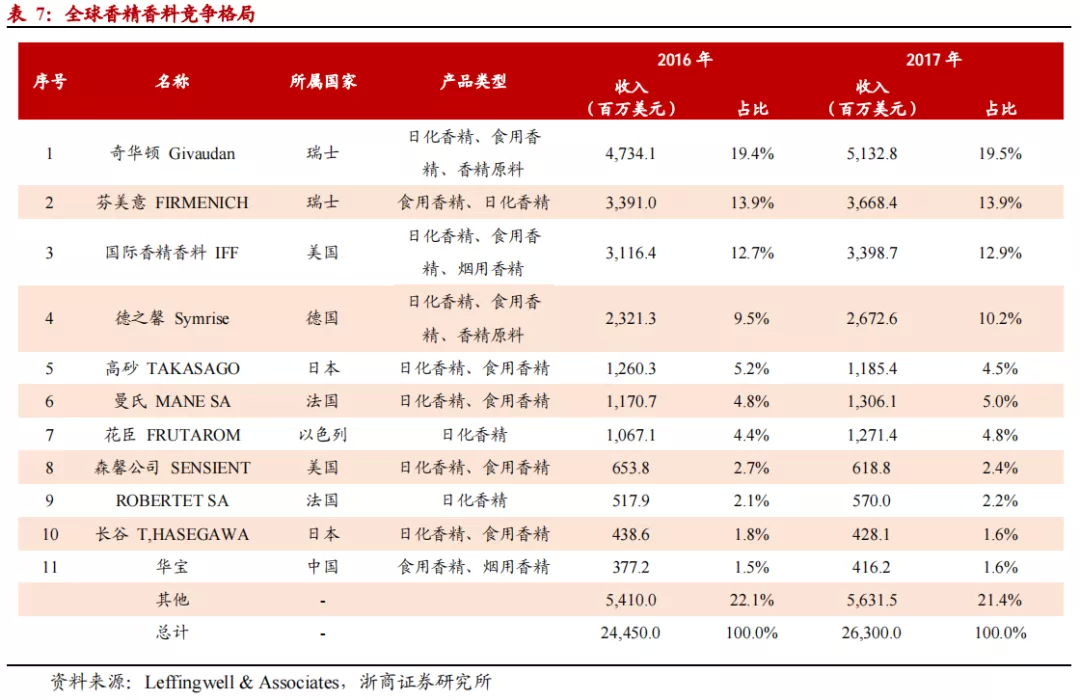

全球香精香料市场稳步增长,市场集中度保持高位。IAL统计数据显示,全球香精市场和香料市场2007年市场规模约为140亿欧元,2020年达到285亿欧元,年复合增长率为5.62%。龙头企业集中度较高,2010-2017年CR10保持在70%以上,尤其奇华顿公司、芬美意公司、IFF和德之馨公司四家公司,近年来合计市场份额均保持在50%左右。

2.1.2 香精香料产业链:研发和服务构筑优势,下游需求多元化刺激中上游发展

香精香料产业链由上游的香原料业、中游的香精业、下游的消费品制造业组成,其中香原料业和香精业属于精细化工领域,二者结合构成通常所说的“香精香料行业”。

上游香原料业企业:香料品质与获客能力决定企业是否具有竞争力。香原料简称“香料”,分为天然香料与合成香料。在香精配方中,后者所占比例在85%左右。天然香料的生产基地一般位于香料原产地,我国香料工业主要集中在长江以南地区。香料的品质与生产能力是企业竞争优势的重要衡量指标。龙头企业由于具有更高的行业地位与更广的产业布局,旗下香料产品能越走越远。

中游香精业企业:研发技术与定制化服务构建龙头企业竞争优势。香精配方是香精生产的技术核心,由于下游终端产品品种繁多,成熟的技术研发团队与定制化服务有利于香精业企业更好地满足各类企业不同的需求,扩大自己的市场份额及影响力。

下游消费品制造业:消费升级、内需增加、产品多元化带动中上游发展。随着经济发展,人们对食用、日用洗护、香水及化妆等一系列下游消费品的需求逐渐多元化,对产品质量的要求越来越高,需求越来越大,有利于带动中上游的发展。

2.2 烟原料&新型烟草:全球新型烟草高速成长,推动薄片、香精需求大幅提升

2.2.1 烟草行业:新型烟草减害优势显著,HNB替代卷烟趋势不可逆转

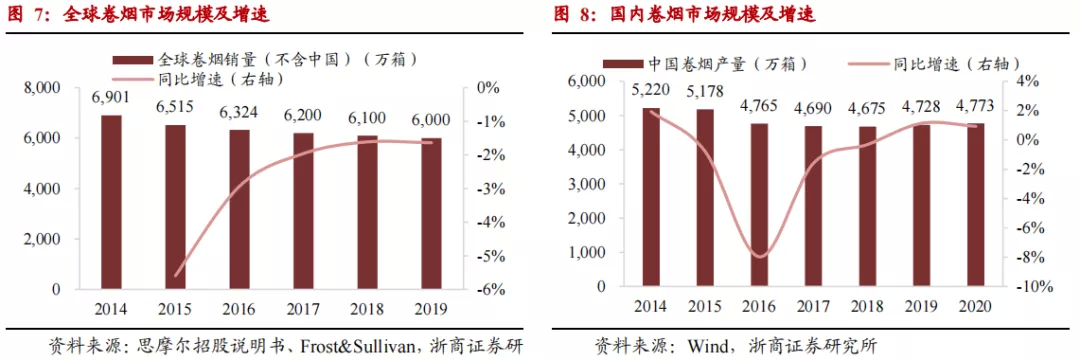

全球卷烟市场规模庞大,全球控烟限制传统卷烟增长。从全球市场来看,根据Frost&Sullivan统计,全球传统卷烟销量(剔除中国)从2014年6901万箱下降至2019年的6000万箱;从国内市场来看,卷烟出货量从2014年的5220万箱下降为2020年的4773万箱。国内市场和全球卷烟销量趋势基本保持一致,传统卷烟增长明显受限,主要原因是控烟措施成效显著,消费者健康意识加强、有减害效果的新型烟草兴起等。

2.2.2 HNB产业链:烟用薄片+香精用量大幅提升,海内外空间广阔

新产品不断推出+健康需求,烟草薄片、烟草香精单位使用量增加。HNB通过还原烟叶技术,将烟叶进行提纯加工制成一种更适合加热的烟纸薄片。对于烟用薄片,制造中需要对烟弹进行深加工,烟用薄片使用率增高;对于烟用香精,还原烟草气味所需烟用香精比例提升,另外,HNB中多增加过滤棉、通气导管等组件,因中间气味传输等损失,也需要更多的香精维持气味的稳定。因此,随着HNB产品不断迭代以及安全标准的提升将带来烟用薄片、烟用香精使用量逐步提升。

2.3 调味品:收购嘉豪,拓展复合调味品及餐饮业务

2018年9月4日,集团成功完成收购嘉豪食品的100%股权,从此正式进军调味品市场。

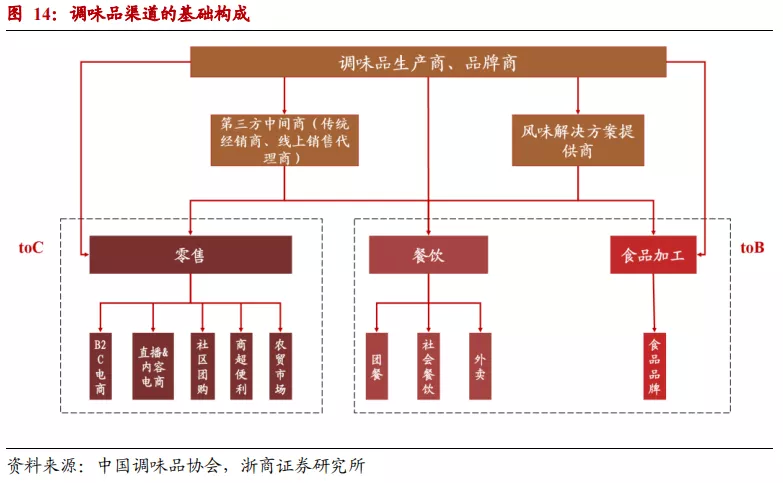

2.3.1 调味品市场价量齐升,餐饮定制调味品需求旺盛

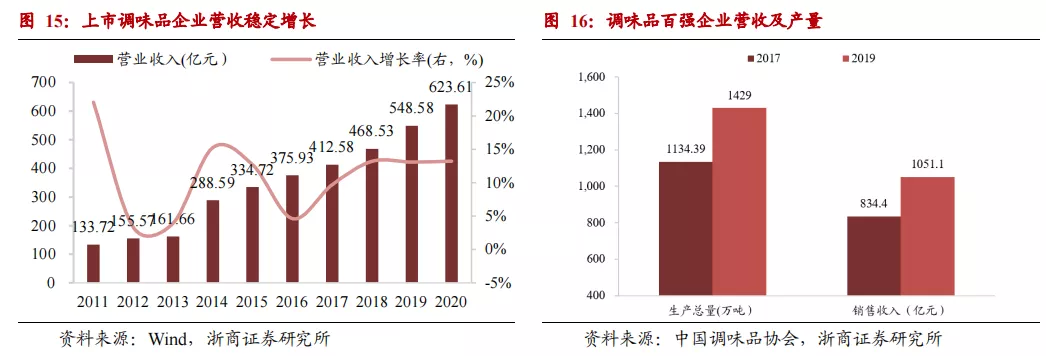

调味品市场稳定发展,呈量价齐升态势。受益于餐饮业、食品加工业的快速发展以及居民生活消费的升级,我国调味品行业繁荣发展。2011年至2020年,A股调味品企业营业业务收入由133.72亿元增至623.61亿元,CAGR为18.66%。据中国调味品协会统计资料,2019年,调味品行业百强企业生产总量为1429万吨,近三年CAGR为8%;销售收入为1051.1亿元,近三年CAGR达13%,行业整体保持高速发展、量价齐升的态势。

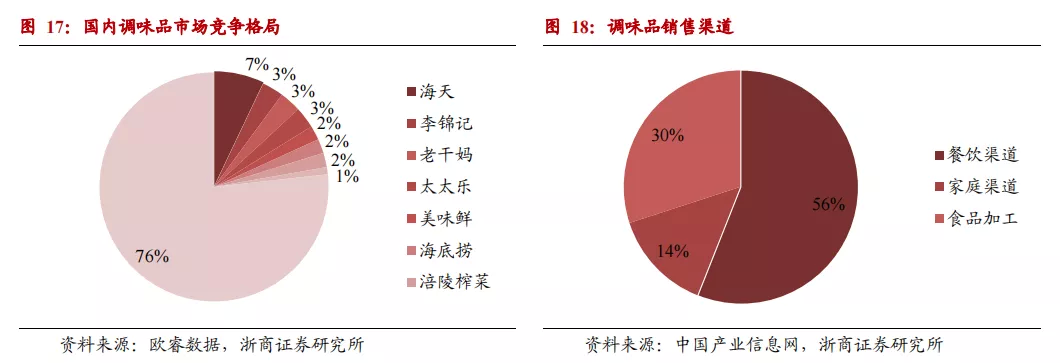

整体行业集中度低,市场相对分散。对标美国日本来看,中国调味品集中度整体处于较低水平,是日常消费品中最分散的子行业。从品类来看,除了味精、食盐等品类的同质化相对严重,耗油品类里海天和李锦记市占率相对较高外,其他大量品类的集中度仍处于较低水平,市场相对分散,具有显著的区域多样性。

2.3.2 嘉豪是国内领先生产商,为客户提供风味解决方案

嘉豪是青芥辣酱和鸡汁品类龙头。公司成立于 1994 年,主要产品包括鸡汁、芥辣、调味汁、浓缩果汁及鸡粉,在鸡汁和青芥辣酱品类中占据餐饮渠道第一品牌位置。2015-2017年,嘉豪食品营业收入由4.77亿元至5.52亿元,2018年9月4日,集团成功完成收购嘉豪食品的100%股权,从此正式进军调味品市场。2020年嘉豪营收为5.0亿元,同比下滑28.2%,主要系疫情下下游餐饮行业受影响明显。

嘉豪为终端客户提供综合整体解决方案,实现“端到端”服务模式。嘉豪食品98%的产品通过餐饮渠道销售。随着餐饮业的快速发展,公司从传统经销模式,转向提供综合解决方案,实现“端到端”服务模式。借助其自身强大的厨师网络,建立专业的厨务团队,在定制调味品、高端调味品产品领域打造竞争优势。

03华宝国际:HNB原料壁垒高,有望复制与大客户在传统烟草领域合作模式

烟用香精逐步回暖,新型烟草进程加速。从报表上来看,公司业绩于2016年出现下滑,主要源于香精和烟草薄片两大核心业务营收负增长。2015、2016年香精下游需求减弱,烟用薄片下游传统卷烟需求逐年下降,香精和烟用薄片业务受下游需求影响明显,且具有一定协同效应。2016年,公司将食用香精和日用香精合并为香精业务板块,将其拆分进华宝香精股份有限公司,并于2017年在A股中小板上市,随着香精添加需求量更高的新型烟草业务不断发展,公司香精板块有望回暖。2017年公司全方位布局包括HNB和雾化电子烟在内的新型烟草产业链,由于电子烟减害功能显著,对于传统卷烟的替代效应明显,且受到政策的向上催化,新型烟草进程加速,2021年体外烟弹业务Nuso有望持续放量。

3.1 香精&香料

3.1.1 产业布局:整合上游实现协同发展,开拓下游贡献营收成长

上游整合香原料业,配合香精业务协同发展:香原料简称“香料”,香料的品质与生产能力是企业竞争优势的重要衡量指标。华宝通过并购上游香原料企业,拓展产业链布局,稳香精业务的供应,同时保障香料业务的销售渠道。2007年公司收购香料行业龙头企业广东省肇庆香料厂(香原料甲/乙基麦芽酚市场占有率超过50%),每年可提供乙基麦芽酚 3000吨/年、甲基麦芽酚 500吨/年的产能;2015年收购全球最大的低碳酯类香料企业盐城市春竹香料有限公司,每年可提供4000 吨/年的低碳酯类香料的产能。

中游香精业,强研发实力与深度客户服务构建竞争优势:香精配方是香精生产的技术核心,由于下游终端产品品种繁多,成熟的技术研发团队与深度绑定客户有利于香精业企业扩大其市场份额及影响力。烟用香精方面,公司拥有鹰潭华宝作为重要研发与生产基地,并与云南、上海、广州中烟成立合资子公司。食品用香精方面,上海华宝孔雀主营食用香精的生产,在行业内享有较高的声誉。日化香精方面,2008年公司收购厦门琥珀,其在基础香原料的开发、燃香评价试验、微胶囊等方面具有技术优势,形成竞争壁垒。

下游消费品多元化,需求增长为中上游提供发展动力:香精香料作为添加剂主要应用于烟草、食品、日用品、化妆品等各种消费品中。随着经济发展,人们对食用、日用洗护、香水及化妆等一系列下游消费品的需求逐渐多元化,下游行业细分领域快速增长,从而推动中上游的发展。烟草领域,华宝加速布局新型烟草业务,其中HNB香精单位使用量是传统卷烟的10-20倍。食品领域,2018年收购嘉豪食品,打通食用香精供应链,随着餐饮业回暖,嘉豪食品的业务将恢复到疫情前的水平,且有望实现营收增长。

3.1.2 技术、客户优势:研发团队专业性强,客户粘性高

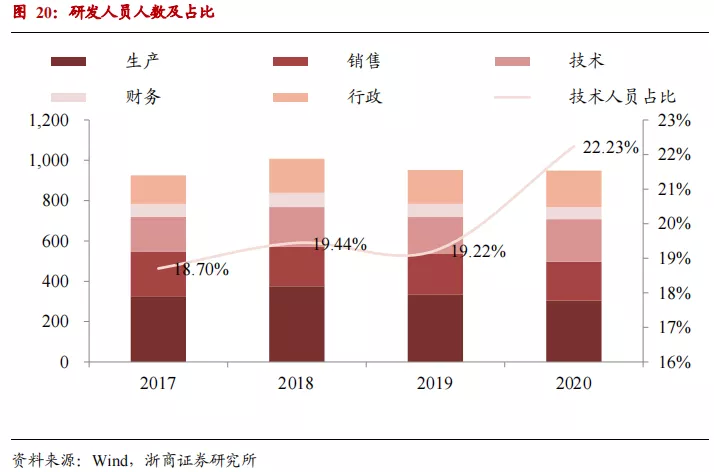

国际化研究平台、专业研究团队助力技术创新。公司在中国、德国等国家设立了国际化的专业技术研发机构和实验平台,拥有国家认定企业技术中心,在上海、广东、福建、云南等多地设有省级企业技术中心或工程技术研究中心。截至2020年12月31日,公司拥有专利169项,其中发明专利116项,实用新型专利53项,同时还拥有上万个可实现销售的香精配方,有效提升了公司的技术水平和行业影响力。公司持续高投入技术研发领域,研发人员及占比逐年提升,2020年公司拥有研发技术人员211名,其中调香师89名(副高级以上的资深调香师49名)。

3.2 烟原料&新型烟草

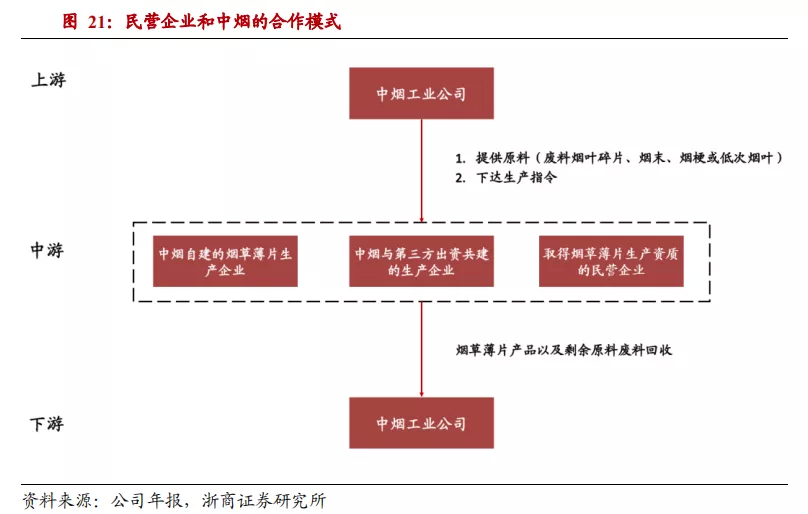

3.2.1 产业布局:具烟草薄片生产资质,和中烟长期紧密合作

在资质壁垒方面,烟草薄片持资质生产,华宝国际占据烟草薄片生产环节中重要地位。目前国内拥有烟草薄片生产资质的企业仅有13家,其中大部分薄片企业都是中烟体系,民营企业通过与中烟成立合资公司,取得生产资质牌照,共同参与公司产品的开发、研究及生产。华宝国际的烟草薄片业务主要由其全资附属公司广东省金叶科技开发有限公司负责,广东省金叶科技开发有限公司分别作为湖南金叶烟草薄片有限责任公司、广东金科再造烟叶有限公司、贵州黄果树金叶科技有限公司三家持有烟草薄片生产资质的公司股东,为其提供工程技术支持,参与烟草薄片生产。

3.2.2 技术产能优势:广东金叶专利丰富,产能国内领先

目前烟草薄片的制造方法主要四种:造纸法、干法造纸法、稠浆法、辊压法。技术路径来看,(1)造纸法在 HNB 产品中的应用是近年来烟草薄片的研究热点,它将烟末、烟梗分别加水浸提,浸提后的烟梗经解纤后与烟末混合、制浆抄造成烟草片基;而烟末、烟梗提取液进行精细化处理制备成涂布液,然后采用涂布到基片上,经干燥后制成烟草薄片。(2)干法造纸法是借鉴干法造纸技术发展起来的一种新型烟草薄片,与造纸法薄片相比,其最主要的特点是以净化空气代替水作为分散、输送纤维的介质。(3)稠浆法是将烟末、烟梗等原料粉碎后与水、粘胶剂及其它添加剂等按一定比例混合并搅拌均匀,形成浆状物,均匀地铺在循环的金属带上,再进行干燥、剥制成烟草薄片。(4)辊压法是将烟末、烟梗等原料粉碎后与天然纤维混合,加入粘胶剂、水和其它添加剂混合均匀后经辊压和干燥制成再造烟叶。四种制造方法中,造纸法更适用于传统烟草薄片,这是因为造纸法不需要添加胶料,燃烧表现较好,而稠浆法、干法、辊压法需要添加粘胶剂和其它添加剂,燃烧表现较差。目前稠浆法最适合HNB薄片,因为HNB不需要烟草薄片燃烧(规避了添加胶料后燃烧表现不好的问题),且稠浆法浆料中的烟草原料、粘合剂以及发烟剂等材料在成型时可更为均匀地分布在表层和里层,均质化程度较高,有利于烟碱及香气物质在低温加热非燃烧状态下均匀、稳定释放。

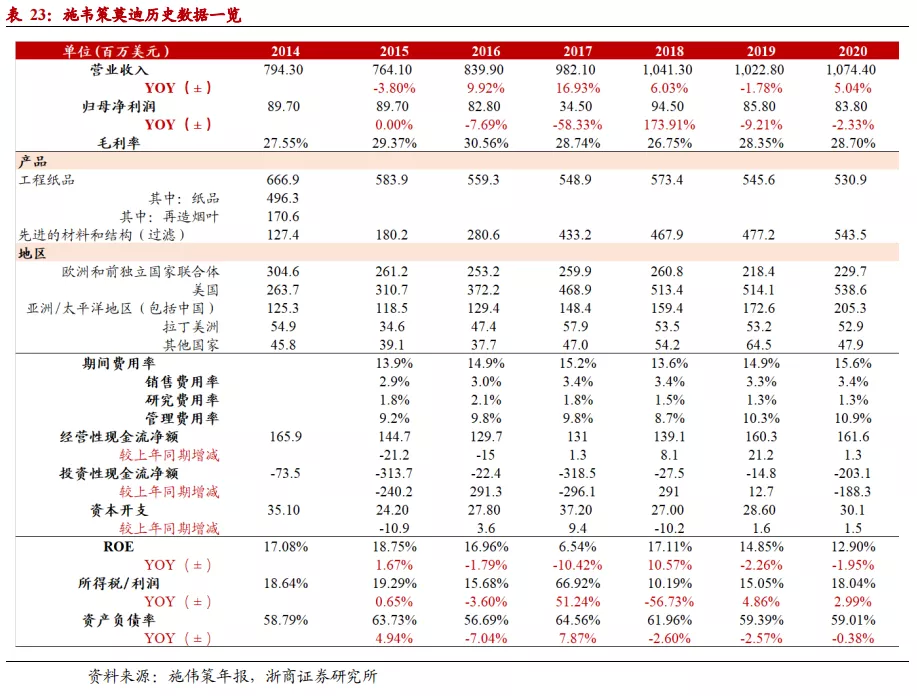

对标海外龙头,施韦策-摩迪是全球最大的传统烟草薄片供应商。施韦策-摩迪国际公司创立于1995年,总部位于美国佐治亚州Alpharetta,主要业务为工程纸张(EP)和高级材料与结构(AMS),其中工程纸张又可分为烟用纸品和非烟用纸品。烟用纸品最核心的产品为烟草薄片与低点燃性卷烟纸(LIP)。2014-2010年,公司总营收由7.94亿美元增长至10.74亿美元,CAGR为10.59%。其中,工程纸品18/19/20实现营收5.73/5.46/5.31亿美元,烟用纸品约占88%,营收分别为5.04/4.75/4.67亿美元。施韦策-摩迪生产的薄片以传统薄片为主。据测算,HNB用烟草薄片单位使用量是传统卷烟的5-10倍,海外烟草薄片仍有较大市场空间。

施韦策-摩迪大客户占比高。客户主要系全球知名的烟草公司,前四大客户为菲利普莫里斯美国、菲利普莫里斯国际、日本烟草公司与英美烟草公司。18/19/20前四大客户销售收入之和分别为2.92/2.97/3.01亿美元,占公司总营业收入的28%/29%/28%,占烟用纸品营业收入的58%/62%/64%。

施韦策-摩迪与中烟成立合资公司,拥有国内烟草薄片生产资质。施韦策-摩迪2005年、2011年先后在中国成立两家合资公司:中烟摩迪纸业有限公司和中烟施韦策再造烟叶有限公司,后者是国内拥有烟草薄片生产资质的13家公司之一,产能达30000吨/年。

04盈利预测和估值

4.1 同行对比

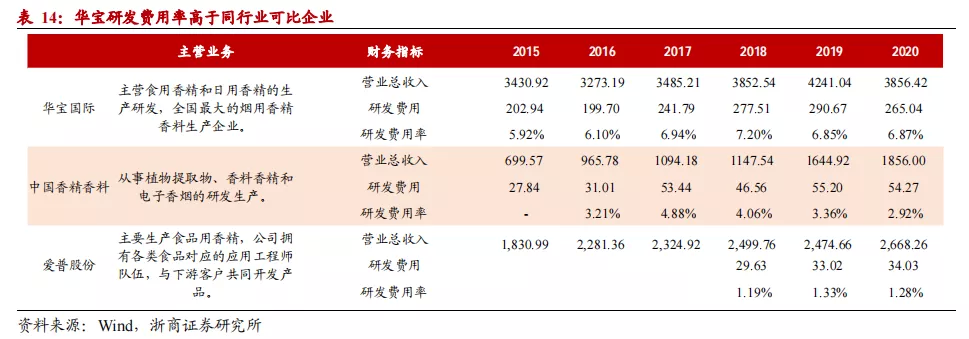

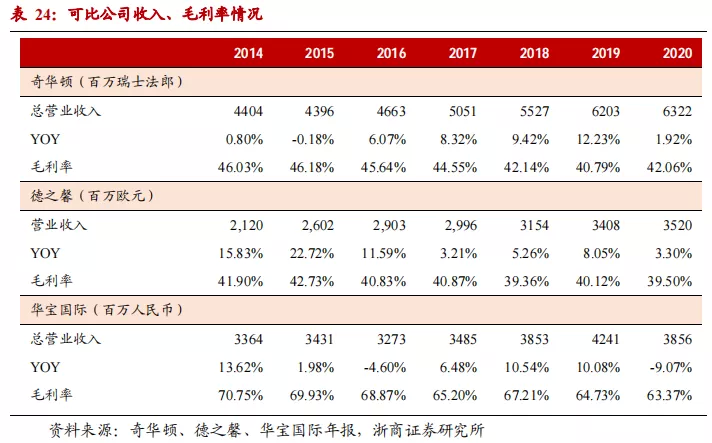

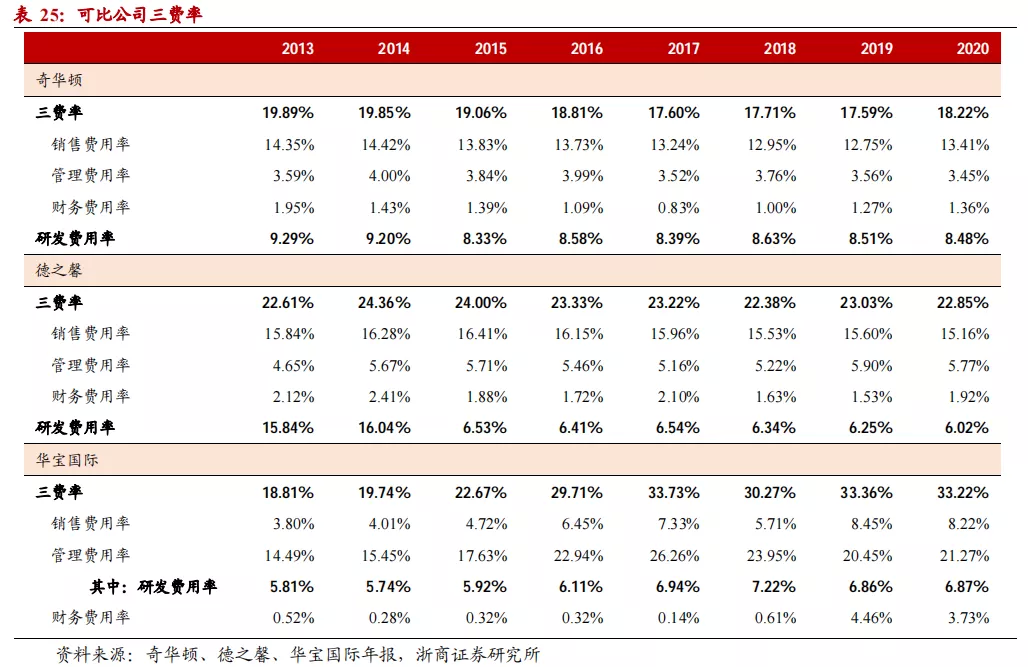

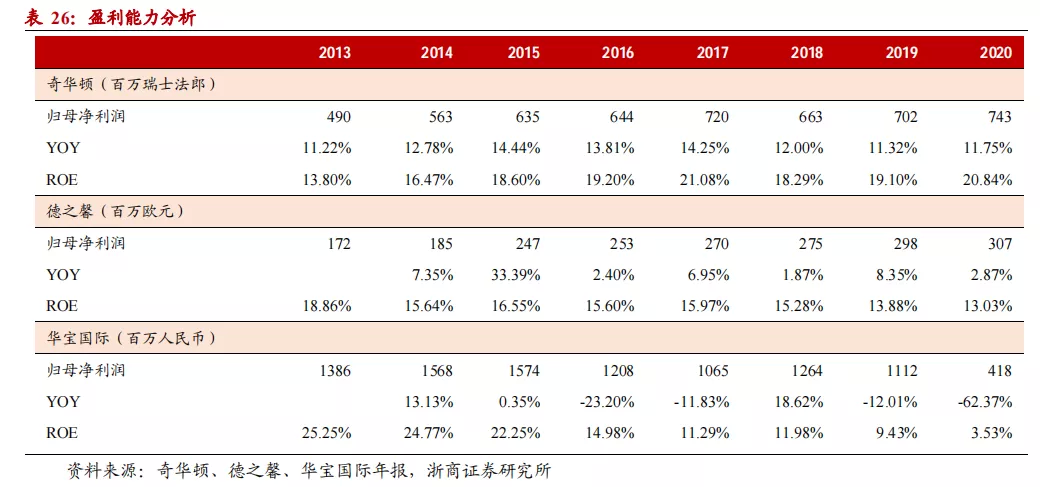

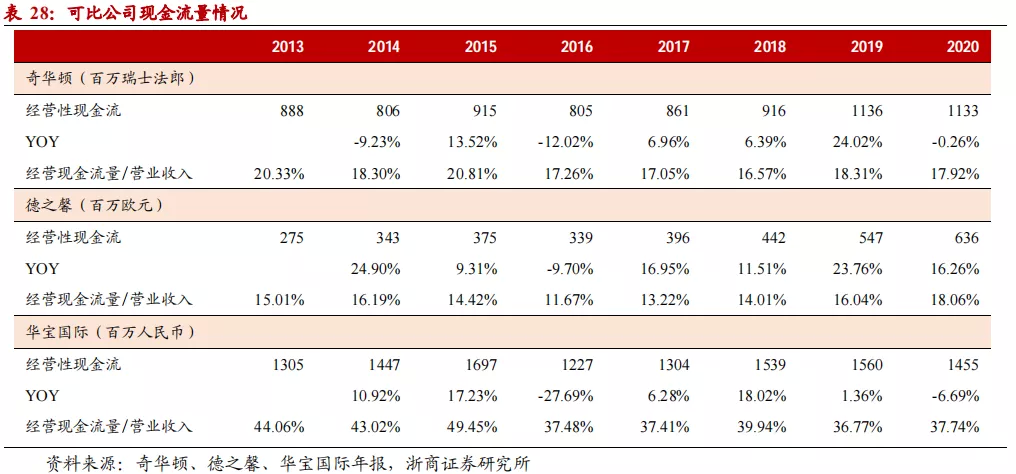

对标海外香精龙头,华宝收入规模存在较大上升空间。2020年华宝国际营业收入为38.56亿元人民币,对比奇华顿2020年营收63.22亿瑞士法郎(约人民币468.88亿元)、德之馨2020年营收35.20亿欧元(约人民币282.96亿元),华宝上升空间大。华宝国际烟草香精业务高毛利拉升整体利润水平。华宝国际烟用香精业务占比高,烟用香精毛利率稳定80%左右,拉升公司整体毛利率稳定在60%以上,奇华顿、德之馨产品多样化程度高,整体毛利率水平低于华宝。

4.2 盈利预测

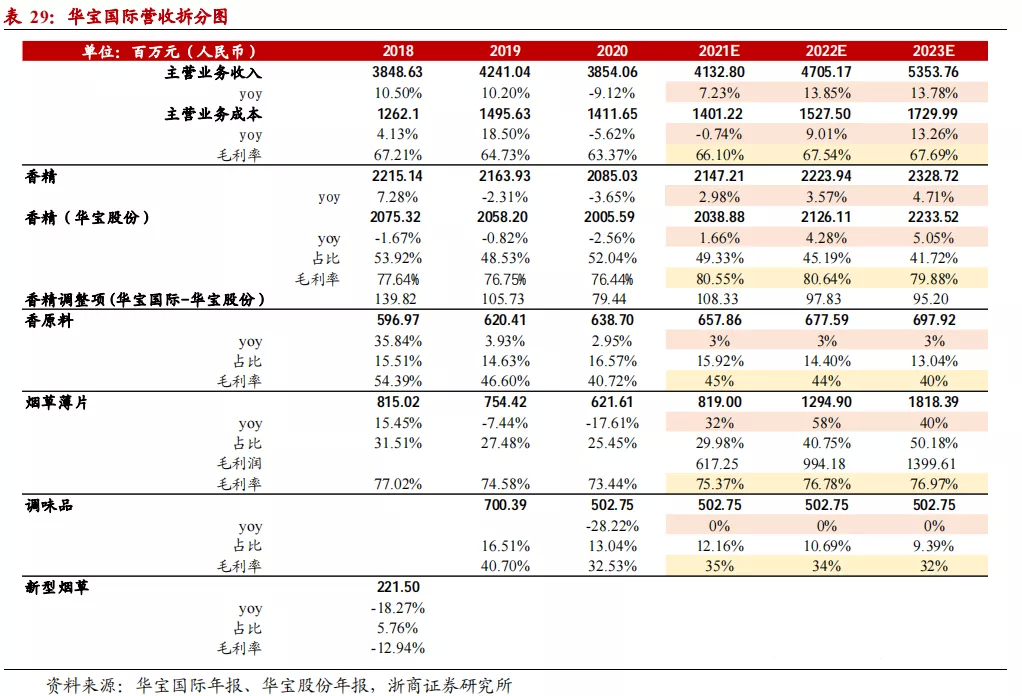

(1)香精:全球香精业务体量稳步增长, 中国区增速尤为亮眼,根据中国香料香精化妆品工业协会数据,2010年中国香精香料销售额为130亿,2019年达449亿元,CAGR达到14.8%。考虑到加热不燃烧(HNB)产品对烟用香精用量需求显著提高,在销量方面,预计传统烟草香精业务无增长,新型烟草香精由Nuso放量带来5-10倍的增长;在利润方面,传统烟草香精毛利率稳定在86%,新型烟草香精稳定在87%。我们预计21-23年香精业务营收21.47/22.24/23.29亿元人民币,增速3.0%/3.6%/4.7%,毛利率80.6%/80.6%/79.9%。

(2)香原料:作为国内龙头香精企业,公司积极整合上游拓宽利润空间,预计21-23年香原料业务营收6.58/6.78/6.98亿元人民币,增速稳定在3.0%,毛利率稳定在45.0%。

(3)烟草薄片:海内外HNB产业链对烟草薄片用量需求大幅提升,目前传统卷烟薄片渗透率仅6%左右,预计HNB产品薄片渗透率接近100%。随着海内外政策逐步明朗,海外华宝接入大客户订单以及自主品牌带动耗材增多,印尼产线产能充足,海外市场有望迅速放量。在销量方面,预计22-23年大客户订单将增加800-1500吨香精产量,Nuso放量21-23年将增加300-3000吨香精产量;在利润方面,新型烟草薄片由于技术壁垒较高,预计毛利率80%,高于传统烟草薄片毛利率75%。国内华宝与中烟系在香精、传统烟草薄片领域保持长期稳定合作关系,公司有望在新型烟草薄片领域复制与中烟系合作模式。另外,HNB所用薄片工艺复杂更复杂,单位价值量更高。我们预计21-23年烟草薄片营收8.19/12.95/18.18亿元人民币,增速31.8%/58.1%/40.4%,毛利率分别为75.4%/76.8%/77.0%。

(4)调味品:公司收购嘉豪食品,下游渠道逐步多元化,预计21-23年调味品业务营收稳定在5.03亿元人民币,毛利率稳定在35%。

(5)费用率:2018年收购嘉豪食品代价约为6.96亿美元,公司短期借款提高,利息支出增多拖累财务费用率。预计21-23年财务费用有望收紧,销售、管理和研发费用保持稳定。

05风险提示

本文选编自“轻饮可乐”,作者:史凡可、傅嘉成、杨舒妍、杜山,智通财经编辑:张金亮。