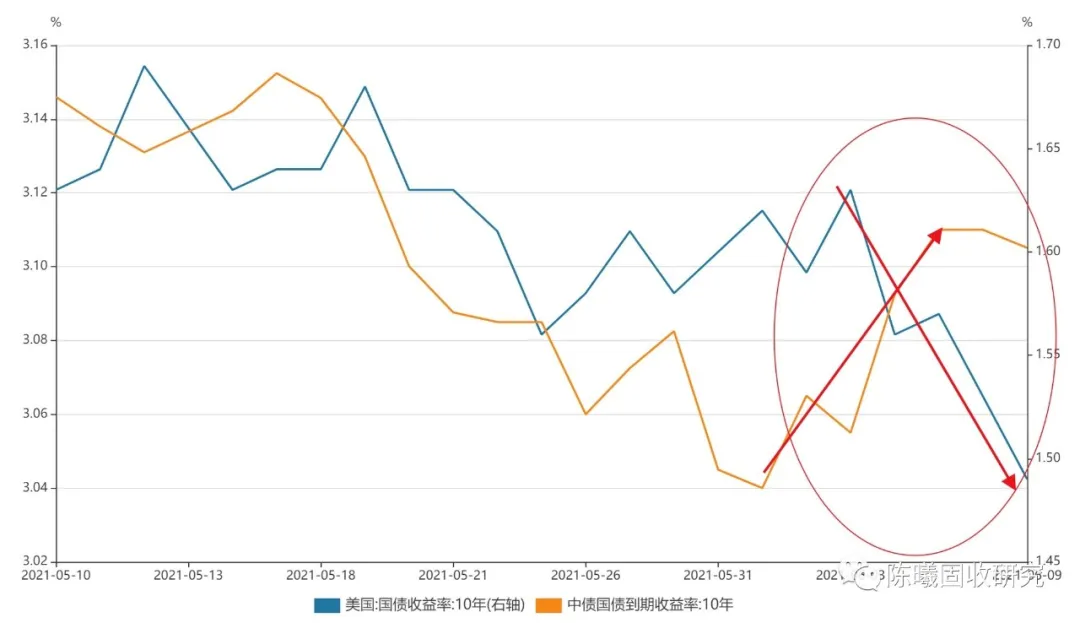

2021年6月9日,美债收益率向下突破1.5%,按收盘价创3月以来最低点。

美债收益率下行已经不是一天两天了,5月下旬以来,美债收益率已经累计下行约20bp。特别的,在近期中债收益率上行的同时,美债却加速下行。

图1 中债收益率上行的同时,美债收益率下行

耐人寻味的是,近期的美债收益率下行,是在市场一致看空美债的背景下发生的。

市场普遍预期,下半年美债收益率将上行至2%甚至更高,然而几乎没有人想到,美债却反而向下突破1.5%。

我们翻遍了国内外的财经新闻,能查到的直接因素有三个:

一是近期美债招标情况较好。

二是美国流动性异常充裕,隔夜逆回购需求刷新历史记录。简单的讲,美联储一直在回笼流动性,然而美国银行间的流动性仍然非常充足。

三是空头回补。

这些解释显然只是问题的表象:招标只是个结果,为什么招标情况好?美国流动性异常充裕,大概率也只是个结果,而不是原因。空头回补,为啥是现在?

应当是有什么东西,背后驱动着美国整体利率下行,我们希望找到的是一个更为根本的解释。

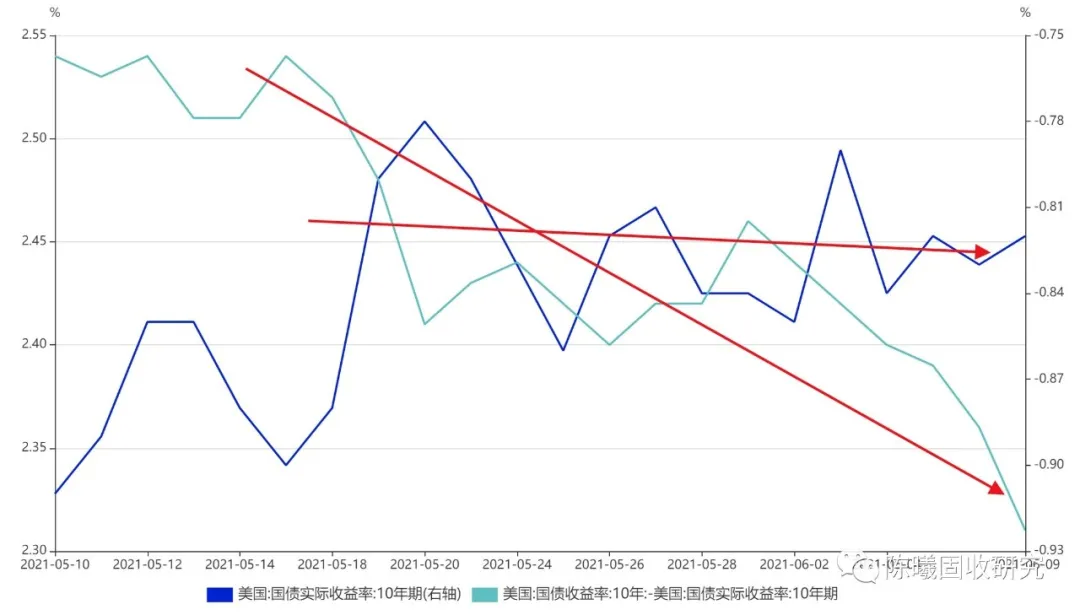

我们将美债收益率拆解成“实际利率+通胀预期”,其中通胀预期使用“美债收益率-美债实际收益率”表征。

可以发现,近期美债收益率下行,主要是因为“通胀预期”下行;“实际利率”基本上是不动的。

图2 美债实际利率变化不大,美债“通胀预期”下行

那么问题就简单了,是“通胀预期”主导了近期美债收益率下行。

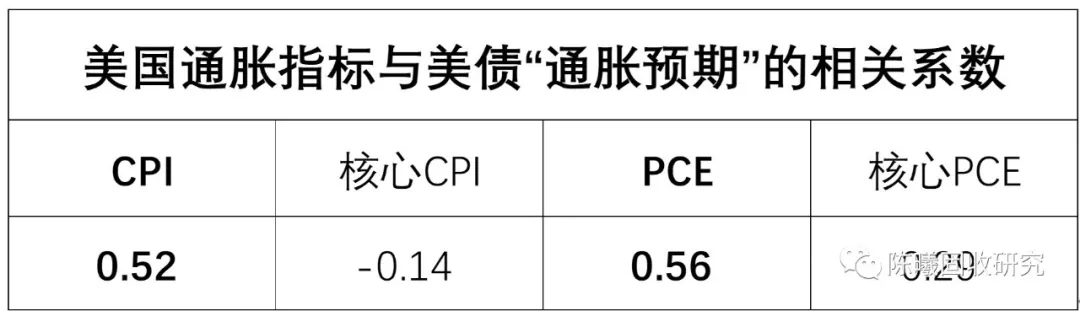

美债的“通胀预期”取决于什么?我们梳理了主要的通胀指标发现,美债的“通胀预期”主要与PCE同比、CPI同比正相关,而与核心PCE同比、核心CPI同比关系不大。

图3 美债“通胀预期”与美国通胀指标正相关

我们继续研究发现,美债的“通胀预期”与铜价、油价、铜价和油价均值、CRB指数均呈现良好的正相关关系,且相关系数均明显高于CPI和PCE。

图4 美债“通胀预期”与大宗商品价格正相关,且相关系数更高

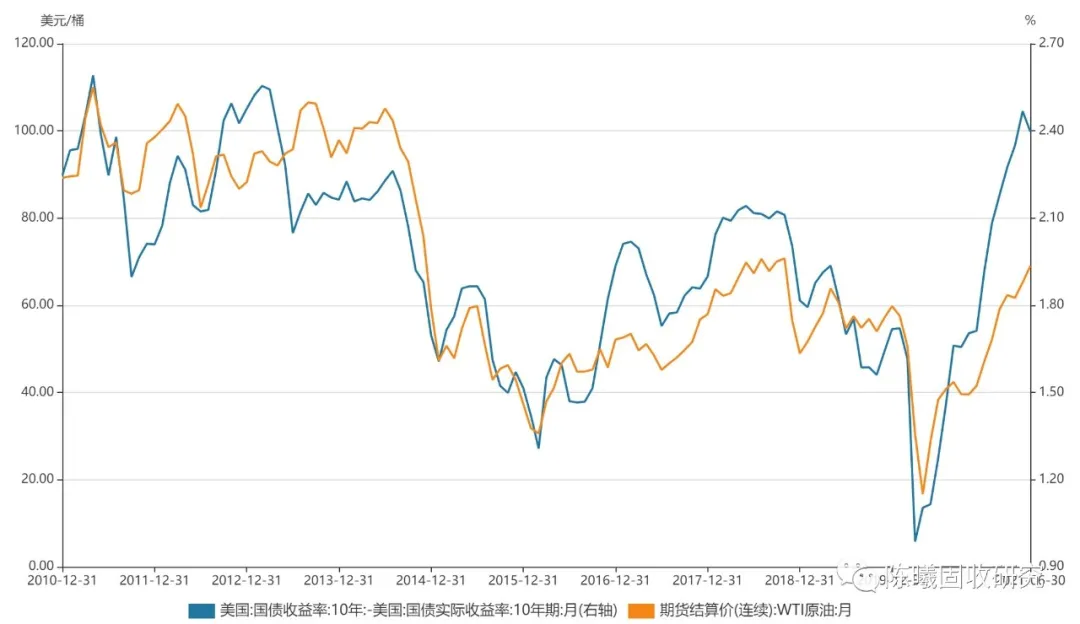

图5 美债“通胀预期”与油价正相关;但从幅度上看,美债通胀预期比油价要高

图6 美债“通胀预期”与铜价正相关,且两者均达到2010年水平

从上图我们可以看到,美债的“通胀预期”与大宗商品价格是当期相关关系,并没有领先或滞后关系。

这表明,美债的“通胀预期”实际上并不是一个预期指标,而是取决于当期的大宗商品价格。

从油价、铜价与美债“通胀预期”的幅度关系看,目前油价仅为2018年相当的水平,然而美债的“通胀预期”显著高于2018年,这表明当前美债的“通胀预期”并非由油价主导。

从幅度上看,美债的“通胀预期”主要受到铜价主导。当前铜价与2010年相当,显著高于2017年,美债的“通胀预期”也与2010年相当,也显著高于2017年,两者幅度是大体一致的。

5月中旬以来,尽管油价持续上行,但是铜价却出现下行,这是美债“通胀预期”下行的主要原因。

图7 5月以来铜价下行,与美债“通胀预期”下行方向一致

到此为止,5月以来的美债收益率下行基本破案了:铜价见顶回落,导致美债的“通胀预期”下行,同时美债实际利率变化不大,所以美债收益率下行。

然而问题并没有结束,按照上述分析,向后看会有一个很大的问题:如果铜价已经长期见顶,而不仅仅是短期见顶,那么之后铜价回落,则美债收益率可能趋势性回落,这将与所有人的预期完全相反。

我们回到美债的构成因素:美债实际利率+美债通胀预期,会发现,目前美债实际利率处于历史极低水平,2020年下半年以来的美债收益率上行完全由美债的“通胀预期”驱动,且已经达到2011年的水平。

图8 美债“实际利率”在历史低位,然而美债“通胀预期”在历史高位

美债实际利率并未跟随美国经济复苏上行,仍然处于远低于疫情前的水平,这确实存在上升压力。但我们也没有理由判断,美债实际利率下半年就一定会上升。

因此,如下情况是完全可能存在的:如果铜价从历史高位回落(例如回落到2017年水平),那么很可能导致美债的“通胀预期”下行,假定实际利率变化不大,那么美债收益率将出现下行。1.5%有可能成为美债收益率的上限,而不是市场预期的下限。

这种情况依赖铜价长期见顶回落,同时忽略了几个问题:一是美债实际利率可能大幅上行;二是油价可能大幅上行,从而改变美债的“通胀预期”主要跟随铜价的现状。

但是,前述情况(铜价长期见顶,1.5%将成为美债收益率的上限,而不是市场预期的下限)的可能性确实是存在的,而且一旦出现,将颠覆所有人对美债的想象。

对于中国债市而言,我们一直认为与美债关系不大,美债只是从情绪上影响中国债市,并不主导中债收益率方向。

我们看多2021年中国债市(详见附录“债牛已至”、“债牛未央”系列报告),与美债也没什么关系。即使美债下半年真的如市场所有人预期般上行,我们认为中债收益率也将下行。

尽管我们对中债的分析框架完全不看美债,但是按照市场的分析框架是要看美债的,很多投资者也将美债收益率上行作为下半年看空中债的理由。

如果1.5%真的成为美债的顶而不是底,必然将对很多人的预期产生颠覆性影响。

综上所述,我们的主要结论是:

1、美债的“通胀预期”实际取决于当期的大宗商品价格,并不是真正的预期指标。

2、当前美债的“通胀预期”已经回到2010-2011年的水平,这与铜价一致,而与油价不一致。

3、5月以来铜价见顶回落,是导致美债的“通胀预期”回落的主要原因,也是导致美债收益率下行的主要原因。

4、如果铜价是长期见顶而不只是短期见顶,那么美债的“通胀预期”可能趋势性下行,对应美债收益率趋势性下行。这种情况不是必然出现,但是确实有可能出现。而一旦出现,则意味着1.5%将成为美债收益率的顶,而不是市场预期的底。

5、近期中国债市调整是债牛中继,而不是债熊起点。我们看多中债完全不依赖美债下行,但如果美债真的出现趋势性下行,对很多中国债市投资者而言,确实是有重大影响的。

“债牛未央”,我们维持2021年“十年国债必破3.0%”观点不变。

本文选编自微信公众号“陈曦固收研究”,作者:陈曦;智通财经编辑:卢梭。