内容摘要

报告导读/核心观点

从市场表现看,全球协同征税对美股的短期影响重在个股不在指数。广义互联网以及科技型企业受影响相对较大,盈利将在协定生效后受冲击;不改变短期内道指强、纳指相对偏弱的风格。

长期看,全球征税利多美股,该协定是美国自身加税并在全球推动税收闭环的重要构成部分。一是可以部分抵消美国自身加税后的税率劣势,边际增强企业资本回流的动力;二是企业资本回流后可能进一步通过回购以及资本开支的形式对美股形成上行支撑。

美国推动G7达成全球最低税率协定,后续关注G20以及OECD的推广情况

近日,在美国的推动下G7国家财长达成两项全球税收协定。一是协同执行15%的全球最低税率;二是允许成员国对利润率在10%以上的跨国企业征收20%的所得税率,税基为本国境内产生的利润。其中前者是市场较为关心的核心举措,意味着G7将对其跨国企业在全球范围内的利润征收至少15%的所得税率。

新规生效后,此前部分大型科技企业搭建的避税架构并不会完全失效,但税负成本将明显提高。相关征税文本将在6月中旬的G7峰会中审议后公布。本次G7国家达成的税收协议仅是起点,G7可能在7月的G20财长峰会上进一步推动G20成员国共同加入协定。一旦在G20中达成共识,将进一步尝试在OECD中进行推广。

由于最终文本尚未公布,根据前白宫经济顾问解释,预计最低税率的执行模式大致如下:假设某企业总部位于A国但在B国获取收入,B国税率水平为11%。在全球15%的最低税率作用下,企业在B国缴纳完11%的税率后还需向A国政府补缴4%的税金差额。这一规定可以有效弥补企业通过避税架构设置给各国政府带来的税收损失,当前通过爱尔兰等避税港上报收入并避税的企业税负成本将提高。

根据2019年IMF估算,避税港每年令各国政府损失的税收规模达到5000-6000亿美元,仅美国的500强企业便在海外囤积了2.6万亿美元的存量利润(2017年末的统计数据),全球征税可以弥补部分损失。

从市场表现看影响重在个股不在指数,短期有损企业盈利对科技巨头影响较大

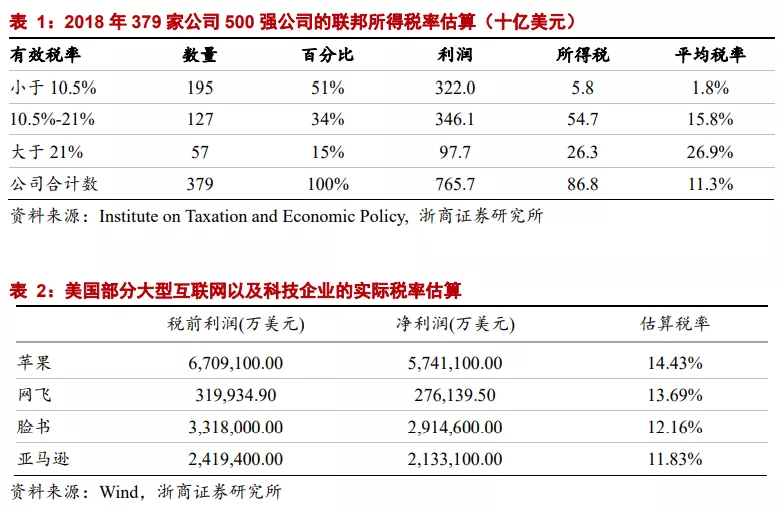

这一规定短期来看将直接影响企业盈利水平,对互联网以及科技型企业影响相对较大。从消息公布后的市场表现来看,纳指并未出现明显反应但部分科技巨头股价受冲击,说明该规定对于美股尤其是纳指的短期影响重在个股而不在指数。从账面税率来看,主要龙头科技和互联网企业的2020年报估算整体税率均低于15%。

从实际税率来看,包括美国在内的多国监管机构均预估大型互联网企业仍在海外隐藏诸多收入,实际税率可能低于10%。拜登政府在发布相关税收计划时也直指互联网及科技公司是征收重点,3月《美国就业计划》新闻发布会中直至全球500强中约有91家存在严重的避税行为;美国税务和经济政策协会发布报告2020年全美有55家大型企业通过避税手段未缴纳联邦所得税。

从整体行业分布看,标普500企业中,约有121家企业估算所得税率低于15%,除了FAANG等广义的互联网企业和科技企业受影响较大外(这一划分并非按照严格的行业标准),房地产、医疗以及制药等大健康、软件与服务、技术硬件与设备以及能源将是受影响相对较大的行业(半导体的低税率与美国政府自身的补贴有关,预计受影响较小)。

不改变短期内道指强、纳指相对偏弱的风格,实际生效时间或在2022年

从市场风格看,这一协定不改变当前道指强、纳指相对偏弱的风格。整体来看,避税架构在科技股中较为普遍,当前美股市值位列前5的公司均为科技型跨国企业,均可能受到这一政策的影响。虽然对指数整体影响有限,但从相对表现看纳斯达克指数受冲击可能大于道琼斯。从生效时间来看,G7税收协定的生效需要得到每个成员国立法机构的批准,可能最早从2022年起才会实际影响美国公司。

长期利多美股,可能促进美股企业回购且有助于对冲美国自身加税的负面作用

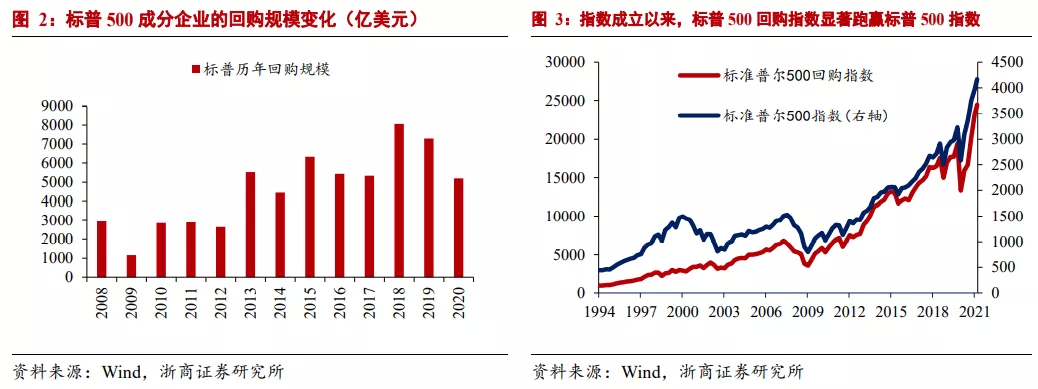

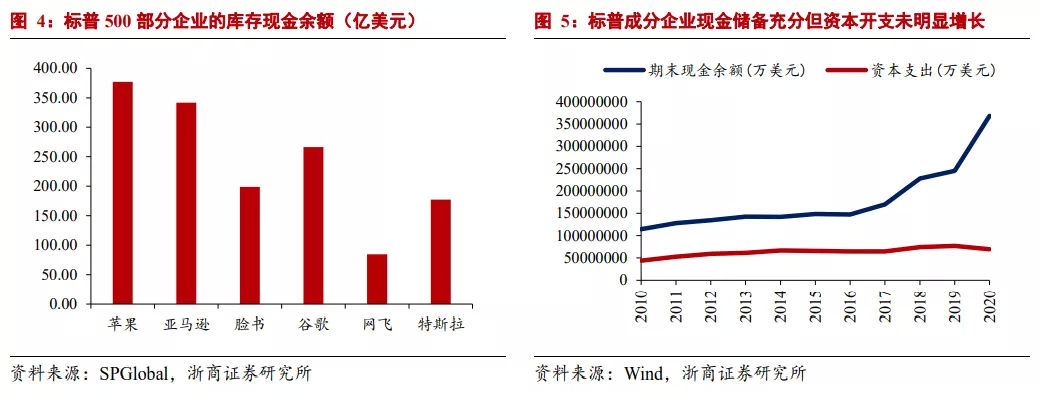

一是增加回购弹药库。当前大量美国企业出于财务考虑将利润滞留海外,如果协同征税生效,美国可以通过“填平全球税收洼地”的方式吸引部分跨国公司的海外利润回流。根据美国财政部统计,这一措施预计可以在未来吸引2万亿美元的海外利润回流以及7000亿美元的财政增收,利润回流后可能增加美股企业的回购规模。

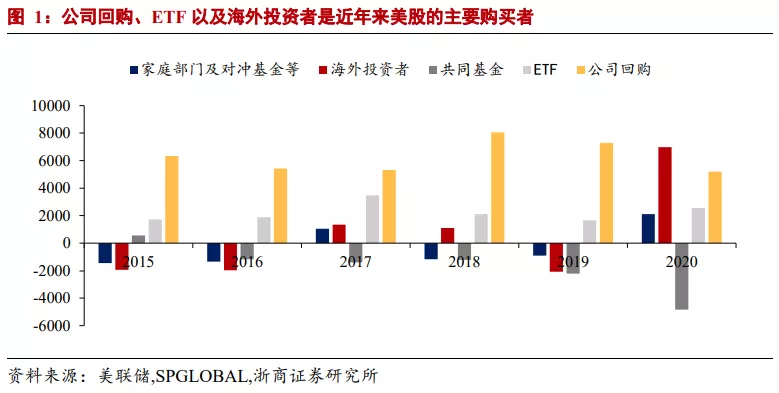

我们曾于前期报告《美国逆回购抽水,Taper渐行渐近》中指出,企业回购是近年来美股的主要增持力量(连续6年成为美股的重要的净买入力量,前5年位列第一)。利润回流后回购弹药库的扩充将是美股的潜在利多力量。

二是抵消美国加税的负面作用。我们曾于《“基建+加税”的快速立法通道真的那么快吗》中提出,拜登的加税理念可能对美国经济产生两大潜在的负面效用,一是可能导致本国整体投资效率降低,二是可能导致资本出于避税考虑逃离美国。

全球协同增税带来的局部资金回流可以在一定程度上对冲加税的负面效应并帮助美国完成税收闭环,我们认为该项措施的重要性不亚于企业加征所得税以及后续潜在的“富人税”。

风险提示

加税力度超预期导致美股下行风险。

重要图表

本文选编自“李超宏观研究与资产配置”,作者:李超宏观研究与资产配置;智通财经编辑:李均柃