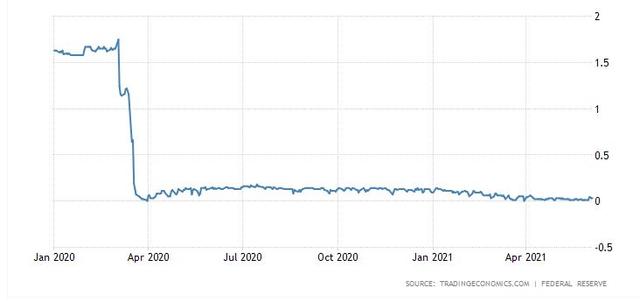

据全球最大的银行间交易经纪商之一ICAP统计,美国隔夜一般担保回购(GC Repo)利率首次在0%交投,买卖价在0.01%/0%。

这伴随着美联储2013年启用的隔夜逆回购工具(RRP)使用量在周一飙升至4861亿美元的历史新高,是一周半两度打破最高纪录,持续超过去年3月新冠疫情高峰期的水平。上一次新高出现在5月27日的4853亿美元,再上一次新高则是五年半前、2015年12月末的4760 亿美元。

与中国央行的公开市场操作相反,美联储隔夜逆回购(O/N RRP)具有回笼流动性的功能,货币市场基金和银行等合格交易对手方将现金存入美联储,进而换取美国国债等高质量抵押品。

目前隔夜逆回购利率为0%,然而资金仍蜂拥而至,这代表追逐短期收益率的资金根本无处可去,只能无息放入美联储。因此,逆回购利率利率实际上充当美联储利率走廊的下限。

外媒曾分析称,对美联储隔夜逆回购工具的需求量自3月中旬以来攀升,并一再突破新高,这将进一步给关键短期利率施压,这些利率可能转为负数。道明证券(TD Securities)资深美国利率策略师Gennadiy Goldberg指出,担保隔夜融资利率(SOFR)等货币市场利率可能低于0。

整体来说,隔夜逆回购需求量激增,正是疫情后“天量”QE买债和财政刺激导致的市场流动性过剩体现,而造成市场挤爆这一工具用量的因素有以下多重方面。

除了美联储QE买债之外,美国联邦债务上限预计在7月底恢复,美国财政部存放在美联储的一般账户需要不断减持现金以合规,疫情期间投放给州和地方政府、实体与个人的救济款项也源源不断。同时,政府资助企业(GSE)的本金与利息定期流入回购市场,以及银行在季末出于监管合规考量削减资产负债表,将越来越多的现金推向市场,堪称一场“流动性海啸”。

雪上加霜的是,美国财政部今年削减了短期美债(T-bill)发行,市场上可用的短期美债净供给量锐减4240亿美元,这令追逐安全收益率的货币市场基金在低息环境下难以找到适当投资选择,只能将过剩流动性一股脑放到美联储,同时也给美联储控制短期利率不跌破零制造了难题。

越来越多的分析师都认为,6月是季末大月,如果美联储不对逆回购利率等关键工具利率加以调整,本月晚些时候的逆回购需求量会不断突破新高,届时一般担保回购利率将持续承受下行压力。

上文提到的道明证券分析师Gennadiy Goldberg便预计,逆回购工具使用量可能在月底增至6000亿-7000亿美元,并在美国财政部于7月底恢复债务上限之前保持在这一史无前例的高位。

BMO Capital Markts美国利率策略主管Ian Lyngen指出,由于现金过剩继续压低融资成本,周二美国财政部拍卖三年期国债“将比平时具有更多的信息价值”。因为随着美联储逆回购工具爆仓,投资者将开始追逐更长一些久期的美国国债。

Evercore ISI 的分析师认为,美联储将在下周6月15日至16日的FOMC会议上同时上调逆回购利率和超额准备金利率(IOER)各0.05%,令它们分别升至0.05%和0.15%的水平,因为关键的货币市场利率已经下降太多。IOER在实际上是作为联邦基金利率的有效上限而存在。

但有关外媒称,近期美国联邦基金利率一直稳定在0.06%,美联储可能认为暂时没有必要调整RRP和IOER任一利率:“美联储并不担忧逆回购用量接近5000亿美元,联邦基金利率才是他们关心的重点,因此央行有理由暂不调整利率控制工具包。”

美联储“三把手”、纽约联储主席威廉姆斯上周四便称,逆回购工具完全按照设计运行且运作得非常好,资金在银行系统与美联储的隔夜逆回购工具之间流动,“正是我们期望发生的方式”。主管美联储公开市场操作的纽约联储执行副主席Lorie Logan虽不排除按照需要调整工具利率,但也暗示可能扩大交易对手方的数量,从而令越来越多的公司使用逆回购工具。今年3月,美联储FOMC会议决定将每个对手机构的逆回购交易规模从300亿美元提升至800亿美元。

本文选编自“华尔街见闻”,作者:杜玉;智通财经编辑:卢梭。