主要内容

CFO Hiroki Totoki:

2020财年业绩概述

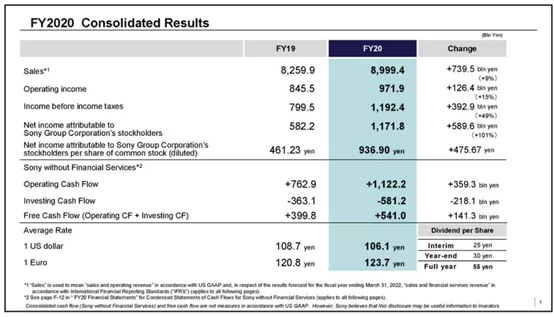

截止到2021年3月31日,索尼(SONY.US)整个2020财年的合并销售额为89994亿日元,同比增长9%;合并营业利润较去年同期增加1264亿日元至9719亿日元,均创历史新高,主要原因是投资性损益改善所致;税前利润同比增长3,929亿日元达到11,924亿日元;归母净利润同比增长5896亿日元,达到11,718亿日元;20财年(不包括金融服务业务)的合并经营现金流量为11,222亿日元,在过去三个财年累计达到约2.6万亿日元,这一水平大大超过了我们在第三个中期计划中制定的目标。

2021财年业绩指引概述

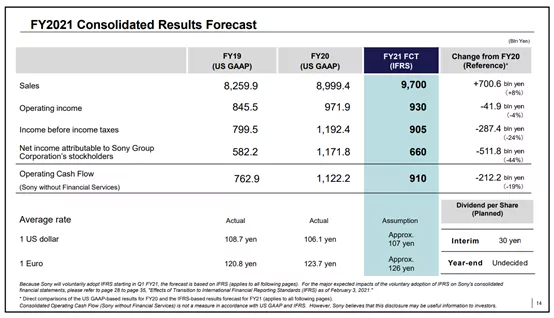

接下来,我将显示21财年的合并结果预测。预计销售额将达到97,000亿日元;营业利润预计为9,300亿日元。从21财年起,我们已将会计准则更改为国际财务报告准则IFRS。因此,我今天解释的20财年结果是基于美国公认会计原则,而21财年的预测是基于IFRS。由于采用国际财务报告准则,金融工具市场波动的影响预计将导致我们的金融服务分部业绩与美国公认会计原则产生差异,并合并其他收入和支出。我们没有将市场状况波动的任何影响纳入预测,但是我们认为会计准则差异导致的预测差异是有限的。

各业务部门业绩及预测:

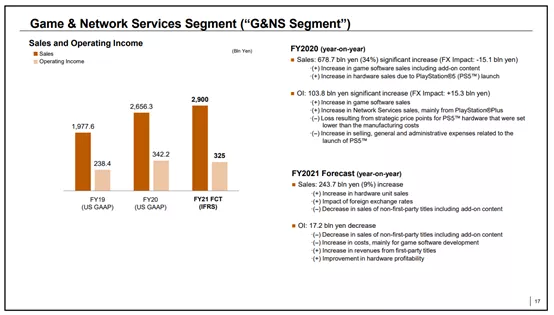

游戏和网络服务部门:

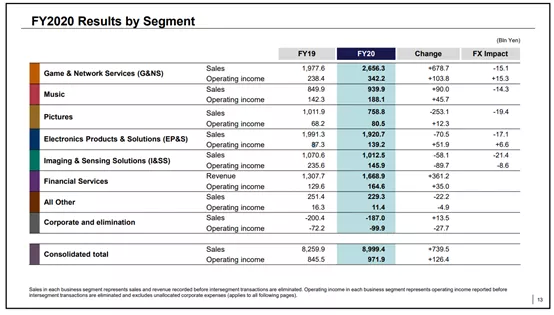

首先是游戏和网络服务部门,20财年的销售额同比增长了34%,达26,563亿日元;营业利润同比增长了1,038亿日元,达到3,422亿日元,创下了该部门的历史新高。营业收入的增长主要归因于游戏软件,网络服务的销售增长,但与PlayStation 5发布相关的销售,一般和管理费用的增长部分抵消了这部分销售收入的增长。

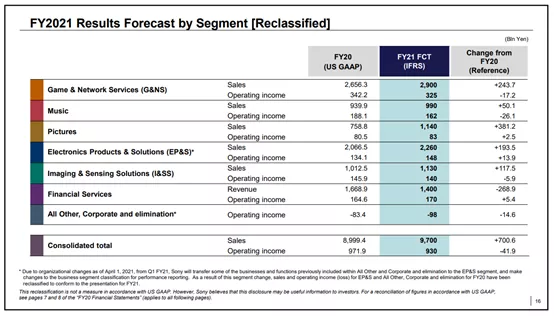

预计21财年的销售额将同比增长9%至2.9万亿日元;营业利润将减少172亿日元,至3,250亿日元。

硬件方面,接下来这个财年零件,特别是半导体的供应仍将受到限制,PS5的供应仍无法跟上其极强的需求。我们目前的目标在PlayStation 4推出后的第二年内销量超过1,480万台。为了满足客户的强劲需求,我们将继续努力确保零件的安全,并竭尽全力生产和销售超出目标数量的产品。由于PS5盈利能力的提高,我们预计硬件和外围设备的利润贡献水平将与上年持平。

软件方面,PlayStation用户的总游戏时间在2021年3月仍然很高,比2019年3月高出约20%,这不受COVID-19的影响。我们相信,这种强大的用户参与度在21财年将继续保持。到2021年6月30日的Q1,由于世界范围的封锁,软件销售预计将低于上一财年的水平;但是我们预计,从截止到2021年9月30日起的Q2开始,收入将会持平或有所增长。

网络服务方面,我们预计由于居家需求,订阅数量不会像上一财年那样有显著增加。但是,我们还会维护和扩大PlayStation Plus的订阅数量。上一财年,该用户数量也一直在增加。

成本方面,随着我们进一步加强内部产品-制作软件,我们计划将内部的开发人员和其他成本增加约200亿日元。另一方面,尽管增加销售收入,我们仍计划将所有其他领域的成本保持在与上一财年相似的水平。

为了增强我们的软件产品,除了积极投资内部工作室之外,我们还打算继续与外部工作室合作进行投资。就像我刚才提到的那样,我们旨在通过采取行动来增强PlayStation平台,例如最近宣布与避风港娱乐工作室(HavenEntertainment Studios)建立合作伙伴关系,该工作室由著名游戏《刺客信条》的创建者贾德·雷蒙德(Jade Raymond)建立,此外,还有我们对Epic Games的额外投资。我们将与索尼集团的其他成员一道,努力增强游戏的社交和平台功能。

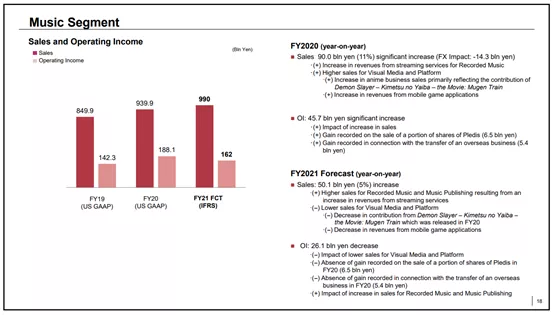

音乐部分:

20财年音乐部分销售额同比增长11%,达到了9,399亿日元,这主要是由于流媒体收入的增长以及Demon Slayer -Kimetsu no Yaiba-The Movie:MugenTrain的热销所致;营业利润比上一年度同期增加457亿日元,达到1,881亿日元,主要由于销售增长以及业务转让带来的一次性收益119亿日元。在Recorded Music中,本财年流媒体收入继续以约22%的高增长率增长。Visual Media and Platform的利润贡献(主要包括日本)来自手机游戏应用程序和动漫,占整个细分市场营业利润的不到30%。

预计21财年的销售额将同比增长5%至9,900亿日元;营业利润预计将减少261亿日元至1,620亿日元。营业利润的下降主要是由于对本财年手机游戏应用程序的利润贡献持保守看法,而上一财年却获得了一次性收益,而我之前提到的历史重磅炸弹是Demon Slayer。

另一方面,在唱片音乐和音乐出版业务中,由于我们充分利用流媒体收入的增长,我们预计此部分利润将持续增长。我们正在稳步提高发现和培养艺术家的能力,并不断创造热门歌曲,我们的目标是继续提高我们的盈利能力。

音乐领域的投资机会正在稳步增长,我们正在积极地追求他们。为了抓住新兴市场的更多增长,我们最近宣布收购巴西独立音乐品牌Som Livre;但就像我们在2月份宣布的收购独立领域中的艺术家服务公司AWAL一样,获得监管部门的批准是必要的,我们认为这两项交易都将为音乐业务的进一步发展做出贡献。

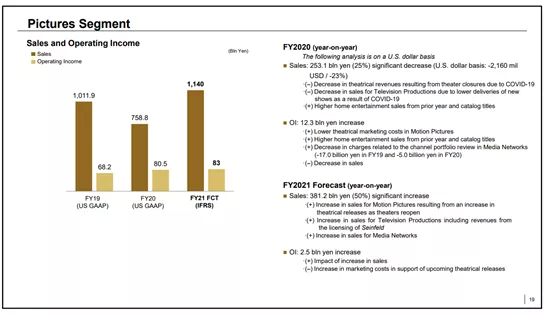

图像部分:

20财年的销售额同比大幅下降25%,至7,588亿日元,这主要是由于疫情下影院发行的大幅减少以及电视节目制作和交付的延迟。尽管销售下降,但营业利润同比增长了123亿日元,达到805亿日元,这主要是由于营销成本大幅下降,以及Motion Pictures中强劲的家庭娱乐和电视许可收入,还有媒体网络中的作品集审核费用的下降所致。

预计21财年的销售额将同比大幅增长50%,达到11,400亿日元。该增长主要归因于Motion Pictures的戏剧发行恢复以及TVProductions和Media Networks的恢复;营业利润预计将比去年同期增加25亿日元,达到830亿日元,这主要是由于整个细分市场的销售增长所致,其中包括受欢迎的美国电视连续剧Seinfeld的许可收入,但部分增长被剧院重新开放相关的营销成本所抵消。

在MotionPictures中,美国主要城市的剧院正在重新开放。从6月起,我们计划在美国电影院上映续集,如Peter Rabbit和Hotel Transylvania等热门电影。戏剧发行对于索尼来说仍然很重要,但是考虑到剧院重开之后发行电影的时间表很拥挤,我们会灵活根据工作的内容,规模和时间来选择销售产品的渠道,以确保每项工作的长期价值。此外,在对内容的需求不断增加的背景下,电影和电视节目的许可协议谈判正顺利进行。正如我们在前几天宣布的那样,我们已经与Netflix和迪士尼签署了长期有效的长期许可协议,从2022年开始在美国剧院发行电影。

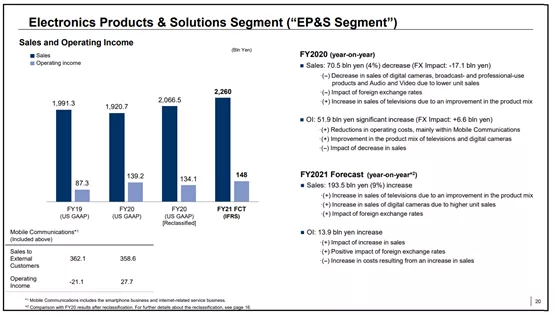

电子产品和方案解决部分:

20财年的销售额同比下降4%至19,207亿日元,这主要是由于单位销量(尤其是数码相机)的销量下降以及汇率的影响所致;营业利润比去年同期增加了519亿日元,达1,392亿日元,这主要是由于移动通信业务运营成本的降低以及电视和其他产品组合的改善,这部分改善部分被销售下降抵消了。

预计21财年的销售额为22,600亿日元,营业利润预计为1,480亿日元。除去最近的组织变更带来的细分部门的影响,我们预计销售额将同比增长9%,营业利润将同比增长139亿日元。

在整个20财年,这一细分部门受到上游部件供应链间歇性中断的影响,这些中断是由各种因素(例如COVID-19)引起的。但是,我们能够对这些变化做出快速反应并获得高额利润。此外,对我们而言,移动通信业务一直是一个问题,它能够实现超额利润,超出了我们最初的预期。从今年4月开始,EP&S中的业务已合并进新的Sony Corporation。整体运营环境仍然不可预测。但是新的管理团队由在上一财政年度艰难的运营环境中进行过管理的人员组成,预计将继续以高度的应变能力来管理该业务。

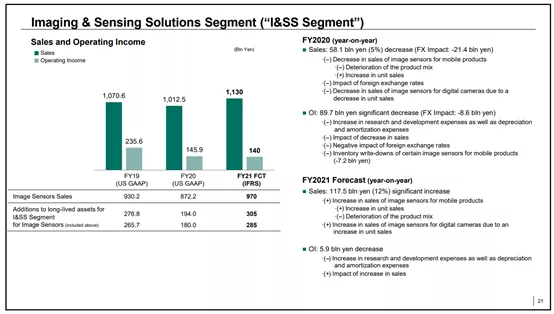

图像和传感解决方案部门:

20财年的销售额同比下降5%至10,125亿日元,主要归因于移动图像传感器销售额的下降;营业利润比去年同期减少897亿日元,至1,459亿日元,这主要是由于研发费用和折旧的增加以及销售的下降。

预计21财年的销售额将同比增长12%至11300亿日元,营业利润预计将减少59亿日元至1400亿日元。21财年,随着我们移动传感市场的客户群的扩大,预计我们的市场份额将恢复到与2020年财年相似的水平。我们将以更加积极主动的方式推进这部分业务,同时关注风险。我们计划将21财年的研发费用同比增加约15%或250亿日元,以扩大我们销售的产品类型,并从到2023年3月31日截止的财年开始转向更高附加值的产品。

我们预计图像传感器的资本支出将为2,850亿日元,其中一部分为上一财年推迟。我们计划转向利用基于索尼堆栈技术的高附加值产品,为22财年起的产品结构改善做准备,并将我们的投资重点放在生产这些产品所必需的产能上。前几天,我们在长崎工厂举行了新的5号工厂大楼的竣工仪式。生产能力的扩张正在按计划进行,我们将能够根据未来业务的扩张步伐来扩展和装备设施。

半导体的短缺近来已成为一个问题。但是,在我们合作伙伴的合作下,我们已经确保了图像传感器中使用的逻辑半导体的足够供应,可以满足我们本财年的生产计划。但是,半导体短缺可能会延长,因此我们正在加速向此前一直在推进的高附加值产品的转化。

我们还将继续在汽车和3D传感领域积极采取中长期计划,我们将在下个月的IR日解释更多细节。

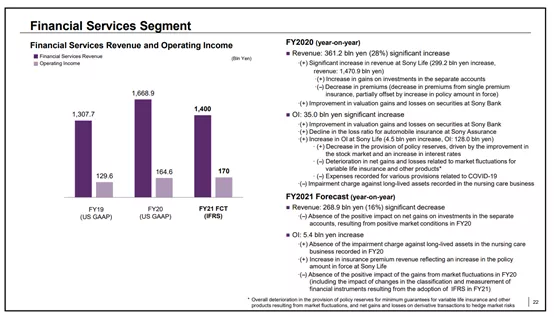

金融服务部门:

20财年金融服务收入同比大幅增长28%,达到16,689亿日元,这主要是由于索尼人寿保险单独账户投资的净收益增加,但部分被单笔保费收入减少所抵消。营业利润比上一年度同期增加350亿日元,达1,646亿日元,这主要是由于Sony Bank证券的估值收益和亏损有所改善,以及Sony Assurance的汽车保险损失率下降所致,但这一增长部分被护理业务中长期资产的减值准备所抵消。由于受到疫情影响,Sony Life在20财年生效的新保单金额低于上一财年,但从3月至9月30日止的第二季度,该保单的金额同比呈上升趋势。

21财年金融部分收入预计将下降16%,至1.4万亿日元,这主要是因为我们没有将索尼寿险单独账户的净收益和投资收益纳入预测,这是由于与上一个财年一致的强劲的市场环境导致的;营业利润预计将增加54亿日元,达到1,700亿日元,这主要是由于Sony Life生效的保单金额增加所致。

The Fourth Mid-Range Plan(MRP-4):

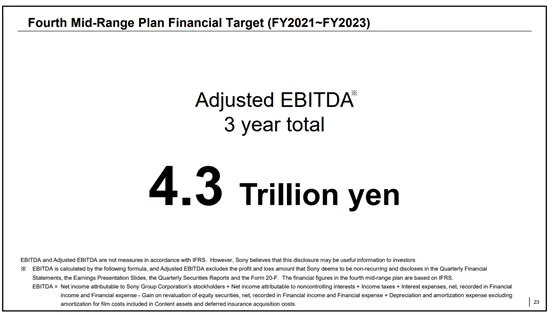

现在,我想讨论从本财年开始的第四个中期计划的财务方向。在以前的中期计划中,我们已优先考虑改善和增强每个业务的盈利能力,但是在第四个中端计划中,我们的目标是增加销售和利润。

我们将采用调整后的EBITDA作为第四个中期计划的集团关键绩效指标。EBITDA是一项指标,使我们能够确认索尼集团中的所有业务,包括现已成为全资子公司的金融服务,都将通过投资和回报周期在中长期内扩展,而且通常用于计算公司价值。对于这个新指标,我们未来的目标是未来3个财年累计达到4.3万亿日元。

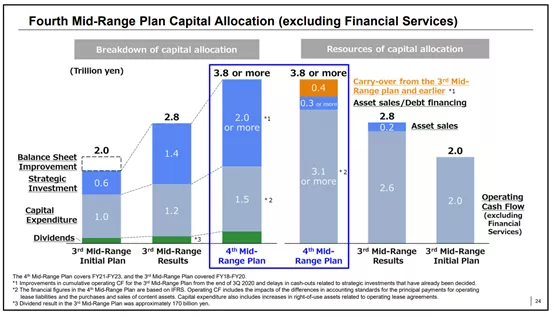

现在,我将向您介绍我们的资本分配计划。在第三个中期计划中,我们使用合并的经营现金流量(不包括金融服务部门和资产出售产生的现金)来实现1.2万亿日元的资本支出;实现1.4万亿日元的战略投资,包括股票回购并发行1,700亿日元股息。

在新的中期计划中,我们的目标是在计划期限之外长期发展业务,我们设定了1.5万亿日元的资本支出目标和2万亿日元或以上的战略投资目标。关于股息,我们的政策是长期稳定地增加股息。我们预计将通过合并经营现金流量(不包括金融服务部门,包括以前的剩余现金)为我们的资本分配提供资金。如果有必要增加资金,我们也可能会严格遵守财务纪律来出售资产和借款。

营业现金流量包括来自金融服务业务的股息。而且我们预计,随着中长期内自身利润的增长,金融服务业务将通过稳定增长的股息来为索尼集团的增长投资能力(即索尼集团的能力)做出贡献。

最后,我想谈谈股票回购。今天,我们宣布建立一项规划,即在一年内回购索尼集团公司不超过2000亿日元的股份。在上一个财政年度,由于稳定的投资机会和股票价格的增长,我们没有利用现有的股票回购便利。但是,我们继续将股票回购视为战略投资的一部分,并且将以适当的方式加以实施。

Q&A

Q:半导体短缺对PS5销量及EP&S的影响?第二个是资本分配,在之前的MRP中,半导体是投资的主要重点,那在第四个MRP中,投资重点在哪里呢,是否有变化?关于战略投资,您提到了一些收购对象,公司收购的准则是什么?新的MRP-4与之前的MRP 3相比,有什么不同?

A:游戏和网络服务中,PS5的发布和销售量以及EP&S可能会因为半导体供应短缺而受到影响。

PS5的销售场景估计会比PS4的体量大,这是我们的目标。但是,我们可以大幅度增加供应量吗?那不可能,因为半导体短缺是一个因素,但是还有其他因素会影响产量。因此,目前,我们希望第二年的销量为1400万至1480万台,那是PS4第二年的销量。

对于EP&S,半导体短缺可能会产生一些影响。本财年内设备种类繁多,而且供应相当有限或受到限制。例如,我们可以找到二手资源,或者通过更改设计来应对它们,所以在EP&S中,我们可以灵活地进行操作。因此,我们希望在2021财年灵活地适应这种情况。

关于资本配置的第二个问题,在MRP 4中计划进行1.5万亿日元的资本投资。在该计划中,约有7,000亿日元将专门用于半导体。因此,与MRP 3相比,MRP 4的百分比没有太大变化。

Q:EP&S,图像传感器,半导体方面,公司是否从其他制造商方面来弥补特定的中国客户?在IS&S细分市场中,某些中国客户是否获得了足够的咨询来抵消这一部分?

公司将采取什么方式来向高附加值产品转化,以实现产品结构的改善?

A:第一个问题,去年我们试图实现的目标是在21财年之前恢复市场份额,而利润率应在2022年恢复。但是在21财年实现市场份额的恢复,对此我们很有信心。因此,21财年,我们将在一定程度上增加资本支出。

第二个问题,关键是EP&S产品组合的改进具体指什么。基本上,电视正变得越来越大,并向高端产品转移,这些都是例子。

Q:第一,关于游戏业务,本财年下载业务收入增长主要是因为PlayStation 5及居家需求,那在20财年及其之后,会产生什么影响?发生什么事情才能保持下载收入?

第二,电子业务中,移动设备的盈利能力正在提高。您能否详细说明盈利能力提高的原因?还有产品组合和其他产品的可能性吗?

A:关于20财年的游戏与网络服务业务,您说的downloadratio,我们称之为digital ratio。目前居家需求确实不小,特别是在Q4;我们看一下外部材料,digital ratio正在增加。

第二个问题,盈利能力提高大概有3个原因:首先是我们缩小了业务范围,现在业务范围主要集中在日本;其次,对高附加值产品进行了预测,就数量而言,它并不是很大,但高附加值产品确实具有很高的盈利能力;最后一个原因是费用的大幅减少,通过提高设计效率,我们已大大降低了支出。

Q:我的第一个问题是中期预测。过去,运营现金流和ROE被公开为指标,但是现在您谈论的是调整后EBITDA作为KPI,运营现金流量和EBITDA在概念上更接近,两者有什么区别?这次采用EBITDA的背景是什么?

第二个问题,现在在索尼,有许多具有创造力的企业。那些未包括在投资现金流量中的投资似乎正在增加,例如,招募具有创造力的人才就是这样的例子。这可能会增加人员成本,并且,从投资者的角度来看,这并不是我们真正的投资,因为这是一项可能会对您的资产负债表或财务报表产生影响的高级投资。我们应该关注哪里?在索尼,您对这项投资有何想法?

第三个问题是关于您的游戏业务的,至少从PlayStation 2到3,从PlayStation3到PlayStation 4,随着时代的升级,利润水平下降了。生命周期即将结束时,硬件销售可能下降了,在一开始,成本就更高了。从PlayStation 4到PlayStation 5,我认为利润水平仍然很高。与过去的做法有何不同?网络服务可能是主要驱动力?

A:首先是关于KPI。从营业现金流到ROE再到调整后的EBITDA,我们为什么要改变?在概念上,它们彼此非常相似。但是,它可以以其他方式使用。例如,在一定时期内的营业现金流量,您必须查看税收和营运资金,这两个因素可能会影响现金流量,因此存在一段时间的滞后。因此,从长远来看,我们可以有一个好的看法。但是,如果您查看特定时间段,这两个因素会影响太大并且难以使用。

另一件事是,由于金融服务现在是全资拥有,已经合并,并且没有经营现金流的想法。因此,调整后的EBITDA将更易于使用,并为我们提供更清晰的视图。这就是我们选择EBITDA的原因。

在利润率低且资本效率困难的时候,我们不得不研究ROE并将其用作KPI。但是,我们的盈利能力有所提高,资产负债表也有所改善。因此,ROE本身现在不是将其称为KPI,而只是将资本成本视为考察每一项业务的障碍率。我认为这对我们来说更重要。

现在,关于人才的获取,优秀的人力资源。为了吸引他们,我们需要投资。但是,为此,我们应该在财务报表或资产负债表上看什么呢?有现金补偿和基于股票的奖励。为了吸引优秀的人才,我们需要启动吸引人才的项目或计划,以及各种各样的事情。但是对于我们来说,我们希望有人才来,我们希望成为一家吸引这些人才的公司。人力资源的投资重点不在人数上,而是在于人才的能力,这是我们的长期目标。

对于过去的PS,当时代发生变化时,利润水平通常会下降,这是因为网络服务的增加以及客户群从老一代转移到了新一代。对于PS4和PS5,我们确保了产品的兼容性,从而用户可以无缝享受。现在,硬件的盈利能力已考虑在内,因此我们不应有过高的负利润率,这就是为什么该部门能为集团的整体盈利能力做出贡献的原因。

Q:问题一,关于I&SS,硅片、投入和产能,以前情况如何以及到年底的产能情况如何?此外,公司早前表示21财年前景很好,有可能实现销售额回升。但是,关于改善产品结构,您对此有何看法?在下半年,公司将定性地拥有更大,更好的产品组合吗?您是否看到一些前景?

问题二,在MRP 4中,调整后的EBITDA为4.3万亿日元;在本财年中,根据计划,调整后的EBITDA大概是多少?税前利润超过9000亿日元,而D&A是4,500亿日元,因此,EBITDA可能是1.4万亿日元或1.5万亿日元。但是我想问你这个数字。如果是1.4万亿日元或1.5万亿日元,那么未来三年的增长情况怎么样?

A:第一个问题,关于产能,20年Q4安装量约为139,000,以前是131,000。该计划是在四月份开始运行,但是由于早前的准备,我们已经开始了部分运营,这就是为什么我们有这个数。在21年Q1末,我们的预期为141,000。增加的产能仅适用于某些生产线。因此,这并不意味着产能将会大大增加。

关于Q4的晶圆投入,以前为128,000,这是平均数,是预期的;我们的内部产能已经满负荷运行。而在21财年Q1的晶圆投入中,三个月的平均值为138,000,同样,内部产能有望全面投产。此外,在21财年,为准备交付新型号的智能手机,我们正在增加产量。

关于产品组合改善的前景,在21财年,本财年下半年度,一个0.7的小产品将被提出。因此,当它在22财年提出时,就会推出更高附加值的类型。

第二个问题,关于调整后的EBITDA,21财年差不多会是1.3万亿日元。但是,考虑到我们良好的中长期计划,我们应该研究总量。

Q:第一个问题关于音乐部分,大概30%的利润来自Aniplex。那今年的计划是多少?

第二个问题关于半导体投资策略,接下来三年的投资计划已经被提出了,与6个月或3个月前相比,似乎更积极,这产生的背景是什么?在这样的投资下,公司希望实现怎样的产能和市场份额占比?

A:音乐部分,媒体平台的占比约为30%。手机游戏内容也非常好,所以这部分之后会减速。除去这两部分,剩下的119亿日元来自于业务销售和业务转让。考虑这些,年减少额为140亿日元左右。但当比较整体收入时,另一部分是增长的,主要是流媒体收入的增加。

关于I&SS,2020年的部分投资计划被推迟到未来了,而且我们预计2022年及以后也会有强劲的需求,所以两部分合起来差不多有2830亿日元。到2020年,市场份额将恢复,到2022年,我们几乎要实现这一目标,所以我们需要准备好产能,这也是为什么我们开始投资产能建设等。在计划的第四年达到最后的产能及规模,在这之后就不再是简单的产能投资的增加,而是转向更高附加值的产品。

到目前为止,我们预计到第四年为止,这是最后一年的产能及其规模,这并不是简单地增加投资能力。相反,我们正在转向高附加值的产品。这个过程本身也是需要增加和加强的。投资很大,并且随着规模的变大,投资也会相应变化。因此,当我们谈论产能与投资之间的关系时,它不是线性关系,而且我们不能只谈论产能。

Q:R&D是6100亿日元,有很大的增长。除了I&S,在新的MRP下,还有其他业务的增长吗?

A:在合并报表基础上,R&D相比去年增加了800亿日元。游戏&网络服务、EP&S、I&SS每一个细分都增长了。游戏&网络服务增长了200亿日元,I&SS增长了250亿日元。

D:游戏和网络部分,利润减少了172亿日元;游戏开发费用约为200亿日元,这方面未来的消极及积极因素有哪些?同样内部软件和硬件部分呢?

A:首先,硬件方面,我们一直在积极地发展,且对此很乐观。我们的投资在增加,包括工作室的投资、游戏的开发等。其次,软件部分,上一财年大量增加是因为居家需求,今年我们要打个折看它。

EP&S部分从产品种类看利润增加,首先,相机收入和利润都增加了。去年因为疫情,其实对数码相机形成了负面影响,这一部分我们也在恢复中。

地区上看因国家而异,但是随着疫情减弱,我们有强大的产品组合,他们也会再次增长起来。

本文选编自“半导体风向标”,作者:方正证券吴文吉、陈杭;智通财经编辑:魏昊铭。