一句“三点饮茶”,拉开了打工人下午茶的幕帘。在前赴后继的来者进行多年的“市场教育”之后,奶茶顺理成章走入了年轻人的视野,而从这两年中国新茶饮市场发展的迅猛程度来看,消费者对奶茶的热情确实超乎想象,新式茶饮赛道如今已经成为新一代的“造富机器”。

6月6日,奈雪的茶通过了港交所聆讯,距离上市仅有一步之遥。“新式茶饮第一股”终于尘埃落定,但奈雪的资本之旅似乎仍未结束。

奈雪不再流血,上市不为钱?

作为行业内的首个“敲钟人”,奈雪的茶创始人彭心却似乎对融资显得不甚在意,表示:“我们并不是因为缺钱而上市,去年融资的两个亿资金都还没有用,我们一直希望能够做出一个全球性品牌,上市的目的是为了让我们可以,更长久经营、更开放透明,变成一个对自身要求更高的公司。”

从财务维度来看,奈雪茶饮店所产生的收益由2018年的9.095亿元增至2019年的22.915亿元,并进一步增至2020年的28.709亿元,看似高速成长的背后,增速却在悄然放缓。

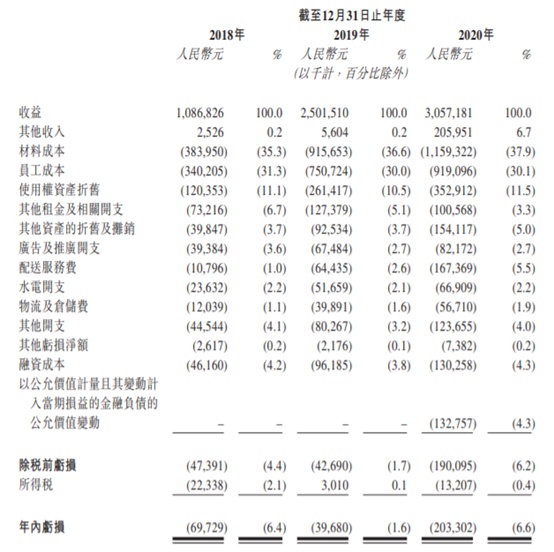

同时,在连亏三年之后,奈雪终于在2020财年迎来了首度盈利。更新的招股书显示,奈雪的茶经调整净亏损(非国际财务报告准则计量)由2018年的5660万元大幅减少至2019年的1170万元,进一步扭转为2020年的经调整净利润(非国际财务报告准则计量)1660万元,未经调整则为全年亏损超过2亿元。

值得关注的是,奈雪稳定在43元左右的高客单价远超全奶茶行业35元的平均客单水平,却直至2020年才达到扭亏为盈,且全年仅实现1660万元的净利润,这显然并不能令资本市场感到满意。

回顾奈雪的发展历史,2014年,奈雪成立,主打“茶+软欧包”的形式,目标用户是20-35岁年轻女性,口号是茶底4小时一换,软欧包不过夜。在2015年开出深圳首店后,奈雪在17年立足广东走向全国,其中70%集中在一线、新一线城市,快速打造了一个年轻人喜爱的网红品牌,随后再度走出国门,将门店铺向日本市场。

奈雪无疑是幸运的,在最需要规模扩张的时候获得资本的推手。该公司茶饮店数量由2017年约44间增长至2020年约491间,并于截至最后实际可行日期进一步增至556间。

在无限风光的背后,奈雪的茶却可能将面临“叫好不叫座”的尴尬局面。

运营成本高企,盈亏平衡或难守

近年以来,喜茶、奈雪等高端茶饮品牌崛起,本质上是由产品到品牌的塑造,通过更健康的食材(鲜果茶)、更好的口感、颜值、场景体验等,给消费者更丰富的茶饮消费体验和情感满足,通过社交媒体、社群营销等打造其品牌,再借助资本力量实现规模复制,从而从赛道中杀出。

了解到如今消费趋势对高品质的无限追求后,就不难理解奈雪的茶运营成本如此之高的根源。智通财经APP了解到,招股书显示,奈雪的茶成本构成主要是原料、员工成本和租金,2018年、2019年与2020年,公司的材料成本占比分别为35.3%、36.6%、37.9%,同期员工成本占比分别为31.3%、30.0%、30.1%,租金开支及物业管理费成本基本在15%以上。

换言之,一杯奈雪的茶原材料成本要占到总成本的37.9%,人力成本占到30.1%,本身留给公司可挖掘的利润空间本就不多。同时,作为茶饮店还存在一些隐形的开销:店铺的租赁成本、对产品进行推陈出新和改良等研发、产品上线后进行营销及推广活动以及多维运营渠道建立及维护等。

然而,在运营成本高企的同时,奈雪的效率却并未如人意,其核心体现在单店营收和订单量开始不断下行。对此,奈雪直言随着门店数量增加,门店密度在核心城市逐渐增加,所以平均订单数被拉低——2018年、2019年及2020年日均订单量为716、642、470单。单店营业额下降,成本支出却一如既往,该公司的同店利润率由2018年的24.9%,骤降至2020年13.5%,长期盈利能力有待时间验证。

同时,奈雪提及,公司绝大部分资金用于投资开设新茶饮店所产生的资本开支和相关成本。2018-2020年内,公司资本开支主要与茶饮店开发活动有关,分别约为2.09亿元、2.9亿元及2.43亿元,基本维持着每年2亿元的“烧钱”速度。

结合奈雪未来的“千店计划”来看,唯有达成“扩张-渗透-创新”的良性循环,才能令公司始终保持行业领先。在这个过程中,依然需要大额的资金作为支柱,因此赴港上市极有可能并不是公司融资的终点。

除此以外,产品是品牌触达消费者所建立首要连接点,但是之于茶饮行业而言,复刻成本极低,不存在绝对的商业壁垒。早在多年之前,茶饮产品的同质化和仿制便“口水战”不断,走到终局,茶饮行业核心还是在比拼如何进行有效规模扩张,标准化流程保持品质的同时,强化对供应链的把控和顺应消费者喜好的创新,这些都是“金钱”的味道。

由此来看,从长期亏损在上市之前转向盈利,无疑是奈雪对市场释放出的积极信号。公司即便在2020年实现了短暂的盈利,是否能够依然维持高增速和长期盈利,依然未知。就目前而言,第一年的扭亏为盈对未来的增长并不具备说服力,长期的盈利改善和成长才是“笑到最后”的硬道理。

内卷袭来,奈雪走向何方?

从市场角度来看,国内现制茶饮玩家众多。单体奶茶店投资相对不大,普通加盟品牌单店投入一般15-30万不等,行业准入门槛相对较低。数据显示,截至2019年底,我国新式茶饮门店数量预计近50万家左右,整体参与玩家均较为庞大。

值得关注的是,高端茶饮店在原本超大店模型背景下开始探索降低面积的新店型,如喜茶原标准店120-200平,在加密中推出喜茶go店(面积50-80平米不等),奈雪推出Pro店型(面积从以前标准店的200-400平米,降至80-200平米),某种程度上都是在寻求店面营销、坪效和成本之间的平衡。

此时,奈雪在招股书中表示,计划于2021年及2022年主要在一线城市及新一线城市分别开设约300间及350间奈雪的茶茶饮店,其中约70%将规划为奈雪PRO茶饮店。公司预期在2023年新开设的奈雪的茶茶饮店的数量至少与其计划于2022年新开设的奈雪的茶茶饮店的数量相同。

由此也能够看到,奈雪的茶现在和未来一段时间内都将长期处于成长扩张期,其PRO店的商业模型升级后仍待持续验证,同时市场竞争激烈将在一定程度上影响开店节奏,奈雪在招股书中也直言具体取决于市场状况。

依据当前行业内的共识显示,新茶饮赛道可能很难拥有垄断者,但消费者们的热情催生行业的生态革新与标准化进程,这只会不断推高行业入驻的成本,进一步加速赛道内卷。

伴随奈雪的即将敲钟,茶饮行业的竞争加剧,开始进入存量市场的争夺阶段。越热闹也越焦虑,在这个早已不如从前火热的新式茶饮赛道上,由奈雪开始率先拉开“上市潮”的帷幕,风口来来去去,最终谁能拿到制胜局的号码牌,至今依然犹未可知。