无论你有没有准备好,美联储很可能已经处于缩减每月1200亿美元资产购买计划的初期阶段!

随着美国国内疫苗接种量的增加、新冠疫情威胁的减弱,关于何时讨论缩减购债,美联储内部已经出现了不同声音。过去几周,至少五位美联储官员已经暗示,准备开始考虑有朝一日需要缩减QE计划,而这也预示着,金融市场最早在下周就可能迎来一场关键考验。

美联储缄默期前的“微妙喊话”

美联储为期两天的6月货币政策会议将于6月15日-16日举行,目前美联储已经进入了利率决议前的缄默期。按照惯例,美联储官员在未来一周将不会就经济前景和货币政策发表观点,外界只能通过经济数据评估美联储货币政策的走向。

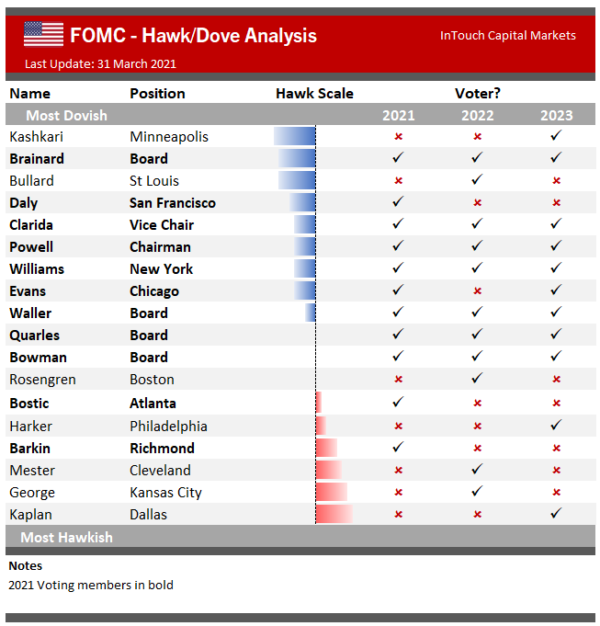

而据不完全统计,在美联储缄默期前的最近几周,至少已经有五名美联储官员公开评论了讨论缩减QE的可能性,其中包括美联储副主席克拉里达(Richard Clarida)、负责银行监管的副主席夸尔斯(Randal Quarles)、费城联储主席哈克(Patrick Harker)、达拉斯联储主席卡普兰(Robert Kaplan)和克利夫兰联储主席梅斯特(Loretta Mester)。

其中,梅斯特的讲话是在上周五不及预期的月度非农就业报告发布后发表的,堪称是此次缄默期前的压轴演讲之一。

梅斯特表示,“随着经济持续改善,我们已经从数据中看到了这一点,我们离我们的目标更近了……我们将讨论我们的整体政策立场,包括资产购买计划和利率。”

作为美联储内部传统的鹰派人物,梅斯特今年在FOMC内部并不具有投票权。而过去几周对缩减QE喊话最为“踊跃”的哈克和卡普兰,更是在今明两年都不具有FOMC的投票权。

不过,这些鹰派人物在时下的“人微言轻”,并不意味着缩减QE的讨论真的“掀不起大浪”。因为人们显然无法忽视克拉里达和夸尔斯这两位美联储决策层的掌权人物。克拉里达及夸尔斯过去两周都表示,可以在接下来的几次会议上讨论缩减购债规模。而要知道,他们两人此前在美联储内部甚至都不属于鹰派。

五位美联储官员支持讨论QE——这一数字说多不多,但说少却也绝对不少。这证明了美联储4月会议纪要释放出的信号并非无的放矢,这份纪要尽管重申将继续以近零利率和量化宽松政策支持经济,但也表示:“如果美国经济继续朝着美联储的目标快速发展,那么在未来某次会议上开始讨论调整购债步伐是合适的。”

美联储缩减QE的潜在日程表

目前,加拿大央行已经宣布将资产购买计划规模由每周40亿加元下调至30亿加元。英国央行近期也表示,将单周购债速度从44亿英镑放缓至34亿英镑。从某种意义上来说,各国央行逐步推出疫情阶段的超宽松刺激措施,已经是大势所趋。

而在美联储这边,悬念可能也只在于,缩减QE的日程表究竟会如何安排。尽管美联储反复强调缩减购债规模的决定将基于经济数据的表现,不过最终这些都将转化为日历上的具体日期。

对此,美国财经媒体罗列了以下潜在的Taper日程表:

6月-7月:美联储开始讨论缩减QE规模的话题,最早可能在下周的美联储会议上就展开;9月-11月:美联储宣布缩减QE的相关决定;12月-明年1月:美联储正式开始缩减QE。

媒体分析指出,虽然美联储可能马上就会进行缩减QE的相关讨论,但要真正宣布作出决定,可能还要等到几个月后,最早在夏末或初秋。而这一声明也将进一步推迟缩减计划的正式开启时间,或许是在年底或明年初。由于美联储将逐步缩减购买规模,也就是每月减少一定数量的购债规模,按照这一时间表,美联储购债仍将持续到2022年底,不过期间单月购债的份额会越来越少。

中国银行研究院研究员赵雪情近期在接受媒体采访时也表示,美国货币政策正常化进程将快于欧元区、日本等主要央行。预计美联储将于2021年四季度开始正式削减QE,2023年启动加息进程,但加息节奏将慢于上一轮货币政策正常化周期。今年6月FOMC会议将是重要时点,值得高度关注。

谨防缩减恐慌美联储仍将“小心翼翼”

当然,可以预见到的是,即便美联储目前已经有了缩减QE的讨论或打算,其在具体落实之时也将小心翼翼如履薄冰,以防昔日的缩减恐慌再度重演。

美联储上周宣布了一条略有些出乎市场意料的消息,称将开始逐步出售在疫情期间累计购买的公司债,这是朝着缩小其在金融市场的深远影响力迈出的一小步。目前,美联储的资产负债表规模已经膨胀至了创纪录的近8万亿美元,公司债资产在其中只是九牛一毛。

尽管美联储强调这一举动与货币政策的转向无关,但业内人士普遍认为,美联储减持公司债的行动确实意味着——之前全力以赴应对危机的方式已经发生了转变。Wilmington Trust的结构性金融主管Patrick Tadie表示,“我认为这是一个好兆头,这表明美联储认为,有些实施了一段时间的政策可能没那么必要了,民间部门的投资者应能支撑起市场。”

自2020年3月以来,美联储的资产负债表规模几乎翻了一番,主要是通过每月1200亿美元的大规模购债计划,购买无风险国债和机构抵押债券(MBS),而当前的缩减QE令人很难不联想起昔日的“缩减恐慌”(taper tantrum)——2013年在时任美联储主席伯南克(Ben Bernanke)暗示缩减QE后,债券收益率大幅飙升。

美联储内部的一种观点是,2013年伯南克任内之所以会出现“缩减恐慌”,是因为其未能在市场心目中充分区分加息和缩减QE间的时间差。而这一次,美联储已经明确表示加息是一条漫长的道路,只有在缩减QE过后才会考虑加息。此外与削减资产购买相比,美联储还为加息设定了更高的经济衡量标杆。

夸尔斯上月底明确阐明了上述政策调整的区别。他表示,“对于FOMC来说,在即将召开的会议上开始讨论我们调整资产购买步伐的计划将变得非常重要。而相比之下,讨论改变联邦基金利率的时间还很遥远。”

目前,固定收益市场也给美联储作出政策调整留有了回旋余地,让其可以按照循序渐进的时间表行事。过去三个多月的时间来,10年期美债收益率一直稳定在1.60%左右,2年期美债收益率徘徊在15个基点(0.15%)左右。联邦基金利率期货也尚未完全反映出美联储在2023年初之前加息25个基点的可能性。

南非标准银行(Standard Bank)的G10策略主管巴罗(Steve Barrow)表示,“当今年美联储开始讨论缩减购债规模计划时,投资者可能不会过于恐慌,而感到不安是可以理解的。如果流动性保持在这种水平或进一步上升,我们可能会发现,市场对美联储缩减购债规模的适应度远比2013年好。”

本文选编自“财联社”,作者:潇湘;智通财经编辑:马火敏。