如果要统计,过去几个月有哪些投行曾对全球股市尤其是欧美股市的升势发出过警告,摩根士丹利无疑在其中占据重要一席之地。

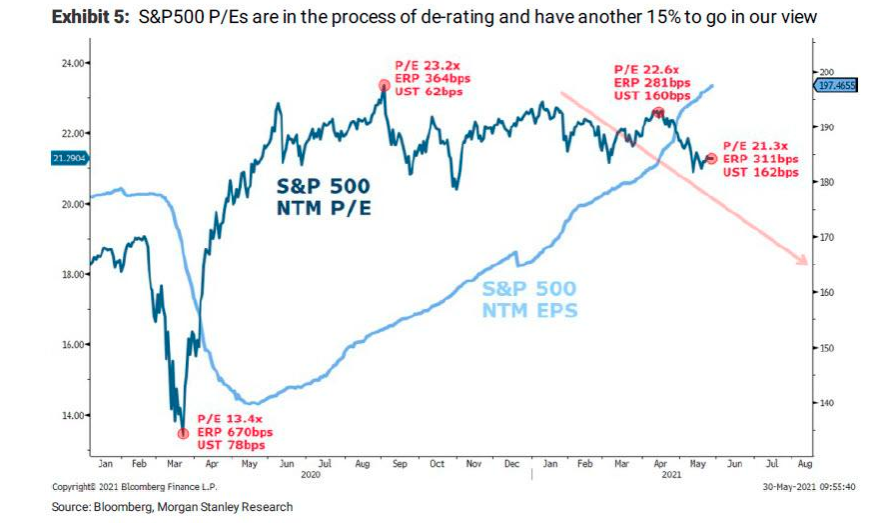

最近一段时间以来,摩根士丹利基本面团队的分析师对股市前景的看法越来越悲观。大摩首席股票策略师Michael Wilson上周早些时候就再度警告,“市场对于美股过于乐观,尽管企业收益正在缓慢复苏,但目前的市盈率过高,预计会下滑。从现在开始估值将降至75%左右,或市盈率出现约15%的降幅”。

在Wilson看来,他如今正在迅速成为华尔街最悲观的人——“收益调整无法抵消估值下调的影响,将使整个市场在未来6个月内出现10-15%的修正。”

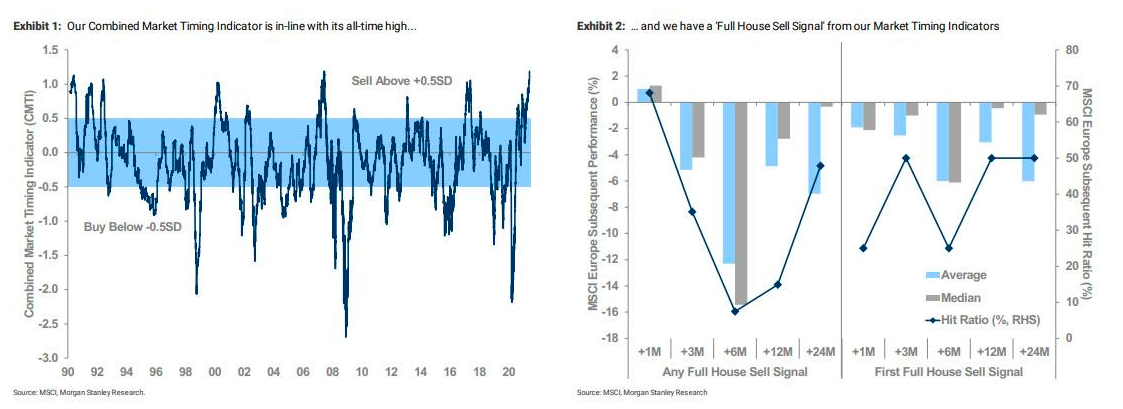

而似乎是悲观情绪能够传染,大摩对股市的看空情绪甚至已经蔓延至了该行的技术分析团队中。大摩首席欧股策略师Matthew Garman上周末也表示,五大市场时机指标在同一时间全部发出了卖出信号,这一情况在过去30多年来只发生过四次,眼下是第五次。

不仅如此,该行的综合市场时机指标自3月以来就始终处于卖出区域。该指标最新创下了1.19的历史新高,超过了2007年6月时的前高水平,而当时距离美股崩盘已经不远。

这一回股市是否也将凶多吉少?

Garman回顾了此前四次五大市场时机指标同时发出卖出信号时的情况。这些指标同时“报警”的时间点分别发生在——1990年3月、1992年5月、2007年6月和2017年2月。在这些信号发出后的6个月中,MSCI欧洲指数平均跌幅达到了6%。

其中,只有最近的那次也就是2017年2月时,股市在每个内部风险指标都发出卖出信号的情况下出现了上涨。

而这一回,市场的命运又将如何呢?有意思的是,尽管上述指标都正在发出卖出信号,但大摩的技术分析团队眼下却并未建议客户立刻抛售。类似AMC院线、游戏驿站和3B家居这类散户爆炒股的反常走势,正令他们投鼠忌器。

此外,摩根士丹利的技术分析团队眼下似乎还寄希望于,2017年时的上涨经历可能重演——2017年是唯一一次大规模抛售信号发出却没有导致市场暴跌的时期。

大摩团队指出,“回顾2017年,尽管这些指标也发出了卖出信号,但我们仍然保持了建设性的态度,因为存在①强劲的每股收益增长;②早期周期环境,③欧盟的资金流入,④市场情绪低迷,⑤并购活动增加。而目前,尽管情绪指标看起来可能比2017年更高,但其中许多因素今天依然存在。尽管我们认为全球股市面临更棘手的风险回报,但我们仍然预期,欧洲股市有充分理由跑赢全球同行。”

周期股或许难逃一劫?

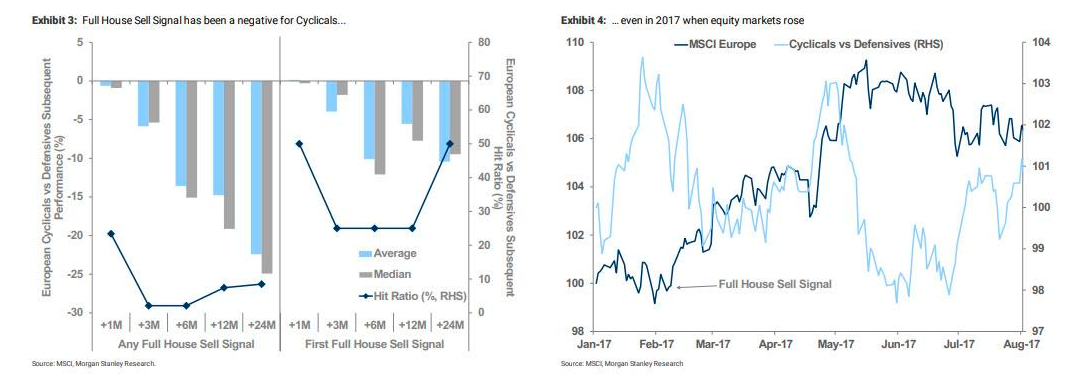

不过,即便是摩根士丹利也不得不承认,在上述历史罕见的卖盘信号同时出现后,防御股或许还能勉强度日,但周期性股却可能遭遇重挫。下图显示了之前上述卖出信号同时出现后,周期股和防御股的相对表现。

正如大摩所指出的那样,“考虑到历史数据,周期性股票表现不佳,这或许并不令人意外。在出现4个卖出抛售信号的6个月里,周期性股票的表现平均比防御性股票低12%,而如果所有指标都同时发出卖出信号,这一数字更是能达到-15%。

即使在股市上涨的2017年,情况也同样如此。大摩指出,“在2017年2月的抛售信号出现后,MSCI欧洲指数在当年剩余时间里持续上涨。然而,尽管市场整体表现强劲,周期股相对于防御股的表现依然要差得多。2017年2月-6月,周期股的表现比防御股低6%。”

本文选编自“财联社”,作者:潇湘;智通财经编辑:庄礼佳。