支付科技公司Marqeta日前向美国SEC递交招股书,准备在美国纳斯达克上市。

Marqeta发行区间为20美元到24美元,发行45,454,546股,最高募资10.9亿美元。以发行价计算,Marqeta估值超过100亿美元。

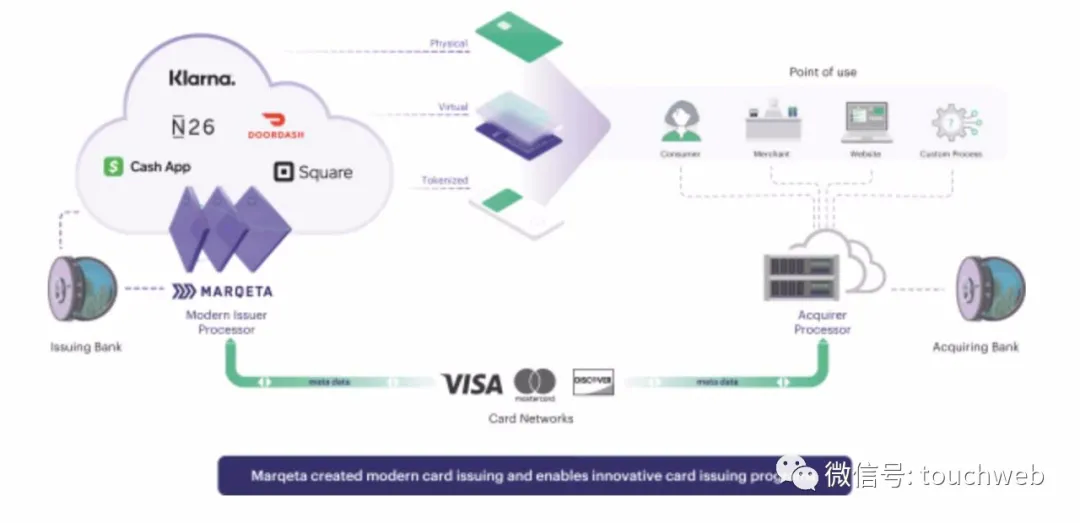

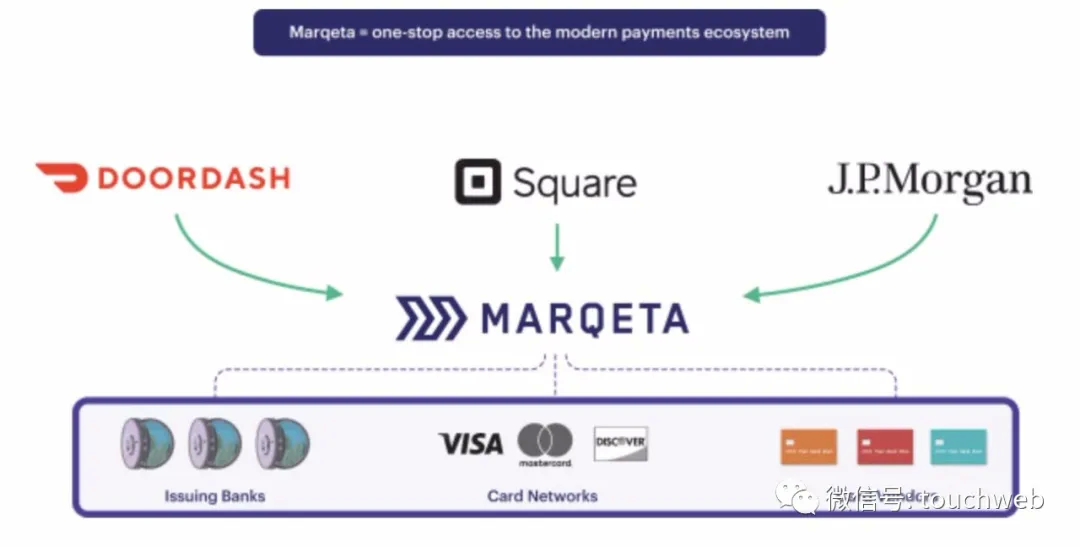

Marqeta成立于2010年,主要向金融服务、电子商务、零售和社交媒体等领域的企业或个人提供虚拟卡、企业预付卡和企业信用卡等技术服务,打造了一个开放式发卡与核心结算平台。

Marqeta为客户提供一站式服务,降低新功能编程与实施成本,使客户(Affirm、DoorDash、Instacart、Klarna和Square等)创建定制支付卡。

Marqeta成长到今天,也不容易。Marqeta创始人为贾森加德纳(Jason Gardner),Jason

Gardner在美国新泽西州一个中产阶级家庭长大,父亲是股票经纪人,母亲是法律调解员。

高中时,Jason Gardner有过各种各样的工作,在一家旧货商店卖过扎染衬衫,也去音乐节打过零工,20岁出头时还曾担任参议员约翰•麦凯恩(John McCain)的助理,但他最终认为政治不适合自己。

创办Marqeta之前,Jason Gardner曾在Gartner等研究公司从事销售工作,还创办了一家支付初创公司,后在2007年以2800万美元的价格将公司卖给MoneyGram。

2015年春天,Jason Gardner还结束了一场气氛严峻的董事会会议,他和Marqeta主要投资者、83North的阿农迪努尔(Arnon Dinur)离开会议室出去散步。彼时Facebook决定终止一项联合计划,而Marqeta的收入远远低于其目标。

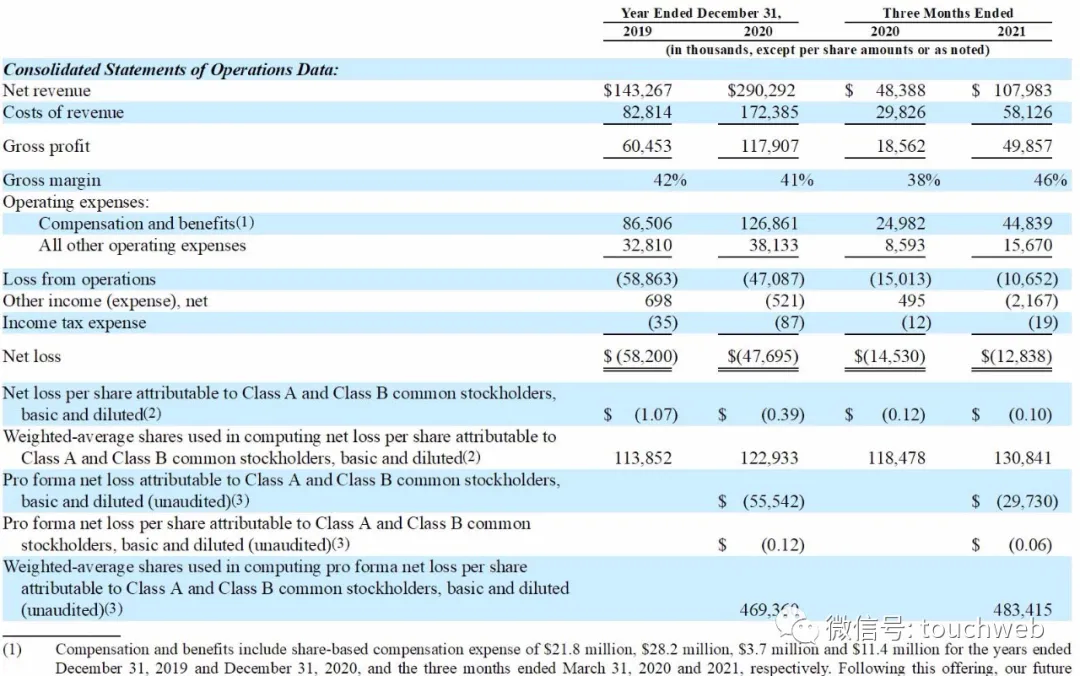

Marqeta在2019年、2020年营收分别为1.43亿美元、2.9亿美元;Marqeta在2021年第一季度营收为1.08亿美元,上年同期的营收为4838.8万美元。

Marqeta在2019年、2020年毛利分别为6045万美元、1.18亿美元;Marqeta在2021年第一季毛利为4986万美元,上年同期毛利1856万美元。

Marqeta在2019年、2020年净亏损分别为5820万美元、4769.5万美元;Marqeta在2021年第一季度净亏损为1284万美元,上年同期的净亏损为1453万美元。

2020年6月,Marqeta宣布获得来自一家美国投资机构的1.5亿美元融资,估值达到43亿美元。此次融资距离上次完成2.6亿美元E轮融资仅相隔一年。

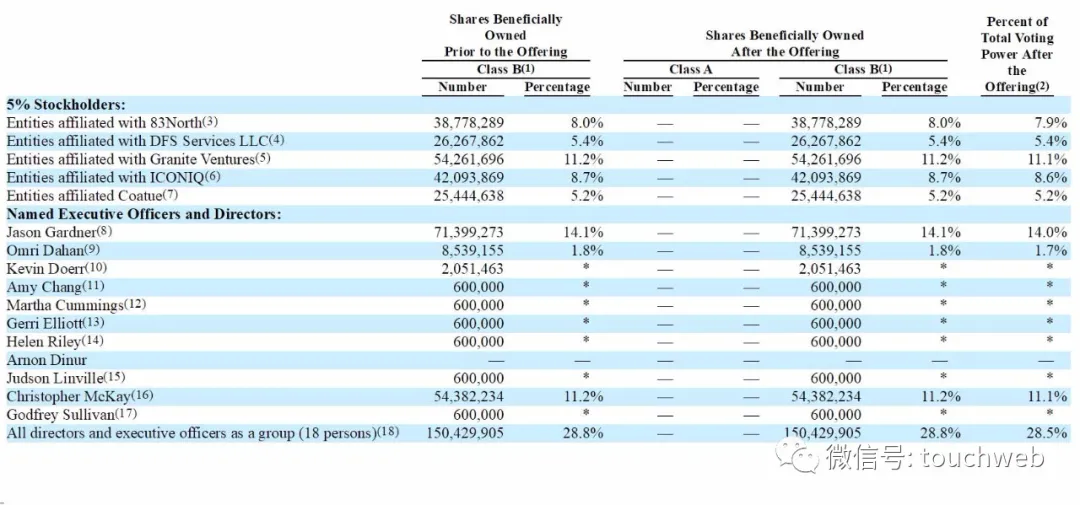

IPO前,83North持有8%的B类股,DFS Services LLC持有5.4%的B类股,Granite

Ventures持有11.2%的B类股,ICONIQ持有8.7%的B类股,Coatue持有5.2%的B类股,Jason

Gardner持有14.1%的B类股。

本文来自微信公众号“雷递”,作者:雷建平;智通财经编辑:玉景。