5月13日至今,半个多月的时间里肿瘤医疗龙头海吉亚医疗(06078)的股价涨幅接近五成。从近期的消息面来看,海吉亚医疗日前曾公告,称计划以不超过6.416亿元收购贺州广济医院99%的股权。智通财经APP注意到,海吉亚的这一举动获大行一致看好,麦格理、中信证券等近日均发布看多研报。

放长周期看,自2020年6月29日在香港主板上市算起,海吉亚医疗上市将满一年,期间股价已翻了数倍。在资本市场大放异彩背后,海吉亚医疗究竟有何魅力呢?

接连落子华南华东

智通财经APP统计后发现,贺州广济医院并非海吉亚医疗年内唯一的出手。在此之前,4月份海吉亚医疗曾宣布对于苏州永鼎医院的收购事项。彼时,其披露公司计划耗资17.35亿元收购苏州永鼎医院98%股权。

前脚刚披露对于苏州永鼎医院的收购事项,短短一个月以后海吉亚医疗便欲拿下贺州广济医院。频繁落子背后,显示了海吉亚医疗对于进一步扩大全国医院网络的热望。

据了解,海吉亚医疗为中国最大的肿瘤医疗集团,同时也是国内唯一一家全国布局的综合性民营医院连锁集团。根据野村东方国际证券研报显示,在完成对于苏州永鼎医院和贺州广济医院的收购事项后,公司将拥有12家以肿瘤科为核心的医院。

从收购对象来看,苏州永鼎医院位于苏州市吴江区,距离上海仅约50公里车程。该医院占地约100亩,当前医护技人员超过800人,注册床位540张,且具备扩充至1000张床位的潜力。2020年,苏州永鼎医院实现收入4.92亿元,净利润6058万元。显然,上述收购最直接的影响便是为海吉亚医疗带来收入和利润两个层面的业绩增量。

需要指出的是,在此次收购永鼎医院以前,公司在苏州地区已经拥有一家二级乙等综合医院,即苏州沧浪医院。根据中信证券研报预测,凭借海吉亚医疗优秀的整合管理能力,未来苏州永鼎医院有望快速启动放疗业务,并与苏州沧浪医院在业务、管理上深入协同,从而深化华东区布局。

再来看另一只收购标的贺州广济医院。据悉,贺州广济医院为民营营利性三级综合医院,营运历史超过70年。截至2020年末,其拥有注册床位548张,2020年全年该医院住院患者约为3万人次,门诊患者约为30万人次。业绩层面,2020年贺州广济医院实现收入3.62亿元,税后利润为1842万元。与苏州永鼎医院一样,海吉亚医疗收购该医院将显著增厚上市公司全年业绩。

而在经营层面,根据中金公司研报显示,贺州地区人口密集,截至2019年底户籍人口248万人,且地处广东、湖南、广西三省交界处,交通便捷、可覆盖周边地区大量人口,医疗需求旺盛。此外,广东、广西为鼻咽癌高发地,而放疗为鼻咽癌首选治疗方法,这进一步加剧了当地对肿瘤医疗的迫切需求。目前,贺州及周边地区的肿瘤医疗资源匮乏,供需严重不平衡,此次收购有望使得海吉亚医疗把握当地肿瘤医疗供给缺口带来的发展契机,快速提升在当地市场的占有率,并进一步推动业绩的增长。

经营稳健盈利能力强悍

从成长模式来看,海吉亚医疗是典型的全国扩张加区域渗透的模式。自成立以来,公司通过自建+并购双重路径不断扩张医疗版图。智通财经APP梳理后发现,海吉亚医疗目前在管的12家医院,有9家都是收购而来,

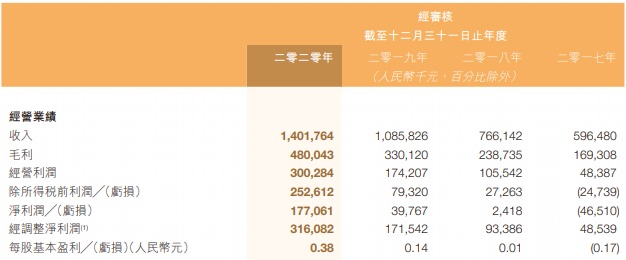

而在内生增长与外延并购并举的策略下, 海吉亚医疗的经营成绩可谓优异。根据公司财报显示,2020年海吉亚医疗的收入为14.02亿元,同比增加29.1%;经调整净利润为3.16亿元,同比大增84.3%。2017年-2020年,海吉亚医疗的营收年复合增长率为33%,经调整净利润年复合增长率为86.2%,营收、利润保持双高增态势。

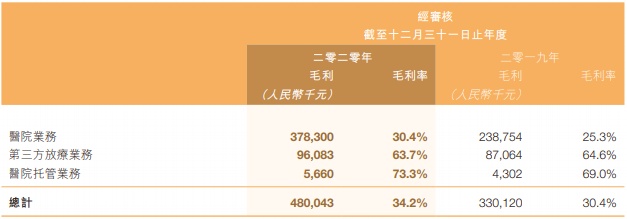

拆分来看,海吉亚医疗的收入由医院业务、第三方放疗业务和医院托管业务三部分组成。其中医院业务是公司的营收支柱,2020年该板块贡献收入12.43亿元,占公司营收比重的88.7%,收入规模同比增长31.6%,为公司主要增长驱动力。

公司财报显示,报告期内医院业务的收入增长得益于公司自有医院品牌影响力的增强,患者粘性持续提升,就诊人数和次均收入不断增加。2020年全年,公司自有医院住院人次为66429人,同比增加12.2%;门诊人次为959839人,较上年增加13.4;住院次均收费为13098元,同比增加14%,门诊次均收费为389元,同比增加24.3%。

同期,第三方放疗业务实现收入1.51亿元,营收占比为10.7%,规模同比增长11.8%。据悉,该增速主要得益于次均收费同比上升15.3%。另外,医院托管业务报告期内实现收入772.4万元,同比增加24.2%。

再来看公司的盈利表现,如前文所述,报告期内公司的经调整净利润增速超过八成,增势良好。放长周期来看,2017年-2020年海吉亚医疗的整体毛利率自28.4%提升至34.2%,盈利能力稳步提升。

分项来看,2020年海吉亚医疗的医院业务、第三方放疗业务、医院托管业务的毛利率分别为30.4%、63.7%、73.3%。相比而言,医院业务目前毛利率较另两大业务为低,但后期随着新纳入医院逐步进入成熟期,该业务固定成本有望进一步摊薄,盈利能力有望继续走强。

综合来看,海吉亚医疗2017年-2020年销售、管理、财务费用率分别由5.8%、16.3%、12.3%下降至1%、10.9%、3.4%,体现了公司在医院口碑及规模效应逐步显现的背景下费用持续优化,未来伴随公司规模和品牌力持续提升上诉趋势有望延续。

下沉市场蓝海孕育业绩想象空间

海吉亚医疗业绩靓丽,除了公司自身因素以外,外部环境的影响亦不可忽视。根据IARC统计,由于我国工业化、城镇化进程不断推进、慢性感染、环境污染等原因,中国癌症发病总数由2015年的395万人增长至2020年的457万人,为全球最高。另据预测,我国癌症发病总数将继续上行至520万人。与此同时,我国近五年癌症的存活率仅为40.5%,显著低于美国的66.9%。

庞大的患者基数,也带来了持续增长的肿瘤医疗服务需求。2015年-2019年,国内肿瘤医疗服务市场规模从2314亿元增长至3710亿元,年复合增长率为12.53%;而据弗若斯特沙利文数据,预计2025年肿瘤医疗服务市场规模将超过7000亿元。

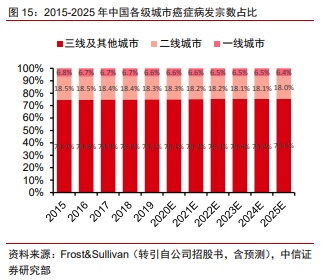

从患病人群的地区分布来看,2019年中国一线城市癌症病发宗数占比仅为6.6%,二线城市占比18.3%,三线及其他城市占比则高达75. 1%,由此可见我们低线城市诊疗资源需求相对更为迫切。

但从供给来看,目前国内基层市场的医疗资源并不乐观。根据《中国肿瘤》统计,2019年我国一、二线城市每百万人口的放疗设备数量分别为4.9及3.4台,而三线及以下城市仅为2.4台;一、二线城市每百万人口医院肿瘤科室的营运床位数量分别为197及180张,而三线及以下城市仅为147张。

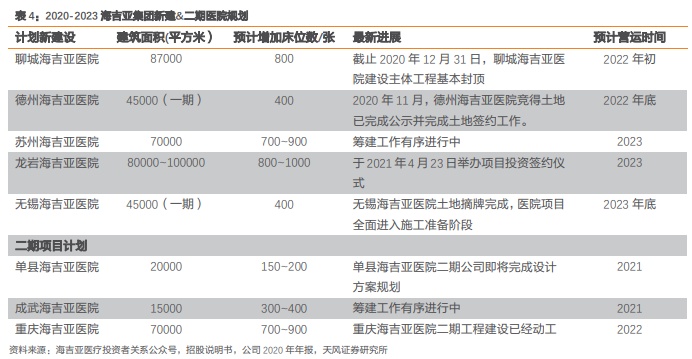

在供需错配的背景下,海吉亚医疗的未来成长空间广阔。智通财经APP了解到,目前海吉亚医疗旗下12家医院和17家放疗中心全部位于二线、三线及以下城市。同时,公司正在新建或处于二期规划的项目多达八处,覆盖城市包括聊城、德州、苏州、龙岩、无锡、单县、成武和重庆,以上项目将在2021年-2023年内陆续投入运营,届时预计增加床位数将超过4000张。

综上,作为国内最大的民营肿瘤医疗服务集团,海吉亚医疗所处的国内低线城市肿瘤市场堪称蓝海。过去几年,公司一直保持着强劲的增长势头。另据天风证券研报预测,未来海吉亚医疗有望保持每年1-2家的并购节奏。得益于海吉亚医疗外延内生双管齐下的策略,公司的业绩料将继续高增,而在不断兑现的业绩之上,公司股价或将保持坚挺。