在经历一季度的火爆场面后,美股IPO市场正在大幅降温,投资者不再热衷于将资金投入IPO。在这大背景下,一家公司以高于预期的价格进行IPO定价,或在上市首日股价大幅飙升的概率正在降低,就连一些备受瞩目的IPO上市后也是惨淡走低。

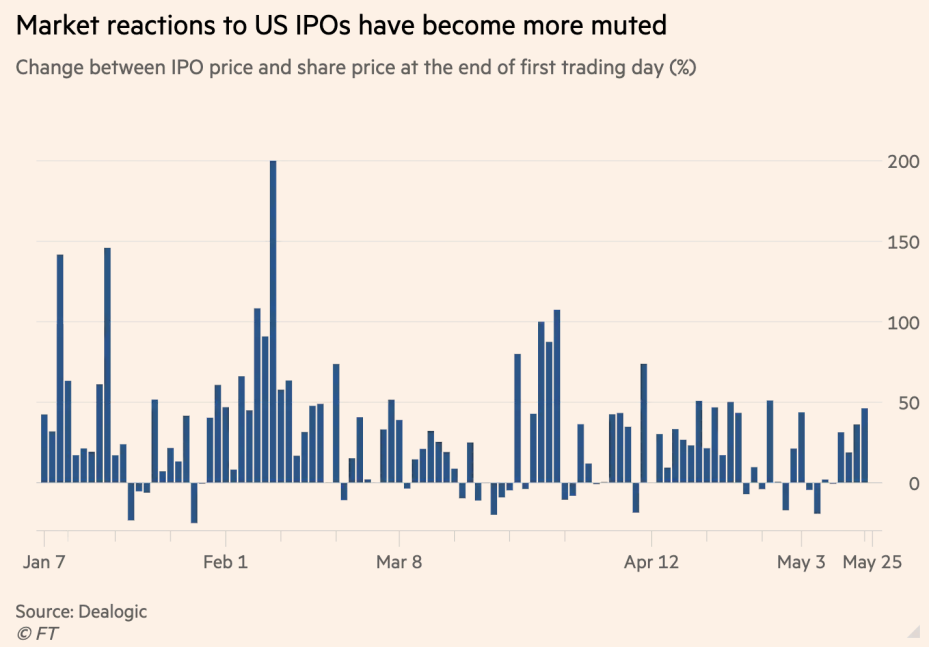

Dealogic数据显示,今年1月和2月,在纽交所或纳斯达克上市的公司,股价上市首日较发行价平均上涨40%。3月和4月,这一涨幅下降至近20%,5月进一步收窄,上周中降至18%。这些数据没有覆盖SPAC上市的公司,在监管机构暗示更严厉监管后,SPAC类IPO热情被浇灭。

尽管多数公司上市首日股价仍录得上涨,但在过去几周,也有一些备受瞩目的公司股价以下跌开局。比如,中国保险科技集团水滴公司(Waterdrop)上市首日股价下跌19%,而拥有牛津/阿斯利康冠状病毒疫苗技术的Vaccitech上市首日股价下跌17%,生物科技公司Talaris Therapeutics上市首日股价下跌4.4%。

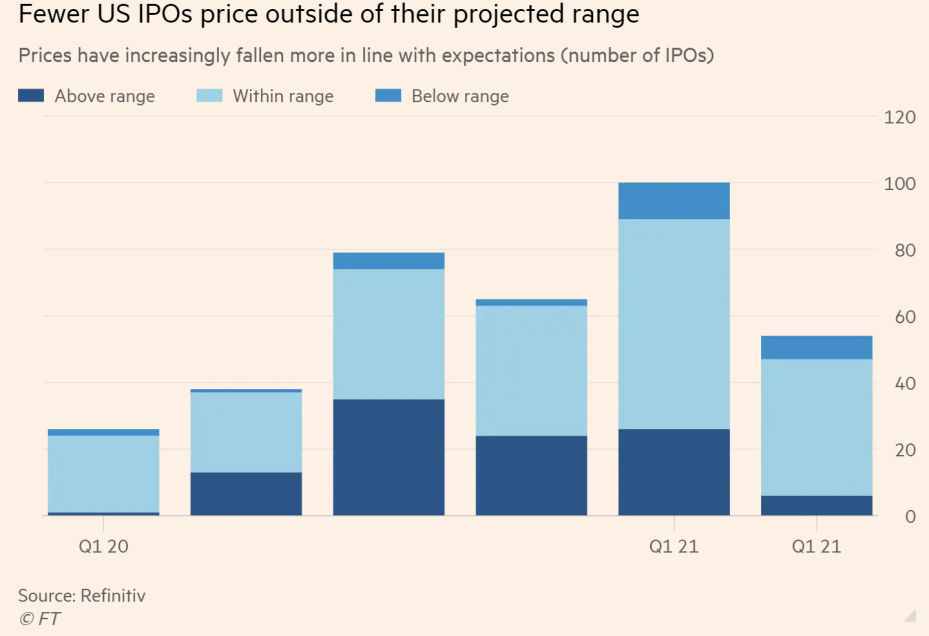

与此同时,IPO定价也更加严格。根据Refinitiv的数据,今年第一季度,有四分之一的美股上市公司IPO定价高于预期。去年第四季度甚至更热,有近40%的公司突破了预期区间。

但自今年第二季初以来,超预期定价的公司比例已降至11%。甚至有13%的公司IPO定价低于预期——至少创下自新冠病毒大流行开始以来的最高水平。

德银全球ECM联席主管杰夫·本泽尔(Jeff Bunzel)指出,今年年初“市场环境非常乐观”。1月时每一个美国科技公司IPO的定价都高于指导价区间。现在,“市场还有很大的后退空间,但这并不是说IPO市场已经崩溃或状况不佳。”

离第二季结束仅剩一个月之际,Q2已有54家公司总计筹集了180亿美元。根据Refinitiv的数据,今年第一季度有101家公司(不包括SPAC)筹集了420亿美元,是疫情期间最高的季度IPO筹资水平。

IPO市场降温的一个重要原因是美股市场最近动荡不安,这促使一些公司推迟了IPO。标普500指数在5月中旬录得近七个月来最大的三日跌幅。

本文编选自“财联社”,作者:卞纯;智通财经编辑:陈诗烨