智通财经获悉,中金发表研报表示,万洲国际(00288)盈利再度超预期,中金称,2017年美国业务运营利润或将再次实现双位数增长。并称,今年万洲国际仍然是该行的首选标的,考虑增长前景可观,估值具备吸引力,重申“推荐”,目标价上调11.06%至9.94 港元。

万洲国际2016 年业绩:收入215 亿美元,同比增长1.5%;净利润10.4 亿美元,同比增长31.8%,对应每股盈利0.07 美元。盈利超预期,主要因为正的公允值调整和联营收入增加。总债务下降至28.6 亿美元(此前为39 亿美元),净负债权益比率下降16.7 个百分点至24.7%。强劲现金流推动股息支付率达47.4%,对应股息收益率4.3%(基于当前股价)。

中金称,短期来看,2017 年美国业务运营利润或将再次实现双位数增长,主要由考虑近期西海岸收购后收入实现中个位数增长;受益于生猪价格走低和由进口市场走强带动的猪肉价格稳健预期,屠宰业务价差仍保持有利趋势以及One Smith 整合方案推动。

此外,史密斯菲尔德已推出一系列新举措来维持利润率增长。2017 年,中金预计,双汇的屠宰和肉制品业务均将受益于国内生猪和猪肉价格的下行周期。

该行续称,万洲借款成本将进一步降低,偿债空间进一步增大。股息支付率或将与并购机会有所折中,两者均以不同方式利好股东。鼎晖投资可能在2017 年底出售剩余8%的股份,但并不构成担忧。

中金将2017、2018 年每股盈利预测分别从0.07 美元与0.08美元上调8%与16%至0.08 美元与0.09 美元。主要考虑两方面的变化:债务结构和财务成本;由于未考虑非现金生物资产公允值调整,该行盈利预测完全是基于经常性因素的。

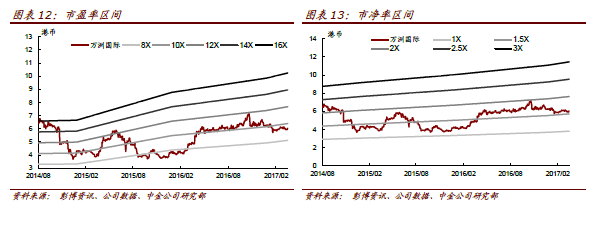

目前,公司股价对应9.8 倍2017 市盈率。中金维持“推荐”评级,但将目标价上调11.06%至9.94 港元,较目前股价有64.03%上行空间。目标价上调主要考虑盈利预期上调及分类加总估值法中中美业务的基准市盈率有所变化。今年万洲国际仍然是该行的首选标的,考虑增长前景可观,估值具备吸引力,重申推荐。

研报原文附件: