白酒板块基本面依然强劲,尤其是高价位次高端放量趋势明显。板块估值处于合理偏高位置,绝对收益或有震荡调整风险,但个股仍有相对收益空间。食品板块性行情不够明显,但部分个股买点已现。投资建议:白酒首推高端茅五泸核心优质资产,次高端景气度延续,推荐洋河、古井、水井坊、今世缘。食品板块主线推荐食品连锁板块绝味/周黑鸭(01458)/巴比,同时关注估值性价比明显的飞鹤(06186),二季度改善的桃李,H2加速估值具性价比的仙乐,高成长新股东鹏。中期建议关注海天、伊利、农夫(09633)、颐海(01579)的左侧布局机会。

报告正文

一、六月观点:白酒批价抬升,食品估值性价比凸显

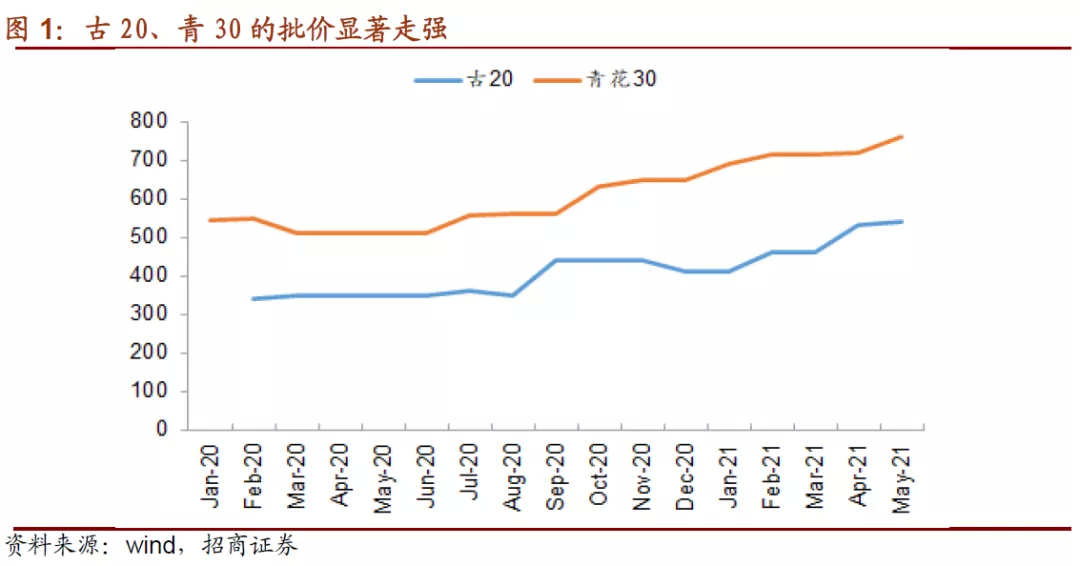

白酒板块:估值偏高但资金面较强,关注部分股票的相对收益。板块方面,基本面整体仍然较强,尤其是次高端行业的消费回补和价格升级非常明显,m6+、古20、青30等高价位次高端品牌放量趋势明显,有望带动公司二季度超预期。同时我们近期市场调研显示,酱酒二季度出现显著的配额短缺,导致市场上货源紧张,有利于浓香型白酒企业二季度表现提升。板块估值处于合理偏高水平,绝对收益方面存在震荡调整的风险,但情绪面较为乐观,流动性悲观改善,叠加人民币升值预期下海外资金的流入,有推动板块估值进一步抬升的空间。个股来看,我们认为部分股票仍有一定的相对收益。1)二季度业绩加速品种:洋河、古井、水井;2)估值相对性价比个股:五粮液、老窖

食品板块:板块性行情不够明显,但部分个股买点已现。1)大龙头:基本面来看,调味品依然承压,体现出一定的经济后周期属性。乳制品终端表现较为稳健,但去年二季度补库存导致基数偏高。估值来看,估值基本处于合理区间,如伊利明年25X,对应两年符合15%的增速,不考虑季度业绩波动已经进入买入区间。2)小食品:分化较大,基本面来看,建议持续布局开店加速+单店恢复的食品连锁绝味周黑鸭和巴比。由于缺乏板块性的主线,板块整体行情不明显,但也因此估值有所调整后,部分股票的投资价值已现:估值性价比明显的飞鹤;二季度改善的桃李;估值具有性价比H2加速的仙乐健康;同时关注高成长新股东鹏饮料。

二、渠道调研周周鲜:批价整体维持稳定,淡季以消化库存为主

茅台:飞天整箱批价维持3250,散瓶价格仍呈上涨趋势,批价2725元。猪年生肖4120元,鼠年生肖4050元,牛年生肖4950,环周持平。

五粮液:批价维持985,淡季整体成交量较小。

国窖:批价维持910,酒企控制发货节奏,淡季以消化库存为主。

三、核心公司跟踪:古20批价提升,恒顺回购加速改革

白酒跟踪信息:仁怀支持茅台技改扩能,5.6万吨极限产能有望突破。仁怀市公布”十四五规划和二〇三五年远景目标纲要”,仁怀指出将倾力支持茅台集团及其子公司技改扩能,推动“两个10万吨”目标早日实现,并按照“三翻番、双巩固、双打造”计划,到2025年,让茅台集团营业收入达到2000亿元。此外,仁怀计划到2025年,新增规模企业30家以上,培育白酒上市公司5家,酱香酒产量力争达到50万千升,销售收入超过2000亿元。

洋河股份:企业改革硕果累累,公司成长多元驱动。公司本周召开股东大会。公司提出未来以洋河、双沟、贵酒为核心的多品牌发展战略,实现内生性增长与外延性增长双轮驱动。公司经历了过去几年的调整期,下行趋势已经扭转为上行趋势。库存水平处于近10年最低水平,保持高质量增长。本周山东渠道显示,经销商海天系列产品利润率7%以上,梦系列渠道利润12%以上,终端渠道利润10%以上,渠道库存维持在全年收入10%以下。我们预计公司21-23年EPS5.58、6.71、8.05,给予22年37x,一年目标价248元,维持“强烈推荐-A”评级。推荐阅读我们的深度报告《洋河深度:改革之路》。

古井贡酒:“全国化+次高端”战略清晰,古20批价提升。古井召开股东大会,管理层交流积极、务实谨慎,核心反馈如下:公司坚持推进“全国化+次高端”战略,打造古20大单品。目前省外主要是招大商的模式。省内:省外收入结构远期规划为5:5,近期规划为6:4。产品结构上古8以上次高端远期规划占比50%,近期为40%。目前公司在品牌方面与一线名酒仍有一定差距,后续预计继续高举高打,补齐短板,费用投放结合企业当前所处的发展阶段。古20持续挺价展现战略定力,百元以下增速放缓。分产品看,古20控价执行严格,目前批价来到540元,较2020年初提升约200元,年初至今也已上涨130元。公司在近期召开的经销商大会上提出,要把古20的全国渠道开票价统一在570元,实际成交价控制在650元以上,并且辅以“五个严禁”来确保完成,经销商利润或因此得到保障,渠道推力更强。这也体现出了公司坚定发展次高端的战略定力,提价后古20在次高端产品中的相对优势进一步强化。预测21-23年EPS为5.15、6.50、8.27,维持“强烈推荐-A”评级。

恒顺醋业:回购用于激励,改革动作加快。恒顺醋业公告股份回购计划:公司拟回购总额1.4-2.8亿元;回购数量不超过1002.96万股,占总股本比例不超过1%;回购价格不超过28元/股,且不高于董事会通过回购决议前30个交易日公司A股股票交易均价的150%。回购期限为自董事会审议通过之日起12个月内。在当前压力下,回购彰显公司对于经营与发展的信心,期待后续激励方案的落地,稳定核心团队,激发主观能动性。公司重视人才发展,董事长指出干部可上可下,我们认为未来公司的晋升与考核将会更加完善,薪酬改革下对管理人员素质的要求也会更高,待激励方案落地后,整体绩效机制将进一步完善。当前行业动销阶段性存在一定压力,公司立足品牌优势,不断推进营销变革与激励机制加速质变过程,建议关注长期成长空间和公司改善。我们维持21-23年EPS为0.36、0.42、0.49元,维持“强烈推荐-A”评级。

东鹏饮料:全国化步伐提速,关注买入机会。根据东鹏饮料上市公告书,公司2021H1预计实现营收32.5-36.5亿,同比增长31.6-47.8%,归母净利润5.7-7.2亿,同比增长29.2-63.2%。能量饮料行业龙头红牛陷入商标危机,公司迎来黄金发展机遇,品牌教育持续投入,网点覆盖加速扩张,预计全国化步伐加快,看好营收利润双丰收,关注买入机会。

四、投资策略:白酒关注相对收益,食品布局连锁主线

白酒板块:基本面强劲,估值上移后关注个股相对收益。白酒来看基本面依然强劲,尤其次高端景气度逐步验证,m6+、古20、青30等高价位次高端品牌放量趋势明显,有望带动公司二季度超预期。随着估值上移,相对收益或有震荡调整风险,建议关注个股的绝对收益机会。标的上继续首推高端白酒茅五泸,次高端推荐洋河、古井、水井坊、今世缘。

食品板块:食品连锁为全年主线,关注个股买入机会。部分食品Q2面临成本压力以及高基数问题,基本面看分化较大,全年主线推荐开店加速+单店恢复的食品连锁绝味/周黑鸭/巴比,同时关注估值性价比明显的飞鹤,二季度改善的桃李,H2加速估值具性价比的仙乐,高成长新股东鹏。中期建议关注一些龙头的左侧布局机会,如海天、伊利、农夫、颐海等。

风险提示:需求超幅回落、成本上涨、外资流出、税收政策变化、竞争加剧等

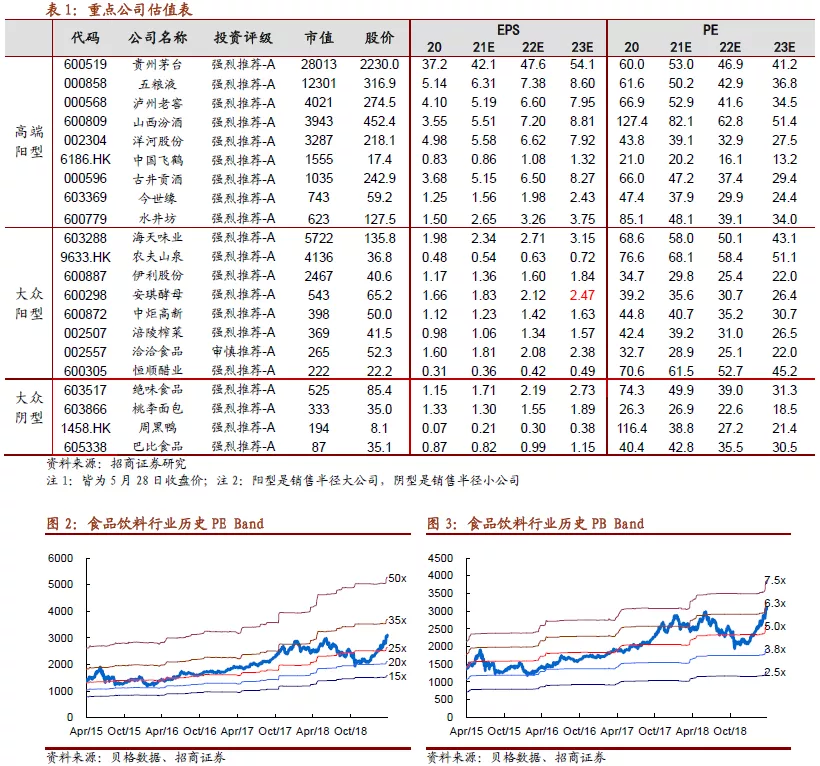

五、行业重点公司估值表

本文选编自“招商食品饮料”,作者:于佳琦团队;智通财经编辑:庄礼佳。