报告摘要

第一,拜登政府公布2022财年预算提案,其中2022财年财政支出略高于6万亿美元。虽不具法律意义,但提案将拜登政府的两大支柱型政策:“美国人就业计划”和“美国人家庭计划”纳入了2022财年财政预算,也即:美国最迟或于2022财年实施基建及加税政策。

第二,拜登基建与加税组合政策仍有望于本财年落地,但大概率于Q4(2022财年)后实施。

1)民主党坚持捆绑“基建+加税”,共和党坚持拆分,分歧难以协商解决;拜登新政大概率无法通过独立法案形式落地。

2)2021财年通过修改2021财年财政预算决议落地拜登新政的可能性尚未关闭,关注6-7月政策推进速度。

3)2022财年财政预算提案表明拜登基建及加税政策大概率于Q4(后)实施。

第三,拜登新政落地不会逆转赤字率与政府杠杆率回落的趋势,我们维持对于10年期美债收益率长期小步慢跑中枢逐步上移的观点不变。节奏上,美联储大概率在7月底FOMC或者8月底Jackson Hole全球央行会议上明示Taper时间表、明年Q3附近结束QE并于明年底引导加息预期。

第四,重申Taper或仅是美股调整的催化剂,美股真正的威胁是加税;下半年需密切关注削减QE和加税两只靴子。

正文

拜登政府公布2022财年预算提案,虽不具法律意义,但彰显了拜登推进基建和加税政策的决心。

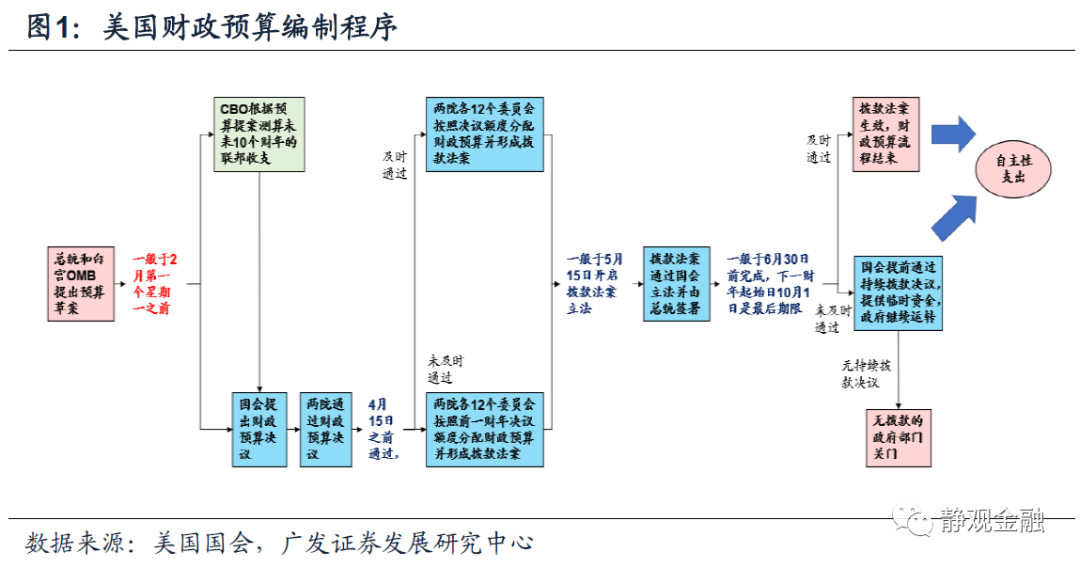

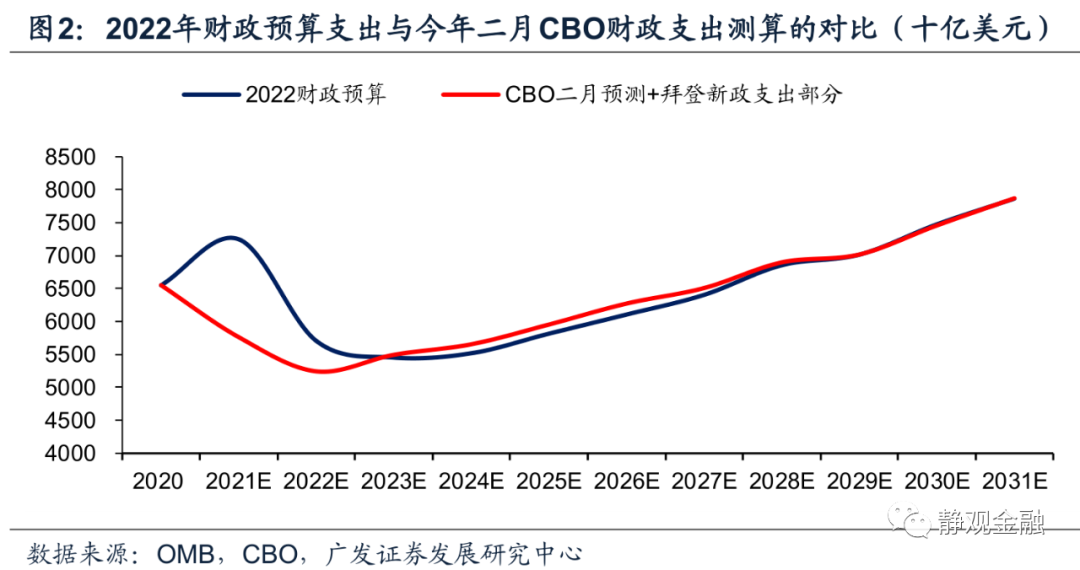

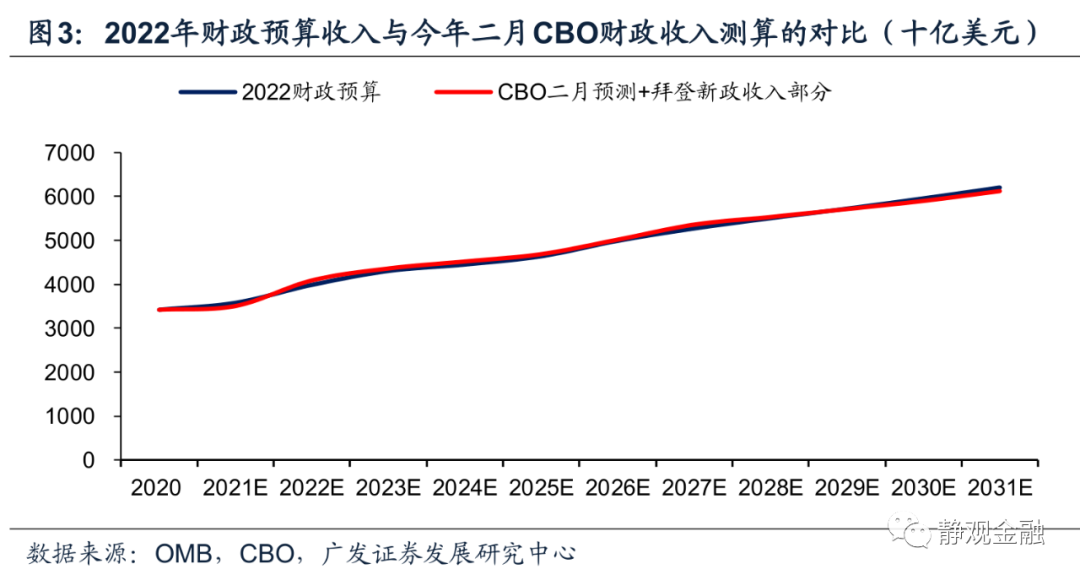

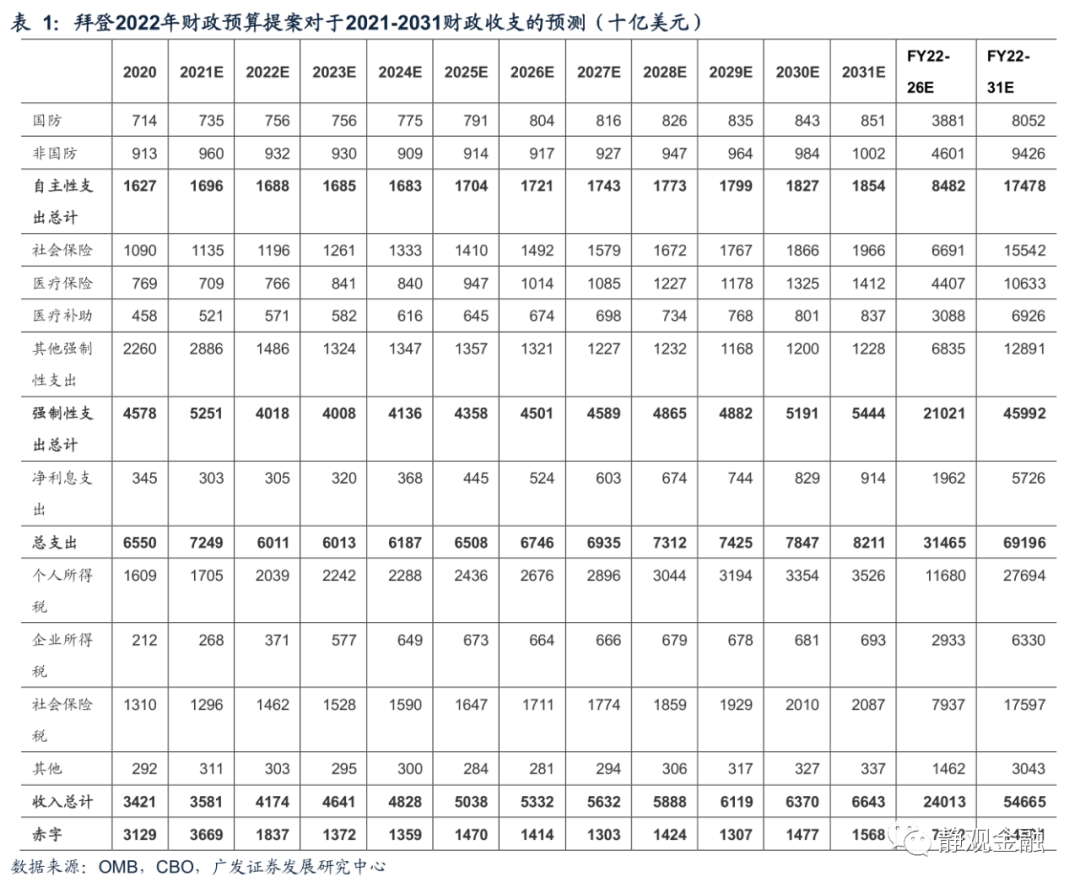

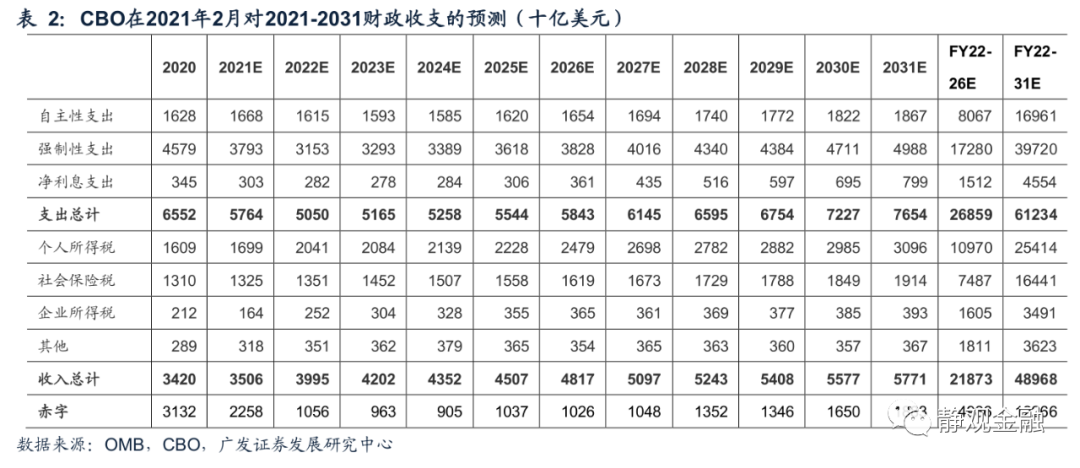

当地时间5月28日白宫公布拜登政府2022年财政预算提案,其中2022财年财政支出略高于6万亿、财政赤字率或为7.5%。美国政府一般在2月的第一个星期一公布下一财年(该年10月1日开始)的财政预算提案。由于换届拜登政府公布新政等因素推迟至此时。财政预算提案仅为政府向国会提出的预算要求,并不具有法律意义,也不排除最终财政预算与此版本有较大出入的可能。根据该提案,2022财年美国财政支出为6011十亿美元、财政收入4174十亿美元,赤字率约为7.5%。基于此,2022财年财政支出或为未来10年最低、但赤字率则为未来10年最高。

本次提案最大亮点是将拜登政府的两大支柱型政策:

“美国人就业计划”和“美国人家庭计划”纳入了2022财年财政预算,也即:美国最迟或于2022财年实施基建及加税政策。对比本次提案与今年2月国会预算办公室(CBO)给出的财政预算收支前景可知两份报告中涉及2023-2031财年财政预算的差异主要集中于拜登新政,由于2月美国尚未落地第三轮抗疫刺激,因此2021-2022财年预测差异还包括该部分影响。我们认为拜登政府提出的2022财年预算决议彰显了其落实基建及加税政策的决心,唯一的不确定性或是落地时间。

拜登基建与加税组合政策仍有望于本财年落地,但大概率于Q4(2022财年)后实施。

民主党坚持捆绑“基建+加税”,共和党坚持拆分,分歧难以协商解决;拜登新政大概率无法通过独立法案形式落地。

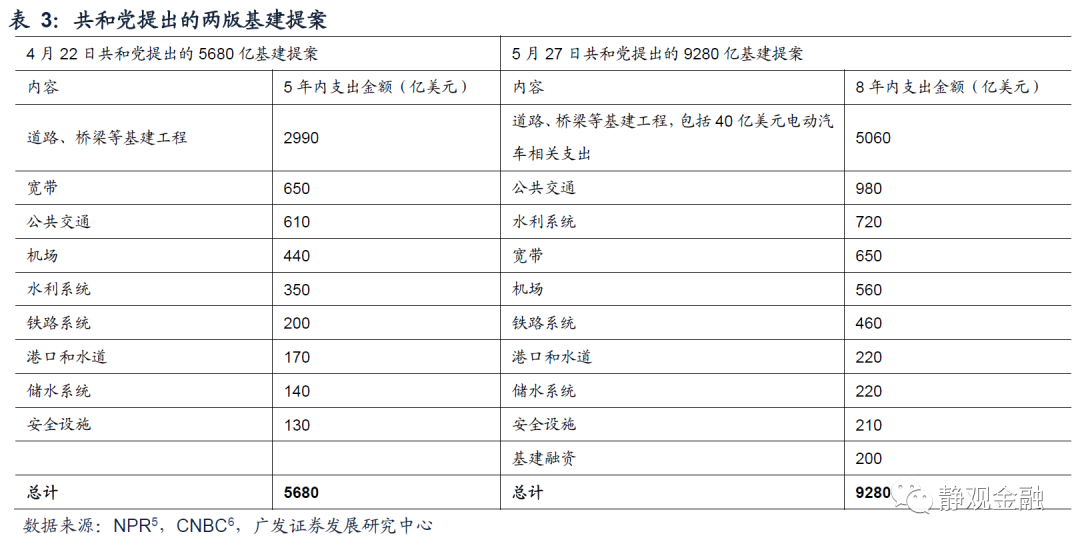

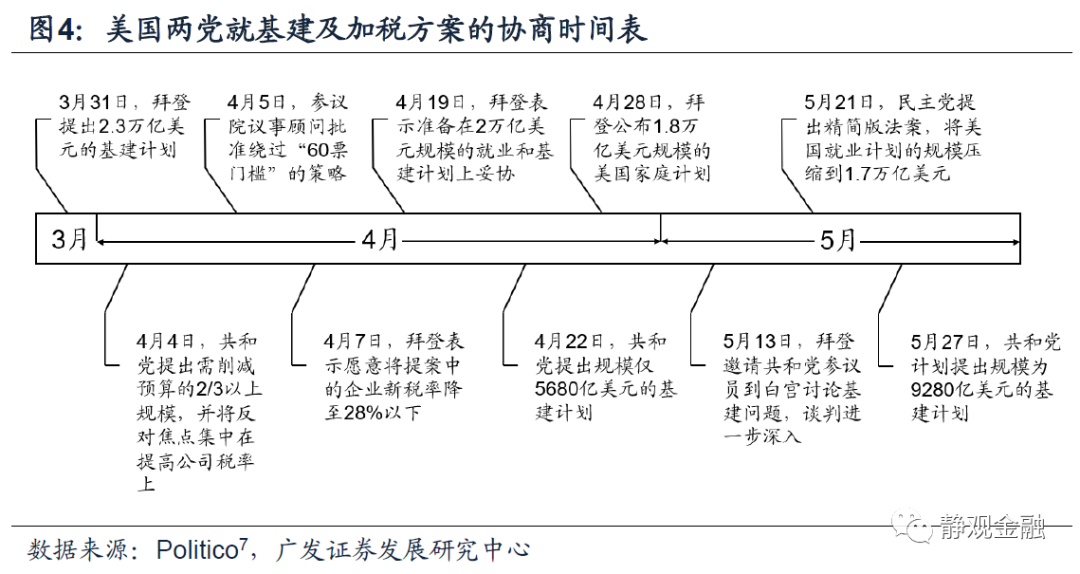

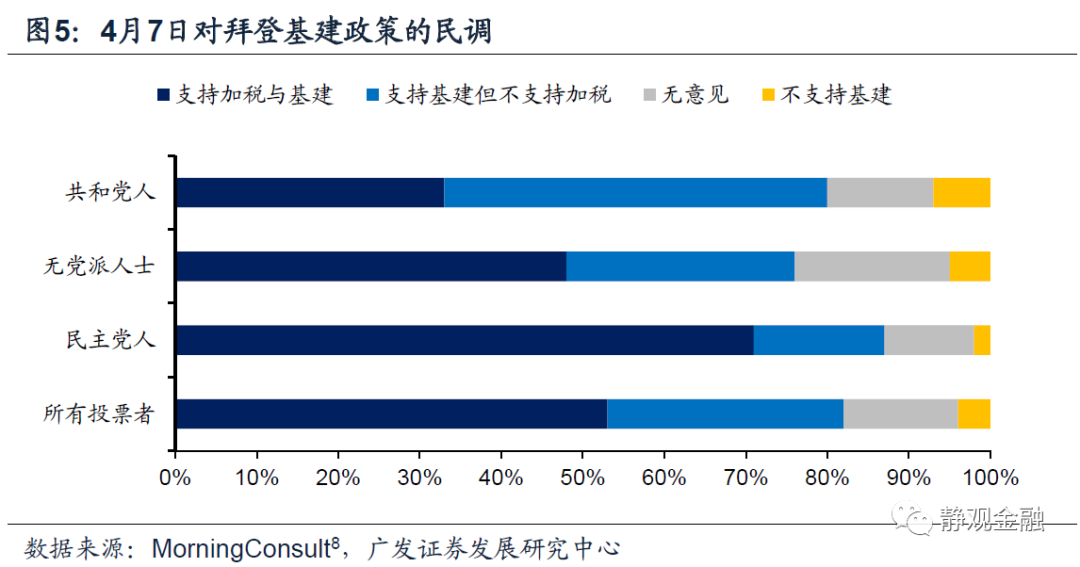

“基建+加税”政策组合长期意义在于补短板、为政府降杠杆、缩小贫富差距;中短期意义则是熨平经济增长、为2024年大选铺路。因此,民主党势必坚持将基建与加税捆绑推进。对于共和党而言,基建是民心所向易于接受、而加税则不被接纳,因此共和党试图将基建从政策组合中拆分出来单独协商立法。为此参议院领袖麦康奈尔5月13日明确表示保留特朗普减税内容是协商的红线[1]。此外,即便仅是基建议题两党亦有分歧:共和党众议院领袖凯文·麦卡锡5月9日表示仅有道路、桥梁、机场和宽带等物理基础设施建设投资是两党共识,不会接受关于电动汽车和“社会基础设施建设”的内容[2]。目前两党已经提出三轮方案,但金额和内容相差甚远。4月11日美国交通部长布蒂吉格称拜登希望两党协商在阵亡将士纪念日(5月31日)之前取得实质进展[3]。由于分歧较大,拜登新政或无法通过独立法案形式落地。

2021财年落地拜登新政的可能性尚未关闭,关注6-7月政策推进速度。

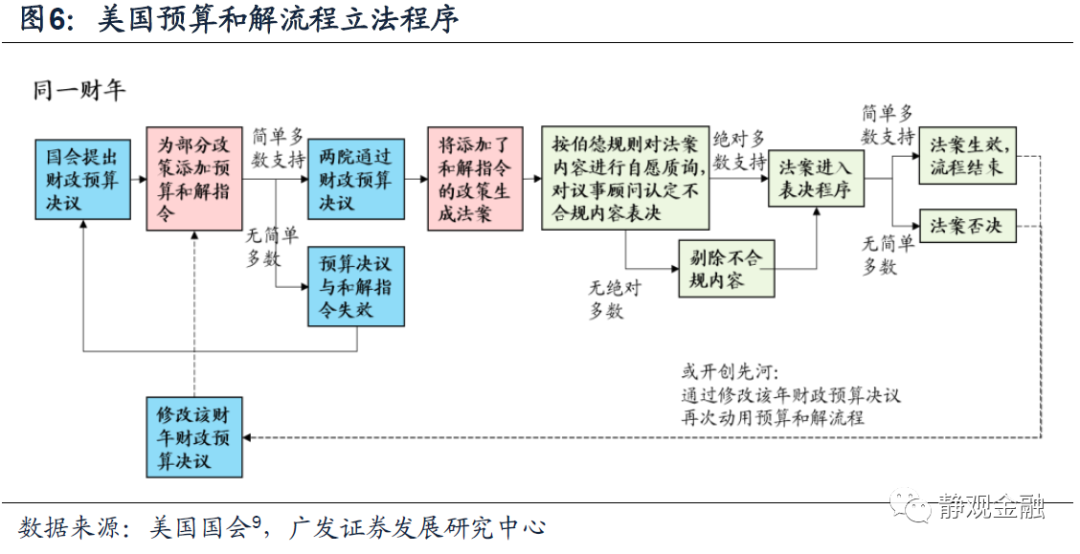

在《拜登基建有望进入快速通道,影响几何?》报告中我们提到,每一财年财政预算决议中包括和解流程指令,指令下的内容可凭借预算和解流程来绕开“冗长辩论”以51票在参议院通过。也就是说,只要在该指令下民主党就可以无惧共和党阻扰,直接推动立法。2月5日为落地第三轮抗疫刺激民主党已经用掉2021财年财政预算决议,理论上拜登新政无望于本财年落地,但4月5日参议院议事顾问麦克唐纳曾表示可以修改财政预算决议[4],为本财年落地拜登新政提供可能。我们在报告《Q3海外或有三点预期差》中指出7月后美国经济将快速、均衡修复并开始呈现过热特征。假若不能及时落地加税政策为美国短期经济降温,2024大选年美国经济衰退风险极高且将不利于执政党竞选。因此,若5月31日两党仍未达成共识,随后民主党修改2021财年财政预算决议并对拜登新政立法的可能性仍旧不低。

2022财年财政预算提案表明拜登基建及加税政策大概率于Q4(后)实施。

尽管民主党可以修改2021财年财政预算决议迅速落地拜登新政,但5月以来民主党与共和党积极协商的态度说明拜登政府也并不希望完全无视共和党、加剧两党矛盾。而本周公布的2022财年财政预算提案亦说明拜登基建、加税政策大概率在2022财年生效实施。8月美国国会将休会,因此假若6-7月拜登政府快速推进新政,则本财年立法且于Q4实施仍是大概率;假若6-7月拜登政府并未急于修改2021财年财政预算决议、推动新政立法,则基建及加税政策或将与2022财政预算捆绑且最快于Q4立法随后实施。

拜登新政落地不会逆转赤字率与政府杠杆率回落的趋势,因此我们维持对于10年期美债收益率长期小步慢跑中枢逐步上移的观点不变。

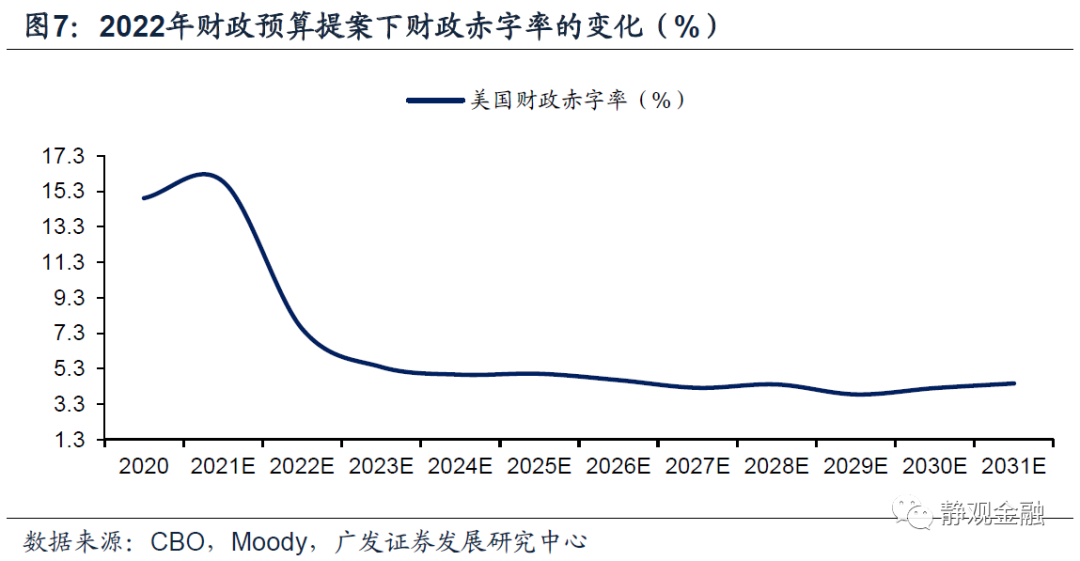

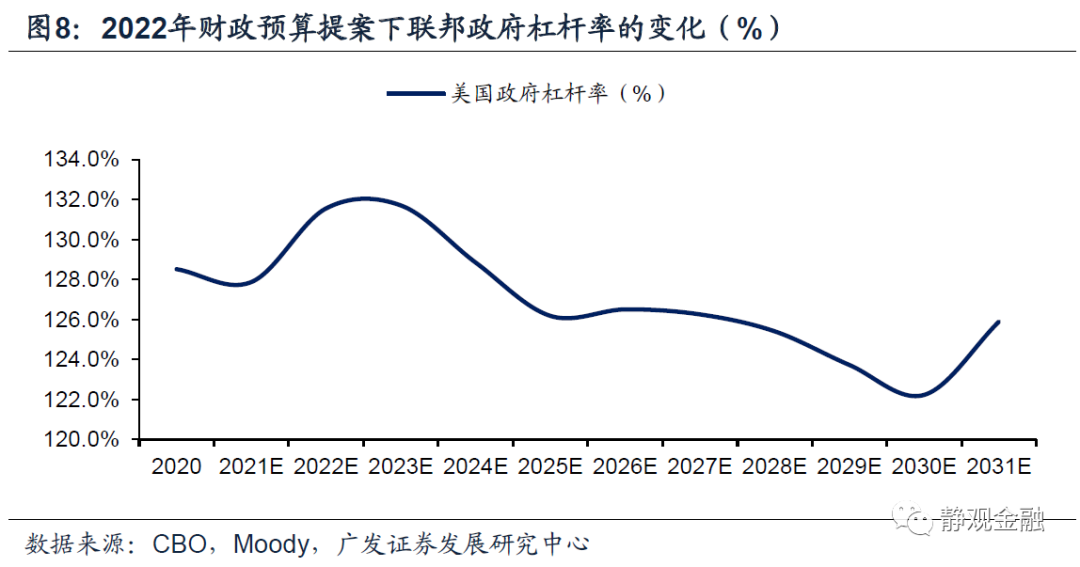

由2022财政预算提案可知,拜登新政带来的增量支出将在2023-2027年达到峰值,随后由于增税的新增收入覆盖支出,拜登新政给财政收支将带来正收入。据此测算,美国财政赤字率有望于2022-2024年大幅回落并于2025年略有反弹,但整体仍维持下行趋势。此外,我们以Moody对于“美国人就业计划”及“美国人家庭计划”对美国实际经济增长的影响及2月10日CBO对未来10年美国名义GDP的预测为基础估计了拜登新政对于美国政府杠杆率的影响,结果显示美国政府杠杆率或将于2023年见顶随后中枢下移。基于此,我们维持报告《六大类海外资产的泡沫化程度及其前景》中关于10年期美债收益率长期小步慢跑中枢逐步上移的观点不变。从节奏上看,美联储大概率在7月底FOMC或者8月底Jackson Hole全球央行会议上明示Taper时间表、明年Q3附近结束QE并于明年底引导加息预期。

重申Taper或仅是美股调整的催化剂,美股真正的威胁是加税;下半年需密切关注削减QE和加税两只靴子。

我们在报告《为什么群体免疫将成为美股调整催化剂?》中指出,削减QE确实是美股调整的催化剂,但以史为鉴美国经济回升期标普500指数鲜有超过15%的深调。可见,经济回升可以推动股票EPS扩张,此间投资者并不会畏惧来自无风险利率和估值的“威胁”,但1987年10月股灾恰好发生在美国经济过热阶段,原因是变相加税掣肘了股票EPS,叠加无风险利率上升,使得美股受到EPS与估值双重掣肘。基于报告《Q3海外或有三点预期差》,我们认为下半年美国经济将比上半年更为健康,理论上美股EPS将受提振,但若拜登加税政策落地则将令上市公司面临EPS压力。因此,只要下半年美联储削减QE及拜登加税信号相继释放,美股势必面临巨大的调整风险。

本文选编自“ 静观金融”,作者:广发宏观,智通财经编辑:王岳川