覆盖新能源汽车个股,特斯拉(TSLA.US)是最好的研究对象。抛开投资时机的问题,特斯拉是电动车领域的领头羊,软件定义汽车也是特斯拉一手掀起来的改变世界的风潮,而且市场对于电动车企业未来商业模式的想象大多也是循着特斯拉的发展来寻找蛛丝马迹,行业地位可见一斑。对于特斯拉的个股研究,海豚君主要关心以下几个问题:

1、特斯拉始终处在风口浪尖上,消息应接不暇,哪些因素才是特斯拉投资逻辑中的核心?

2、了解过去,才能立足当下,把握未来,特斯拉历史股价经历了哪几个阶段?导致每一段波动的背后因素是什么?

3、作为整车企业,特斯拉的核心驱动离不开交付量,那么特斯拉在美国、中国和欧洲三大主流市场的处境如何?

4、除了交付数据,特斯拉的财务数据如何?是否能印证特斯拉的投资逻辑?

5、市场上具备核心竞争力的企业不多,但具备核心竞争力的企业一定是值得长期陪伴的,特斯拉是否有核心竞争力?如果有的话,核心竞争力是什么?

6、落到投资上,最难又最必要的修炼是找到企业价值,当前时点对特斯拉的价值如何判断?本篇主要解决前三个问题,以下是具体内容:

1 特斯拉投资逻辑:短期核心看交付,长期看软件和储能

开门见山,海豚君已经为大家提炼好了特斯拉的投资逻辑:电动车硬件是切入点、自动驾驶等软件服务是颠覆方向、储能是产业链的延伸。

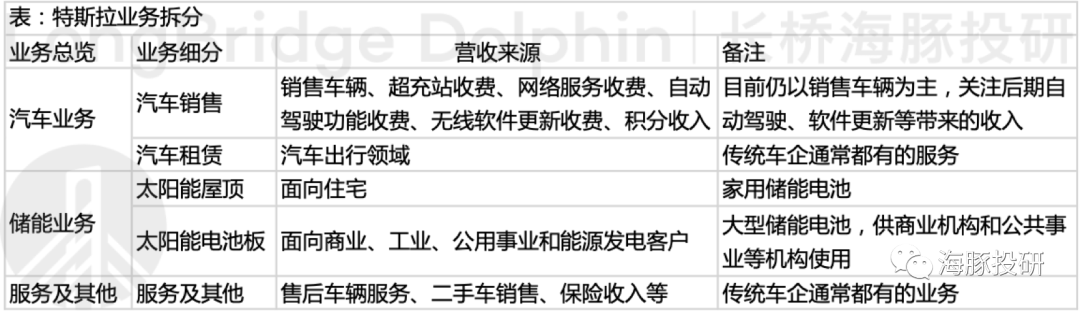

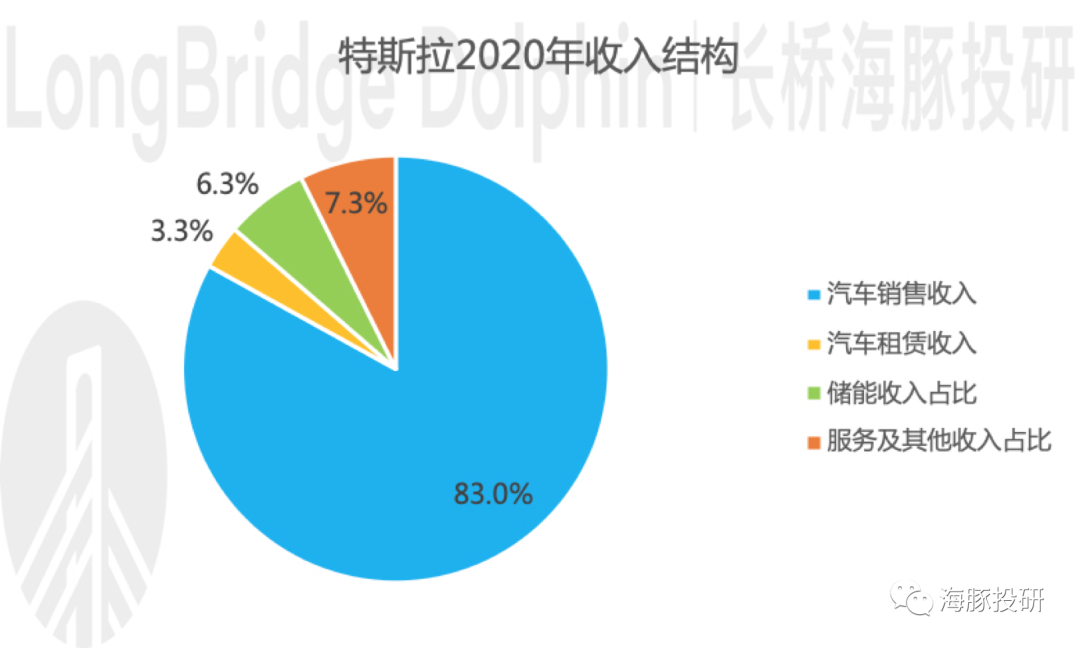

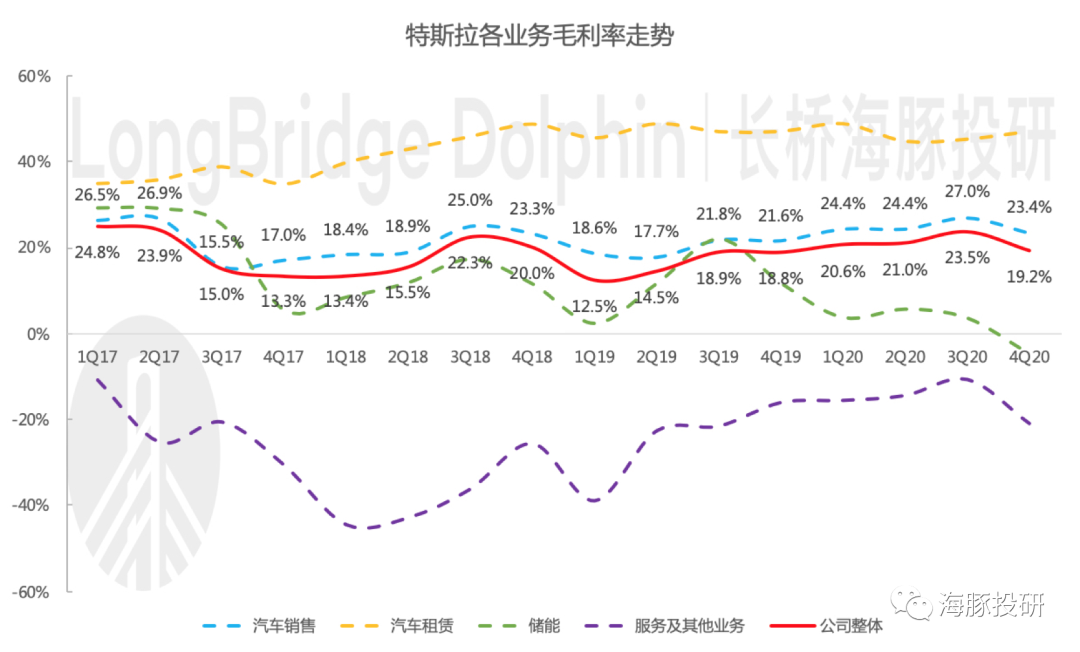

而特斯拉估值的短期驱动看电动车硬件交付以及由此带来的利润,长期驱动看自动驾驶等软件服务和储能业务。按照特斯拉公告的业务拆分,其收入来源与传统车企接近但却蕴藏大谋划。汽车销售和汽车租赁是传统车企的收入项目,同样也是特斯拉业绩的中流砥柱,本质都是卖车,只是传统车企卖油车,特斯拉卖电动车,2020年特斯拉汽车业务营收合计占比86.3%。

其中与传统车企不同的是特斯拉汽车销售中还包含了自动驾驶、软件功能更新收费等收入来源,这是特斯拉明谋的对行业的颠覆,可参考《新能源汽车:高估值背后,“新瓶装旧酒”也是新故事》。另一个与传统车企不同的地方则体现储能业务,2020年储能业务营收占比6.3%,储能业务则是特斯拉在电力产业链上的向上游延伸。

如果从特斯拉要给全世界提供清洁的太阳能电力的初衷来看,储能业务在特斯拉内部的战略地位不言自明,把储能业务做起来是早晚的事情,而且在全球碳排放政策逐步趋严的背景下,能源革命也会是未来的重要话题。

数据来源:公司财报,海豚投研整理

数据来源:公司财报,海豚投研整理

数据来源:公司财报,海豚投研整理

2 特斯拉股价复盘 几经波折,终获认可

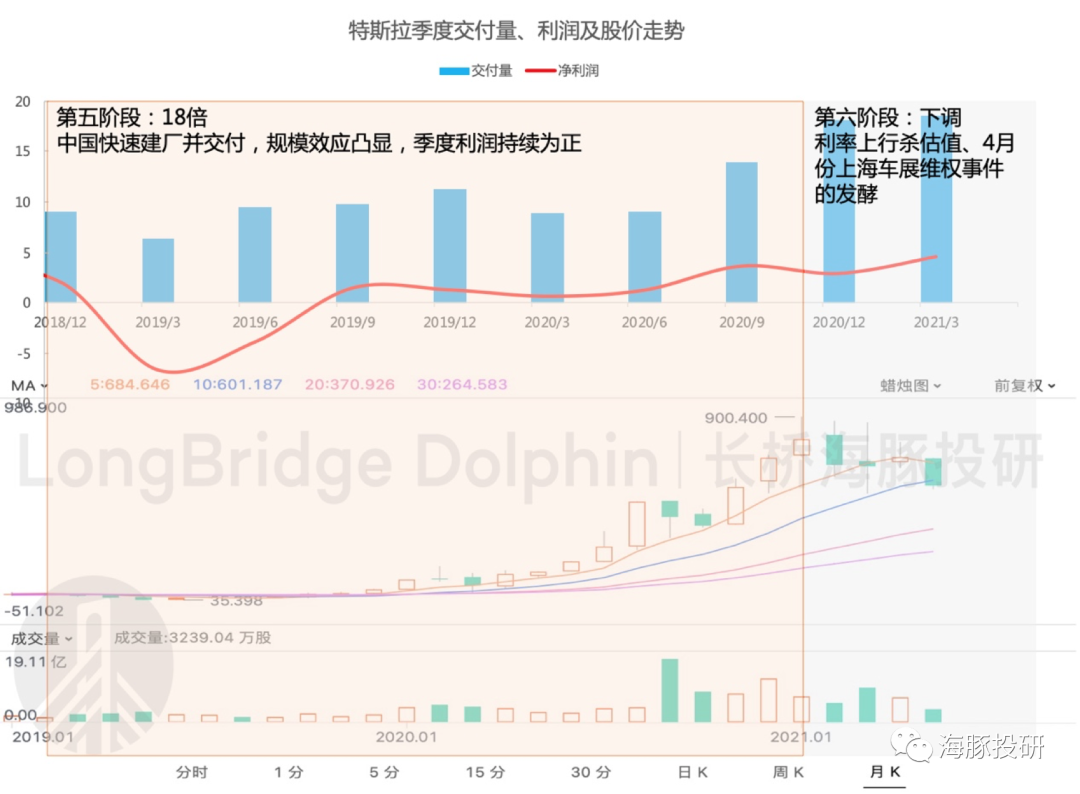

特斯拉2010年6月纳斯达克上市,估值约16亿美元,截止2021年5月20日公司总市值5652亿美元,总市值10年300倍+!纵观特斯拉历史表现,海豚君大致将其分为以下六个阶段:

第一阶段:2013年3月底-2014年9月,公司股价从长期平稳的10美元以下快速攀升至50美元以上,一年半的时间翻了8倍。此轮上涨行情的触发点是Model S开启交付,改变了此前只有一款不接地气的跑车Roadster的局面,边际效应强,季度销量爬坡至5000辆左右,有了规模化量产和交付的信号,同时2013年一季度首次实现盈利,资本市场因此信心大振。

第二阶段:2014年10月-2016年底,接近2年的时间都是横盘的状态,股价在35-50美元的区间震荡。该阶段Model X量产但整体交付量没有预想的快速放量,从2014年一季度的5000辆缓慢提升2016年四季度的22300辆,而且车卖得越多,亏损额越多,同时自燃等负面新闻缠身,如果不能推出放量车型,资本市场不会愿意继续买单了,特斯拉的最大风险是破产。

第三阶段:2016年底-2017年6月,股价从38美元涨到78美元,半年时间翻倍。此轮上涨行情主要源于发布Model 3的规划,相比Model S/X高昂的定价,Model 3才有希望成为走量车型,从而扩大特斯拉的目标市场,带领特斯拉成为像BBA一样“可望又可及”的品牌。

第四阶段:2017年7月-2018年底,横盘一年半,股价在50-70美元的区间震荡。除了特朗普政府对电动车不太友好的政策环境之外,特斯拉Model 3因电池等问题交付时间不断推迟,一边是新车型量产前的大额投入,一边是不能交付回血的尴尬,特斯拉季度净亏素快速扩大至接近8亿美元。

第五阶段:2019年初-2021年1月,从50美元涨到900美元,一年半的时间翻了18倍。此轮暴涨背后有Model Y量产交付和快速打开中国市场的支持,并且在这两个因素的加持下,特斯拉亏损快速收窄,其全球领导者的地位得到夯实,自然要享受更多的溢价。

第六阶段:2021年2月-2021年5月17日收盘价577美元,疯狂过后股价回调。股价回调的触发点是全球放水预期结束、利率上行杀估值,而进入2021年4月份,以上海车展维权事件为导火索,特斯拉开始陷入负面事件风波,一边是打压需求,一边是市场竞争的白热化,特斯拉股价继续下调。

数据来源:长桥证券、公司财报、海豚投研整理

数据来源:长桥证券、公司财报、海豚投研整理

从特斯拉的股价复盘和2013-2014年、2019-2020年的两波暴涨的行情中,海豚君发现,尽管资本市场对特斯拉的业绩没有那么敏感,更多时间是在炒估值,炒预期,但拉长来看,能形成一段时间持续上涨行情的基础还是业绩,业绩边际好转会带来戴维斯双击。而特斯拉当前业绩的核心驱动因素的汽车交付量。

3 交付量:美国、中国、欧洲

三大主流市场处境如何?

既然特斯拉的业绩基石是交付量,而决定交付量的,是公司在美国、中国和欧洲三个市场的表现,下面海豚君带大家来梳理一下这三个全球主流电动车市场的概况以及特斯拉的处境,从而为判断公司未来的交付量做基础。

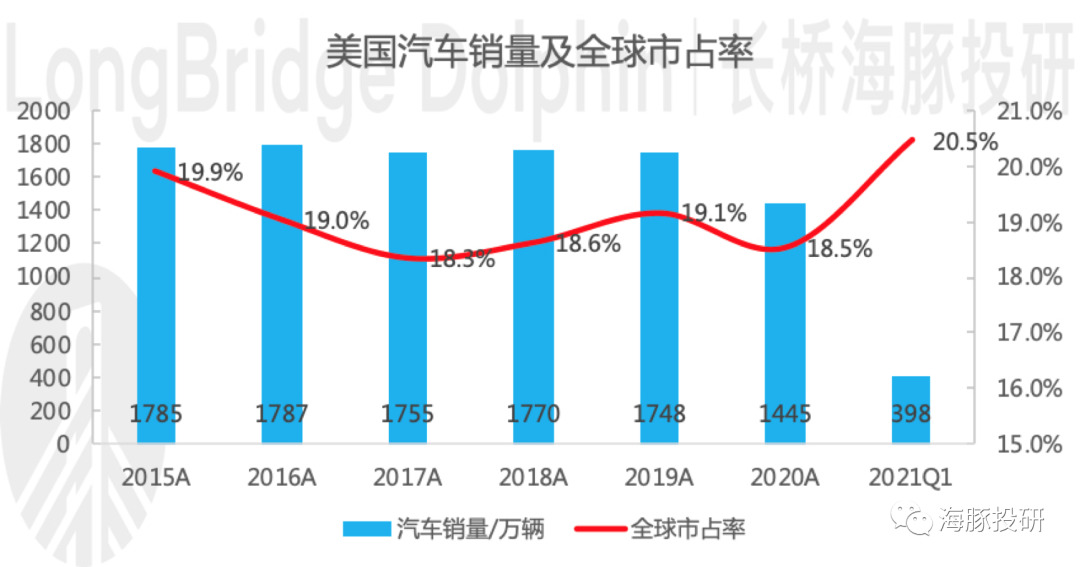

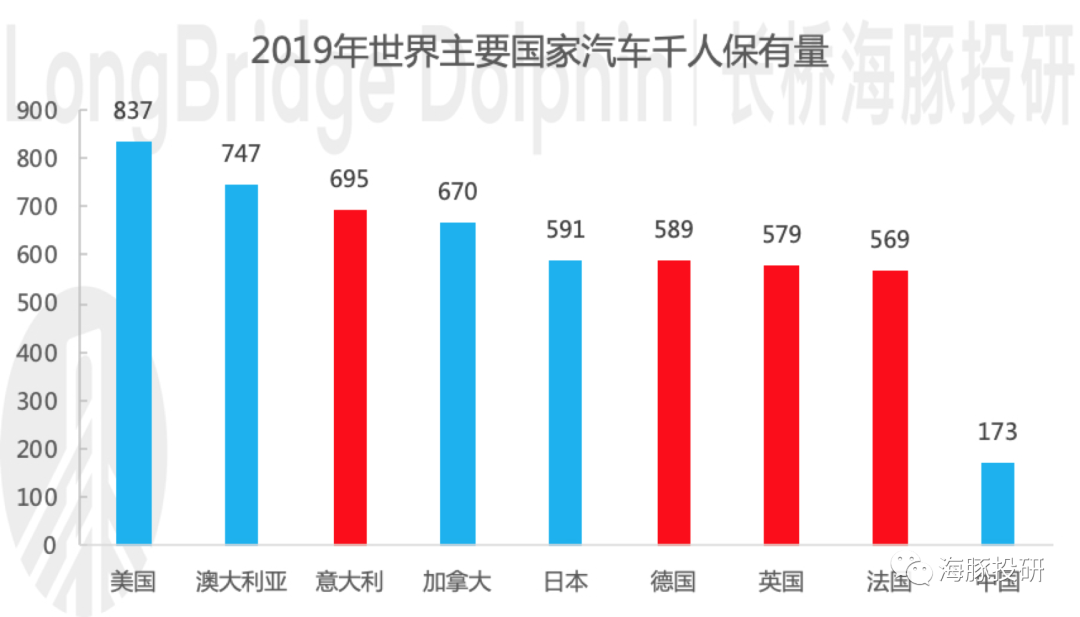

【1】美国:拜登新政利好电动车市场扩容,特斯拉还能继续一家独大?美国是汽车工业发展史上一股重要的势力,美国汽车市场也是全球重要的汽车市场之一,基本等同于全球五分之一的市场。同时美国汽车市场非常成熟,早已进入存量阶段,千人保有量超800辆,需求几乎全部来自置换需求,2015-2019年美国汽车年销量雷打不动地稳定在1700-1800万辆之间。

数据来源:国际汽车制造商协会,海豚投研整理

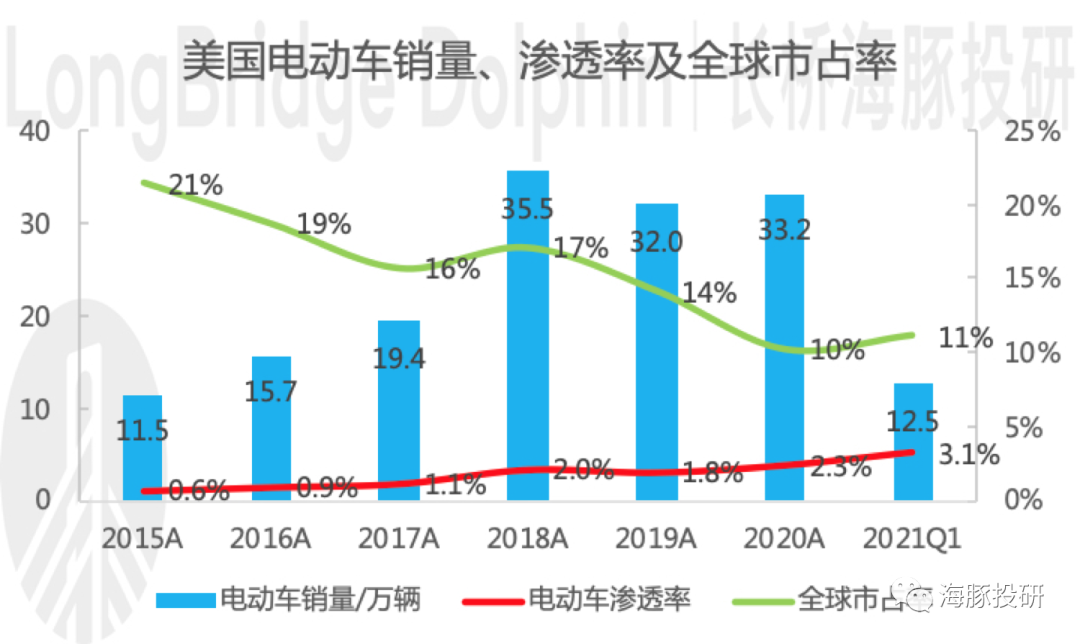

但面对汽车行业如火如荼的电动化变革,美国整体发展节奏慢了。2018-2020年美国电动车销量在32-35万辆之间徘徊,增长乏力,在全球抢抓电动车机遇的大环境下,美国电动车全球市占率一路下滑,2020年仅10%(PS美国整体汽车销量全球市占率接近20%),同时电动车渗透率2.3%,明显低于全球4.2%的渗透率。

数据来源:EV sales,海豚投研整理

而导致美国电动车市场发展停滞的原因是政府扶持政策的断档。奥巴马执政期间(2008-2016年)的政策主调是重视燃油环保性问题并扶持电动车产业发展,而特朗普2017年初上任后,开始拯救传统化石能源行业,取消巴黎气候协定,还下调燃油环保目标。

并且将原本的排放超标罚款力度从140美元/mpg/车降低至55美元,同时2019年底向国会提议取消7500美元/车的电动车抵税补助,整体对还处于导入阶段的电动车行业非常不利(以特斯拉2019年Model 3售价3.9万美元为例,7500美元占售价的19%)。2021年初拜登正式上台,美国电动车产业可谓久旱逢甘霖。

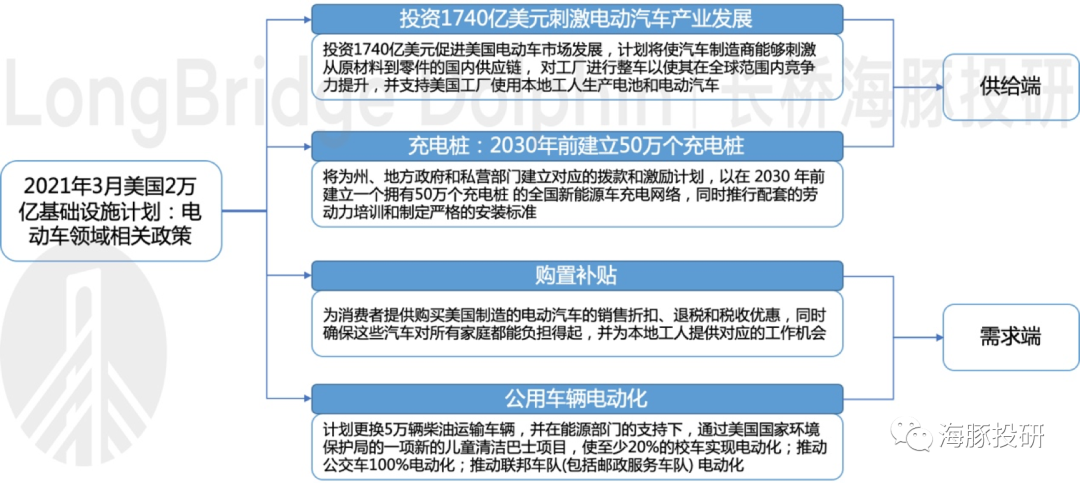

除了重返巴黎气候协定之外,2021年3月31日,拜登还公布了轰动一时的为期8年、总金额2万亿美元的基础设施计划,其中对清洁能源的发展尤其重视,1740亿刺激电动车产业链的发展,通过购置补贴和公用车辆采购拉动需求,同时完善充电桩等基础设施建设。毫无疑问,拜登认定电动汽车是汽车产业的未来,美国电动车市场会加速追赶。

数据来源:EV sales,海豚投研整理

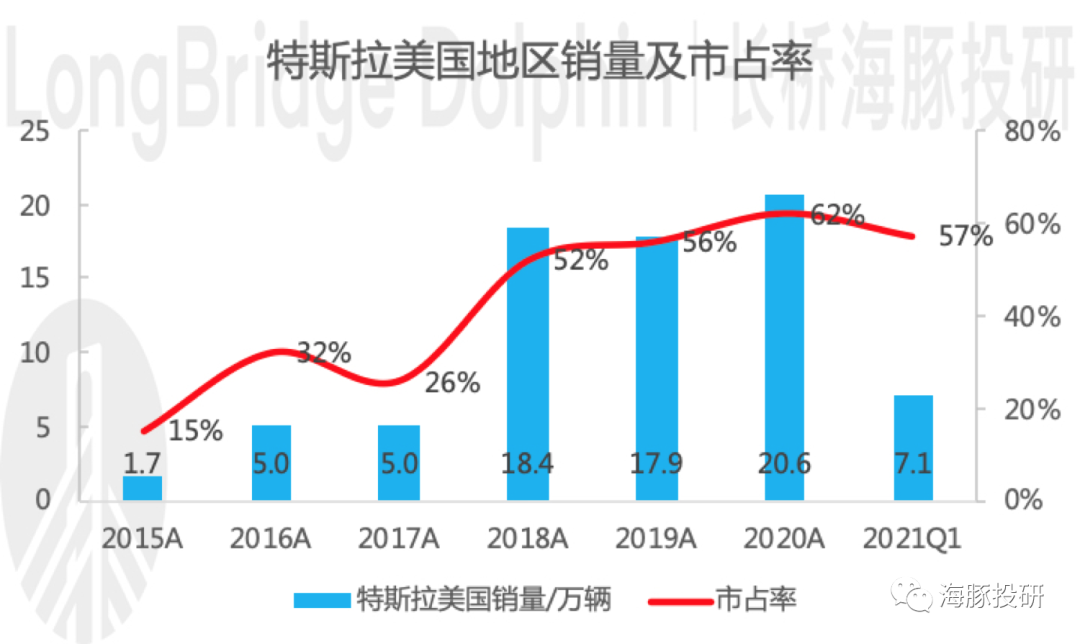

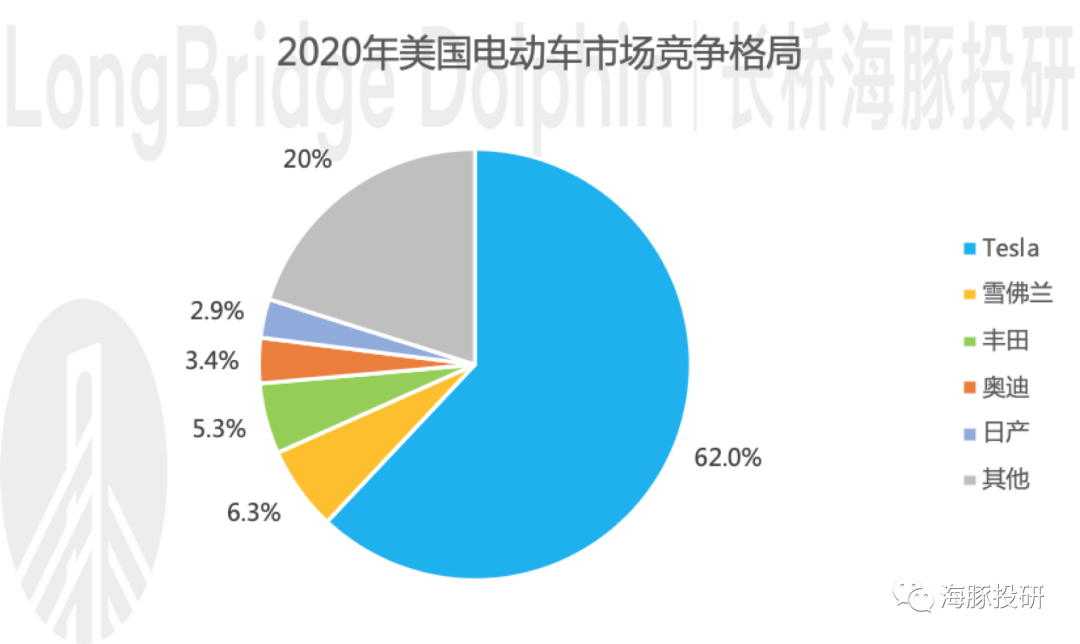

不过政府政策的摇摆也没能阻挡特斯拉对全球电动车风潮的引领。2018年特斯拉开始交付Model 3,在美市占率上新台阶,从2017年的26%攀升至2018年的52%,占半壁江山。同时由于2018-2020年美国整体电动车市场萎靡,特斯拉算是受益于竞争对手的缺失,2020年市占率提升至62%,可以说是美国电动车领域的绝对的霸主了。

数据来源:Marklines,海豚投研整理

拜登政府上台对电动车行业的扶持,在扩大市场整个盘子的同时,也会加剧市场竞争,各大传统车企将提升重视度,特斯拉此前接近“躺赢”的状态或将不再持续。

美国两家本土企业通用和福特纷纷将未来5年在电动车领域的投资金额上调至270亿美元/220亿美元(对标特斯拉2016-2020年合计投入研发费用65亿美元、销售及管理费用193亿美元、投资活动现金流累计支出23亿美元),其中通用核心关注第三代全球电动车平台的进展,其搭载的联合LG化学共同研发的Ultium电池将强化公司车型竞争力,福特2021年核心车型看纯电动SUV野马Mach-E。

整体就目前的信息来看,美国电动车市场的竞争会加剧,但传统车企要改变特斯拉“一家独大”地位,还需要时间。

数据来源:Marklines,海豚投研整理

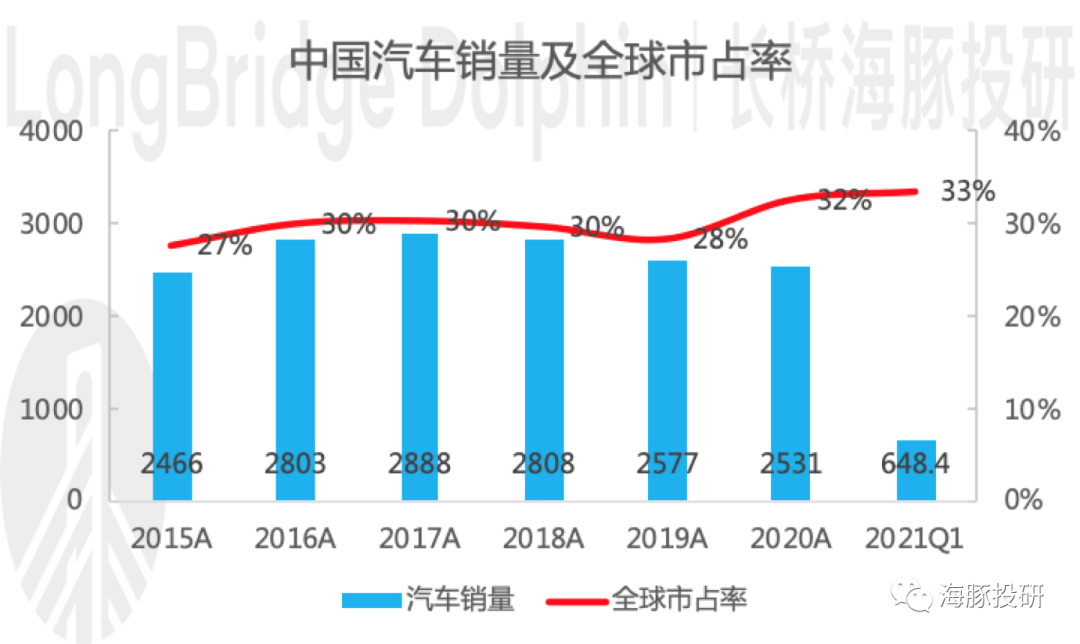

【2】中国:电动车行业弯道超车,新势力和跨界生威胁特斯拉?中国整体汽车行业的起步远远落后于西方国家,如今的燃油车已经有了100多年的历史,而中国是在20世纪末才决定大力振兴汽车制造业的,发展早期以市场换技术,引入各种合资厂,中国的汽车工业得到了快速发展,凭借强大的内需,中国一举成为全球第一大汽车市场,基本占据全球三分之一的市场。

数据来源:国际汽车制造商协会,海豚投研整理

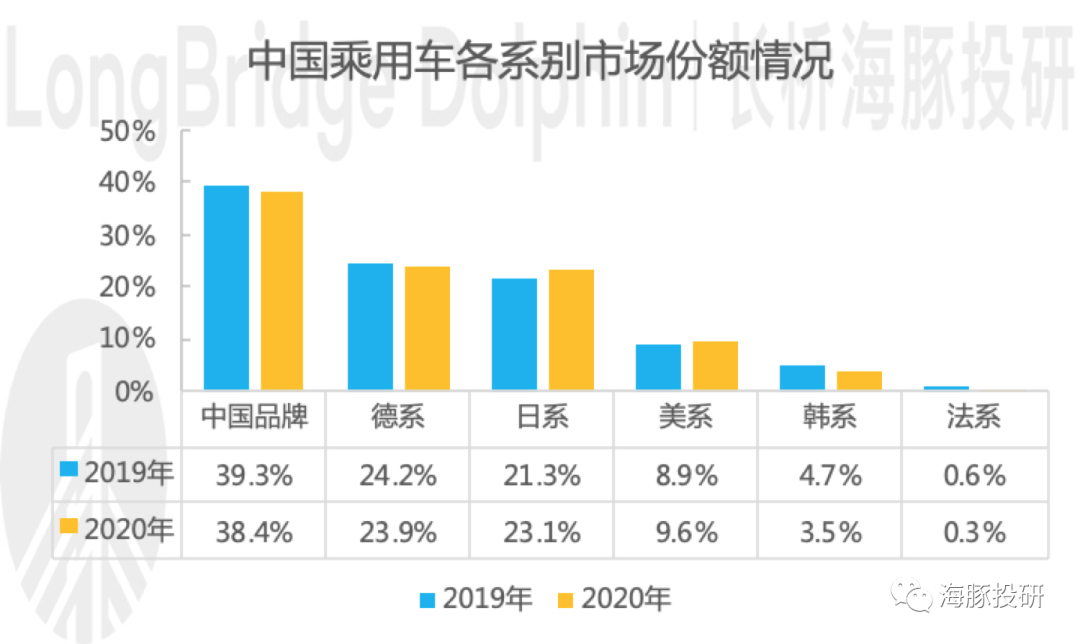

但早期选择的发展路径给中国汽车产业埋下了隐患,注定了汽车舶来品的属性,市场给予了外资和合资品牌更多的认可,2020年占掉了中国超60%的市场份额,而期间跑出来的吉利、长城等优秀的中国车企,在品牌力上被卡脖子,企业很难活得滋润。

数据来源:中汽协,海豚投研整理

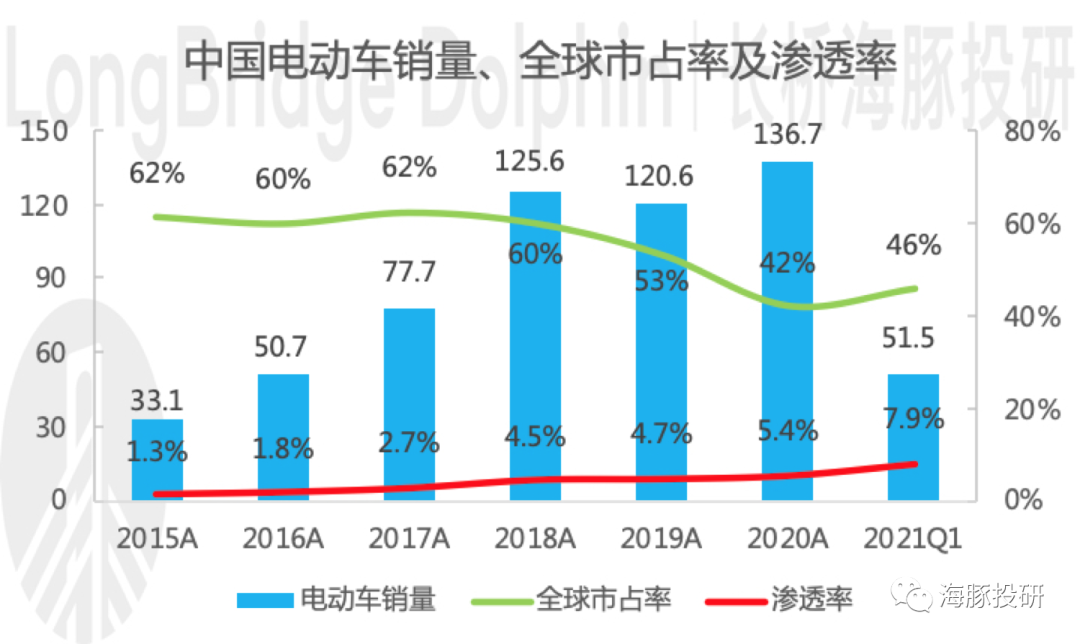

在这样背景下,与其选择艰难地迈过发动机变速箱的技术门槛,实现技术追赶,不如选择电动车,换道反超。因此中国2008年就开始扶持电动车,2015-2019年中国电动车市场占据了全球市场的半壁江山,直到2020年欧洲电动车市场才开始发力。

2021年一季度中国电动车销量51.5万辆,全球市占率46%,渗透率7.9%,远好于美国市场。同时在核心技术三电已经处于世界一线地位,尤其是动力电池领域的宁德时代,连续4年稳居全球首位,2020年全球动力电池市占率25%。中国电动车市场,强的不仅仅是终端整车销量,更有供应链作为强大的后盾。

数据来源:EV sales,海豚投研整理

政策方面,中国正处于补贴拉动需求向双积分倒逼供给的转变阶段。补贴退坡导致中国电动车市场2019年中场休息,2020年国产特斯拉鲶鱼效应重新焕活了整个产业链,加上双积分政策的接棒,目前的电动车市场呈现“百花齐放、百家争鸣”的热闹景象。

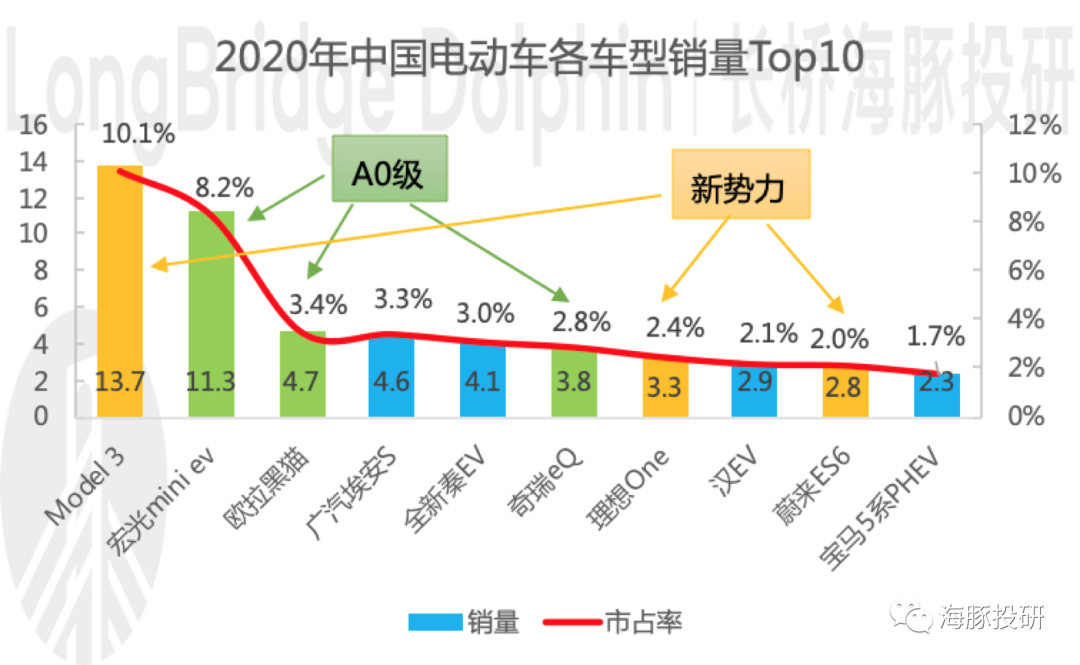

前有蔚小理造车新势力,后有华为、小米、百度等跨界选手,还有传统车企不遗余力求生存,各方力量都需要拿出具备竞争力的产品,用产品力激活终端需求。2020-2021年就是选手入局、车型放量的开端,例如2020年的小鹏P7、蔚来EC6、比亚迪汉、五菱宏光mini,2021年华为inside的极狐、上汽智己等。

对比欧美电动车市场的参与者,新势力和跨界选手成中国特色。蔚小理作为造车新势力的代表,目前在电动车市场已经得到认可,2021年一季度三家销量合计4.6万辆,占据9%的市场份额。华为、百度等跨界生因强大企业实力背书而被市场普遍看好,会从2021年的销量数据中开始有所反应。

数据来源:乘联会,海豚投研整理

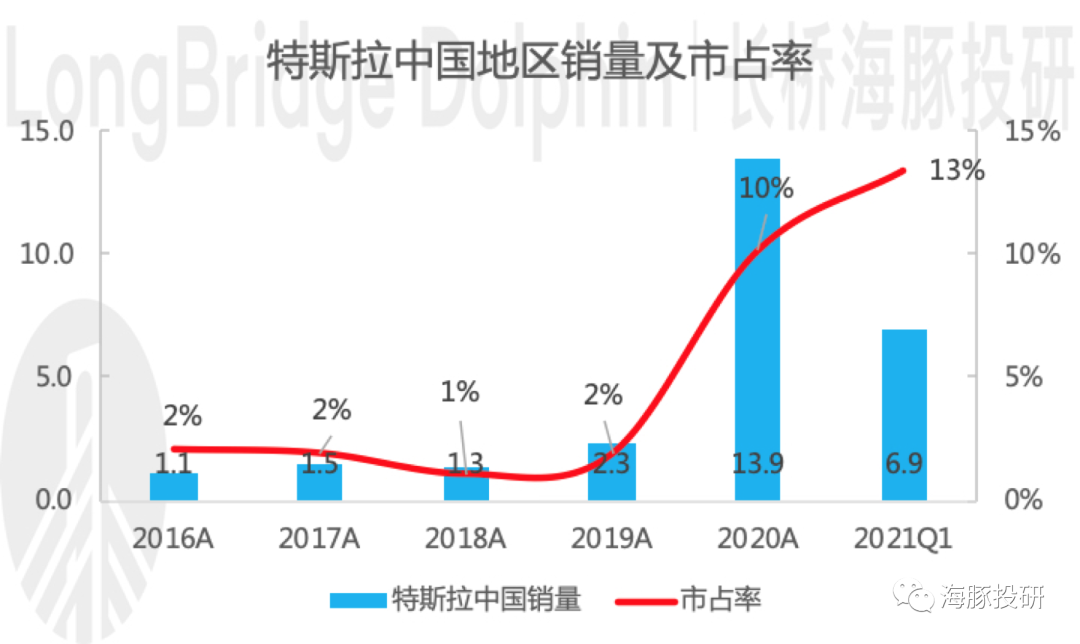

特斯拉2020年国产之后在中国市场一路高歌,2020年国内销量13.9万辆,市占率10%,2021年一季度交付6.9万辆,市占率13%。一年的时间拿下行业第一的位置,可谓风光无限。

但2021年4月份上海车展的维权事件成了特斯拉开始走下坡路的转折点,激进的产品蕴藏缺陷、傲慢的公关激化矛盾、全民特别关注的“殊荣”,让事情变得难以收拾,特斯拉“水土不服”了,在竞争最激烈的中国市场,鲨鱼变鲶鱼才符合引入特斯拉的初衷。

数据来源:中汽协,乘联会,海豚投研整理

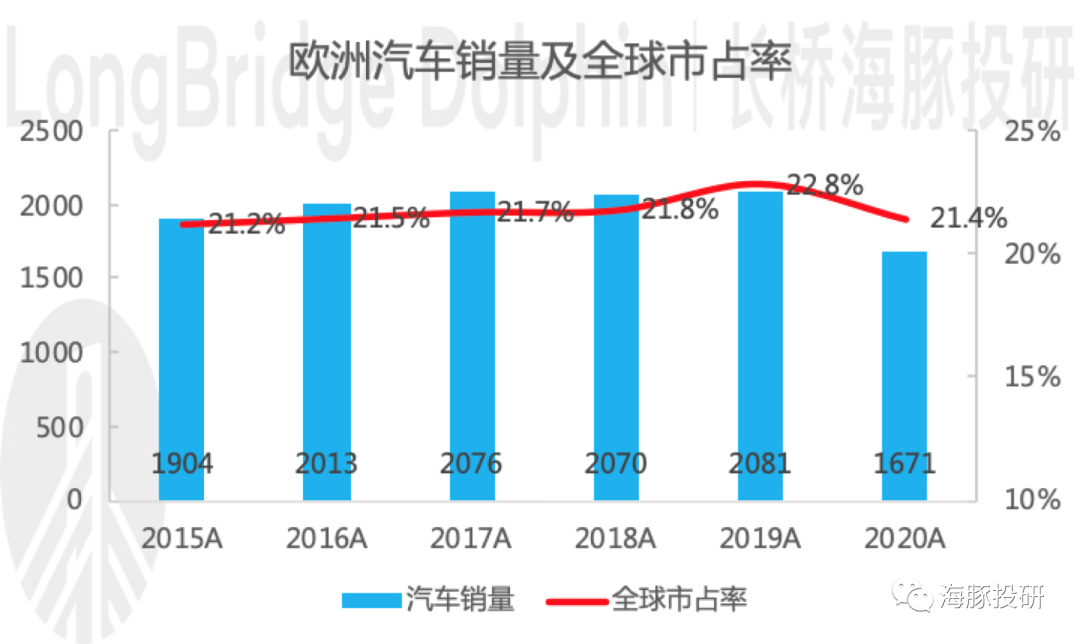

【3】欧洲:政策和供给两因素共振,特斯拉能否在汽车豪强集聚地讨到好处?欧洲是汽车的发源地,整体汽车市场非常成熟,也是欧洲的经济支柱之一。2016-2019年欧洲汽车年销量均维持在2000万辆出头的水平,几个主要的欧洲国家,例如意大利、德国、英国、法国,2019年千人汽车保有量均超过500辆。

数据来源:国际汽车制造商协会,海豚投研整理

数据来源:世界银行,海豚投研整理

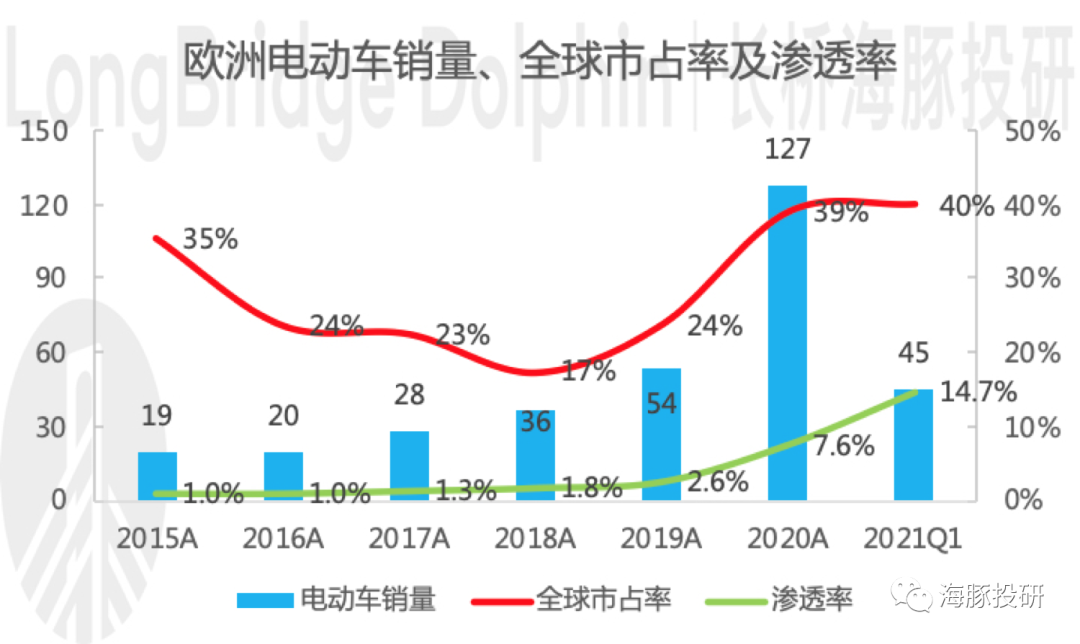

电动车方面,法规和车型供给两因素共振,绝对销量和渗透率快速提升,2020年欧洲电动车销量127万辆,同比增长135%,渗透率从2019年的不足3%提升至7.6%。2021年一季度继续强劲势头,渗透率突破两位数,实现14.7%,成为渗透率最高的主力市场。

数据来源:Marklines,海豚投研整理

法规是欧洲电动车市场的主要驱动力,可分为碳排放和补贴两个方面:

(1)2021年1月1日,欧盟最严碳排放法规开始执行,排放标准和罚款标准双高,超标企业要么缴纳巨额罚款,要么花钱购买积分。以菲亚特克莱斯勒为例,该企业2019-2021年累计花费约24亿美元购买特斯拉的碳排放积分,对比2019年30亿美元的利润来看,碳排放政策对本来利润就薄的汽车行业来说压力巨大。

(2)补贴是对终端销售最有效的提升手段,中国已经过了补贴时代,而欧洲补贴政策正在如火如荼地推进。

数据来源:新闻,海豚投研整理

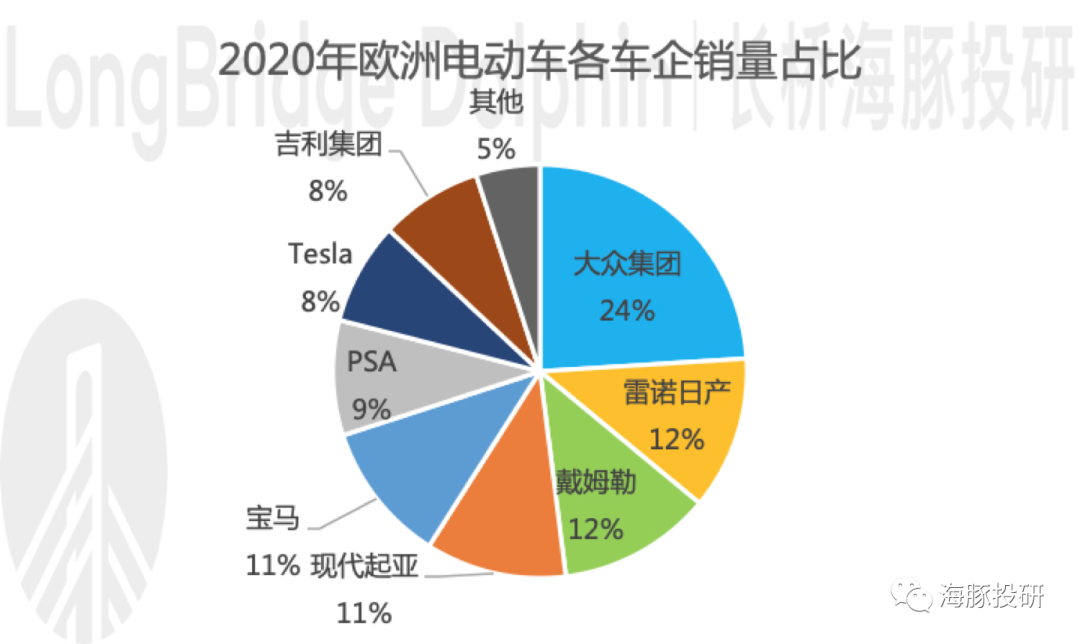

竞争格局方面,欧洲电动车市场以传统车企为主,政策倒逼下纷纷开始发力。欧洲汽车市场高端品牌有BBA,中低端品牌有大众、雷诺等,都是具备深厚底蕴的大品牌。消费者对本土品牌的认可度高,因此没有像美国一样出现搅局者特斯拉,也没有像中国市场一样出现一众的造车新势力和跨界生。

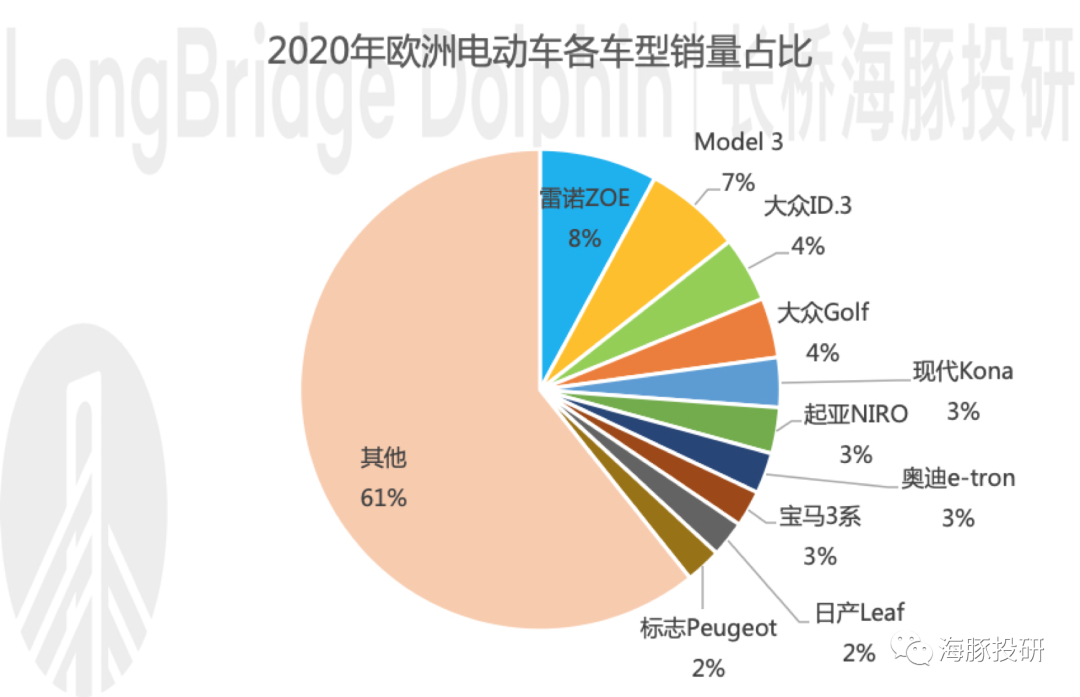

2020年,欧洲电动车市场快速崛起,但市场份额被传统车企牢牢占据,特斯拉算是在严防死守中撕开了一道口子,2020年在欧洲市场销量接近10万辆,市占率8%。由于欧洲没有产能,特斯拉2020年主要依靠美国和中国工厂的产能输出,用走量车型Model 3,但目前也处于前有雷诺ZOE压制、后有大众ID系列追赶的状态。

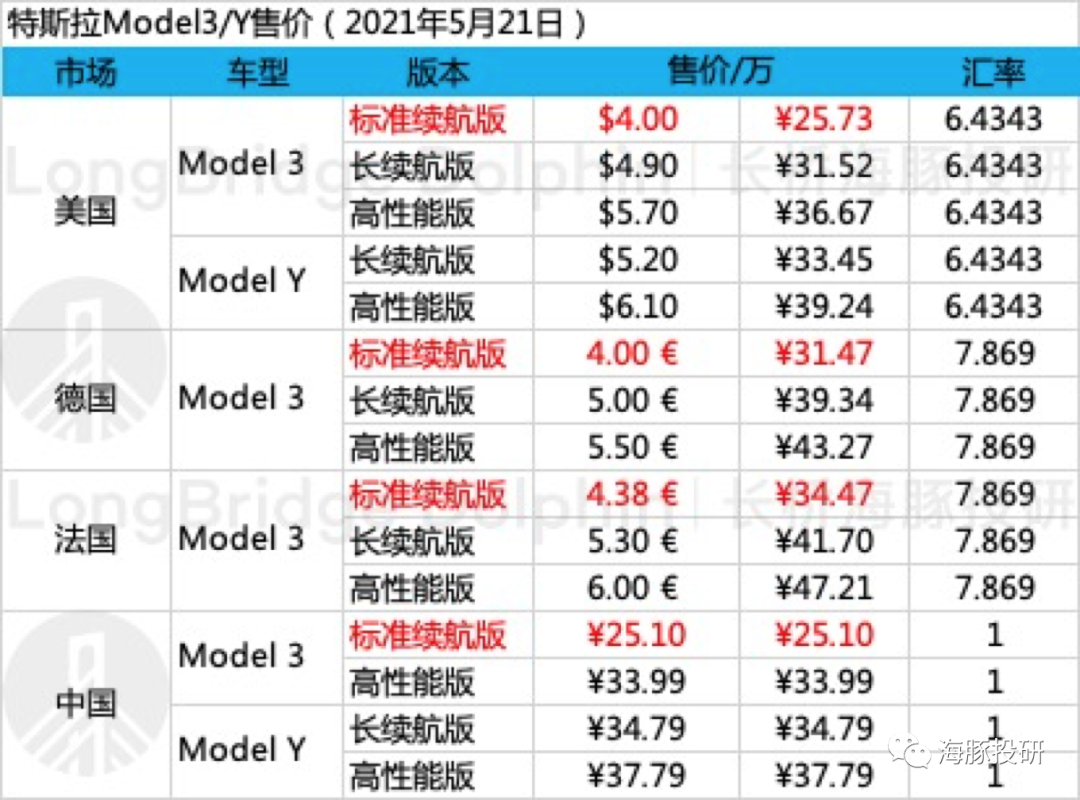

数据来源:特斯拉各国官网,海豚投研整理

特斯拉位于德国柏林的工厂正在修建中,规划产能50万辆,本来预计2021年夏季投产,但因为环境保护等文件审批问题要延迟到2021年底才能投产。从定价上来看,特斯拉在德国、法国等欧洲国家的售价明显高于中美市场的定价,随着柏林工厂的投产,有望复制特斯拉在中国持续降价拉销量的套路。

不过,从政府意愿角度,欧洲并没有像中国一样对特斯拉打开绿灯,同时本土车企的品牌力比中国车企强太多,因此海豚君判断,特斯拉很难像在中美两个市场一样顺风顺水,快速登上神坛。

数据来源:Marklines,海豚投研整理

数据来源:Marklines,海豚投研整理

4 小结:美国市场发展提速,欧洲本土企业严防死守,中国竞争最激烈

特斯拉在三大主力市场分别呈现以下特点:

1、美国电动车市场在特朗普政府时期短暂落后之后,受益拜登新政的颁布以及全球电动化产业链的成熟,美国电动车市场将进入提速发展阶段。其中一家独大的特斯拉将明显受益,但隐忧是以通用、福特为例的传统车企在政策扶持下的转型变革,特斯拉没有竞争对手的局面也将终结;

2、欧洲电动车市场目前呈现政府补贴和车企发力两因素共振的良好局面,已于2020年启动渗透率快速提升的发展节奏。欧洲的本土化车企在当地具备极强的品牌力,政策对特斯拉的态度也不似中国的大开绿灯,特斯拉的处境应该不会比在中国好,随着欧洲工厂的投产,销量会爬坡,但爬坡速度难以像2020年特斯拉在中国“直升机”式爆发。

3、中国电动车市场核心驱动从政策转向供给端,从驱动因素上看,中国电动车市场的发展节奏具备领先身位,新造车势力和华为、百度等为例的跨界生成为中国特色,玩家前仆后继进入一个行业,会加速行业未来前景和格局的明晰。特斯拉在中国市场本来如鱼得水,但4月上海车展牵引出来的一系列负面事件,有可能将特斯拉拽下神坛。

根据对三大主力市场的概览,海豚君会从三个市场汇总的角度结合公司车型规划和市场规划做一下特斯拉的销量预测,预测数据会在下篇中结合特斯拉公司估值一起呈现。风险提示:此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。

本文选编自“海豚投研”,作者:海豚投研;智通财经编辑:李均柃