摘要

事件:

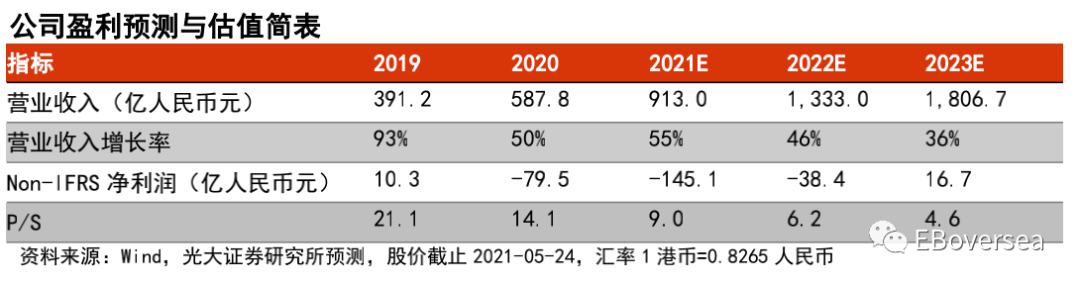

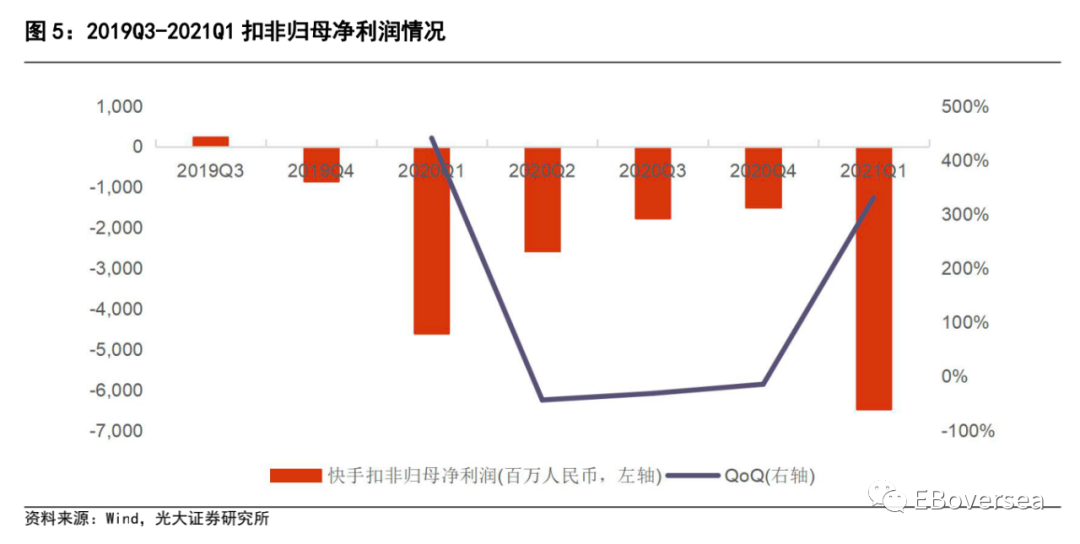

2021年5月24日快手科技(01024)发布2021年一季报。2021Q1快手科技实现总收入170.2亿元人民币,同比增长36.6%。实现经调整净利润-49.2亿元人民币,亏损同比扩大11.7%。2021Q1年公司整体毛利率41.1%,同比增加6.9pcts。

点评:

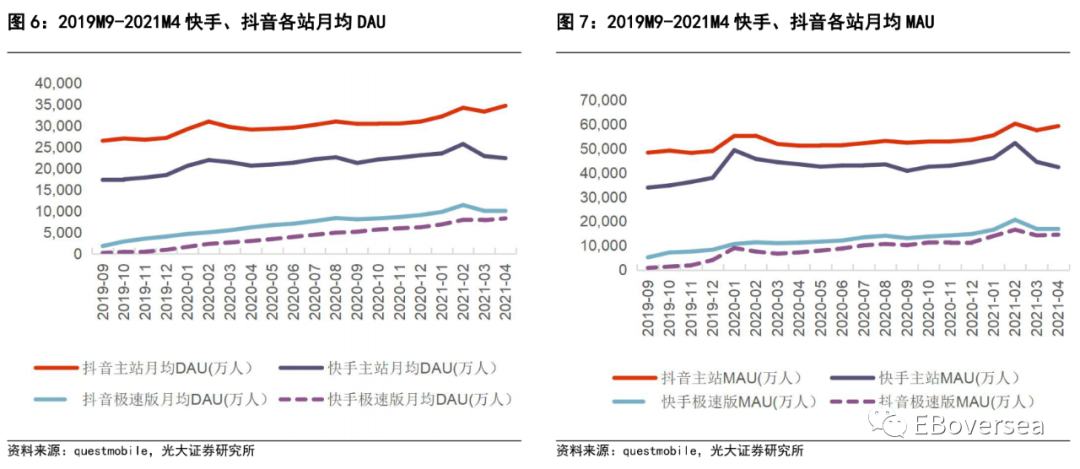

用户数及时长增长强劲,粘性逐步加强。21Q1平均DAU以及平均MAU分别为2.953亿以及5.198亿。日活用户人均使用时长同比增长16.5% 至99.3分钟。根据QuestMobile数据:1)2021Q1快手(主站)平均DAU达2.4亿,同比增长12.6%。快手极速版2021Q1平均DAU接近1.0亿,同比增长106.6%。2)2021Q1快手主站人均日使用时长略高于2020同期,快手极速版人均日使用时长则增长近10分钟。快手极速版DAU/MAU上升12.2pcts至57.8%。

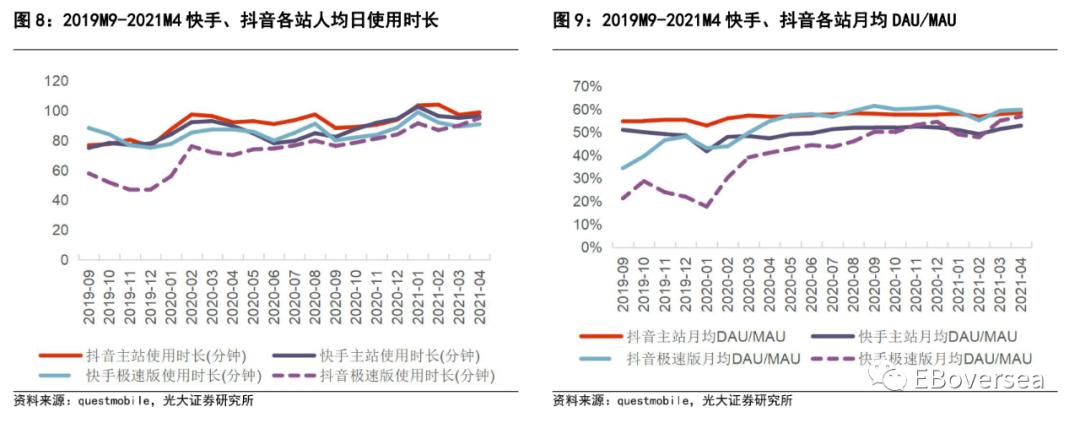

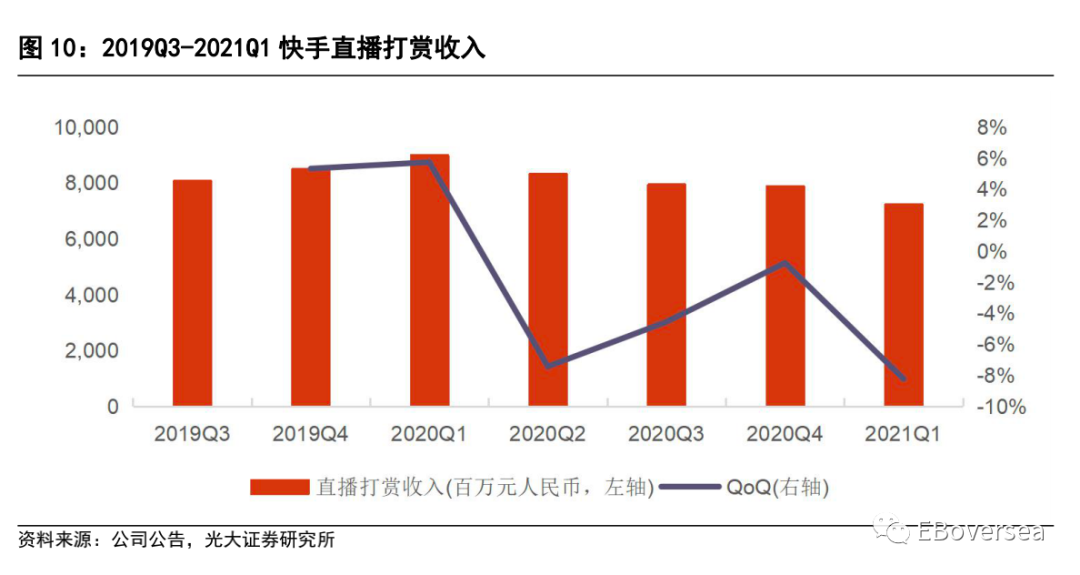

直播打赏:直播内容持续丰富,中长尾主播受扶持。直播打赏实现收入72.5亿元,同比下降19.5%,增速持续下降,收入占比同比下降29.7pcts至42.6%。1)与CBA合作,深耕体育直播垂直类目;“超级播”活动探索新直播形式。2)“蓝海计划”以“亿级”流量扶持直播公会,为中长尾主播打开上升渠道。

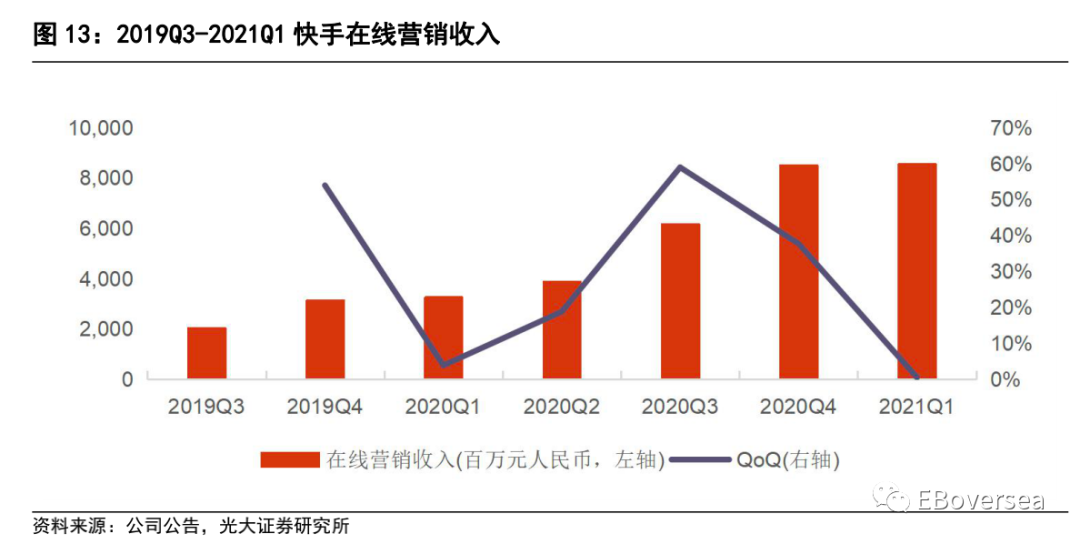

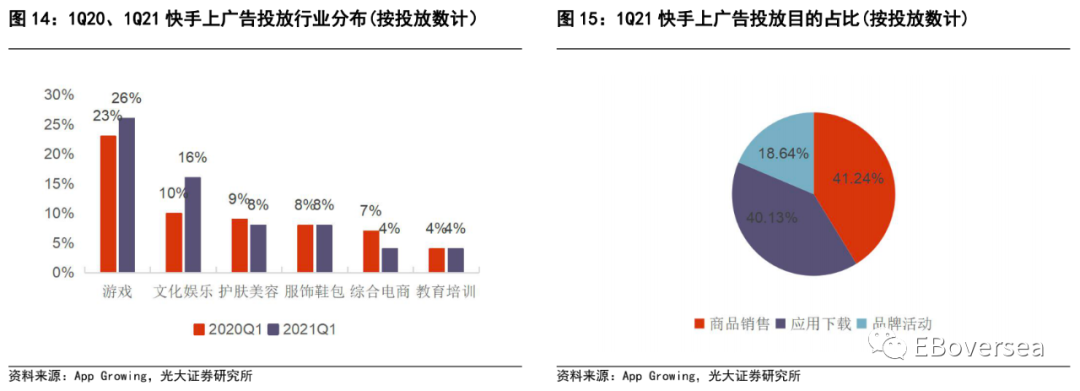

在线营销:营销产品全面升级,驱动收入高速增长。2021Q1线上营销实现收入85.6亿元,同比增长161.5%,收入占比同比上升24pcts至50.3%。1)2021Q1游戏行业广告投放第一,投放数占比由23%同比上升3pcts至26%。文娱行业上升6pcts至16%,头部行业投放数占比持续上升。2)小店通、磁力聚星等快手营销产品持续升级,全方位覆盖商家营销需求,打造完整营销链路。

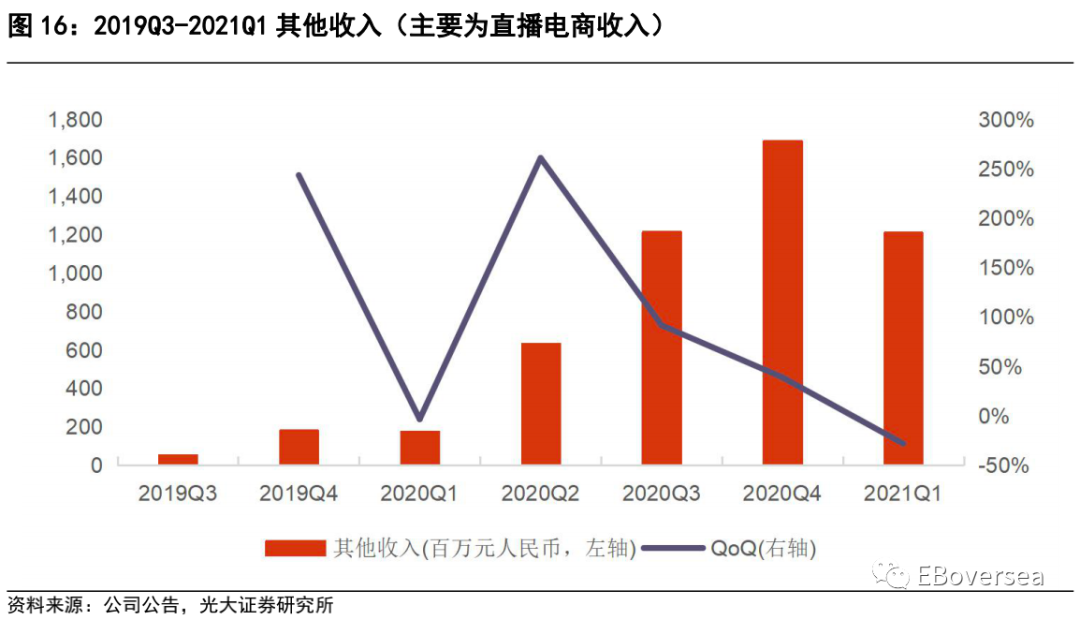

电商:供给链资源持续整合,打造全方位商业生态。其他服务(主要为电商)收入增至12.1亿元,同比增速高达588.8%。收入占比同比上升5.7pcts至7.1%。1)闭环加速,快手小店占比提升。2021Q1快手小店GMV占总GMV的比例由2020年同期的53%提升至超过85%。2)整合供应链卓有成效,快手好物联盟高增长。好物联盟GMV占平台总额的贡献环比翻倍。

盈利预测、估值与评级:

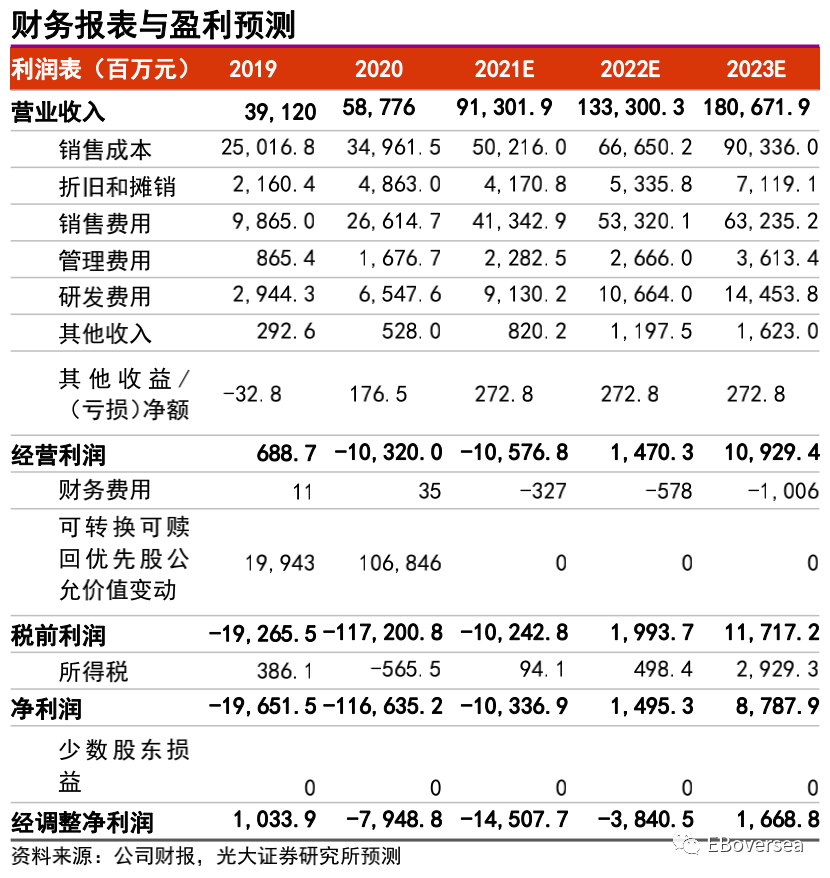

快手兼具私域社交+公域媒体两种产品特点,依托于“老铁经济”和私域流量的强粘性和高转化的同时,积极开发公域提高商业化变现效率,公司广告及直播电商业务商业化变现潜力正逐步释放。考虑公司未来各类推广活动以及加大研发投入带来的销售费用和研发费用增长,我们预计公司2021-2023年经调整净利分别为-145.1/-38.4/16.7亿元,与上次相比分别+3%/-1%/-46%,下调目标价至364港元;同时考虑公司中长期受益于视频化深入推进,商业化加速进行,且估值已处于历史低位,维持“买入”评级。

风险提示:竞争加剧风险,用户流失风险,电商货币化率不及预期风险

正文

1、 在线营销驱动收入增长,销售费用拖累净利润

1.1、 增长驱动引擎切换,在线营销驱动收入增长

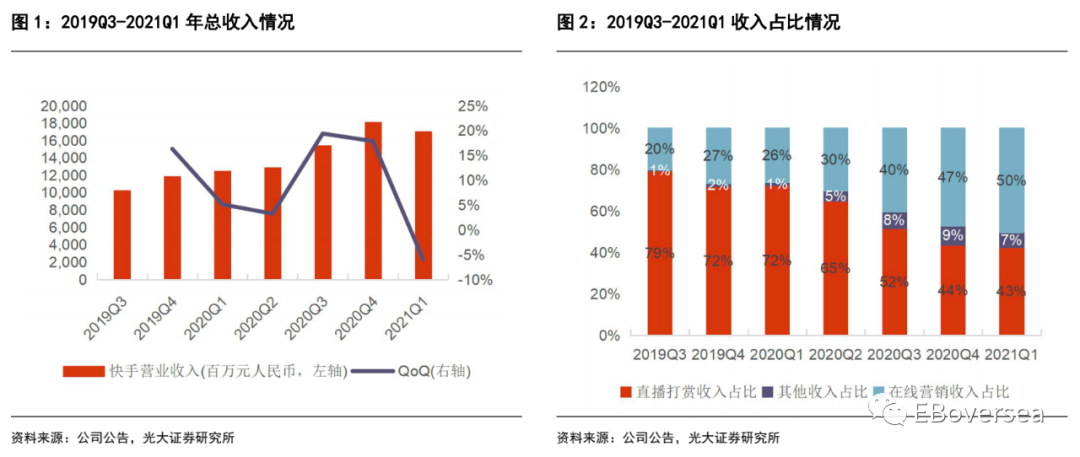

2021Q1快手实现总收入170.2亿元,同比增长36.6%。1)直播打赏实现收入72.5亿元,同比下降19.5%,收入占比同比下降29.7pcts至42.6%。2)在线营销连续两个季度占比第一,2021Q1收入85.6亿元,同比增长161.5%,收入占比同比上升24pcts至50.3%。3)其他服务(主要为电商)收入增至12.1亿元,同比增速高达588.8%。

我们依然认为,直播打赏增速已趋缓,上行动力不足,未来难为快手收入增长提供足够马力。在商业化加速的大背景下,快手收入增长的主力引擎已由直播打赏切换至在线营销,而在未来3-5年内将切换至电商。随着产品多元化以及算法优化,未来有望提升广告投放的ROI,在线营销收入将在中期为总营收增长提供动能。

1.2、 毛利率同比增长,销售费用拖累净利润

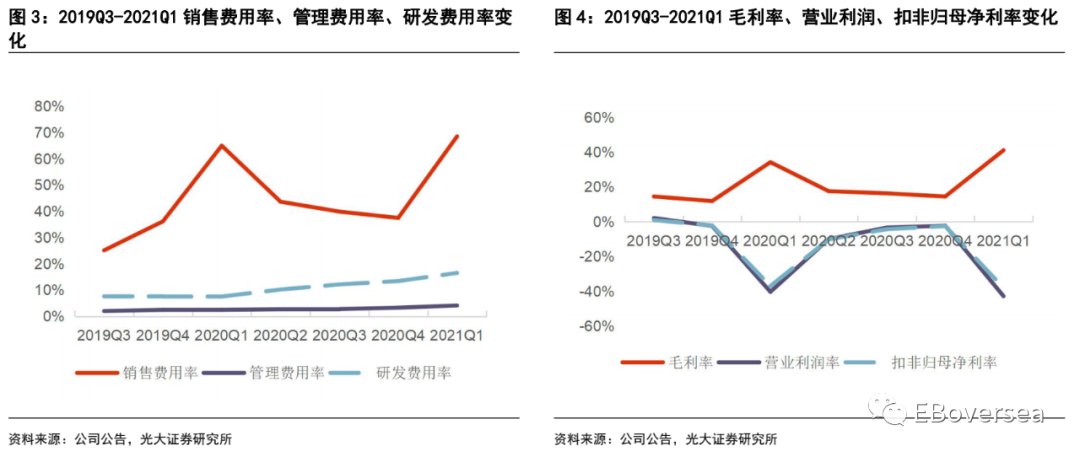

实现经调整净利润-49.2亿元人民币,亏损同比扩大11.7%。2021Q1公司整体毛利率41.1%,同比增加6.9pcts。

1)销售及营销开支:销售及营销开支同比增长44.0%至116.6亿元,销售费用率同比上升3.5pcts至68.5%,主要是由于推广快手极速版及其他应用程序的营销开支以及品牌推广活动开支增加所致。

2)行政开支:行政开支同比增长128.1%至7.0亿元,主要是由于为支持业务发展而增加行政管理人员数目及增加以股份为基础的薪酬开支导致雇员福利开支增加。管理费用率为4.1%,同比上升1.7pcts。

3)研发开支:研发开支同比增长199.2%至28.1亿,研发费用率同比增长9.0pcts至16.5%。主要是由于继续投资人工智能、大数据及其他先进技术而大幅增加研发人员数目所致。

2、 运营数据:快手极速版驱动用户数强劲增长,用户粘性逐步加强

21Q1快手应用平均DAU以及平均MAU分别为2.953亿以及5.198亿。每位日活用户日均使用时长同比增长16.5% 至99.3分钟。

根据Quest Mobile数据显示,快手主站用户增速放缓,快手极速版用户增长显著,两大短视频平台主站月均DAU、MAU进入个位数增长时代。1)2021Q1快手(主站)平均DAU达2.4亿,同比增长12.6%,MAU达4.8亿,同比增长2.5%。2)快手极速版2021Q1平均DAU及MAU接近1.0亿与1.8亿,分别同比增长106.6%及64.3%。3)抖音主站平均DAU及MAU增速分别为6.7%、10.9%,而抖音极速版平均DAU及MAU增速分别为237.4%、92.2%。

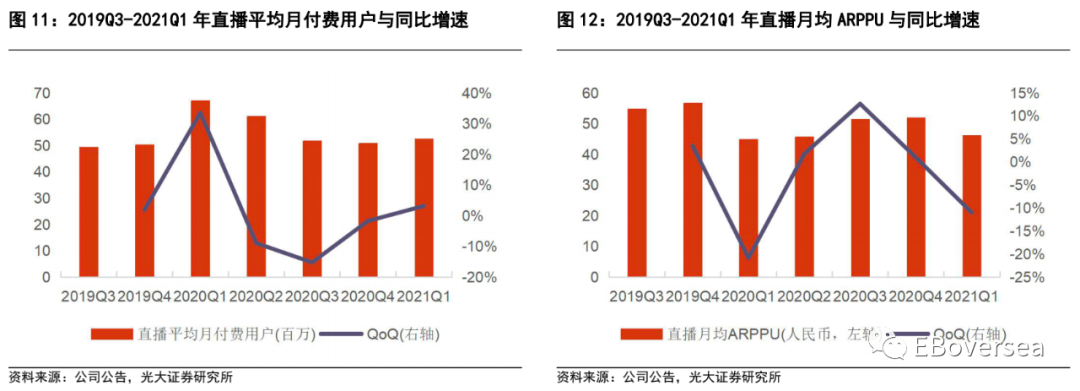

用户粘性指标:快手、抖音主站用户粘性增长放缓,快手极速版用户粘性持续上升。1)2021Q1快手主站人均日使用时长位于98分钟左右,略高于2020同期,快手极速版人均日使用时长则增长近10分钟至93分钟。2)2021Q1快手主站DAU/MAU较2020Q1同期增长4.5pcts至50.5%,抖音主站与2020同期持平,快手极速版DAU/MAU上升12.2pcts至57.8%。

3、 直播打赏:丰富内容持续丰富,“蓝海计划”扶持中长尾主播

2021Q1直播打赏实现收入72.5亿元,同比下降19.5%,增速持续下降,收入占比同比下降29.7pcts至42.6%。这主要是由于去年疫情期间线上娱乐增长导致高基数造成。1)2021Q1直播平均月付费用户达5240万人,同比下降21.8%。2)2021Q1直播打赏业务ARPPU为46.1元,同比增长2.9%。

2021Q1快手从两大维度提升直播内容丰富度。1)深耕直播垂直类目。快手成为CBA赛事的官方直播平台,此举推动

2021M4快手体育垂直类目直播观看人数同比增长超过200%。2)创新直播形式。2021M2,快手开启“超级播”系列活动,连续26天以名人脱口秀、线上音乐会、二次元表演、春节晚会等新形式进行直播,吸引超过15亿人次

在内容创作者方面,快手推出“蓝海计划”,将以“亿级”流量扶持直播公会,为长尾中小主播打开上升渠道。5月13日,快手直播将推出“蓝海计划”,向全国100个城市发起城市合伙公会招募,受招募公会有望受到“亿级”流量扶持。通过“蓝海计划”,快手将帮助公会批量招募和培养优质主播,同时为中小主播提供更多势能与机会。

4、 在线营销:营销产品全面升级,下游集中度上升

2021Q1线上营销实现收入85.6亿元,同比增长161.5%,收入占比同比上升24pcts至50.3%。凭借强大的人工智能及大数据实力,快手线上营销服务的有效性正逐步提高。

下游:投放行业集中度上升,效果广告占比较大。1)从下游广告投放行业来看,游戏行业广告投放仍为第一,投放数占比由23%同比上升3pcts至26%。文娱行业上升6pcts至16%,头部行业占比持续上升。教育培训行业未受政策收紧影响,投放数占比稳定于4%。2)按投放目的划分,效果广告投放数占比达81.37%(商品销售+应用下载),品牌广告占比为18.64%,仍具备充足提升空间。

2021Q1快手营销产品持续升级,全方位覆盖商家营销需求,打造完整营销链路:

1)磁力聚星:推出“星海计划”,赋能优质内容创作者,快速实现商业价值变现。磁力聚星启动“星海计划”,通过千亿流量激励、视频征集大赛、创作者成长赋能、品牌增长服务等全方位的营销运营支持对品牌与创作者进行赋能。2021Q1内容创作者所制作的广告内容视频播放量环比增长超100%。

2)快手联盟:广告、内容及电商产品三位一体。2021Q1快手联盟覆盖的开发者及用户群体持续扩大。基于快手AI+DA,在广告+内容+电商业务模式下,快手联盟持续输出“短视频+直播+音频”能力,通过连接营销生态中各环节的参与者,快手联盟有望继续发挥协同效应,实现价值最大化。

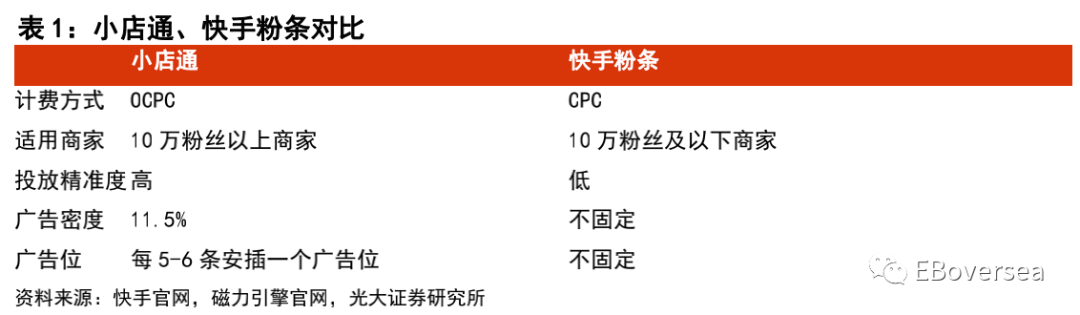

3)小店通:2021Q1小店通广告投放整体ROI接近6%,算法优势显著。小店通算法模型可对用户画像进行模拟,匹配用户数据库中区域、年龄、个性、喜好等特性,进而广告投放,达到一定准确性。

4)快手粉条:功能持续升级,助力本地商户数字化营销。2021年4月27日快手粉条推出“门店加热”产品,为本地商家提供广告投放服务。

5)快手服务号:加大补贴力度,持续引进商家入驻。3月5日到4月5日,快手服务号推出10亿补贴计划。快手服务号平台新增认证服务号用户总数超43万。

5、 电商:供给链资源持续整合,打造全方位商业生态

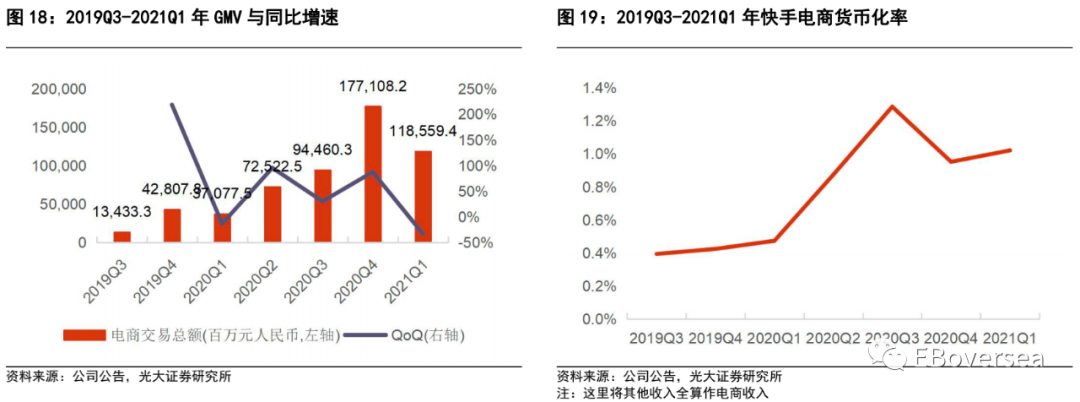

其他服务(主要为电商)收入增至12.1亿元,同比增速高达588.8%;由于春节期间淡季效应,同时快递运力不足,环比下降28.2%。其他服务收入占比同比上升5.7pcts至7.1%。1)2021Q1快手电商GMV达到1185.6亿元,同比增长219.8%,保持高增长。2)快手电商货币化率达到1.0%,较2020Q1上升0.5pct。

普惠政策持续扶持中长尾商家,商业生态不断丰富。从入驻电商的规模结构看,若以GMV计,2021Q1快手平台上TOP10电商占比已由2020全年的近26%下降至不足24%,而TOP10000电商占比从接近70%升至约74%。2021Q1快手持续对中长尾商家采取扶持政策,从流量上给予更大推荐权重,从佣金上给予折扣及返点优惠,预计未来中长尾商家将占据更大权重。

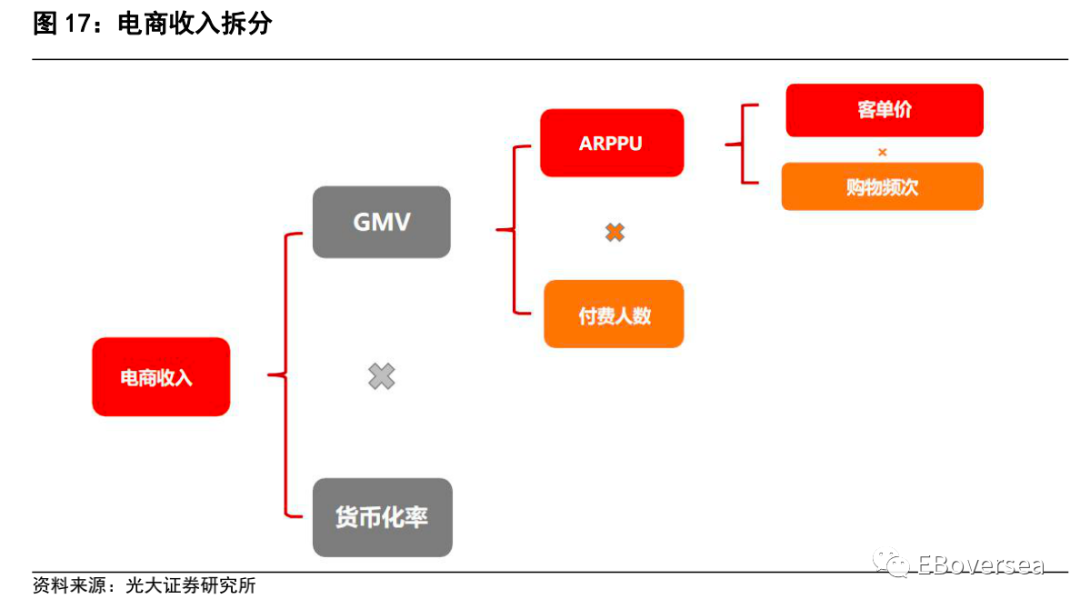

若将GMV以更细颗粒度拆分,客单价有望驱动ARPPU增长,进而带动GMV上行。1)2021Q1快手成立奢侈品模块,2020年所布局的手机、数码、电脑、电器、珠宝模块均增长迅速。奢侈品板块有望延续其表现。2)持续推动“品质生活”战略,进行品牌升级,进而提升客单价。

加大推广优惠政策,快手小店GMV占比持续提升。2021Q1快手小店GMV占总GMV的比例由2020年同期的53%提升至超过85%。该季度快手小店继续优化功能与服务,同时保持对于快手小店商家的佣金及推广费优惠。除常驻优惠政策外,借助小店通、快手粉条进行推广的快手小店商户将享受更大力度的推广费用折扣。

供应链资源持续整合,低信任成本推动好物联盟GMV增长。公司公告显示,快手好物联盟GMV占平台GMV总额的贡献环比增长已超过100%。通过促进具有强大供应链能力的商家与具有忠实粉丝群的主播之间的合作,好物联盟为快手电商体系建立起一条高品质的供应链闭环。官方优选商品的品质保证下,客商之间信任成本降低,有更大概率促成交易。

政策端:《网络直播营销管理办法(试行)》(下称《办法》)落地,行业规范程度有望进一步提升。国家互联网信息办公室于2021年4月23日公布《网络直播营销管理办法(试行)》,从直播平台、直播间运营者及直播营销人员三方面对直播电商行业制定了基本规则。我们认为,《办法》将推进直播电商行业规范化,直播电商将从“野蛮生长”模式走向正规化,长期来看,有利于直播电商行业良性发展。

数字化工具升级,跨境招商补充品牌丰富度:1)“磁力金牛”推出,电商营销工具进一步升级。2021年5月18日快手电商营销工具“磁力金牛”上线,从投放资源整合与投放通路重构两大核心能力升级。2)快手发布跨界招商细则,扩充海外品牌商品阵列。2021年5月16日快手发布进口电商相关规则,预计将引入海外知名品牌入驻快手,丰富快手商品类目。同时快手可借此与海外品牌建立合作关系,布局出海策略。

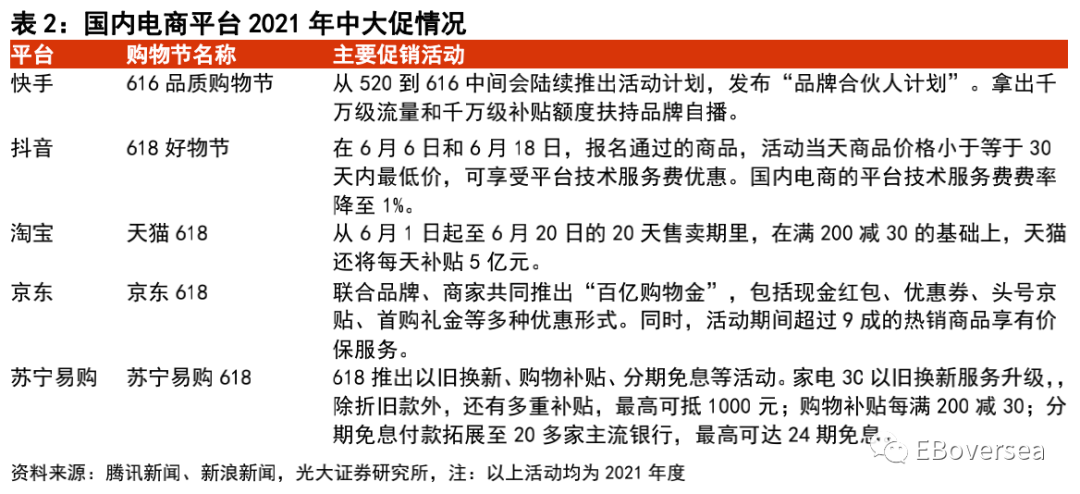

后续看点:快手加入年中大促,616品质购物节即将开启。快手电商将为参与活动品牌提供616主会场公域流量强曝光、官方对投流量、以及主播专场带货、好物联盟分销,从5.20至6.20持续开启系列活动。预计2021Q2快手电商GMV将环比上升。

6、 估值与投资建议

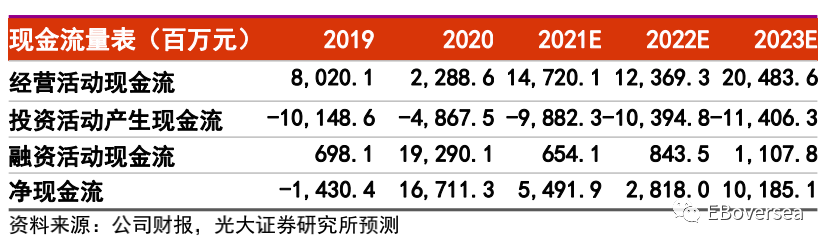

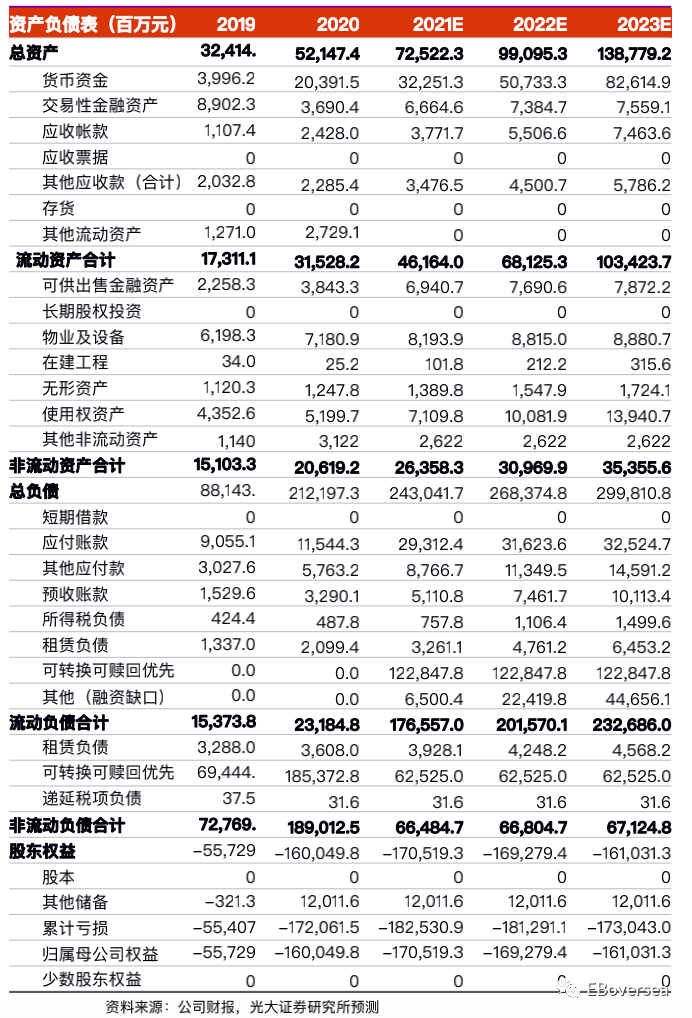

快手兼具私域社交+公域媒体两种产品特点,依托于“老铁经济”和私域流量的强粘性和高转化的同时,积极开发公域提高商业化变现效率,公司广告及直播电商业务商业化变现潜力正逐步释放。考虑公司未来各类推广活动以及加大研发投入带来的销售费用和研发费用增长,我们预计公司2021-2023年经调整净利分别为-145.1/-38.4/16.7亿元,与上次相比分别+3%/-1%/-46%,下调目标价至364港元;同时考虑公司中长期受益于视频化深入推进,商业化加速进行,且估值已处于历史低位,维持“买入”评级。

7、 风险分析

1)竞争加剧风险:面对抖音及微信视频号带来的直接竞争,若快手运营不得当,或将在短视频领域遭遇巨大的同业竞争危机。

2)电商货币化率提升不及预期风险:因让利给商家,目前快手电商货币化率仍处于较低水平。后续若货币化率提升进度不及预期,可能将造成电商收入增长受阻。

3)用户流失风险:商业化将在一定程度上影响用户体验,若盲目加速商业化,或将导致用户流失率上升。

本文选编自“光大海外研究”,作者:付天姿/王凯/王缘;智通财经编辑:庄礼佳。