投资要点

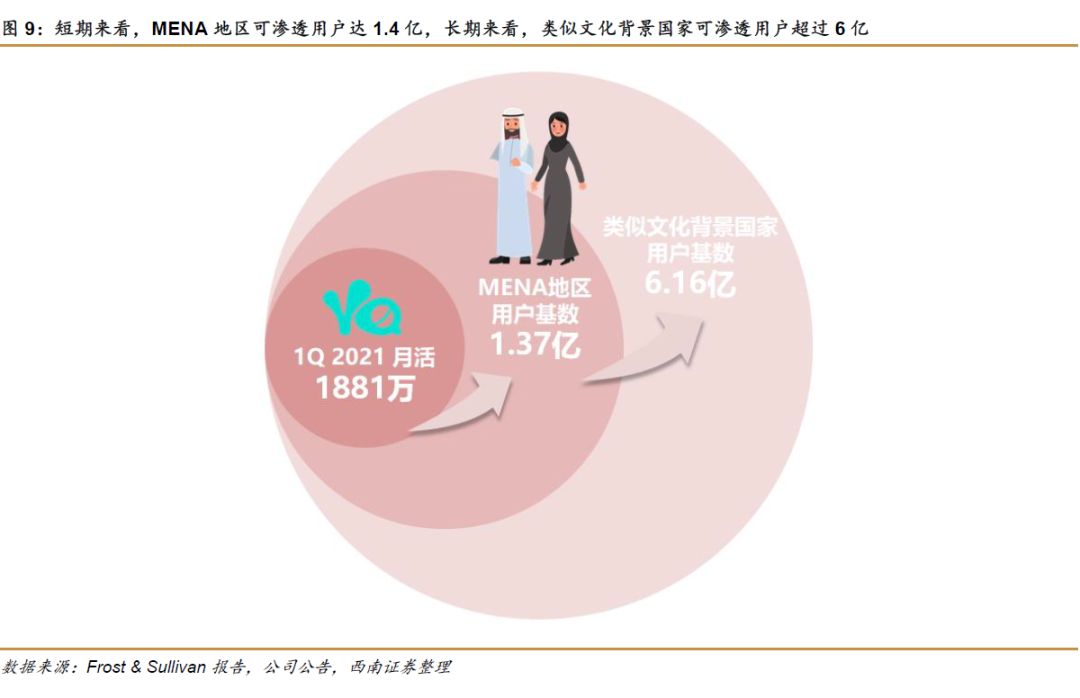

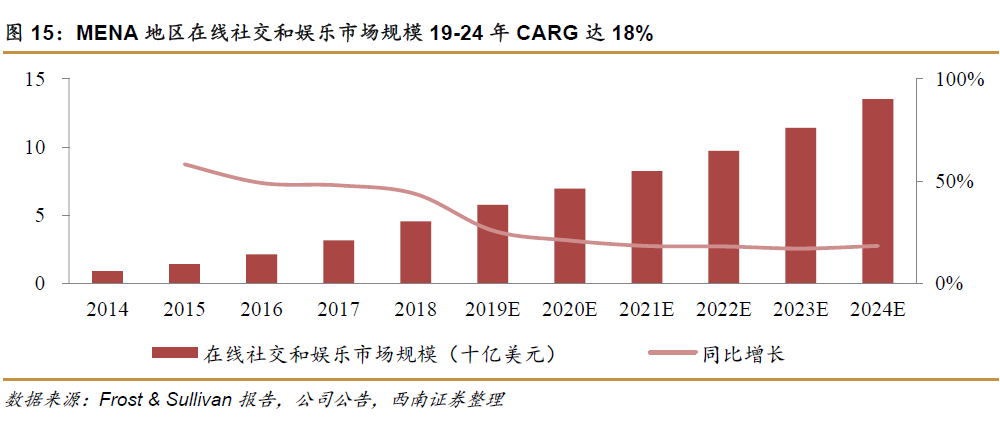

推荐逻辑:1)中东地区总体潜在用户超1.37亿,截至21Q1末,公司产品渗透率仅为14%,未来扩张空间充足:根据Frost & Sullivan数据,19-24年MENA地区社交网络和娱乐市场规模CAGR为18.3%,而针对MENA此细分市场的互联网社交产品仍然较少,公司作为本地稀缺的社交互联网公司具有高成长性。2)本地化能力强+控费能力提升,长期增长动力充足:公司长期深耕中东市场且本地化团队营运能力强,精准把握本地用户娱乐需求,优化产品提升平台网络效应,实现MAU高速增长。同时,公司控费能力提升显著,20年剔除股权激励影响,整体经营费用率同比下降3.2pp至18.8%。未来Yalla(YALA.US)和Yalla Ludo有望维持竞争优势,叠加21Q1上线三款游戏,21-23年预计实现约72%的收入复合增长。3)公司战略型IM产品投入测试,有望促进产品间协同。不断完善Yalla生态系统,夯实社交领域竞争优势。

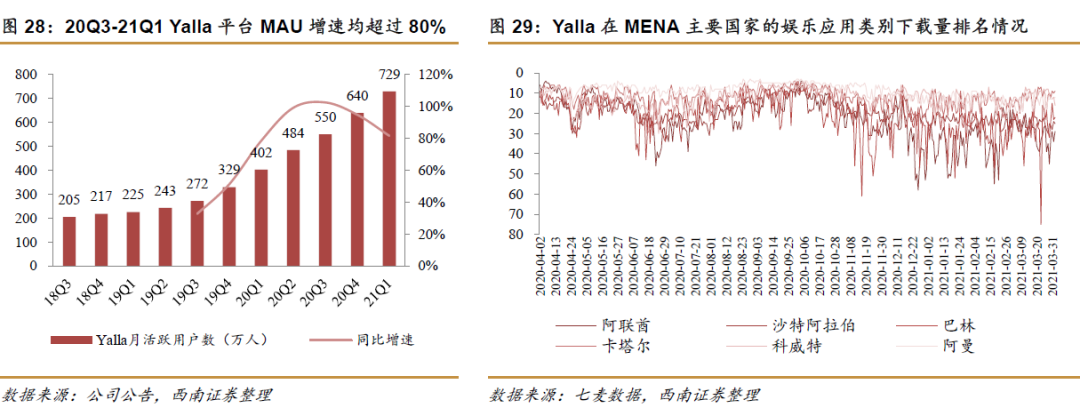

Yalla建立的是无广告、非利益驱使的用户互动型社区,公司盈利模式具有高留存、高抽成的特点,用户生命周期相对较长。公司重视社区氛围的打造和提供更优质的用户体验。平台的用户增长主要来自老带新的自然流量,公司对买量增长持谨慎态度,利于平台保持社区氛围。Yalla用户数加速增长,截至21Q1末,月活用户数同比+82%,较去年同期+3.1pp,良好的社区氛围有望增强用户粘性并不断拉新;用户充值和收获金币均不可提现,平台实现了现金全留存的高效变现。用户间赠礼抽成比达70%,由于高社区认同感带来了更高的付费意愿,用户仍然愿意留在Yalla平台。

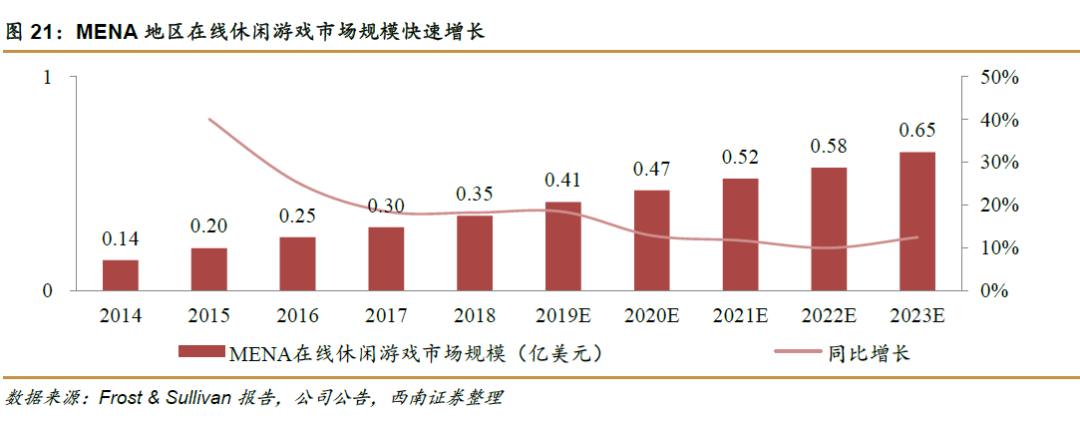

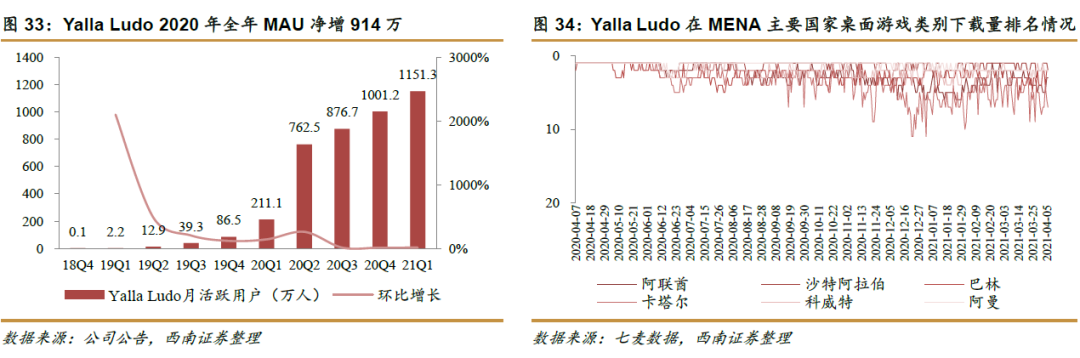

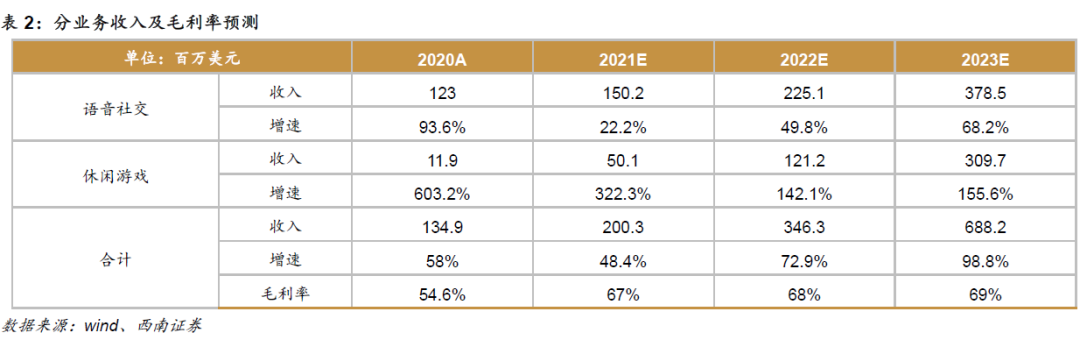

游戏业务营收贡献不断提升,新游戏赋能收入增长。Yalla Ludo集成MENA地区日常棋牌游戏,产品融合聊天+游戏,用户参与度和体验感更高,更易实现利润规模的集聚效应,19Q3至21Q1游戏业务在总营收中贡献的份额从0.01%上升至19%。21Q1公司上线三款游戏,切入具有类似文化背景的土耳其、沙特、南美市场,公司迁移本地化营销能力至细分市场,新产品有望打开成长空间。

盈利预测与投资建议:预计公司2021-2023年归母净利润将保持79.7%的复合增长率。考虑到公司本地化能力突出,YALLA目前在MENA主要区域用户渗透率仅为14%远不及上限。旗下核心产品Yalla和Yalla Ludo分别在其领域的壁垒日愈显著,上线三款新游戏有望贡献成为中长期营收增长点,IM产品或可成为Yalla生态关键齿轮,我们持续看好公司中长期发展,给予一定估值溢价,给予公司2022年对应26倍PE,对应的目标价为21.06美元,首次覆盖给予“买入”评级。

1 公司概况:中东地区领先的社交和娱乐企业

公司拥有强大执行力和本土化能力及产品运营能力,致力于打造中东和北非地区最符合本地用户需求的在线社交和娱乐平台。公司成立于2016年1月,并于同年4月推出语音社交产品Yalla,将MENA地区特有的社交传统majlis模式搬到线上。之后公司不断完善社交和娱乐产品矩阵,18年三季推出休闲游戏YallaLudo。为寻求更长久、更广阔的发展,2020年9月30日,公司于纳斯达克(股票代码:YALA.N)上市。公司核心产品Yalla打造语音群聊平台,YallaLudo集成中东和北非最流行的棋牌游戏Ludo和Domino,均为生命周期长、闻名程度高的休闲游戏,截至21Q1末,公司平均MAU达1881万,付费用户达584万。根据SensorTower,截至21Q1末,以收入计,Yalla是MENA地区最大的以语音为核心的社交和娱乐平台,YallaLudo在MENA地区棋牌游戏及家庭游戏类别位居第一。

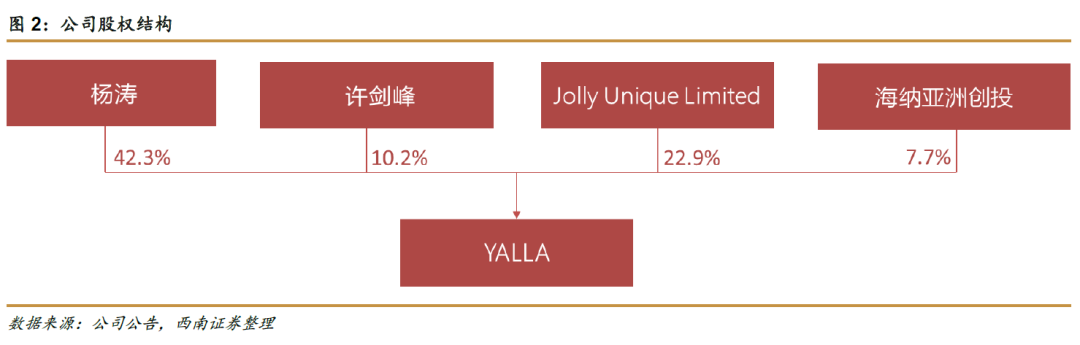

公司股权结构:截至2020Q4末,公司第一大股东和公司实控制人均为杨涛,持股比例为42.3%,享有约86.6%投票权;许剑峰持股比例为10.2%,享有约2%投票权。从机构持股情况来看,JollyUnique Limited持股22.9%为公司第二大股东,享有约4.4%投票权;海纳亚洲创投持股比例为7.7%,享有约1.5%投票权。

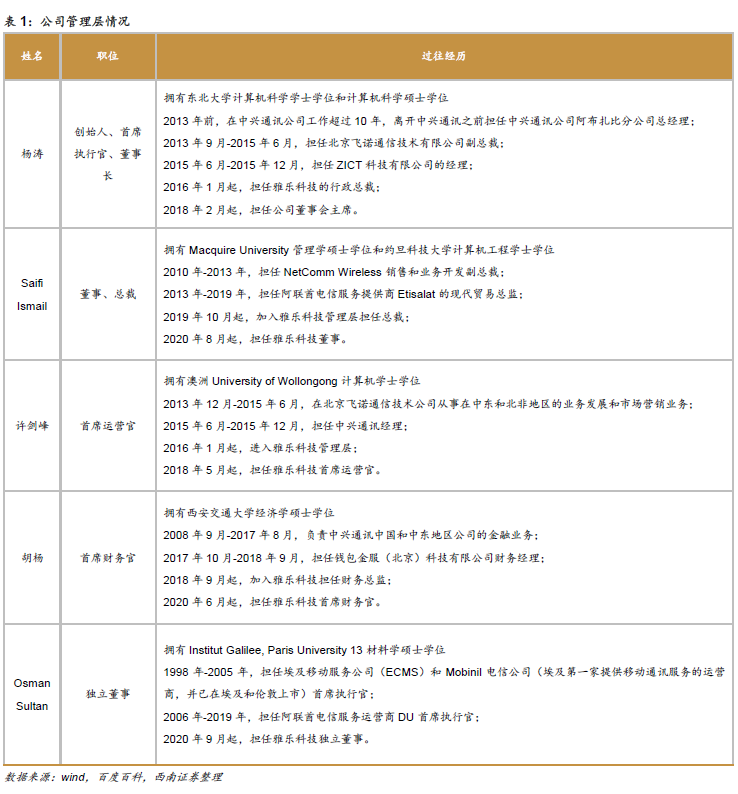

公司核心管理层皆拥有丰富本地化运营及通讯行业经验。创始人、CEO及董事长杨涛在通信领域深耕15年,负责公司产品经营和发展规划,Yalla和Yalla Ludo均由杨涛带头统筹、研发及运营。首席运营官许剑峰曾任职中兴通讯经理;首席财务官胡杨曾负责中兴通讯中国及中东地区公司的金融业务,皆拥有十余年通讯及本地化运营经验。此外,公司作为中东地区语音社交独角兽,20年阿拉伯本地高管加盟体现了当地政府对公司的支持,产品持续本地化可期。

公司业绩状况:公司18-20年营收分别为0.4亿、0.6亿和1.4亿美元,同比增长分别为50%和113%,增长呈逐年上升趋势。公司营收主要来自社交服务,即语聊App Yalla。自19Q3公司逐步完善游戏矩阵推出Yalla Ludo,社交服务收入占比逐步降低,21Q1社交服务收入占比为81%,游戏服务收入占比达19%。目前游戏业务仍保持高速增长,未来或成营收增长主力。

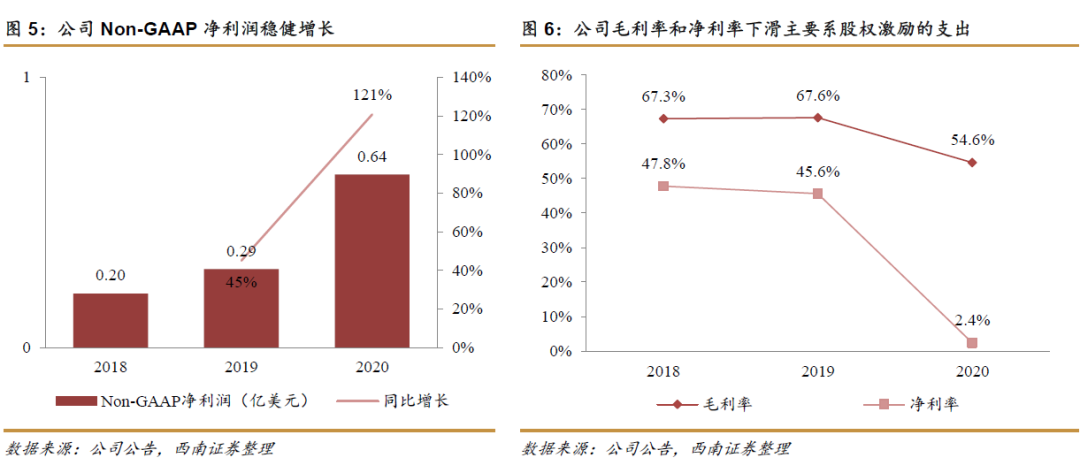

公司Non-GAAP净利润稳定增长,毛利率和净利率短暂下滑主要系股权激励支出。公司目前处于高速增长阶段,主要系Yalla盈利主要来自平台用户充值互相送礼的抽成,用户增长及付费意愿提高助力Non-GAAP净利润高增长。未来公司优化运营两大核心产品叠加新品发布有望持续获客,Yalla和YallaLudo在协同效应下获客成本降低,公司盈利能力或持续提升,公司净利润有望保持高速增长。

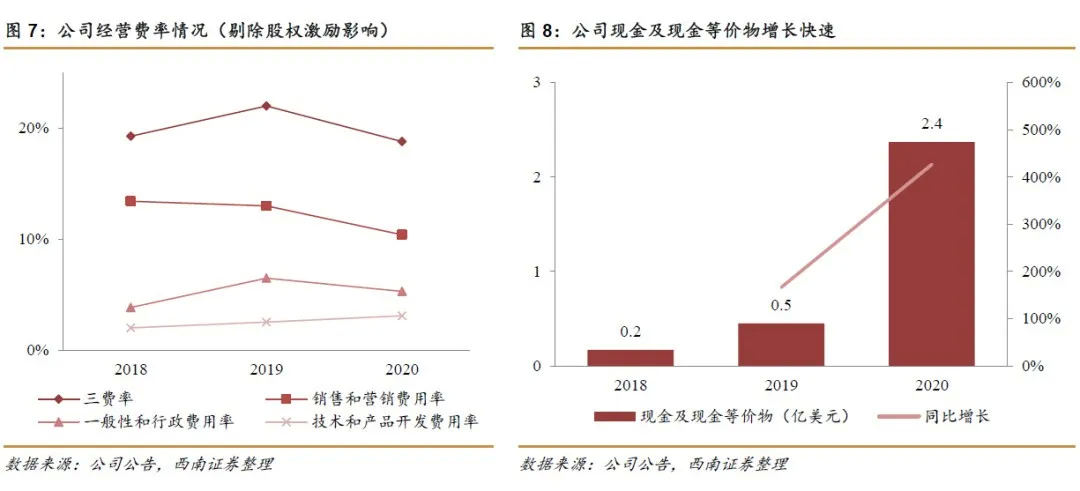

营业费用率稳中有降,经营现金流量充沛。剔除公司股权激励的影响,从整体上来看,18-20年公司经营费用率稳中有降。其中,研发费用率小幅提升主要系人员的扩容和提薪。公司持续强劲的现金流状况,充足的现金及现金等价物可供公司投入土耳其、南美、沙特等细分市场的线上推广以及新产品的研发与运营。

2 本地化互联网产品缺乏,中东在线社交和娱乐需求高

根据20年Frost & Sullivan数据,19年MENA地区社交娱乐人口为1.4亿,全球具有类似文化背景的在线社交和娱乐潜在用户数达到6亿。截至21Q1末,公司社交娱乐平均MAU为1881万,未来扩张空间充足。

2.1 MENA地区本地化互联网产品缺乏

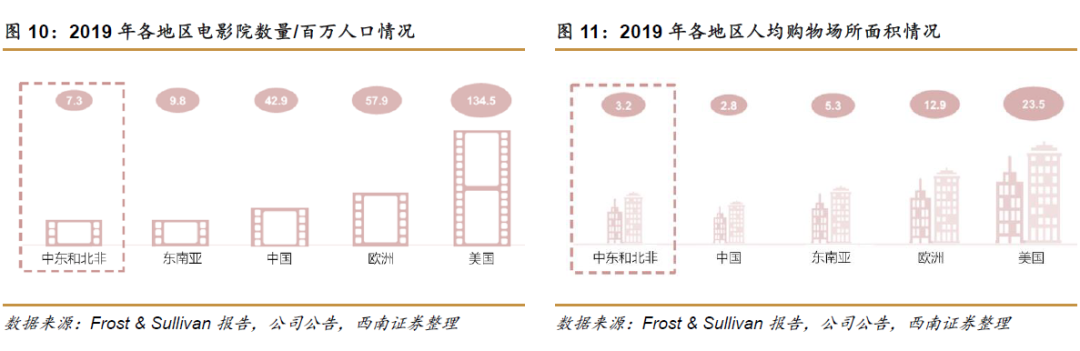

有限的线下社交娱乐以及文化风俗导致线下社交和娱乐受限,市场留白给予优质本地化运营的线上社交和娱乐公司机遇。中东和北非地区线下社交和娱乐选择相对有限,叠加宗教禁酒限制娱乐、女性社交限制、气候炎热等因素,使得MENA地区社交娱乐市场供需不平衡。根据Frost & Sullivan报告,2019年MENA地区电影院人均面积低于东南亚、中国、欧洲和美国,购物场所人均面积数倍低于欧洲和美国。线下社交娱乐需求被抑制给予线上社交娱乐发展机遇,MENA地区人口被压抑的社交需求特别是女性用户的社交需求被显化和释放。Yalla以语音社交+休闲游戏切入低供给的MENA地区社交娱乐市场,打破空间、时间、性别等限制,将社交需求转移至线上。公司的社区用户增长采用老带新为主、买量为辅,保证在多人语聊房间中,半陌生人社交依然有良好的社区氛围。

中东和北非地区缺少本地化语言及使用习惯的APP供给,当地人对APP选择相对有限。仅Facebook和Snap为中东和北非地区主要使用的软件,当地缺少计算机产业链、互联网创业园对本地化APP开发的支持。根据Frost & Sullivan报告,前20大的社交媒体平台中,仅有65%的平台支持阿拉伯语,基于阿语开发的应用远低于其他语种;前50大的游戏平台中,仅有28%的游戏平台支持阿拉伯语。同美国人均手机APP安装量为6.2个;中国的人均手机APP安装量为13.8,MENA地区的人均手机APP安装量为3.4个还远不到上限,空间巨大。

公司的产品中心在迪拜,研发中心在杭州。公司管理层的中东和北非地区电信圈背景,在MENA地区的运营模式的选择和本地化产品的运营上具有相对优势,公司把有关产品战略布局的产品中心放在了迪拜,有利于产品的本地化设计及产品测试。考虑到国内语音在线技术较其他国家具有优势,公司把研发中心放在了杭州,负责中台部分,或可在技术方面降维打击。目前Yalla已形成活跃且忠实度高的社区,未来不断优化产品的阿语用户体验,有望形成护城河。

2.2 MENA地区社交和娱乐需求旺盛

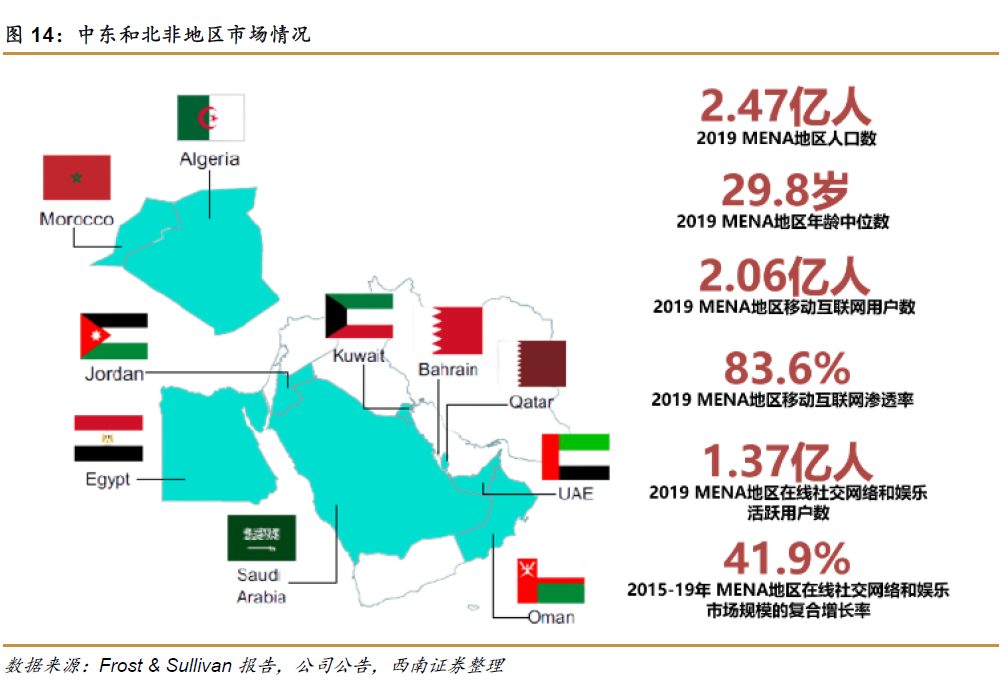

MENA地区在线社交和娱乐市场潜力大,根据20年Frost & Sullivan数据,2019-24年市场规模复合增速达18.3%,公司作为该地区社交互联网稀缺标的,或将受益于行业增长。19年,在MENA地区的相对稳定、开放的10国人口近2.5亿,人口年龄中位数为30岁且因生育率相对较高,人口年龄的中位数有下降趋势,互联网社交产品对更年轻的用户覆盖率更高且付费意愿更强。MENA地区移动互联网用户达2.06亿,互联网渗透率为83.6%,但MENA地区娱乐项目相对较少,高质量的在线社交和休闲娱乐互联网产品在中东市场受到欢迎,公司是最先进入中东市场且团队长期深耕于MENA地区,有望持续受益行业高渗透及增长。

MENA地区用户增速、用户在线时长皆高于全球平均,公司有望保持用户高增长。中东和北非地区受社会文化影响,线下社交和娱乐选择相对有限,且居民整体生活基调相对舒适和闲散,人均平均在线时长或超其他地区。公司的语音社交产品和游戏或在高互联网渗透率之下快速打开增长空间,并逐步渗透至相似文化背景市场,争取更多海外流量,未来公司用户扩张有望保持高速增长。

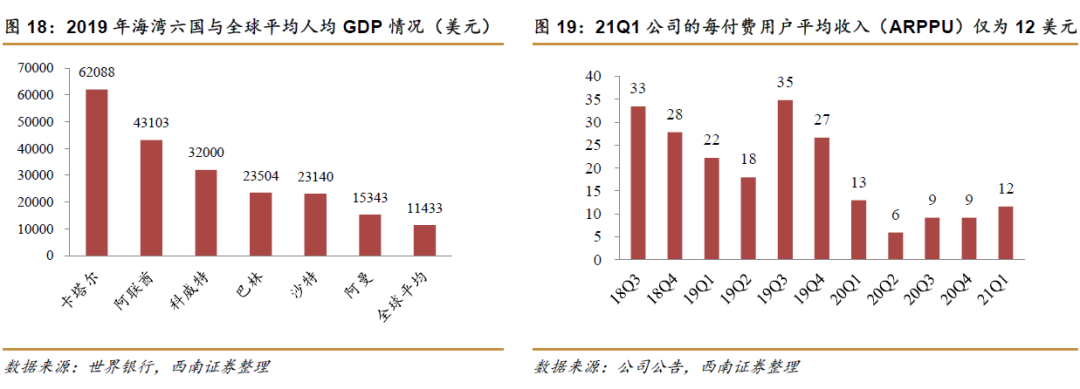

MENA地区ARPPU上限高于世界其他地区,公司受益于优质客户结构变现能力优秀。MENA地区依靠石油业,中东地区主要国家人均可支配收入水平相对较高。其中,海湾六国城市化程度超过90%,人均GDP水平远超全球平均,该地区互联网用户付费能力、付费意愿相对较高。

以语音为核心的在线社交和娱乐平台符合MENA地区传统内敛的文化特征,社交+游戏协同发展夯实社区壁垒、用户扩张空间大。在线休闲游戏以轻松、易上手等特点拥有超长生命周期,覆盖全年龄。公司的语音社交产品中植入休闲游戏,以此模式打造在年龄和性别上受众更平衡的社区。同时,休闲游戏具有破冰开场功能,与语音结合使用,进一步提升用户体验,社区属性凸显。公司将通过不断优化聊天的应用程序,提高Yalla和Yalla Ludo协同性,巩固Yalla生态社区同时为独立的Yalla Ludo游戏用户体验背书,未来社交、游戏有望协同保持高增长。

3 打造Yalla生态系统,本地化深耕再升级

公司通过社交及游戏产品不断积累流量,为后续打造的整个Yalla生态系统积累引入前期流量。短期来看,公司会根据本地化的反馈不断优化产品,Yalla和Yalla Ludo仍将支撑用户高速增长;中期来看,公司将跟据不同地区人群、不同产品定制营销策略,凭借累积的资源优势和强大的本地化能力,新上线的三款游戏或将成为用户增长主力;长期来看,公司或将在Yalla和Yalla Ludo等产品推广,鼓励用户使用目前仍在测试中的IM产品YallaChat,考虑到公司在社交网络领域已积累一定影响力,参考QQ发展初期的模式及成长路径,YallaChat产品或可成为后续Yalla生态核心齿轮。

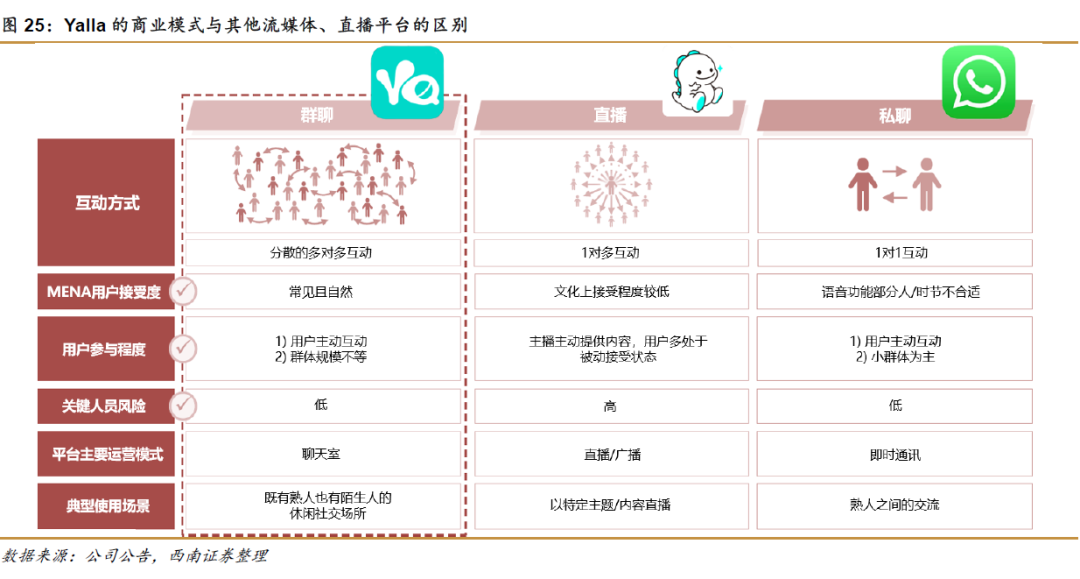

3.1 社交产品

Yalla是完全UGC平台且商业模式独特。Yalla商业模式与其他平台的区别主要有三:1)多数直播平台的互动以一对多或一对一互动为主,而Yalla平台实现去中心化,为分散的多对多的互动模式。平台所有内容由用户自己产生,不聘请主播,对KOL等无依赖。2)用户不可对收获的礼物、金币提现即平台不与用户进行收入分成,能够保持平台高盈利水平。3)Yalla社区对用户的吸引力无金钱驱动因素,用户关系更平等,内容更清水,用平台的社交体验更纯粹。

Yalla的商业模式实现了现金流入全留存+高抽成。1)现金流入全留存:用户充值购买金币,公司需要和Google play和ios应用平台分成。用户有四种方式消耗金币:聊天室可设置成为成员/上麦需消耗金币、赠送用户虚拟礼物、按月会员特权、参与聊天室游戏。消耗的金币成为平台收入,未消耗的金币成为延迟收入,目前Yalla社区用户活跃度高,截至20Q4末,用户平均使用时长超过4小时,未消耗金币的消耗周期较短。2)高抽成:上麦、游戏、会员所消耗的金币直接成为平台收入,用户赠礼消耗的金币平台抽成率高达70%,礼物抽成率在行业中处于较高水平。由于高社区认同感带来了更高的付费意愿,用户仍然愿意留在Yalla平台。

Yalla月活用户呈加速增长态势,语音社交领域壁垒初显。截至21Q1末,以收入计,Yalla是MENA地区最大的以语音为核心的在线社交网络和娱乐平台。在公司营销费率逐年下降的情况下,20Q3-21Q1Yalla的下载量排名在娱乐应用类别下仍保持在高位。截至21Q1末,Yalla的MAU同比+82%至729万,同比环比+3.1pp,呈加速增长态势,平台网络效应日愈显著。

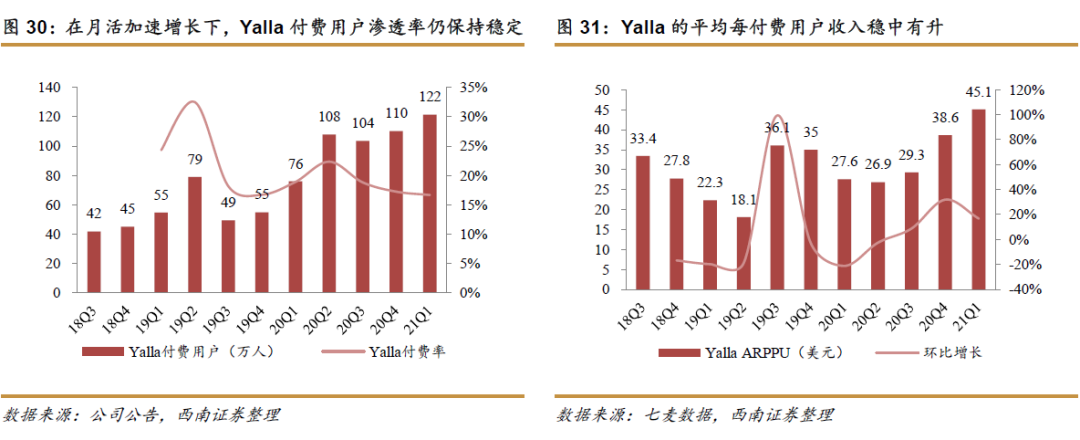

公司追求健康ARPPU增长,意欲打造社区生态型长生命周期公司。公司产品设计为新手友好型,新增用户可通新人聊天室、新人引导以及无广告入驻、无明显变现等方式快速适应社区,Yalla产品的新增用户质量可得到保障,后续依然维持良好的平台调性。公司专注社区氛围建设,有控制的进行品牌推广。在Yalla月活用户数加速增长的情况下,Yalla用户付费率仍保持稳定,ARPPU均保持于25美元之上,并在20Q3开始呈现加速回升的趋势,印证了Yalla社区氛围良好,用户付费意愿稳步提升。

3.2 游戏产品

Yalla Ludo对于整个Yalla生态系统为最大的流量入口,战略上相对于Yalla不进行明显地变现,产品体验感更优质。Yalla Ludo产品形态融合了聊天室和游戏。从用户付费接受度来看,相较Yalla,Yalla Ludo的会员体系相对简单,仅有两个等级,虚拟金币的单价也相对较低,且平台时常通过活动赠送金币/钻石,Yalla Ludo用户付费接受度较高。从产品形态来看,20年7月起,公司在Yalla Ludo平台加入了聊天室功能,用户可以在游戏中和其他玩家进行语音互动,Yalla Ludo的社交性得到提升,同时增强了产品的用户参与度和体验感。

Yalla Ludo用户在后疫情时代仍保持快速增长,品牌建设效果显著。从用户数据来看,游戏产品培养用户使用习惯的周期相对较短,Yalla Ludo月活用户数从18Q4的0.1万人快速攀升至19Q4的86.5万人。因疫情期间在线娱乐需求增长,20年上半年Yalla Ludo月活跃用户净增676万人。在后疫情时代Yalla Ludo用户增长依旧强劲,20Q3-21Q1月活用户的环比增速保持两位数增长。从下载量数据来看,20Q3-21Q1 Yalla Ludo在MENA主要国家的桌面游戏和家庭聚会类别排名仍保持高位,印证了Yalla Ludo线上休闲游戏品牌建设效果显著,为后续Yalla生态助力。

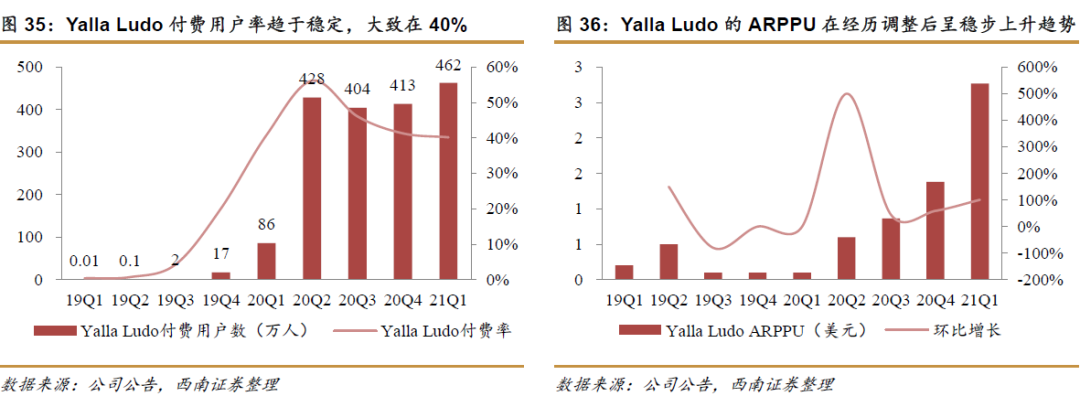

游戏产品付费率仍稳定在较高水平,三款新游戏或收入新增长点。从付费用户数据来看,由于游戏用户付费意愿较高,Yalla Ludo付费数据起量快速。付费用户数和付费率方面,已于20Q1超过Yalla。后疫情时代Yalla Ludo付费用户数稳中有升,付费率趋于稳定,大致在40%左右。从ARPPU来看,由于Yalla Ludo有较强的盈利能力以及公司业务模式的稳健性,在YallaLudo的ARPPU经历短期调整后,呈现回升趋势并在20Q4开始加速上升。预计受新游戏上线的影响,公司整体ARPPU短期内或下降,未来随着公司依据产品定制营销方案的落地,凭借积累的资源优势和团队强大的本地化能力,中长期来看,新游戏或将支撑ARPPU加速回升。

4 盈利预测与估值

4.1 盈利预测

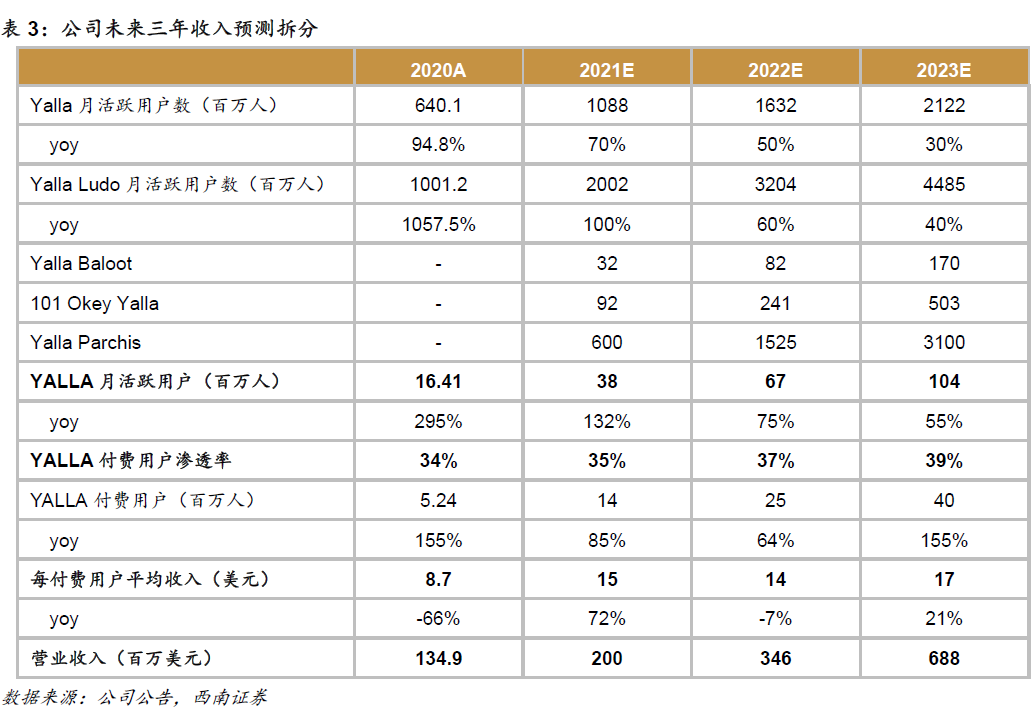

假设1:用户数

MENA主要区域及全球具有类似文化背景的国家渗透率仍然较小,此细分市场的社交娱乐需求还远不及上限,考虑到Yalla和Yalla Ludo开拓MENA地区尚在早期,且积极争取海外市场流量,预计2021-2023年Yalla月活跃用户增速为70%、50%、30%;Yalla Ludo月活跃用户增速为100%、60%、40%。

三款新产品是基于Yalla Ludo历史增长数据。Yalla Ludo上线一年后在MENA地区渗透率为1%,参考Facebook在三款游戏上线的地区用户数据,预计针对细分市场的Yalla Ballot、101 Okey Yalla和Yalla Parchis三款产品2021-2023年在其细分市场所在地的渗透率分别为2%、5%、10%。

假设2:付费用户渗透率

Yalla生态皆通过用户数据驱动算法优化,平台日均活跃用户使用时间或进一步提升,21Q1平台付费用户占总用户的31%,随着平台优化,非用户付费意愿或增强,预计2021-2023年平台转化率为35%、37%、39%。

假设3:每付费用户平均收入

考虑到三款新游戏上线的影响,公司整体ARPPU或将短期内下降并逐步回升,预计2021-2023年每付费用户平均收入增速为72%、-7%、21%。

假设4:费用率

公司规模效应逐渐显现,预计2021-2023年营销费用率逐年下降,分别为14%、13%、12%;行政费用率为25%、15%、10%;研发费用率为3.5%、3%、2.5%。

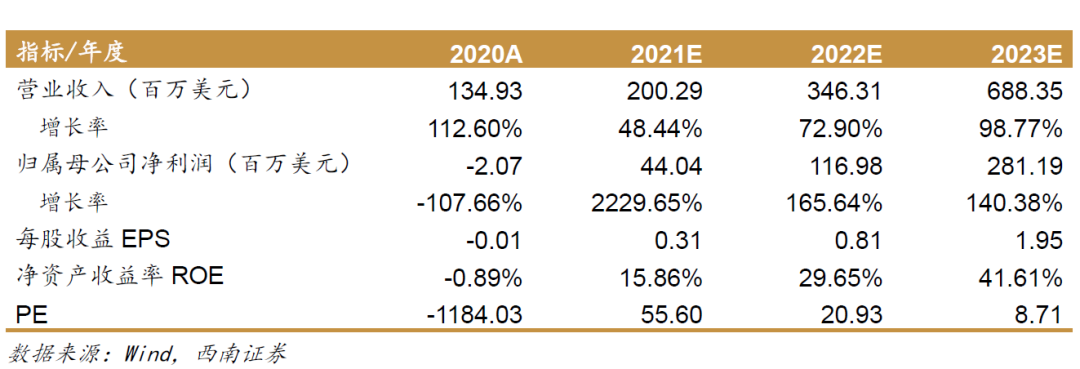

预计公司2021年-2023年收入为2、3.5、6.9亿美元,归母净利润分别为0.44、1.17、2.81亿美元,EPS分别为0.31、0.81、1.95美元,对应PE分别为56、21、9倍。

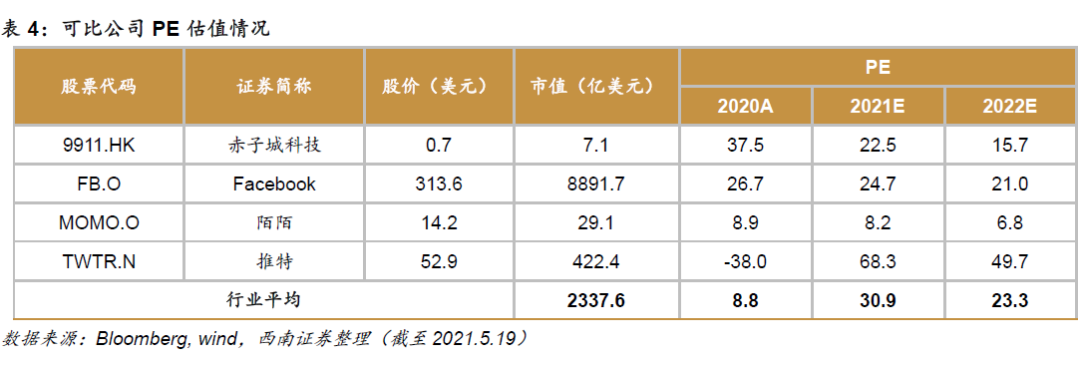

4.2 相对估值

我们选择同行业业务结构相似的四家社交公司作为可比公司,2022年四家可比公司平均PE为23.3倍,考虑到公司本地化能力突出,YALLA目前在MENA主要区域用户渗透率仅为14%,旗下核心产品Yalla和YallaLudo分别在其领域的壁垒日愈显著,上线三款新游戏有望贡献成为中长期营收增长点,IM产品或可成为Yalla生态关键齿轮,我们持续看好公司中长期发展,给予一定估值溢价,给予公司2022年对应26倍PE,对应的目标价为21.06美元,首次覆盖给予“买入”评级。

5 风险提示

MENA地区政策不稳定风险;市场竞争加剧风险;新游戏拓展市场不及预期风险。

本文选编自“西南海外编年史”,作者:陈泽敏、郭婧雯,智通财经编辑:张金亮。