在物价水平飙升但就业市场疲弱的情况下,美联储对通胀的态度模棱两可,主流声音认为:通胀只是暂时的。

如今,4月美联储议息会议纪要首次提及缩减QE的讨论,并表明了市场调查的Taper路径,分析人士认为,尽管依然偏鸽,但鸽派程度不及预期。

在这种形势下,摩根大通称,如果利率持续走低至0.05%,可能足以促使美联储采取行动。

美联储隔夜逆回购激增

如今,在美国物价水平飙升,就业市场并未恢复至新冠疫情前状态的形势下,美联储看待通胀的态度似乎也有了些许变化。

4月美联储议息会议纪要首次提及缩减QE的讨论,并表明了市场调查的Taper路径。

中信证券明明认为,尽管依然偏鸽,但鸽派程度不及预期。

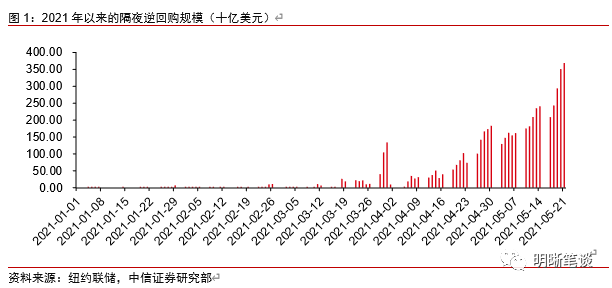

本次会议纪要提及“两次议息会议期间,准备金余额进一步增长至创纪录的3.9万亿美元水平,隔夜逆回购协议(ON RRP)有效支持政策实施,吸收资金量的峰值超过1000亿美元。”

根据纽约联储公布的隔夜逆回购数据,4月下旬以来,美联储隔夜逆回购协议的需求量和成交量均大幅增加。

中信证券认为,常规而言,隔夜逆回购激增往往发生在季末,非季度末出现逆回购额高速增长,反映当前流动性已处于过剩状态,因此预计接下来美联储逆回购额或将迅速攀升到有史以来最高水平。

如果隔夜逆回购量在短期内急速上涨,那么不排除美联储提前行动的可能。

在节点上,中信证券认为,预计可能于年底前后采取减少购债规模的行动,但会更早发出减少购债规模的信号,6月或7月的议息会议将是重要时点。

美联储或调整政策工具

疫情后美联储无限量QE政策和财政持续支出导致当前市场流动性过剩,比如,美联储的资产购买计划就包括每月购买1200亿美元的美国政府债券。

现在,美国金融体系中有大量的流动资金,这使得美联储控制政策利率的难度大大增加。美国短期利率自今年初以来已跌至历史低点。

摩根士丹利策略师Kelcie Gerson表示,联邦基金利率徘徊在0.06%,远低于美联储设定的0- 0.25%的目标利率。如果利率持续走低至0.05%,可能足以促使美联储采取行动。

分析人士称,下一步,美联储可能提高向银行支付的存款准备金利息或者提高逆回购计划的利率。

Jefferies的经济学家Thomas Simons补充称:“美联储对这个问题保持警惕,他们不想让事态失控。”

本文编选自“华尔街见闻”,作者:巩舒心;智通财经编辑:陈诗烨