这几年很多人生活状态“蜗居"一步步走到“宜居”,背后不仅仅是小区不再是脏乱差了,也不仅仅是住的地方更大了,背后更是装得更好了。

而“装得更好”这一诉求,在二级市场上催生了一个比较牛股行业——定制家居,一个从2012-2018年间复合增长22%的热门行业。

只是,2018年之后定制家居行业的上游行业地产景气度开始逐步下降,全国商品房(住宅)销售面积三年跨度只有低位数增长的情况下,作为地产后周期产业,定制家具也进入蜗牛慢爬状态。

但是不是这种状态下,定制家具就完全没有研究的价值了?那也未必。考虑到地产竣工等数据的回暖,本篇文章海豚君就来研究一下后地产时代的定制家具行业,具体包括:

1)定制家居受地产周期影响几何?

2)行业格局、价值链分布又是怎样?

3)渠道变革之下,定制家居结构性增长机会在哪里?

家居:高增长也摆脱不了房地产后周期的宿命

家居行业属于房地产后周期行业,下游主要面向首次购买商品住房的城镇居民、存量房二次装修及推出精装修商品住房的房地产企业,与房地产行业景气度有一定相关性。

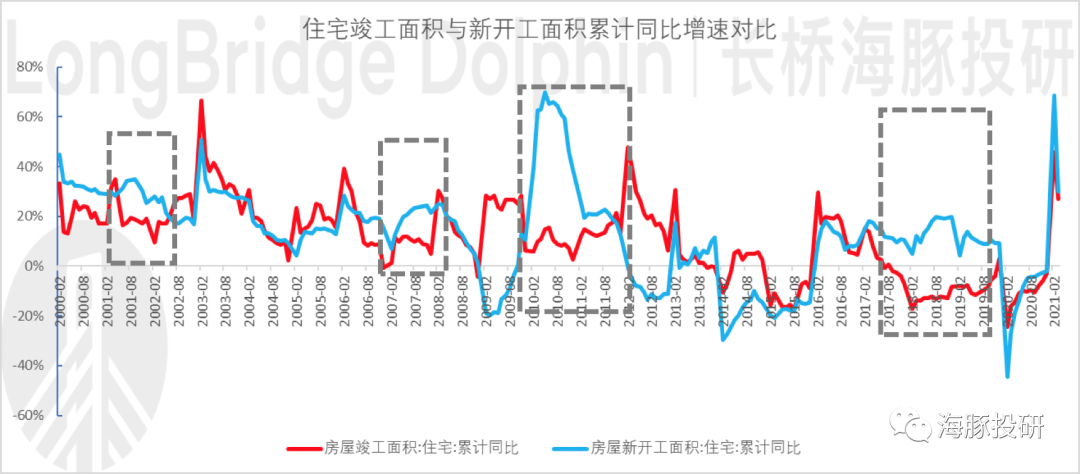

2020年疫情冲击使得地产竣工被延后,住宅竣工面积累计同比增速由2019年的正增长转为2020年初的负值。

但随着疫情的进一步控制,工地开始复工,竣工不断推进,住宅竣工面积累计同比增速的跌幅逐步收窄至2020年12月的-3.1%,2021第一季度由于低基数效应增速大幅反弹。

海豚君认为,伴随着疫情后房地产竣工的加速,以及近年来地产竣工与新开工数据的剪刀差缩窄的压力,延后性装修需求将在今明两年得到释放,预计未来定制家居仍将保持一定的景气度。

数据来源:国家统计局,海豚投研

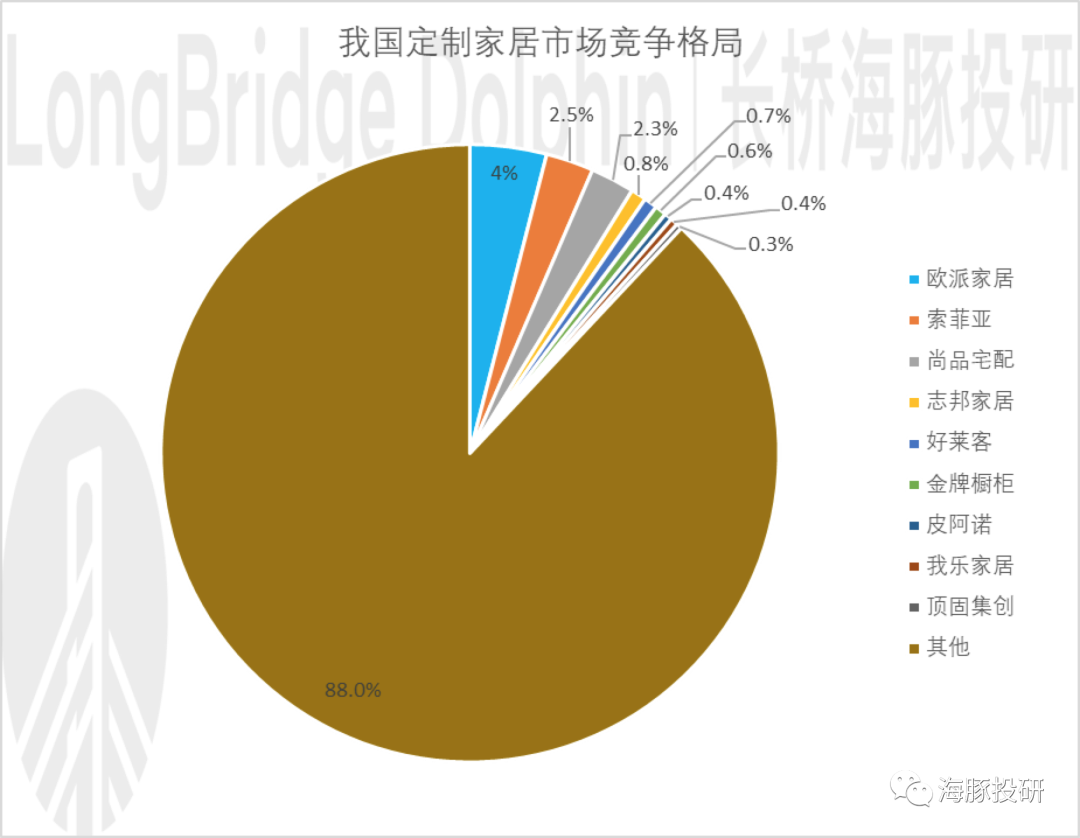

受行业进入门槛较低,渠道分化,消费者定制家具的消费习惯没有充分形成等因素影响。

定制家居行业市场份额较为分散,行业集中程度不高,呈现出“大行业,小企业”的行业特点,我国定制家居行业龙头市占率及行业集中度拥有巨大的提升空间。

数据来源:前瞻产业研究院,海豚投研

行业格局、价值链分布又是怎样?

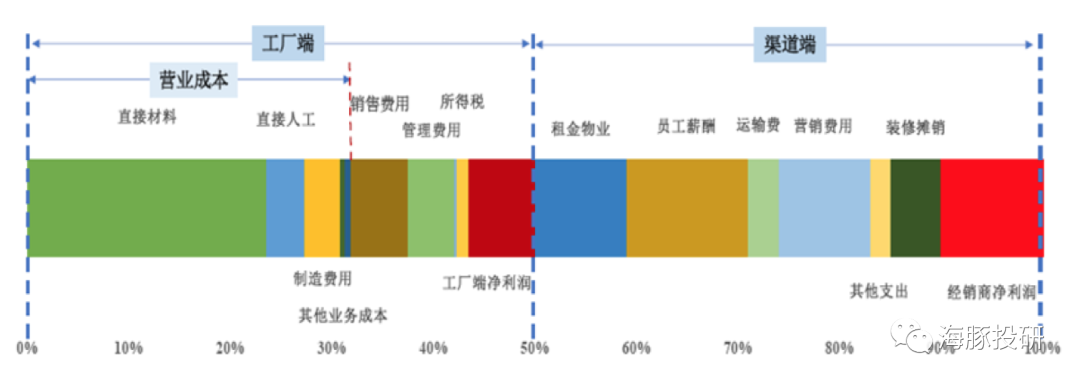

从定制家居品价值链环节来看,渠道占比重较大。行业成本端聚焦于原材料的加工,加工比较依赖人工,原材料环节并不复杂,生产端规模效应并不强。

渠道端价值配比较高,占产业链价值比重高达一半以上,整合承担功能较多,包括租金、营销、人工成本等。

数据来源:海豚投研

渠道价值的重新整合是当下家居产业最关键的突破口,海豚君认为渠道效率的提升让家居产品以更高效低价的方式触及消费者,实现头部家居企业市占率的提升。

C端用户一站式家居服务的需求上升,导致龙头定制家居企业传统单品类经销模式已经略显乏力,倒逼整个家居产业向上游开拓地产商、整装、装修公司渠道流量以及电商新零售流量拓展。

渠道变革和流量重造的家居行业:短中期精装房是抓手,长期探索整装是方向

2016年以前的时候,各家定制家居企业还在拼生产端成本优势,随着国外先进机器的引进,定制家居开始步入标准化生产阶段,各家家居企业生产成本差别并不是很大。

2017-2018年核心矛盾转移至C端零售,扩展单品类门店吃掉传统木工师傅的市场份额,再到多品类全屋定制。

2018年以后随着C端零售的增速放缓,家居企业开始把获客流量节点逐步上移,这段时间催生了精装、整装两大模式抢夺定制家居传统零售渠道。

以服务地产客户为主的工程渠道由于精装房普及而快速发展,以及整装渠道、电商等入口渠道为代表的新兴力量也正在变革提速,家居市场的流量开始从集中走向分散。

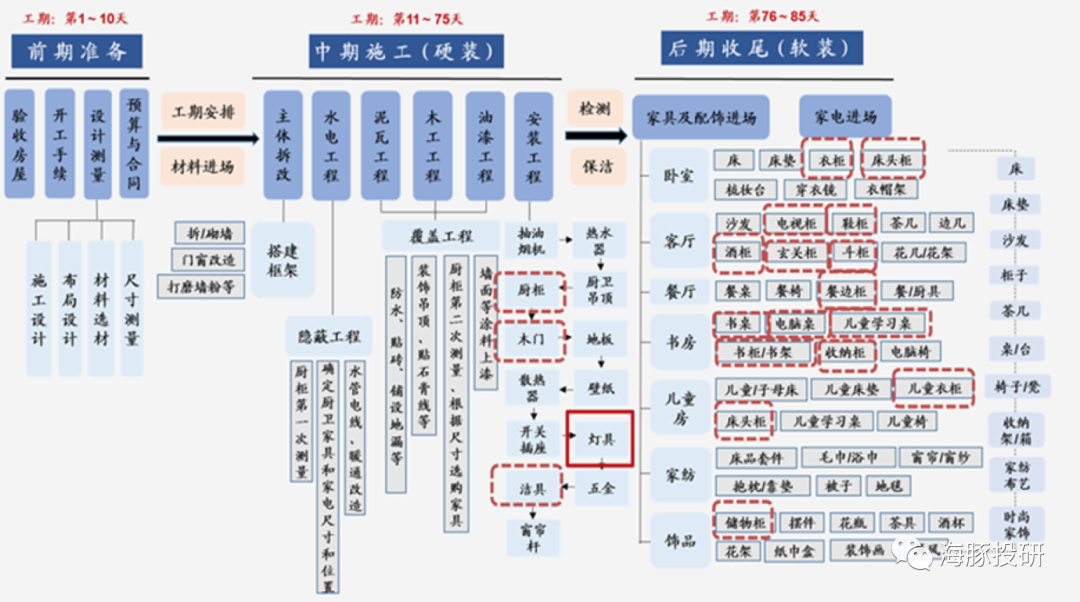

定制家居具体产品不同环节分布情况

数据来源:海豚投研

面对分散的流量,旧时代的单品专卖店扩张模式走向尽头,家居行业正在探索运营模式升级来破局成长困境。

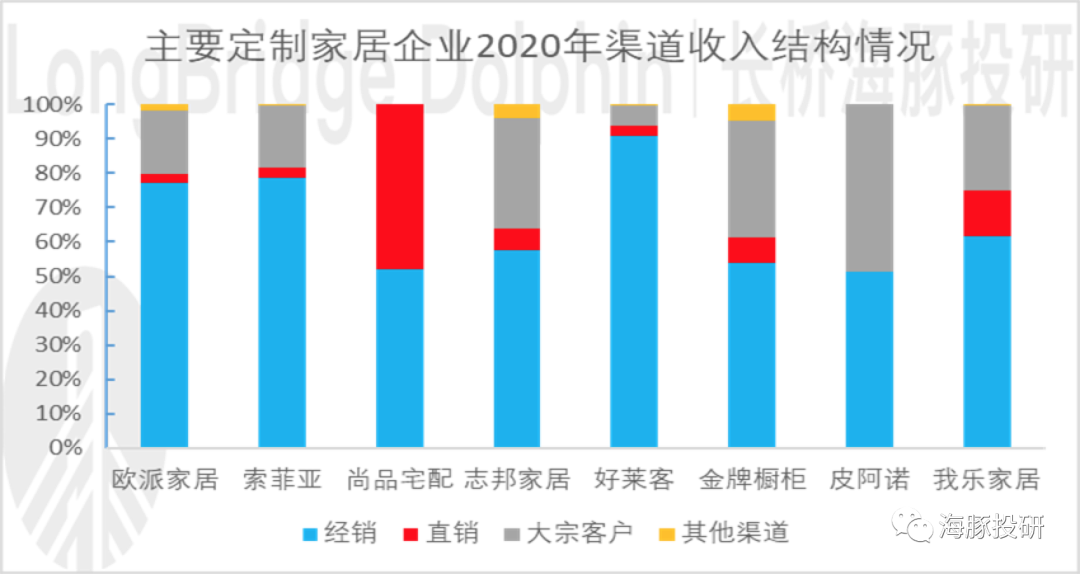

家居企业纷纷寻求渠道变革,将获取流量的时间节点向前推移,目前家居厂商产品出货以经销商渠道为主,同时也迎合消费市场的变迁,积极铺设大宗业务(To大B)、整装全渠道(To小B),构建多重流量入口。

数据来源:海豚投研

总体来看,海豚君认为在家居零售行业整体增长放缓的情况下,家居零售渠道正在发生深刻的变革。

传统零售渠道占比持续下降,新渠道的崛起对于传统零售渠道构成了挑战,抢占了原有属于传统经销商的蛋糕,从传统零售渠道分流出的流量被家装公司工程渠道、整装渠道、互联网等渠道瓜分。

1)精装修市场方兴未艾,工程市场红利仍将持续

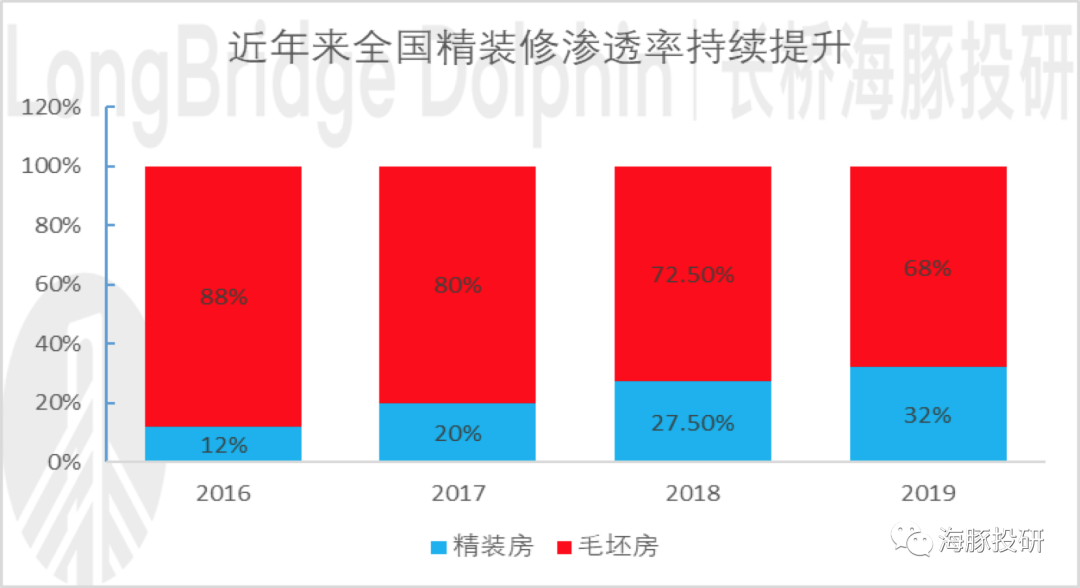

国内精装房市场仍处于政策向下传导的过程中,2017年,《建筑业“十三五”规划》中明确提出2020年新开工全装修成品住宅面积达到30%,地产市场精装修渗透率快速提升。

国内精装房开盘量从2016年起开始高速增长,2016-2018年精装房开盘量同比增速均近50%。

2019年中央政府“房住不炒”、“三稳”、“一城一策”政策指导下,整个楼市发展回归理性,全年精装修规模为319.3万套,同比增长26.21%,呈现出稳步增长态势。

随着精装修市场规模不断发展,精装渗透率也在逐步提升。据奥维云网监测的数据显示,2019年我国精装房渗透率已提升至32%,2020年受疫情影响,精装渗透率出现小幅波动,但整体仍保持在30%以上。

数据来源:奥维云网,海豚投研

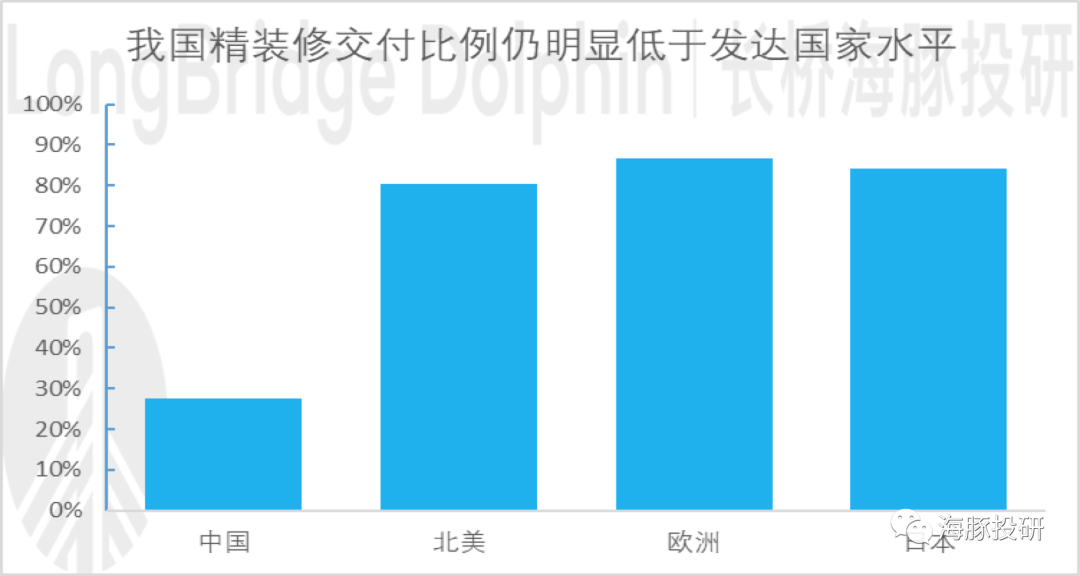

对比欧美、日本等发达国家 80%的精装修比例,我国精装房市场渗透率仍处于较低水平,提升空间较大,相应的精装部品配套产业仍有较大发展空间。

数据来源:奥维云网,海豚投研

大宗业务客户主要是各大房地产商,供货相对稳定,成为了主要定制家居企业2020年重要增长引擎。

数据来源:公司公告,海豚投研

2)整装渠道探索布局中

在客流量被家装公司掌握的情况下,头部家居公司的渠道优势和议价能力被削弱,纷纷探索布局整装渠道。

在整装模式下,消费者在家装公司提供的套餐内完成家具购买,而可选的家具品牌范围由家装公司圈定,并通过搭配配套品的方式进行销售,有利于提高家居公司的客单价。

整装模式其实就是突破原有的“势力范围”,抢占前端流量。定制家具企业布局整装领域,相比单品类模式(只卖衣柜或者橱柜),更容易从源头获取消费者流量,盘活企业的销售品类和潜在客群。

海豚君认为虽然这个领域的突破难度大,但一旦摸索出可复制的整合模式,可以帮助企业获取非常大的增量空间。

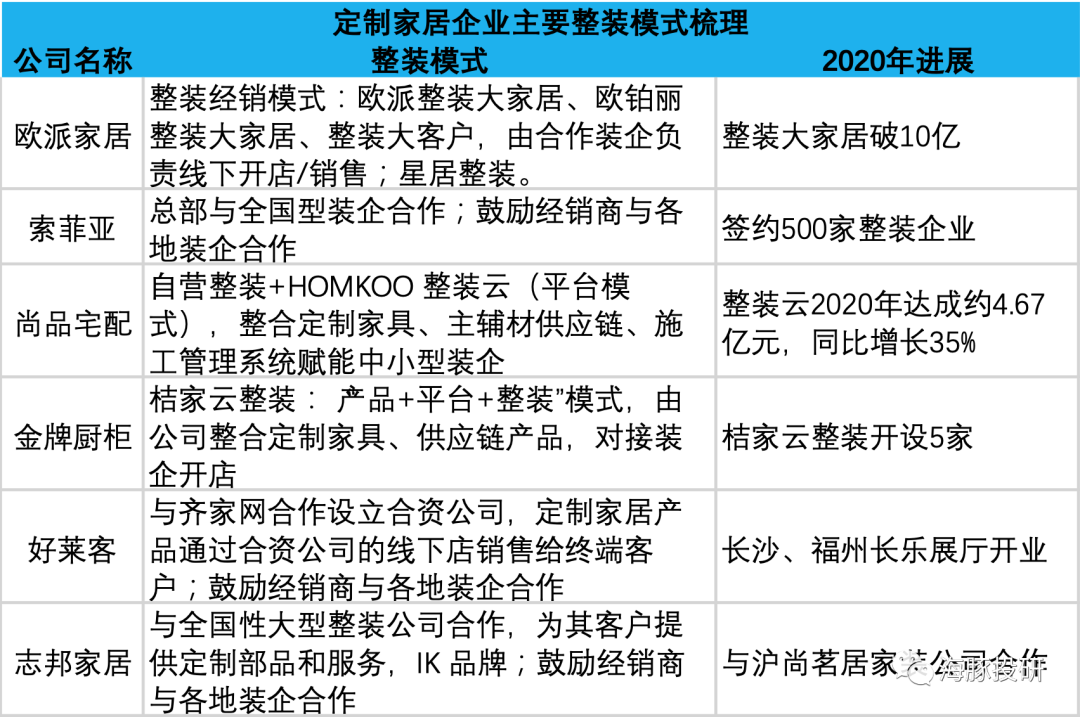

近年来整装领域入局者众多。2020年,以欧派、尚品宅配、好莱客、金牌、为代表的定制家居企业强势进击整装。

无论是前端的设计实力、服务体系,还是后端强大的生产交付能力、供应链整合能力以及庞大的经销渠道布局,都具备天然的优势,是真正实现一体化家居解决方案的一股重要力量。

数据来源:公司公告、渠道调研,海豚投研

整体来看,相较传统零售渠道,整装渠道对于家居公司的渠道管理能力(包括平衡传统经销商与整装公司、与整装公司的利益分配、渠道支持和管理)提出更高的要求,渠道的变革下整装渠道的拓展能力未来也或成为家居企业竞争的核心胜负手。

小结:重视渠道变革之下流量逐步上移的家居企业

消费品行业的重要三力是产品力、渠道力,品牌力,其中渠道力是定制行业家居企业在行业整体增速放缓的背景下,重获结构性增长的关键变量,依靠销售渠道变革加速,行业有望在渠道流量竞争加剧背景下实现集中度提升。

海豚君认为定制家居头部企业依靠渠道端的变革和深耕、生产端不断优化的效率和产能布局赢得竞争优势。

并且定制家居行业是当前为数不多的盈利较强、估值合理且增长空间在渠道结构变革下仍可预见的行业。

短期来看,商品房销售竣工缺口依然较大,预计未来1-2年都将是交房回暖周期,竣工增速持续回暖也验证了这一逻辑。

中期来看,行业分化将会加剧,过去依靠行业红利和单一渠道红利发展的企业将会被淘汰,行业分化对中小企业的挤出效应可能更利于龙头的长远发展。

长期来看,定制家居的消费属性会更加明显,家居消费增长会更加平衡。

从获客流量逐步上移,海豚君认为欧派家居、志邦家居是目前定制家居to B 转型较为领先的企业。

欧派家居上市以来估值中枢30 倍,目前公司估值处于历史估值相对较高区间,考虑到公司品牌实力,以及大宗渠道和整装渠道的快速发力,获客流量上移完全领先于行业,海豚君认为当估值回落到30-35区间,可以考虑逐步买入。

数据来源:Wind,海豚投研

而对于志邦家居而言,海豚君考虑到公司大宗业务快速发展、大宗业务客户结构的优化,叠加与行业老大欧派的估值差距,虽然短期内估值不可能像欧派看齐,但是志邦家居仍拥有修复的机会。

数据来源:Wind,海豚投研

本文选编自“海豚投研”,智通财经编辑:张金亮。