事项

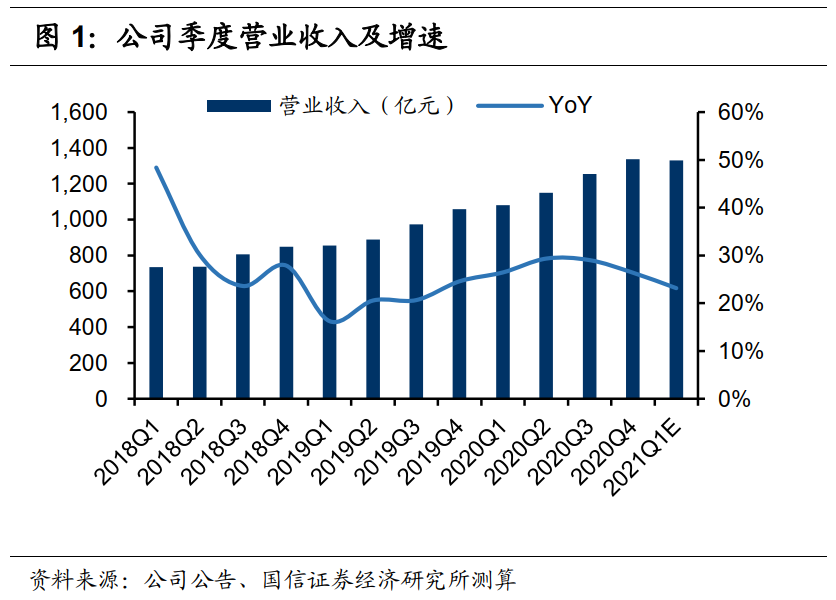

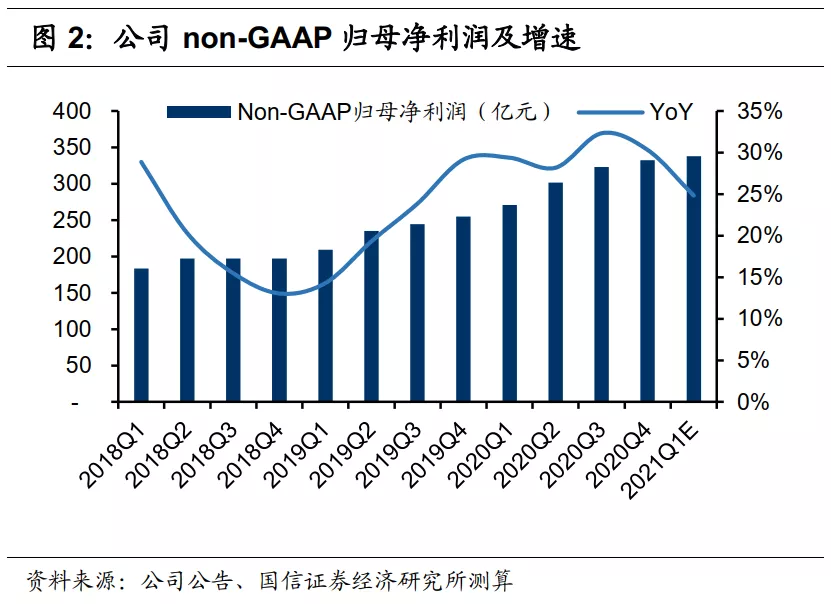

腾讯(00700)即将发布2021Q1财报,我们预计一季度收入增速为23%,Non-GAAP下净利润为336亿元,同比增长25%。

游戏高基数,金融及云均为低基数,预计整体收入及利润增长符合预期

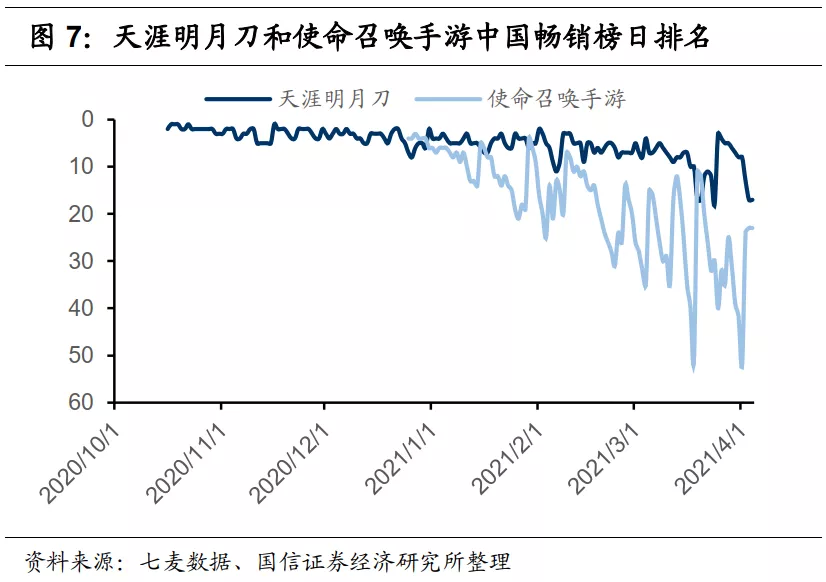

我们预计公司2021Q1营业收入同比增长23%至1323亿元,增长将主要由金融科技和社交广告拉动,手游收入增速有所放缓。费率端,今年腾讯数款新游买量花费较多(如《天涯明月刀》、《使命召唤》等),而去年同期腾讯无大体量新游推出,老游戏营销活动较少,由此,我们预计销售费率同比略微上升。

利润端,预计non-GAAP归母净利润同比增长24.8%至336亿元,non-GAAP归母净利润率为25%。短期来看,去年的高基数会对手游业务产生一定压力,但腾讯后续游戏pipeline依旧稳健,金融科技和社交广告长期潜力仍在,长期逻辑不变。

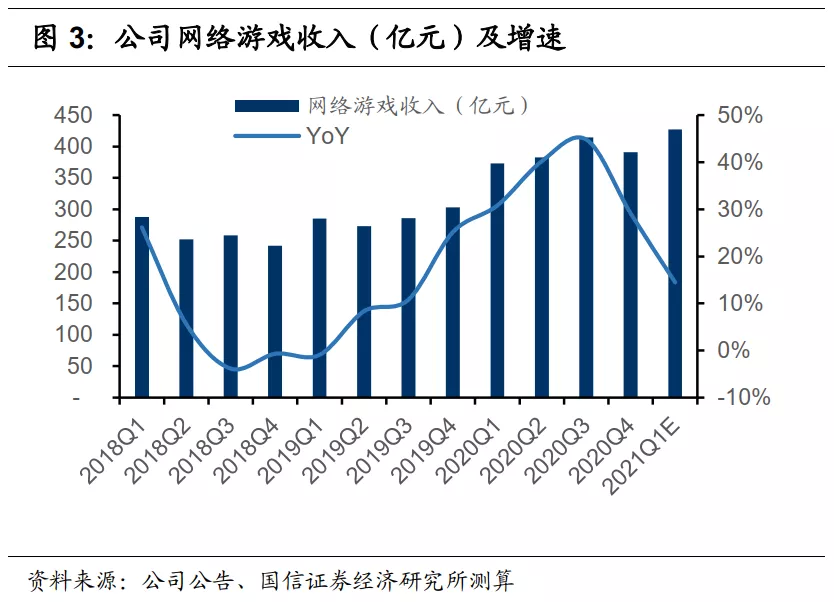

网络游戏:去年超高基数影响下,增速预计放缓

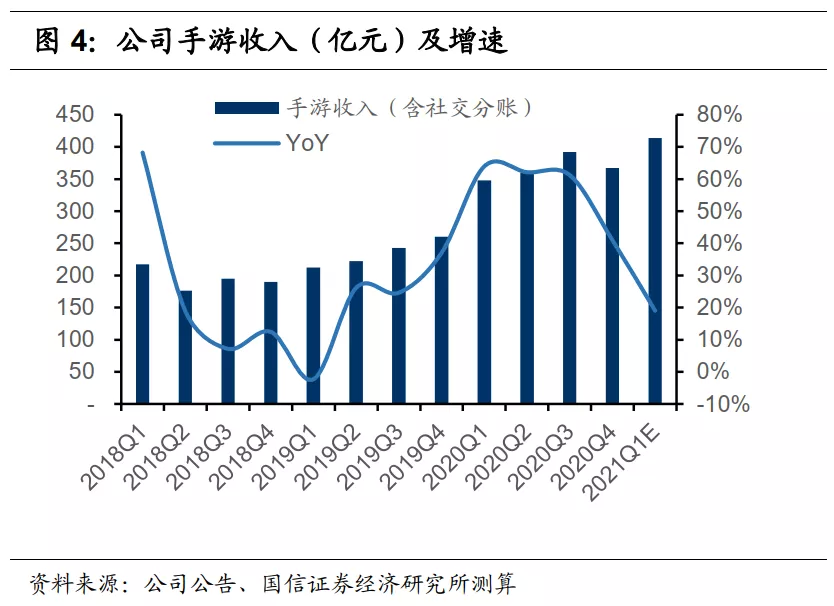

受去年同期高基数影响,今年一季度腾讯手游收入增速预计放缓至19%,收入预计符合市场一致预期。

①国内:据伽马数据,国内头部手游《王者荣耀》《和平精英》仍然占据流水榜前2,而QuestMobile数据显示,两款手游在去年高基数下用户数和时长同比有所下滑,但商业化节奏有所加快,《王者荣耀》在今年春节新推出多款受欢迎的皮肤,预计商业化程度有所加深;同时,新品《天涯明月刀》《使命召唤手游》一季度分别维持在畅销榜Top10和Top30,而去年同期并无较大体量的新游戏推出,是新的增量。

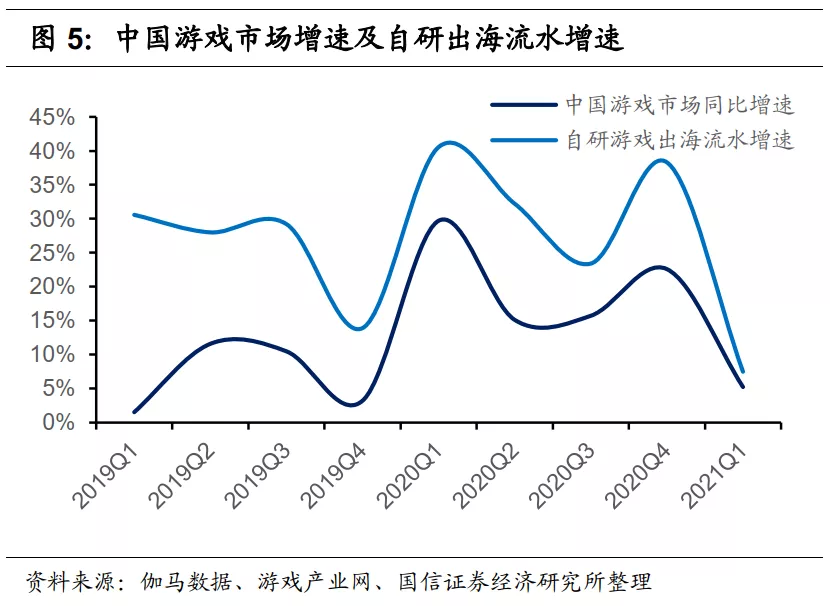

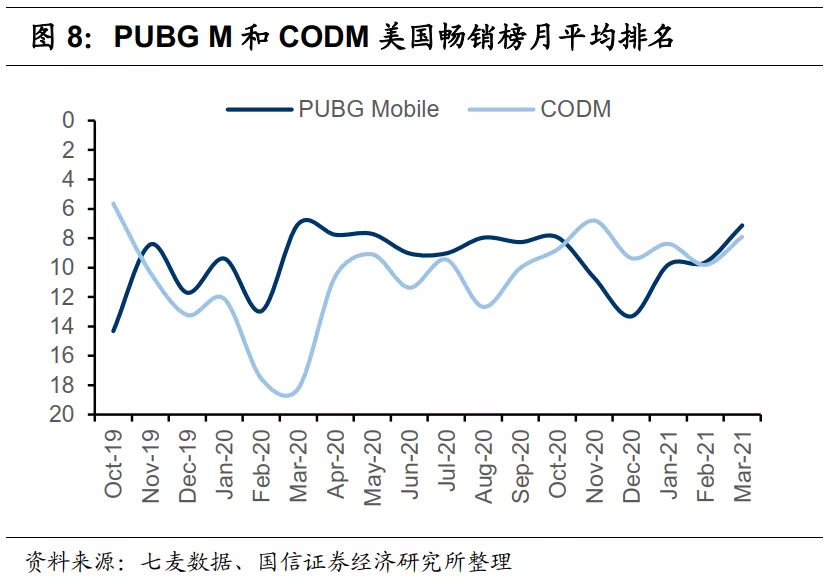

②国外:从iOS畅销榜排名看,《PUBG Mobile》在美国畅销榜排名与去年同期相比基本相同,稳定在Top10上下,《CODM》则排名同比有所上升,从Top10~20提升至Top10上下;《Wild Rift》于3月29日在北美等多地公测,对一季度收入基本无影响。③行业:据游戏工委,2021Q,中国移动游戏国内流水同比增长6.25%,中国自研游戏海外流水同比增长7.48%。

综合来看,我们预测一季度腾讯手游总流水(国内+海外)同比略有增长。考虑递延收入的影响,预计手游总收入(含社交分账)同比增长19%至413.6亿元,增速较去年的64%有所放缓,基本符合市场预期。

PC端游收入去年同期低基数,整体无太大变化。去年一季度受到网吧线下停业影响,PC端游收入同比下滑15%。我们预测一季度腾讯PC端游收入同比下滑1%至116.8亿元。剔除社交分账后,2021Q1网络游戏收入同比增长14%至427亿元。

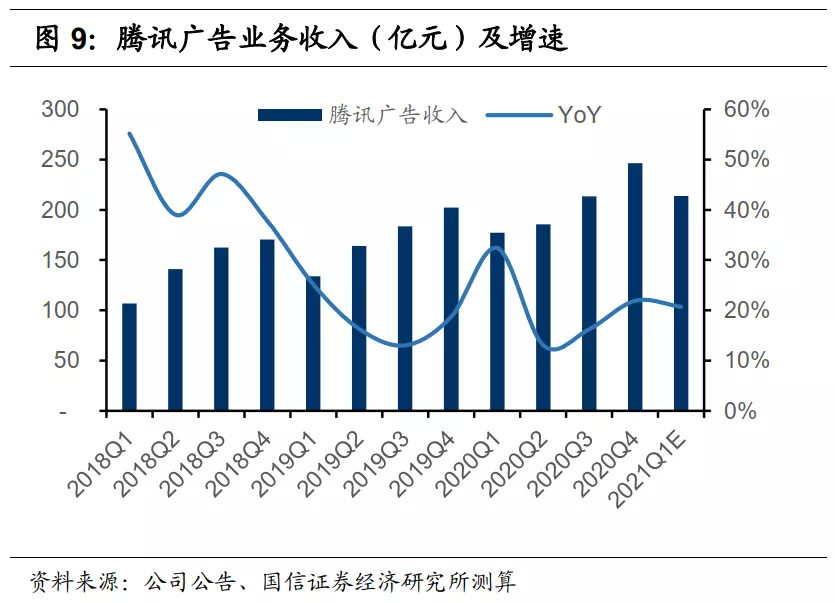

网络广告:扩库存+广告填充率提升+并表驱动本季度增长

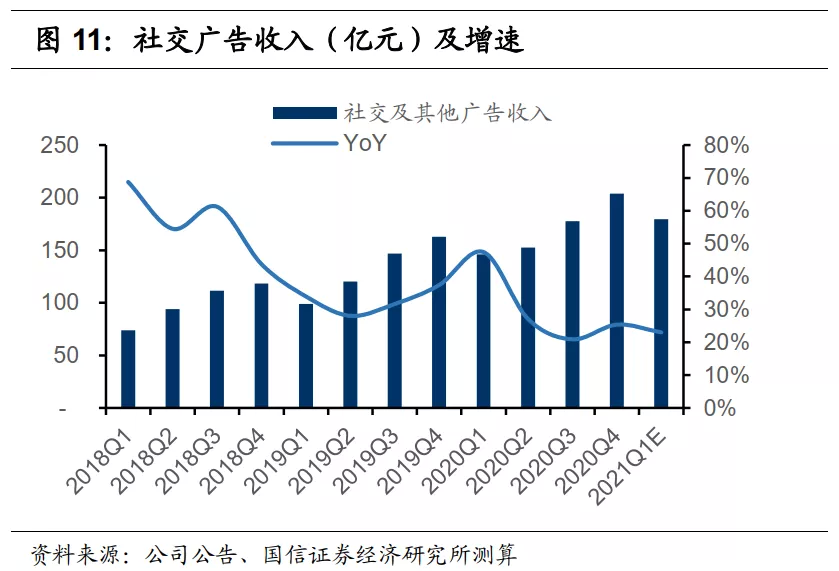

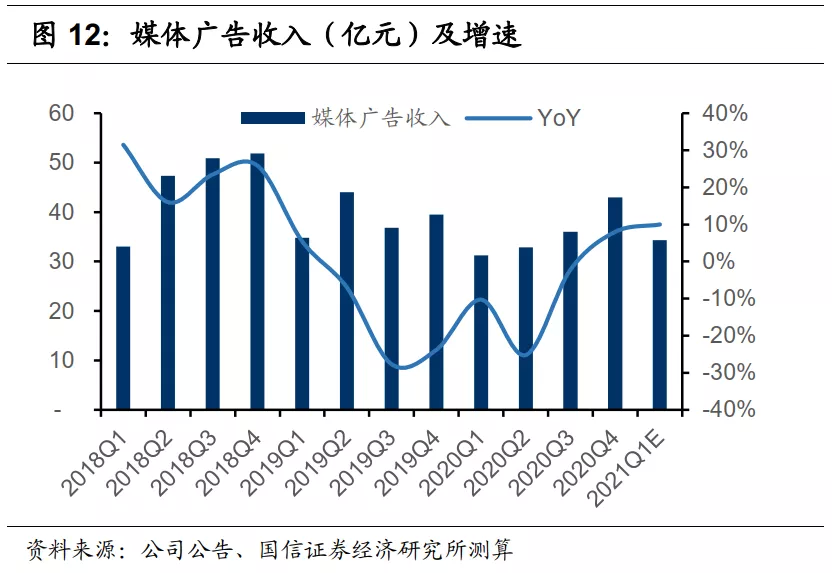

预计2021Q1广告收入增速放缓至21%,主要由扩库存驱动。与去年同期相比,今年社交及其他广告新增并表了易车网,媒体广告并表了虎牙,剔除并表影响后预计同比增长15%,内生增长将主要受益于微信及腾讯音乐广告填充率提升,以及单条广告有效曝光收益增加。

从供给端看,①微信朋友圈第四条广告较去年有较大提升,并新增订阅号消息广告位;②腾讯音乐持续推进广告变现;③今年热门综艺《创造营》提前播出,预计腾讯视频广告业务因此受益。

从需求端看,①去年同期教育及游戏等行业广告需求旺盛,而今年一季度教育机构受政策影响减少了广告投放,但在腾讯广告中整体占比不太高,影响有限;②微信新推出的“视频号推广”功能,激发商户在朋友圈推广视频号的需求,有助于提升朋友圈广告收入。

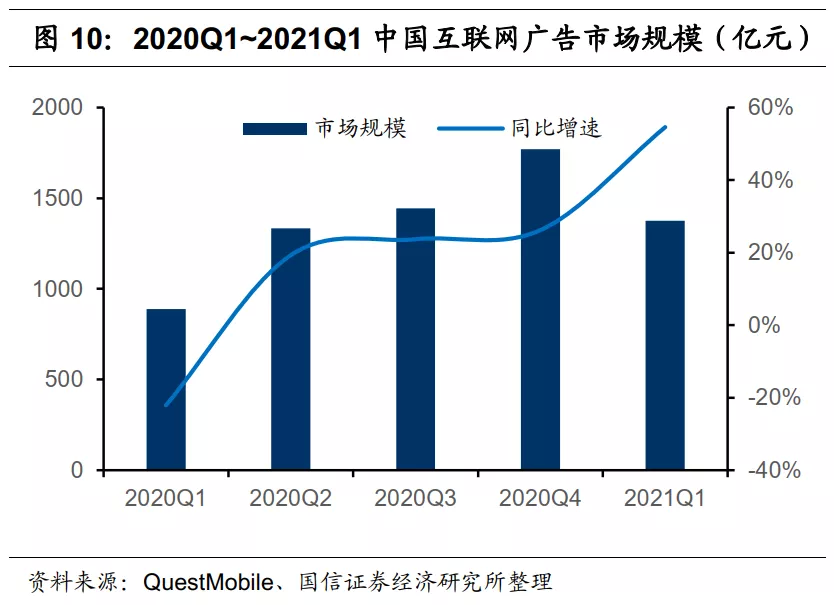

从行业大盘看,据QuestMobile,2021Q1中国互联网广告市场规模环比下降22.3%,但在去年低基数效应下同比增长54.6%。预计2021Q1社交及其他广告收入同比增长23%,媒体广告同比增长10%,剔除并表影响后分别同比增长17%和4%。整体同比增速低于行业大盘,主要因去年同期行业低基数,而腾讯彼时因抓住教育、游戏等广告主需求而呈现相对高基数。

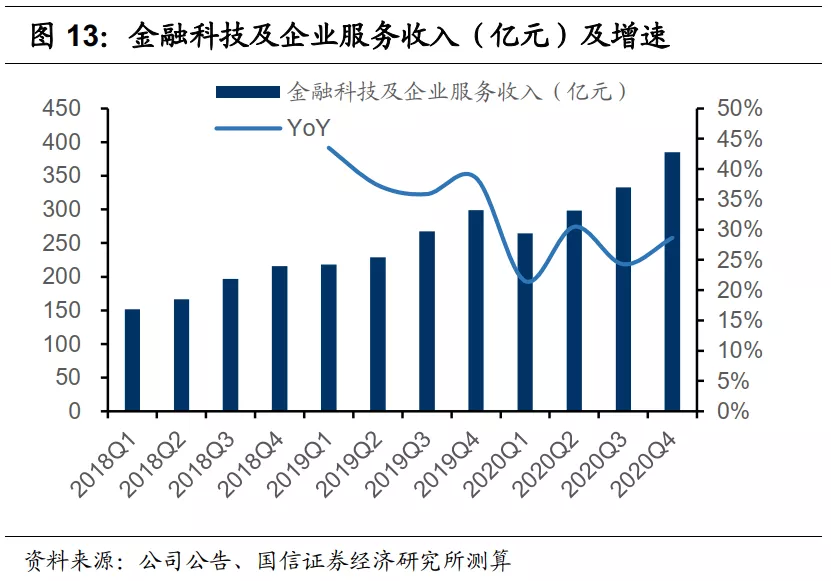

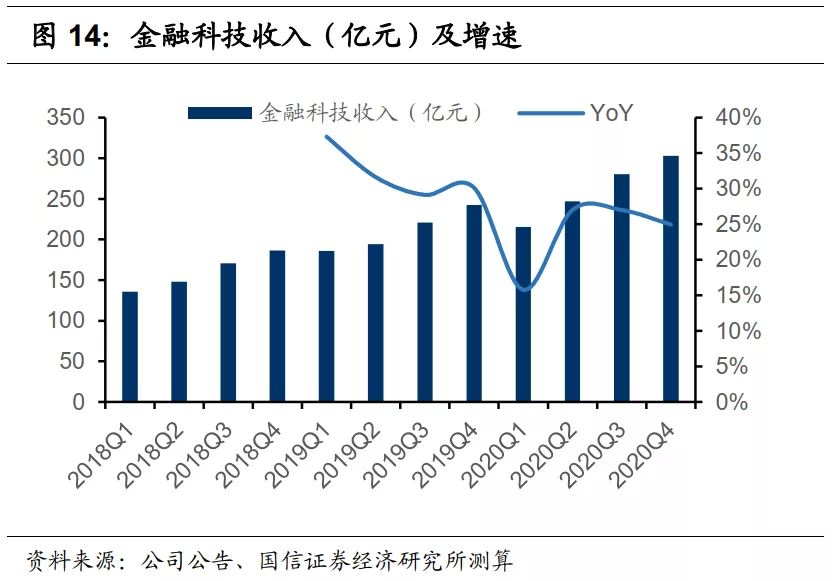

金融科技及企业服务:受益于疫情恢复及低基数,预计增速提升

在去年低基数影响下,预计2021Q1金融科技及企业服务收入同比增速提升至37%。其中,金融科技收入预计同比增长31%:增长将主要由线下消费的恢复拉动。去年同期,疫情影响了线下消费,导致金融科技增速放缓。据国家统计局,今年一季度社会消费品零售总额同比增长33.9%,餐饮收入同比增长75.8%。线下消费的恢复将有助于支付业务收入提升。

去年同期疫情影响了云服务的项目交付节奏和新客户获取,因而2020Q1收入相对低基数。同时从2020Q4来看,云服务正在稳健恢复。我们预计云及其他企业服务收入同比增速将大幅提升。

看好公司中长期表现,继续维持“买入”评级

短期来看,去年的高基数会对手游业务产生一定压力,但中长期来看,公司后续游戏pipeline依旧稳健。我们判断,腾讯在大DAU竞技类游戏领域的地位稳固,《原神》《万国觉醒》等新游戏并不会对腾讯游戏产生明显的挤压效应,腾讯仍然具备优势;《英雄联盟》手游即将在年内上线国服,海外版在巴西、韩国表现均不错,全球联动电竞也有望拉升海外用户活跃度及流水。

金融科技和社交广告长期潜力仍在,视频号虽然短期不会商业化但稳步迭代发展中。长期来看,我们对公司整体的表现持乐观态度。

我们小幅下调2021年的净利润,预计公司2021年收入增速为24%,Non-GAAP下归母净利润1512亿元(相比此前预期下调5%),维持目标价807-855港币,相对当前估值空间为38%-47%,继续维持“买入”评级。

风险提示

广告市场需求持续疲软;新产品上线时间推迟或用户活跃度不及预期;视频号的运营表现不及预期;测算误差导致的风险,宏观经济波动带来的风险等。

本文选编自“学恒的海外观察”,作者:王学恒 谢琦;智通财经编辑:李均柃