5月10日至5月14日,标普500指数下跌1.4%,道琼斯工业平均指数下跌1.1%,纳斯达克综合指数下跌2.3%。特别是在5月12日,在公布了4月消费者价格指数超出预期的上涨之后,周三收盘美股三大指数都下跌了3%以上。近几周以来,通胀、就业等数据的大幅波动引发投资者恐慌,《巴伦周刊》发出警告,波动对于市场和数据来说是正常的,但经济不行。

1. “通胀就在这里”

同比上涨4.2%、环比上涨0.8%的CPI(消费者价格指数)在5月12日震动市场,剔除了食品和能源的核心CPI依然同比上涨3%,创2008年以来最高。《巴伦周刊》认为,无论通货膨胀是暂时的还是更持久的,整个美国经济中物价的上涨都值得投资者注意。

《巴伦周刊》写道,对于杂货店的购物者、购房者、制造商和零售商们来说,通胀就在这里,美元的购买量越来越少。“他们无法‘奢侈地’剔除那些政策制定者总喜欢忽略的食品和能源成本,”只是注意到房价上涨了17%。对于普通的美国家庭而言,食品,能源和住房的支出总和要占到他们税前收入的大约50%。

还有更多证据可以表明通胀真的来了:五年期美国国债通胀保护证券(TIPS)中反映的通胀率约为2.8%,远高于美联储2%的目标;越来越多的迹象表明工资上涨、企业招工难,Domino's Pizza(DPZ)为一些送货司机提供1000美元的(工作)签约费,外加每小时25美元的报酬;而物流企业FedEx(FDX)和医疗服务提供商Cardinal Health(CAH)则支付500美元的签约费;报告中的通货膨胀指标数字与企业和消费者的亲身感受之间存在的脱节向投资者发出信号,通货膨胀比看起来要更严重。

Yardeni Research总裁Ed Yardeni说:“睁开眼睛您就能看到,到处都有通货膨胀压力。”为了证明这一点,他指出,M2货币供应量同比增长了26%,这是自1943年以来的最大增幅,原因是应对新冠疫情大流行的财政支出已超过5万亿美元。与此同时,M1,即流通性非常高的货币,增长了316%。

与通胀导致的市场恐慌形成鲜明对比,美联储相信通胀前景仍然温和。美联储副主席Richard Clarida周三表示,今年美国物价上涨的加速将“仅对潜在通货膨胀产生暂时影响”。美联储仍未显示出要改变其针对大流行开始的每月购买1200亿美元美国国债和抵押贷款支持证券政策的迹象。

2. 关注自然资源类股票、奢侈品、收藏品

分析师们认为,自然资源类股票值得持有,因为它们通常在通货膨胀中获利。在采访多位投资专业人士有关对冲通胀和其中的获利策略时,《巴伦周刊》首先建议投资者考虑相关股票:Laffer Tengler Investments的首席投资官Nancy Tengler认为通胀会持续更久,他喜欢包括雪佛龙(CVX.US)、EOG Resources(EOG.US)在内的能源公司;农业公司Caterpillar(CAT.US)和Deere(DE.US)以及自来水公司Xylem(XYL.US)。

尽管许多策略师对用加密货币对冲通胀的做法持保留态度,但有人认为,间接投资比特币是有道理的。Tengler推荐在其资产负债表上持有比特币的Square(SQ.US)。在区块链方面,她推荐Amplify Transformational Data Sharing(BLOK.US)。

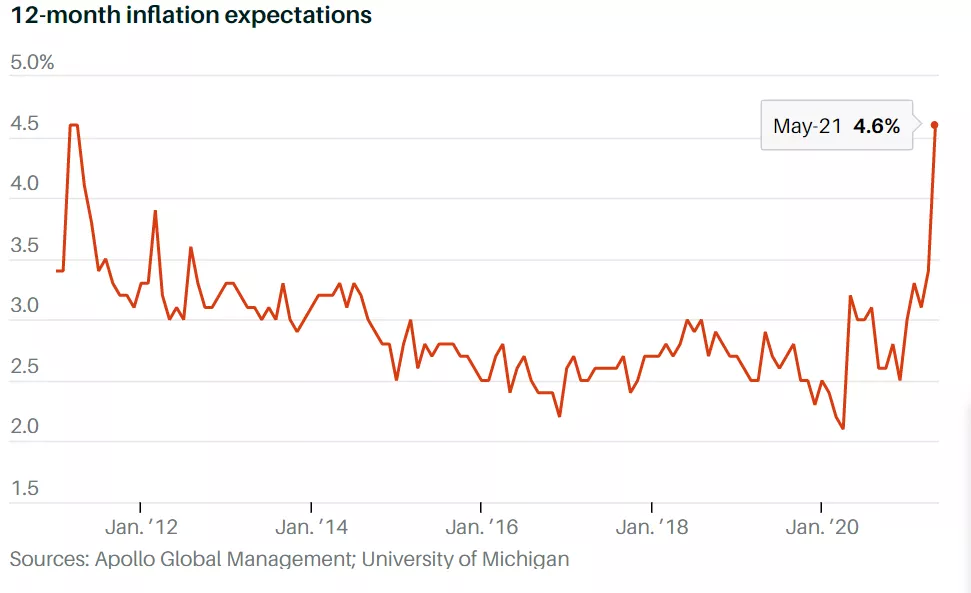

美国家庭通胀预期达到10年来最高水平

在高通胀环境下,策略师还推荐房产投资。Baird Family Wealth Group的董事总经理Christopher Didier表示,与公寓、城市住宅相比,他更喜欢多户住宅、湖泊房产和郊区住宅。他还建议客户考虑未开发的土地、被重新开发的工业用地以及农田。

Leuthold Group首席投资策略师吉姆•保尔森(Jim Paulsen)表示,当通货膨胀加剧时,稀缺性商品会溢价。对于奢侈品手表等商品,需求往往会随着价格的上涨而上升,即所谓的“凡勃伦效应(Veblen effect)”

收藏品也是对冲通胀的好选择。世界第三大拍卖行Heritage Auctions首席执行官史蒂夫·艾维(Steve Ivy)表示,在过去一年中,全球约750亿美元的收藏品市场(不包括美术品)中的所有类别都在显著扩张,这主要是由于人们对通货膨胀的担忧以及由于财政刺激政策而有了更多钱。

例如,稀有货币和漫画书的价值增长了约20%,而棒球卡则增长了15%至40%。收藏品的存储成本高昂,税费和流动性因素也要考虑在内,因此Ivy表示,投资者应计划将其保存至少10年。

3. 下周美股市场焦点

5月18日周二,家得宝(HD.US)、梅西百货(M.US)、沃尔玛(WMT.US)等将公布季度业绩。

人口调查局将于下周二报告5月份的新住宅建设数据。季节性调整后的年开工预计为170万,而建筑许可预计为175万。两项估算均比3月份的数据低。

5月19日周三,联邦公开市场委员会将发布其4月下旬货币政策会议的会议记录。

5月20日周四,世界大型企业联合会(The Conference Board)将发布其4月份的领先经济指数。市场预期为继3月份增长1.3%之后,4月美国经济将环比增长1.1%。继第一季度美国国内生产总值(GDP)的增长强于预期之后,会议委员会现在预计2021年的实际GDP增长率为6.4%。

4. ARKK前景不妙?

本周,在科技股走低拖累下,“牛市女皇”凯茜伍德(Cathie Wood)掌管的ARK旗舰基金ARK Innovation ETF(ARKK.US)持续走低,5月13日收盘跌至98.48美元,比2月12日创下的156.58美元的收盘高点,跌幅高达37%。截至5月14日(周五),ARK Innovation收盘价为104.31美元,接近其去年11月中旬的水平。

《巴伦周刊》指出,ARKK基金以对特斯拉等颠覆性公司的巨额押注而闻名,在2020年取得了惊人的增长,总回报率高达153%,是去年表现最好的三只ETF之一。数十亿美元的资金涌入该基金,使其管理资产总额在2月达到顶峰时增至280亿美元。

然而随着科技股狂潮退去,在过去的几个月中,随着投资者对通货膨胀和利率上升的担忧,ARKK基金中价格飞速上涨的成长股开始回落。该基金在2020年上涨了153%;而2021年,该基金下跌了-16.21%,而标准普尔500指数则上涨了11%。该基金持有的股票中约有90%处于负增长,持股量最大(10%)的特斯拉(TSLA.US)今年迄今为止下跌达16.43%。虽然在过去的12个月中该ETF的涨幅超过80%,但是那些最近才买入该基金的人可能不那么幸运。

高级ETF分析师埃里克·巴尔奇纳斯(Eric Balchunas)表示,该基金的总生命周期中大约55%的波动发生在去年11月以来。

价值股的轮换挫伤了该ETF投资组合58只股票中的几乎全部,投资者放弃了伍德所青睐的成长型股票,而大举购买可能从新冠大流行结束以及美国和全球经济重新开放中受益的股票,加剧了ARKK的劣势。

5. A股迎来“红色星期五”,下半年乐观情绪稳定

5月14日,A股市场迎来“红色星期五”,三大指数全线飙升,沪指剑指3500点,创业板指收复3000点,券商罕见涨停潮。沪深两市成交金额破万亿元,其中沪指上涨1.77%,收于3490.38点,深成指收涨2.09%,创业板指表现最强,大涨3.06%,这为A股市场即将进入2021年“下半场”带来更强信心。

本周,上证指数、深证成指均累计涨2%左右,创业板指涨超4%。

从行业来看,据Wind数据,本周多元金融、制药生物科技、食品与主要用品零售三个行业获得主力资金净流入,净流入金额分别为64.5亿元、22亿元、6400.68万元。而材料、技术硬件与设备、资本货物等行业主力净流出金额均超百亿元。

北向资金方面,周五全天大幅净买入90.34亿元,创4月19日以来新高,本周北向资金累计净买入27.12亿元。本周净买入额居前三的股票是五粮液、贵州茅台、中国中免,净买入额分别为18.58亿元、11.41亿元、5.15亿元。

长江商学院5月13日发布的最新一期《投资者情绪调查报告》显示,受访者的乐观情稳总体保持稳定,约65.8%的受访者认为A股会上涨,比上期下降1.7个百分点。但投资者情绪有所分化,散户对A股的走势想比上期有悲观趋向,金融业则更加乐观。

6.B站财报亮眼,投资二次元时机来了?

5月13日,哔哩哔哩(09626)发布了截至2021年3月31日的第一季度业绩,财报显示,哔哩哔哩一季度营收达39.0亿元,同比增长68%,再度超出市场预期。根据彭博分析师的一致预期,哔哩哔哩Q1营收约为37.8亿元人民币,调整后净亏损约为8亿元人民币。

39位分析师中,有38位对哔哩哔哩美股都给出“买入”意见,仅有1位析师给出“持有”评级,未有分析师给出卖出评级。

此外,哔哩哔哩美股12个月的平均目标价为155.4美元,较5月14日的收盘价94.87美元有63%的上涨空间。

本文选编自“巴伦周刊”,作者:梁沐;智通财经编辑:庄礼佳。