财报季又到了,按照惯例我们还是来看一下主要半导体公司的财报,这篇文章先来看一下英特尔(INTC.US)。我还是会从整体的财务状况、各个部门的发展情况、下季度的展望这几个方面对财报进行梳理。同时我会穿插一些公司本季度的重大新闻,特别是第三代至强可扩展处理器的发布,还有对英特尔未来至关重要的IDM2.0战略的一些个人解读。

英特尔2021第一季度财报概览

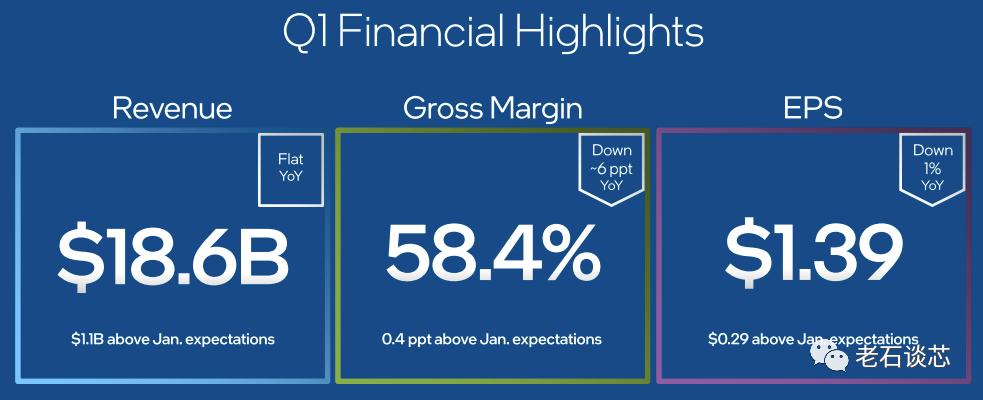

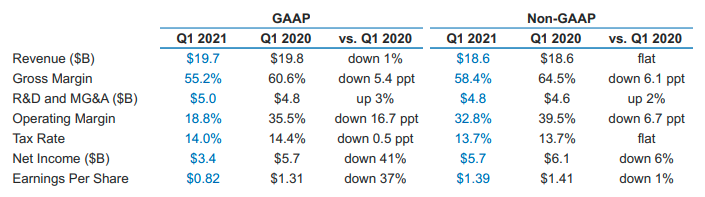

首先还是先简单看一下财务数据。这个季度公司整体营收为186亿美元,和去年同期持平,但是比公司一月份给出的业绩指引高出了11亿美元,也高于分析师预期的178亿美元。

本季度出现了比较大的例如利润下降,这个也是市场最为关注的重点之一。比如这一季度GAAP毛利率为55.2%,同比下降5.4个百分点。净利润34亿美元,与上年同期的净利润57亿美元相比,下降41%。EPS、也就是每股收益,为0.82美元,去年同期为1.31美元,同比下37%。

当然了使用非GAAP的时候这些数据会好看一些,毛利率为58.4%,同比下降6.1个百分点;净利润57亿美元,同比下降6%,每股收益1.39美元,同比下降1%。

所以和上个季度一样,虽然英特尔本季度的主要财务指标都略高于分析师预期,但都有不同程度的下滑。事实上,英特尔的CFO George Davis在财报会议上也表示,如何进行利润提升,会是公司在2021全年关注的重点。特别是目前存在供应受限的问题,同时会更多的从14纳米向10纳米工艺进行过渡和转型,这些都会对利润造成不小的压力。

再来看一下各个业务板块的情况。现在英特尔主要有两个大的业务群,一个是PC相关的业务,这部分业务本季度的营收为106亿美元,同比上涨8%。另外一个是和数据中心相关的业务,本季再次同比下降,这个也是造成英特尔股价在财报发布后的一段时间里持续下行的主要原因。这部分也是我个人比较担忧的,接下来就具体来看一下。

泛数据中心业务的业绩表现

英特尔财报里所谓的“Data-Centric”业务,我通常称之为“泛数据中心业务”,它也是我重点关注的业务领域。之前的文章里介绍过多次,英特尔的泛数据中心业务主要包含以下三个部门,分别是数据中心事业部DCG、物联网事业部IOTG,还有可编程逻辑事业部PSG,也就是英特尔的FPGA部门。细心的朋友可能会注意到,上一季财报里还有一个存储器事业部NSG,不过这部分业务被英特尔卖给韩国的SK海力士了,所以就不再提它了。

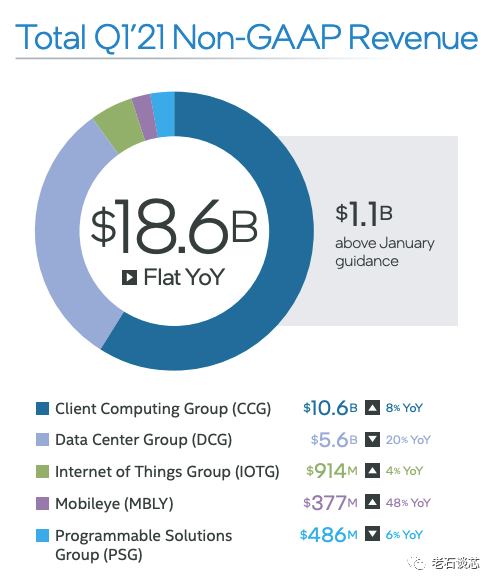

在上个季度的财报解读里我说过,要看看英特尔到底哪里又双叒叕出了问题,可是这一季的“剧本”和之前几乎一样,泛数据中心业务不管是同比还是环比都再次下降。比如数据中心部门DCG的总营收本季度为56亿美元,和去年同期的70亿美元相比,大幅下降了20%。运营收入也由去年同期的35亿,下降到仅有13亿,降幅高达64%。经营利润率更是只有23%,创下历史新低。

这些财务状况事实上都是非常不容乐观的,特别是在一季度各大科技公司分别交出了非常亮眼的财报,包括苹果(AAPL.US)微软(MSFT.US)亚马逊(AMZN.US)谷歌(GOOG.US),还有老对手AMD(AMD.US)等等,财报都非常漂亮。比如AMD的企业嵌入式和半定制业务就增长了286%,这个增速非常的惊人。关于AMD的财报,我们会在下篇文章里继续介绍。

来看细分市场的情况:这个季度数据中心部门的云计算、以及企业和政府业务分别下降了29%和20%。对此,英特尔解释一是因为云服务提供商正处于采购后的消化周期,二是由于竞争环境和疫情的影响。

当然,很多人对这个解释不太买账。比如在之后的财报电话会里,大摩的分析师就问,这里面这个消化的因素到底占了多大比重,并且什么时候可以恢复。瑞士信贷也问,英特尔为什么认为这部分是下降是由于消化的因素,而不是云业务的客户转向其他厂商的方案。

对此,CFO George Davis和CEO Pat Gelsinger给出的解释是,目前公司正处于消化阶段的最底部,并且相信数据中心之后的增长会逐渐恢复。另外会有一个特别针对投资者进行沟通的“分析日”活动,这个也是每年的惯例,到时候会介绍更多细节。

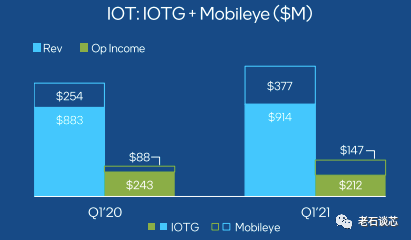

物联网部门IOTG

本季度物联网部门IOTG取得了增长,虽然增幅只有4%,但是也逆转了前几个季度不断下跌的趋势。这个和全球疫情的逐渐好转应该有关系。

值得注意的是,隶属于物联网部门的Mobileye业务,仍然保持了强劲的增长态势,同比增长了48%,运营收入上涨67%。再次创造了季度营收的历史记录。不得不说英特尔对于Mobileye的收购的确非常成功。

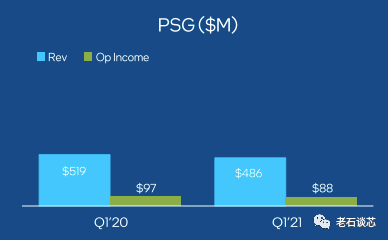

FPGA部门PSG

本季度PSG的营收为4.86亿美元,同比下降6%,运营收入8800万美元,同比下降9%。在财报里也提到,这部分下降也主要是由于云计算和企业业务的消化周期导致。

相比之下,PSG的竞争对手赛灵思(XLNX.US)在5月4号发布了新一季财报,营收同比增长了13%,达到8.5亿美元,创下历史记录,比英特尔PSG高出75%,这个就有点意思了。关于赛灵思和AMD的财报咱们还是在之后的文章里详细解读,不过市场对于赛灵思的财报反应比较平淡,之后几天赛灵思股价波动不大,甚至表现低于大盘和其他半导体公司的平均表现。

但是值得注意的一件事,就是本季度英特尔开始正式发货Agliex FPGA,这个在之前的文章里也有详细的技术解读,它是基于英特尔10纳米SuperFin工艺的旗舰级FPGA产品,而且有着比竞争对手7纳米器件更好的每瓦性能。关于Agilex的实际表现,我也会密切关注。

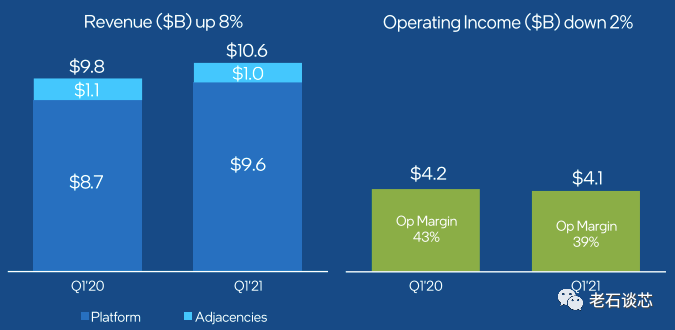

PC部门的业绩表现

上个季度类似,本季度CCG的营收继续增长了8%,达到106亿美元。这主要是基于笔记本业务的推动,和去年相比,笔记本业务增长了19%,继续创下纪录。

关于PC这部分业务没什么好说的,虽然这个可能是大家比较熟悉的业务领域,但其实这个并不是投资者关注的重点,PC业务也不会是驱动英特尔今后发展的主要动力。所以在财报会议上,几乎都没人问PC业务相关的问题。或许等下一代基于10纳米工艺的桌面处理器Alder Lake推出的时候,投资者的关注点能往PC业务倾斜一下吧,当然这也很大程度上取决于Alder Lake的表现。

接下来我们重点说一下英特尔在本季度最值得关注的两个事情,一个是第三代Xeon的发布,另外一个更值得关注的,就是英特尔新任CEO Pat Gelsinger上任后迅速主导推出的新战略IDM2.0.

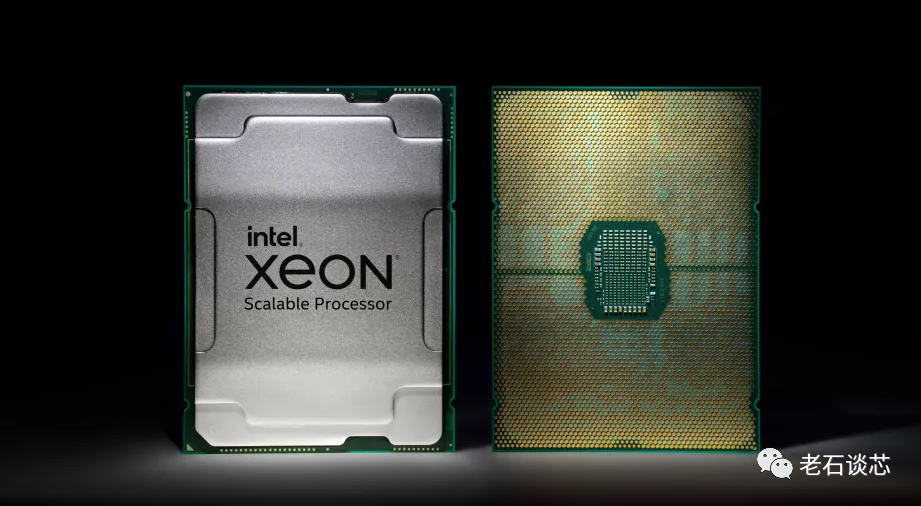

第三代Xeon可扩展处理器发布

这个季度发布的第三代至强可扩展处理器的代号叫做Ice Lake。事实上第三代Xeon有两款,之前我介绍另外一款代号为Cooper Lake的第三代至强。他们的主要区别是,Cooper Lake使用的是14纳米工艺,针对的是四路或八路服务器。

而Ice Lake使用的是英特尔的增强型10纳米SuperFin工艺,并且专门针对单路和双路服务器进行打造。这个让英特尔和AMD新发布的代号为米兰的第三代EPYC服务器芯片,在半导体工艺上可以说是站在了同一个起跑线上。所以现在大家拼的就是架构设计和生态,当然还有产能。

事实上在发布之前,英特尔已经向合作伙伴出货了20万片Ice Lake处理器,这也是一个积极的信号,代表着英特尔10纳米工艺的产能比较充足。但是在财报会议里英特尔也承认,向10纳米制程的这个过渡,会对公司整体运营成本和利润造成比较大的压力,这个也会反映在接下来几个季度的财务状况里。

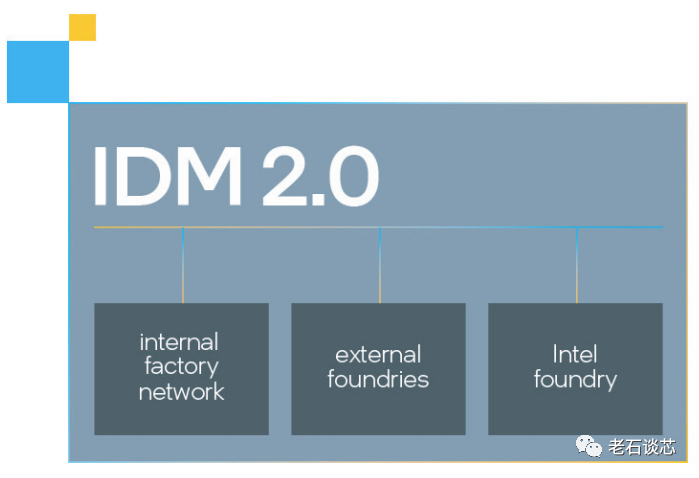

英特尔IDM 2.0战略

关于工艺制程,本季度英特尔最大的新闻,就是新任CEO Pat Gelsinger强势推进的IDM2.0战略。这里简单科普一下,IDM是芯片公司的业务模式,它既有芯片设计又有芯片制造。另外一个主要的业务模式叫无晶圆厂模式,比如AMD英伟达苹果、还有华为海思等公司用的都是无晶圆厂模式。

IDM2.0这件事情,要结合去年另外一个大新闻来一起看。去年年底,一个名叫Third Point的对冲基金给英特尔董事会发公开信,敦促英特尔重新考虑自己的战略选项,比如拆分自己的设计和制造业务,还有拆分一些今年来并购的公司等等。当天英特尔股价一度大涨超过7%,说明市场对此是认可的,但是英特尔一直没有做正式表态。

今年2月,英特尔突然官宣CEO换人,由之前在英特尔工作30年的、并且时任VMware CEO的Pat接任。上任没多久,就强势推出了这个IDM2.0战略,事实上就是在对之前的那个公开信、还有所有希望英特尔拆分制造业务的这些声音做出了非常强势的回应,那就是不能够,而且我不仅不拆分,还要加码投资,比如在亚利桑那州投200亿美元再造两个晶圆厂,并且会给其他芯片设计公司开放提供芯片代工服务。

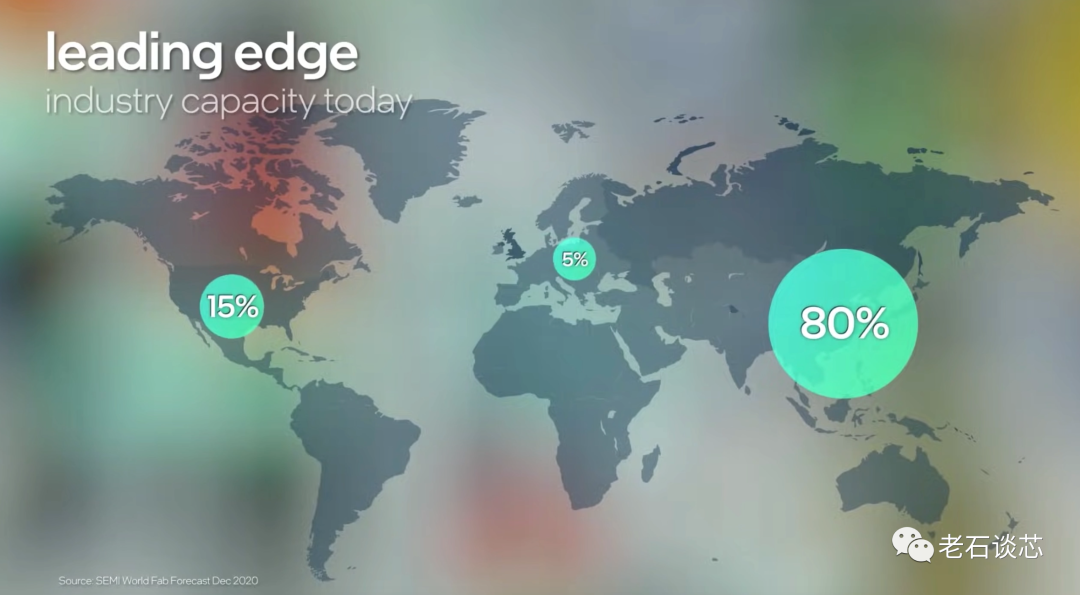

不得不说,这步棋走的既出乎意料,又在意料之中。特别是在当前全球半导体产能紧缺的大前提下,英特尔此时宣布开放自身的晶圆厂做代工服务是很聪明的,能够吸引相当多的关注。对于芯片设计大厂来说这个是好事,能对供应链做更好的平衡和优化。要知道在此之前,全球芯片产能的80%来自东亚,主要是台积电(TSM.US)和三星,剩下只有15%的产能在美国,欧洲只有5%。所以这对于欧美的各大芯片设计公司来说不是一个非常理想的情况。

拜登政府也把芯片和半导体制造上升到国家战略高度,所以英特尔的这个IDM2.0战略很好的顺应了当前的技术需求和政治需求。事实上,英特尔也是目前欧美唯一一个有能力做这个业务的公司,所以它有着非常独特的竞争优势。

抛开政治的因素不谈,单纯从技术的角度来看,英特尔的IDM2.0战略也有很强的技术支撑。除了工艺制程之外,英特尔还会提供IP、以及它的非常先进的芯片封装和测试技术等等,这个就让英特尔的代工服务非常诱人。

在财报会议里,Pat也提到,英特尔甚至会给客户提供x86的授权,然后和客户一起构建生态系统,这个可以说是一个突破性的进步。总而言之,IDM2.0战略可以把英特尔的很多竞争对手转化成合作伙伴,比如英伟达苹果甚至台积电,都可以在这个战略框架之下和英特尔找到合作的方式,当然包括这些公司在内的很多公司都已经开始进行合作洽谈了。

英特尔创始人之一的安迪格鲁夫写过一本非常有名的书,叫做《只有偏执狂才能生存》。这本书里讲过一个关于战略转折点的内容。比如对于一个公司或者个体来说,在多方面领先,比在一个方面领先要难很多。书里举的是PC的例子,最早的PC都是整机销售,后来逐渐转为了部件销售,很多不同的公司负责不同的硬件、软件还有操作系统的制造和销售,这大幅降低了PC的成本,也推动了PC的广泛普及。这个就非常类似现在半导体产业的分工和趋势。

但是就是英特尔本身却忽视了老祖宗的谆谆教导,之前一直坚守IDM模式,没有很好的拥抱变化,这使得在多个领域里出现了不同的竞争对手,比如工艺制造领域的台积电、架构领域的ARM、AMD,还有在新兴的比如人工智能和GPU领域的英伟达等等。这就让英特尔不断错失战略转折点,在竞争中变的越来越被动。

所以作为安迪格鲁夫的门徒,Pat基辛格一上来就搞了这个IDM2.0战略,在坚守自身核心竞争力的同时,开启更多的可能性,我个人认为是顺应时代变化的明智选择。

但是从投资者的角度来看,这些新建的晶圆厂势必会带来巨大的投入,而带来的利润和发展在短期之内是看不到的,所以这对于投资者的耐心会是极大的考验。同时对于公司的管理和执行来说,也是巨大的挑战。

本文选编自“老石谈芯”,作者:老石谈芯的老石;智通财经编辑:庄礼佳。