随着家庭收入增长及对优质教育的需求,海外留学的市场持续发展,2015年至2020年,留学生总数从523700人增至541695人,复合年增长率0.7%。2020年因疫情影响,导致留学生数量减少,拉低了增速,不过总体上国内辅导海外留学的机构方兴未艾。

智通财经APP观察到,5月12日,海外教育顾问服务提供商Global Education Technology Holdings Limited(以下简称Global Education)向港交所主板提交上市申请,同人融资有限公司为独家保荐人。

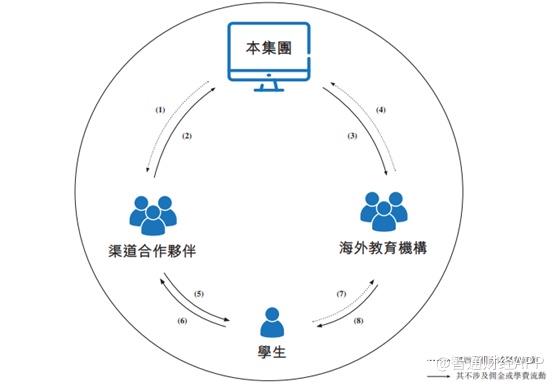

根据行业报告,按照2020年B2B模式产生的佣金收入计,公司国内B2B海外教育顾问服务提供商中排名第四,若按照纯B2B业务排名第二。作为平台公司,公司将网络中的海外教育机构(主要位于澳洲、英国及美国)与寻求海外教育的学生(主要为中国学生)联系起来,收益来自将成功安排学生升学应付的佣金和奖金。

海外教育市场增速刹车 业务前景不明朗

智通财经APP观察到,海外留学顾问服务提供商的市场规模主要依靠学生人数、服务费和留学顾问服务渗透率驱动。

2015年至2020年,海外留学教育的学生总数复合年增长率仅为0.7%,撇去2020年疫情影响,2015年至2019年,留学生人数从523700增至703500,复合年增长率7.66%,数据预测2025年将增长至898000人,复合年增长率达到10.3%。

而选择海外教育顾问服务的学生人数从2015年的291500人增至2020年的295700人,复合年增长率0.3%,低于同期留学生总数增长,说明使用留学顾问的渗透率在下滑。

需要注意的是,Global Education的主要覆盖的海外机构地区中,美国、英国和澳洲出现了结构性的变化。2015年至2020年,选择美国教育机构的学生人数从67600人降至53200人,一部分是疫情影响。但是同期英国和澳洲的复合年增长率则分别为3.3%和3.2%。2018年以来,选择英国的留学生人数超过了美国。

据了解,这是因为2019年英国宣布将向国际学生发放为其两年的毕业后工作签证,吸引了更多留学生。此外,英国和澳洲的全日制硕士一般为一年制课程,也对研究生产生了更大吸引力。

虽然不同地区出现了差异性的增长和减少,但是总体上未来的留学生人数增速将有可能继续下滑,叠加最新全球疫情情况,未来的不确定性仍然比较大,选择留学服务的渗透率也缺少上升的支撑和逻辑,2020年这一数字为54.6%。

因此未来增量主要依靠服务费的提升,这一块与经济发展和人们可支配收入的增长相关,相对来说确定性较强。

2015年至2019年,学生支付的顾问费用从37亿元增至63亿元,CAGR5为14.2%,2020年支付费用为61亿元。不过顾问公司的佣金收益市场规模则不大,2020年合计17亿元,其中纯B2B模式收入8.5亿,B2C模式收益8.5亿元。过去6年间,纯B2B模式下的收益增速较大。

按照业务模式,海外教育顾问服务的模式分别纯B2B和B2C,B2B是顾问机构与教育机构签订代理,另外与地区渠道合作伙伴或者B2C机构对接,而不直接服务于C端学生。B2C则是与教育机构签订代理协议后,直接服务于学生。

Global Education即为纯B2B模式的顾问机构,其优势在于对海外教育机构的需求更加了解,提供官方资料,劣势在于对于留学生的质素难以控制,影响留学申请的成功率。截至2020年,Global Education在国内的30个地区共有3757名渠道合作伙伴及36名销售营销人员。

在市占率方面,按照B2B模式收入,Global Education排名第四,市占率8.9%,CR5为63.5%,集中度较高。但是如果按照整个顾问服务市场而言,公司不具备市占率优势。

贸易应收款、融资现金支出大幅变化

智通财经APP观察到,公司于2018财年、2019财年及2020财年,总收益分别约为1.536亿港元、2.085亿港元及1.806亿港元,同比分别增长35.7%和-13.4%,复合年增长率8.4%。纯利分别约为2400万港元、3940万港元及3100万港元,整体表现较为平淡。

公司的毛利率较为稳定,2018年至2020年分别为30.8%、32%和30.2%,其收入成本主要为佣金开支和员工成本。净利率分别为15.4%、18.9%和17.2%。2019年因毛利率提升,加之销售费用比略有下降,净利率明显提升。不过2020年业务受到影响,营销活动减少,销售开支大幅减少,三年费用支出比分别为8.3%、6.2%和2.8%,因此净利率才保持了稳定。

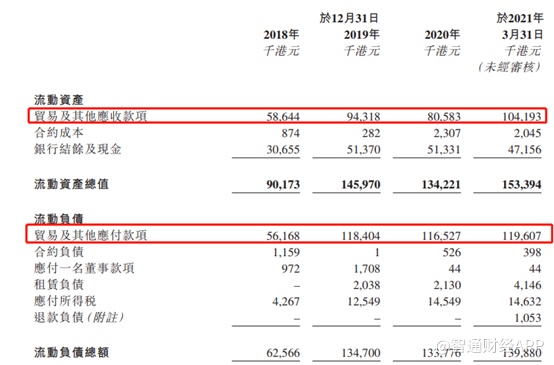

不过需要注意的是公司的资产结构和现金状况。截至2020年末公司流动资产和流动负债分别为1.34亿港元和1.34亿港元,流动负债同比保持稳定,而流动资产明显减少,主要是因为业务受影响,期内应收贸易款从上半年9432万港元降至8058万港元,不过截至今年一季度,应收贸易款又增至1.04亿元,可见业务已经有所好转,流动资产净值也再度恢复。

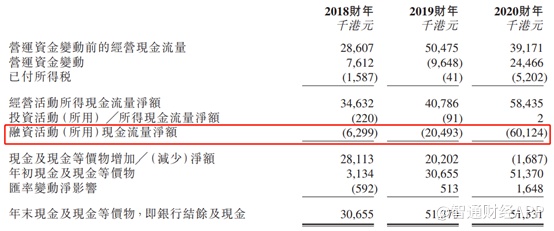

而现金流方面,2018年至2020年经营现金流分别为3463万、4079万和5844万港元,逐渐向好,但是融资活动所用现金流净额却大幅增加。

据招股书披露,2019年融资所用现金支出2049万港元,主要是支付股东股息,而2020年融资所用现金支出6012万港元中除了支付股息4600万之外,还有偿还董事杨先生的1030万港元,同样2018年的630万港元融资支出中,也有370万偿还杨先生款项。

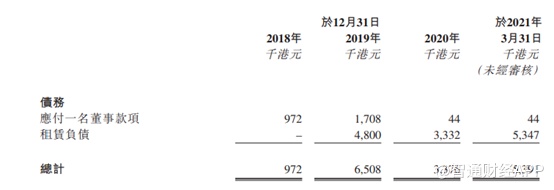

不过2018年至2020年,应付一名董事款项分别为97.5万、170.8万和4.4万港元,与实际偿还款项之间产生了较大差异。招股书中表示,这些金额为非贸易相关、无抵押、免息及须按要求偿还,有关款项将会在上市之前结清。

虽然这部分款项目前难以对公司经营产生重大影响,但是这对于行业前景不明朗,本身竞争实力又较为一般的Global Education来说,是以后需要关注的财务项。