摘要

事件:近日,基金业协会首次披露全市场基金代销机构的基金保有量规模,让我们得以一睹基金销售行业的竞争格局。我们判断这是财富管理未来发展的核心指标,建议重视。

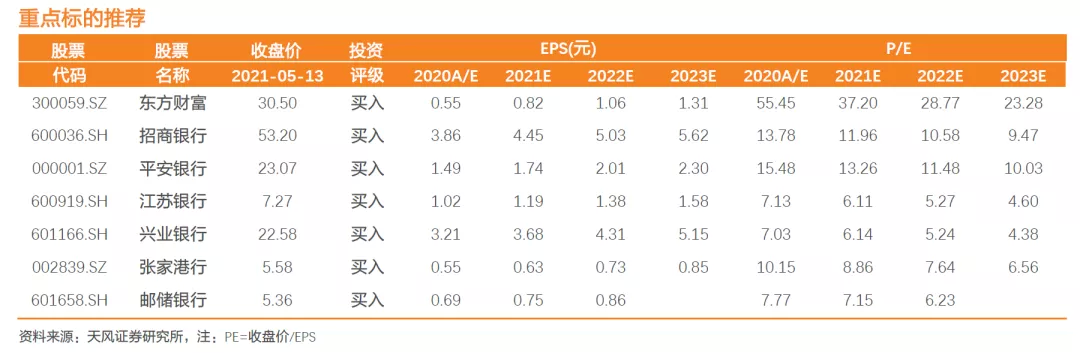

整体概览:1)本次披露的是公募基金代销渠道的机构排名。

2)按代销渠道主要划分为银行、券商、第三方代销机构和其他三类,其中股票+混合公募基金保有量占全市场基金资产净值的市场份额分别为44.9%、11.8%、16.5%;而涵盖了债基和QDII等的非货基保有量的市场份额分别为29.8%、7.6%、14.0%。

3)按照股票+混合公募基金保有规模计算。前5名被银行和第三方代销机构包揽,分别是招商银行(6711亿元)、蚂蚁基金(5719亿元)、工商银行(4992亿元)、建设银行(3794亿元)、天天基金(3750亿元)。

银行:前十名中招行独占鳌头,5大行和4家规模靠前的股份行紧随其后。此外,还有9家城商行、2家农商行以及4家外资行上榜。股票+混合基金保有量的高低主要反映银行管理的零售客户资产AUM的规模差异。但由于其并未包括私募基金等门槛相对较高的财富管理产品,因此并不完全等同于银行的财富管理能力。

银行直面独立基金销售机构的竞争,未来将加快转型步伐,一方面发力高端客群,另一方面通过综合化运营,稳定基础客群。我们看好银行下半年行情,结合板块估值以及业绩表现,建议重点关注招商银行(03968)、平安银行、江苏银行、兴业银行、张家港行、邮储银行(01658)。

第三方基金代销机构:蚂蚁基金、天天基金、腾安基金分列前三,各自特色较为鲜明。

1)蚂蚁基金:非货基保有量8901亿,市场份额7.0%;其中股票+混合基金保有量5719亿,市场份额7.7%,其债券基金的保有量较高,预计这主要源于蚂蚁理财的客户投资风格更加保守,更偏爱固收+的基金所致;

2)天天基金:非货基保有量4324亿,市场份额3.4%;但其中股票+混合基金保有量高达3750亿、市场份额5.1%,预计其客户交易属性更强、风险偏好更高;

3)腾安基金:腾讯系虽然具备最强的自有流量,但腾安基金的非货基保有量仅1040亿、其中股票+混合基金保有量仅633亿,我们判断腾讯尚未发力金融业务,且理财超市为严选模式所致。

券商:中信证券、广发证券、华泰证券分列前三,虽然目前券商的保有量规模较小,但近年发展迅猛。

1)中信证券:非货基保有量1315亿元,市场份额1%;其中股票+混合基金保有量1298亿,市场份额1.8%;除公募外,中信私募产品销售亦接近800亿;

2)广发证券:非货基保有量787亿,预计受益其控股广发基金、持股易方达的优质资产供给。

风险提示:经济复苏不及预期,资本市场景气度波动,大金融监管政策变化,竞争环境变化

1. 2021Q1基金代销机构保有量点评:基金销售行业格局全披露,招行、东财的财富管理龙头优势显著

事件:近日,基金业协会首次披露全市场基金代销机构的基金保有量规模,让我们得以一睹基金销售行业的竞争格局。我们判断这是财富管理未来发展的核心指标,建议重视。

1.1. 整体概览

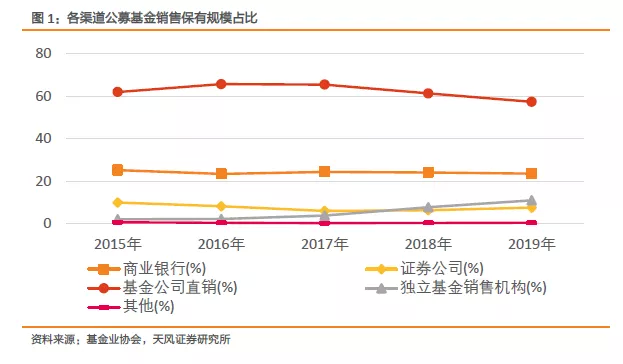

简单科普基金销售行业的知识。纳入到证监会公开募集基金销售机构名录的一共7类机构,包括银行、券商、期货、保险、保险代理公司和保险经纪公司、证券投资咨询机构、独立基金销售机构等。此外基金公司也可以通过直销渠道进行销售。根据基金业协会的统计,2019年公募基金销售保有规模按渠道划分,主要以银行、券商、基金直销和独立基金销售机构为主,四者的保有规模占比分别为23.59%、7.59%、57.29%、11.03%。

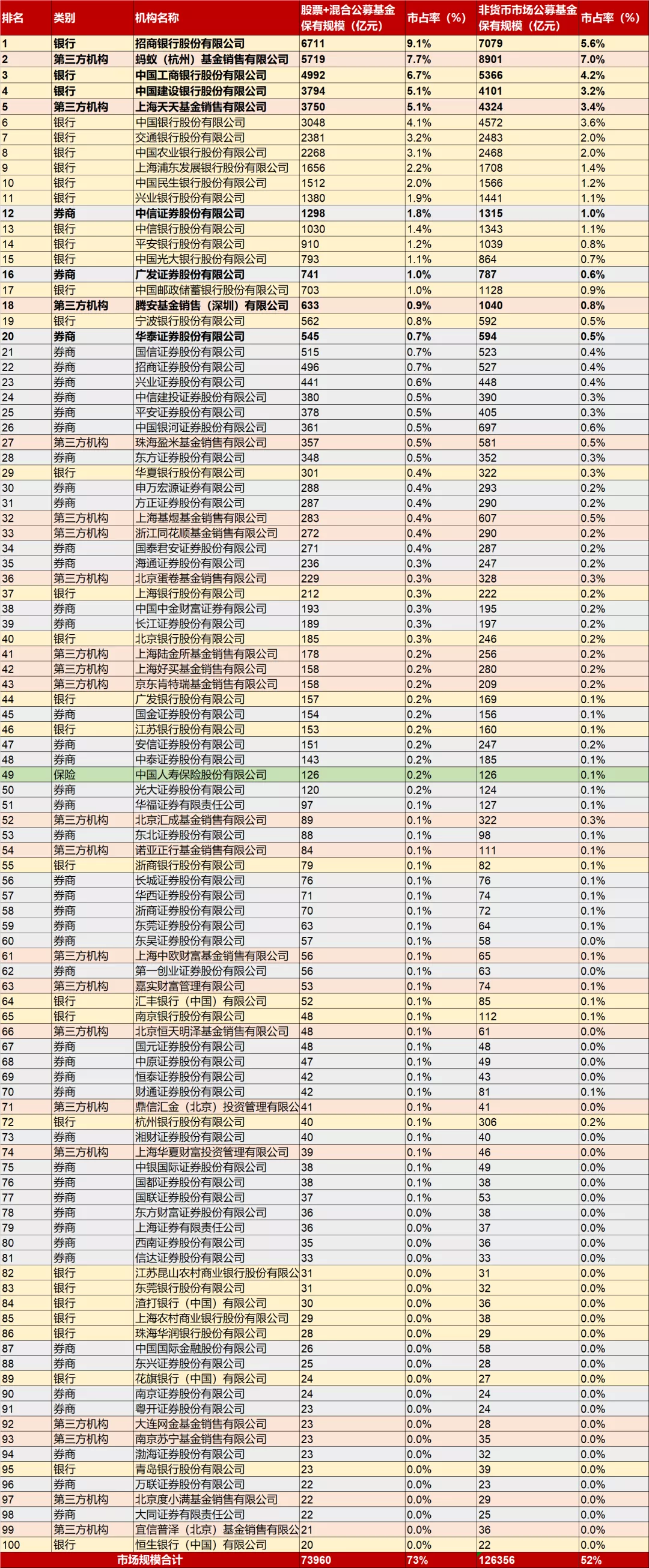

这次披露的公募基金销售保有规模前100名不包括公募基金直销渠道的保有量,所以这是公募基金代销渠道的机构排名。截至2021年一季度末前100家的销售机构合计的股票+混合公募基金保有规模为5.43万亿元,非货币市场公募基金保有规模为6.51万亿元。

按代销渠道可以划分为银行、券商、第三方代销机构和其他三类,股票+混合公募基金保有量分别为3.32万亿元、0.88万亿元、1.24万亿元,占全市场基金资产净值的市场份额分别为44.9%、11.8%、16.5%,数量分别为31家、47家、22家。全市场口径的CR5、CR10分别为33.8%、48.4%。

由于银行具有账户资金沉淀优势,仍然是全市场基金保有量的最大主体。而涵盖了债基和QDII等的非货基保有量格局更分散,全市场口径的CR5、CR10的保有量占全市场基金资产净值的市场份额分别为23.6%、33.7%,其中银行、券商及第三方的保有量份额分别为29.8%、7.6%、14.0%。

排名按照股票+混合公募基金保有规模计算。前5名被银行和独立基金销售机构包揽,分别是招商银行(6711亿元)、蚂蚁基金(5719亿元)、工商银行(4992亿元)、建设银行(3794亿元)、天天基金(3750亿元)。头部机构的集中度较高。

排名第一的招商银行保有量高达6711亿元,远远超过样本平均值543亿元以及中位数109亿元。前5的销售机构合计保有量占到样本的45.98%,前10的销售机构合计保有量占到样本的65.99%。

1.2. 银行

以财富管理见长的招行独占鳌头。随后是工行、建行、中行、交行、农行五家国有行。紧接着的是浦发、民生、兴业、中信四家规模靠前的股份行。排在银行业前10的公司保有量都在1000亿元以上。平安排在银行业的第11位,以910亿元的保有量紧追其后。上榜的城商行有9家,排名最高的是宁波银行,保有量仅次于邮储,排在银行业第14位。虽然宁波银行近几年才开始发力中间业务,但是财富管理的成绩有目共睹。上榜的农商行有2家,分别是江苏昆山农商行和上海农商行。此外还有4家上榜的外资银行,如汇丰、渣打、花旗、恒生。

怎么理解银行的基金保有量排名?

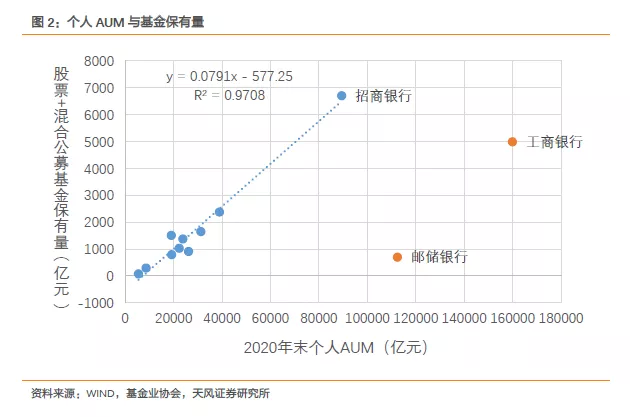

首先,股票+混合基金保有量的高低主要反映的是银行管理的零售客户资产AUM的规模差异。我们将全国性银行的个人AUM和股票+混合基金保有量分别置于X轴和Y轴,如下图所示。可以看到两者呈现明显的正相关关系,除了工行和邮储以外。工行和邮储因为客户结构下沉,结算网络分布广,因此积累更多的结算性资金沉淀。所以单位AUM配置股票+混合基金的比例较低。除去工行和邮储,股票+混合基金保有量占个人AUM的比例大约为7.91%。因此如果要实现更高的基金保有量,最直接的做法就是提高个人AUM规模,要么增加个人客户数,要么提升个人户均AUM体量。

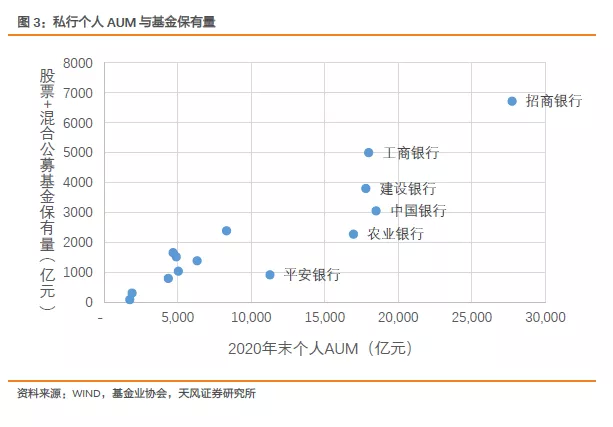

其次,股票+混合基金保有量排名并不完全等同于银行的财富管理能力。这次披露的基金保有量仅仅是公募基金中的非货基和股票+混合基金部分。并没有包括其他主流的财富管理产品,比如私募基金、保险产品、券商资管、信托等等。而公募基金是个人投资门槛最低的投资品种之一,但是私募等其他产品往往有较高的投资起点要求。所以用基金保有量并不能准确反映银行在高净值客群,尤其是私人银行客群方面的竞争力。

如果我们将上图的X轴改为私人银行AUM,那么私行规模较大的国有行以及平安银行则会明显偏离中枢位置。平安银行最为典型。公司在2018年以后优先发展私行客群,因此个人AUM突飞猛进,这也导致客户结构更加高端化。

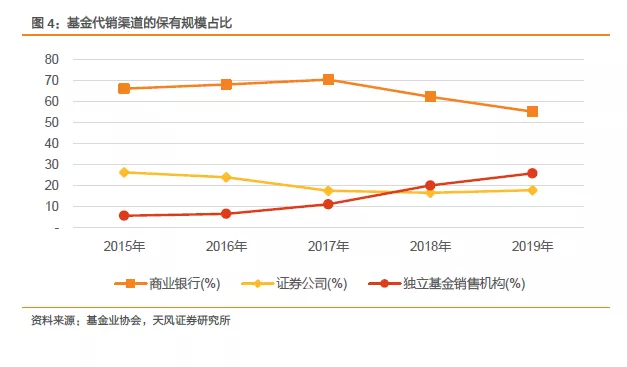

第三,银行直面独立基金销售机构的竞争,将加快转型。如果仅仅看基金代销渠道的市场份额变化。这些年以来独立基金销售机构的基金保有量快速增长。2018年以前独立基金销售机构侵蚀的主要是证券公司的市场份额。2018年以后开始和商业银行正面竞争。

银行在基金代销市场的份额从2017年以前的70%左右下降到2019年的55.25%。这反映的主要是独立基金销售机构对银行基础客群的争夺。在互联网金融机构的压力之下,银行也在加快财富管理转型的步伐。一方面发力高端客群,如平安、兴业等等。另一方面也通过综合化运营,稳定基础客群,如招行今年新提出的大财富管理战略,统筹客户服务。

板块方面,看好银行下半年行情。4月社融增速继续下行,叠加经济需求稳步回升,使银行的资产端定价有了更多的议价空间。在一季度完成贷款重定价以后,从二季度开始银行的贷款定价以及净息差将逐步走向U型上升的态势,推动银行股基本面持续改善。一季度部分银行的利润增速创下历史新高,反映监管压力边际解除。接下来在盈利修复以及推动转债转股的需求推动下,银行业绩增速有望稳步上升。结合板块估值以及业绩表现,建议重点关注招商银行、平安银行、江苏银行、兴业银行、张家港行、邮储银行。

1.3. 第三方基金代销机构

蚂蚁基金、天天基金、腾安基金分列前三,各自特色较为鲜明。我们判断,随着财富代际转移,拥有流量和费率优势的互联网第三方代销份额有望继续提升。

1)蚂蚁基金:非货基保有量8901亿,市场份额7.0%;其中股票+混合基金保有量5719亿,市场份额7.7%,排名行业第二;可推算出其债券基金的保有量较高,预计这主要源于蚂蚁理财的客户投资风格更加保守,更偏爱固收+的基金所致。

2)天天基金:非货基保有量4324亿,市场份额3.4%;但其中股票+混合基金保有量高达3750亿、市场份额5.1%,预计其客户交易属性更强、风险偏好更高。

3)腾安基金:腾讯系虽然具备最强的自有流量,但腾安基金的非货基保有量仅1040亿、其中股票+混合基金保有量仅633亿,我们判断腾讯尚未发力金融业务,且理财超市为严选模式所致。

此外,同花顺的非货基保有量规模仅为290亿、其中股票+混合基金的保有量为272亿。我们认为,目前公司在基金代销方面落后的原因为:1)布局较晚;2)股民向基民的转化相对较难(从高风险转向低风险)。我们判断公司将以爱基金为重要发展方向,预计后续将引入优质内容和陪伴式投教,基金代销有望在小基数下迎来高增。

1.4. 券商

中信证券、广发证券、华泰证券分列前三,中信处于绝对领先位置。虽然目前券商的保有量规模较小,但近两年来发展迅猛,2020年证券行业代销金融产品净收入同比+149%至134亿元。

1)中信证券:非货基保有量1315亿元,市场份额1%;其中股票+混合基金保有量1298亿,市场份额1.8%;除公募外,中信私募销售规模亦接近800亿。

2)广发证券:非货基保有量787亿,其中股票+混合741亿,预计受益于其控股广发基金、持股易方达的优质资产供给。

3)华泰证券:非货基保有量594亿,其中股票+混合545亿

![]()

![]()

2.风险提示

1)经济复苏不及预期

2)资本市场景气度波动

3)大金融监管政策变化、竞争环境变化

本文选编自微信公众号“新锐视角看金融”,作者:天风非银团队;智通财经编辑:mz。