美债收益率周四(5月13日)在连涨多个交易日后出现回落,纽约联储当日公布的国债操作计划显示,其将增加了7-30年期的中长期国债购买力度,总量则维持在单月800亿美元左右不变。值得一提的是,尽管美债收益率和盈亏平衡通胀率在隔夜双双走低,但一系列强于预期的美国经济数据表现,仍显示后市收益率面临巨大的上行压力。

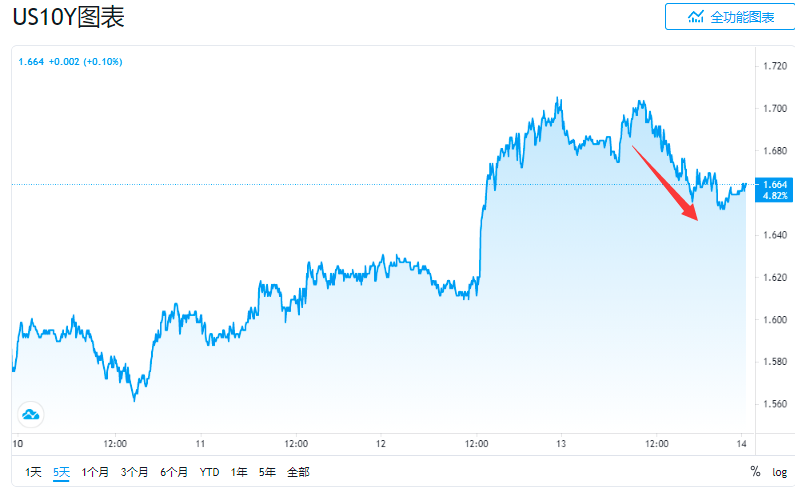

行情数据显示,10年期美债收益率周四下跌3.5个基点报1.662%,当天亚洲时段曾一度升破1.70%关口,创下4月6日以来新高1.707%。其他周期收益率方面,2年期美债收益率跌1.2个基点报0.165%,5年期美债收益率跌3.7个基点报0.833%,30年期美债收益率跌1.3个基点报2.4%。

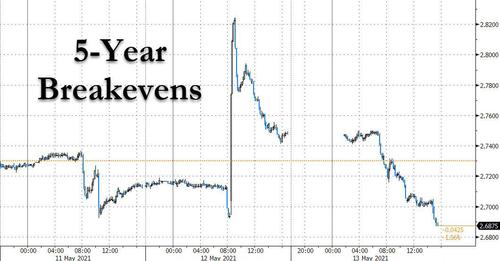

衡量市场通胀预期的指标也在前一日飙升后有所回落。5年期美国通胀保值债券(TIPS)盈亏平衡通胀率盘尾报2.685%,10年期TIPS盈亏平衡通胀率盘尾报2.543%。

SVB Asset Management高级投资组合经理Eric Souza表示:“投资者正在观察并问,周三的CPI飙升只是一个月的数据,还是会成为趋势?但美联储坚持他们的说法,即我们看到的任何短期通胀都将是短暂的、暂时的、是重启的一部分。很可能市场正在重新进行评估。”

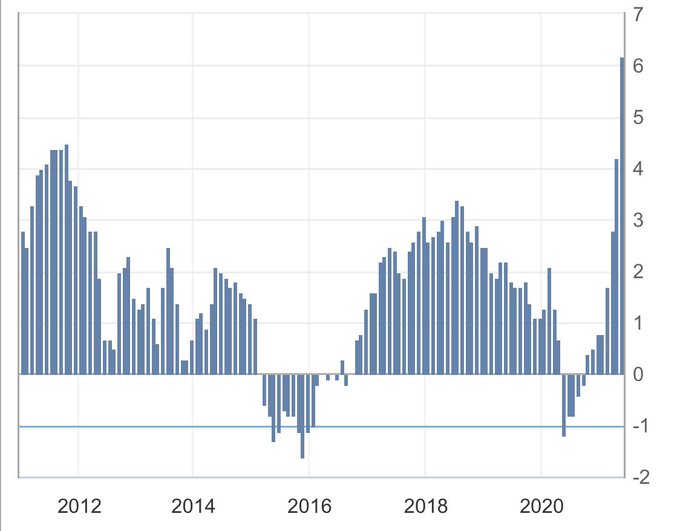

不过,周四最新公布的经济数据依然预示通胀担忧很可能不会在短期内化解。美国劳工部周四发布的报告显示,4月生产者物价指数(PPI)最终需求上升0.6%,预估为上涨0.3%,3月为升1.0%。在截至4月的12个月中,PPI同比劲升了6.2%。这是自2010年11月调整该系列数据以来的最大同比涨幅。

PPI指数跟踪生产成本变化。新冠疫情后复苏带来的供应瓶颈和短缺已经导致大宗商品价格飙升。同时,劳动力成本也开始上升。除非公司转嫁成本并提高生产率,否则利润率将面临威胁。周三消费者价格指数已经显示出,企业至少在转嫁部分成本压力。

食品饮料生产商Mondelez International Inc.(MDLZ.US)的首席财务官Luca Zaramella在4月27日业绩电话会上表示,会有更多通胀到来,需要提价和提高生产率来抵消通胀上升的影响。

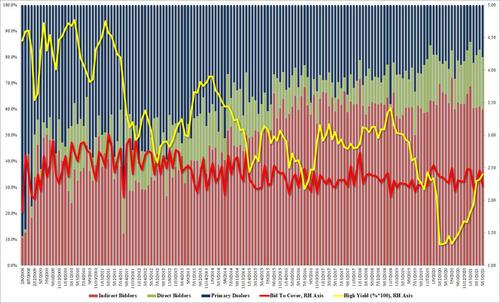

美国财政部周四标售的270亿美元30年期美债,也再度给债市敲响了警钟。此次标售的得标利率为2.395%,比投标截止日期时二级市场的收益率高出近2个基点,投标倍数2.22,低于上月投标倍数为2.47。此次最新美债标售结果无疑令人感到失望,美债收益率在标售结果出炉后一度短线反弹。

美联储加大7-30年期美债购买力度

当然,对于长债多头而言,隔夜至少有一个好消息支撑了收益率的下行,纽约联储如此前“放风”的那样,对国债购买进行了技术调整。

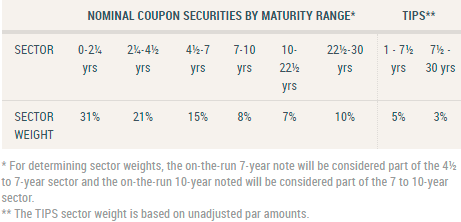

纽约联储周四公布了6月11日前的财政部的国债操作计划。从2021年5月14日起,纽约联储公开市场交易部门将代表联邦公开市场委员会(FOMC)对其国债购买进行技术调整。具体来说,交易部门正在更新其购买品种的期限范围和相应权重,以确保各品种的分配与未偿还国债保持大致的比例。

在过去的一年里,美债的发行模式发生了变化,导致国债流通的分布也相应有所改变。纽约联储此次将较长期国债的购买类别划分为额外的期限范围,以反映2020年新基准国债的引入;由于这些变化,7-30年期国债名义票面利率的分配将增加3个百分点;短期票面利率部分和通胀保值债券(TIPS)的配置将略有减少。当然,单月购债总量仍将维持在800亿美元左右。

事实上,上述调整早在上月纽约联储官员就曾释放过信号。

纽约联储执行副主席Lorie Logan在4月上旬时曾表示,“美国财政部去年恢复了20年期国债发行,导致流通中的20年期国债规模增多。我们计划对所购买品种进行微小的技术调整,并更加频繁地更新对所购品种的分配,以与名义国债和通胀保值债券的流通中供应量大致成比例,我们希望在接下来的几个月里把这些作为正常购买日程的一部分来公布。”

本文选编自“财联社”,作者:潇湘;智通财经编辑:秦志洲