引子

在刚过去不久的美联储“放鸽子”会上,鲍威尔被问到两个尴尬的问题:现在通胀预期看起来上得很猛,万一通胀比就业先达标了,你咋办?你咋那么有信心这次通胀不会失控?不会像上世纪70年代一样?

对于这两个问题,鲍威尔都不太高兴,因为问到了尴尬的痛点。

如今痛点开始在数据上显现:5月12日周三晚8点半,美国劳工部公布了美国4月CPI。数据显示,不光是美国的整体CPI还是核心CPI,4月份增速都创出惊人记录。其中,美国4月整体CPI同比大增4.2%(市场预期3.6%),增速创2008年9月以来新高;4月核心CPI同比大增3%,创1996年1月以来最大增长。

奔5%的通胀,可不是长期通胀平均2%可以忍受的,除非下个月就下来,表示这是“虚惊一场”,但是下个月大幅下滑的可能性目前看来不大。

市场通过价格也传达了这一预期:2022年升息的可能性,在数据公布后已经高达100%。这反过来意味着,刚刚因为就业数据大幅不及预期而推迟的缩减QE时间,又再次被提前。

这种被左右拉扯不知如何是好的感觉有点似曾相识,也是美联储最害怕的情景:通胀爆了,就业萎靡……这叫啥来着?

市场开始不信美联储的说辞了

早在今天数据公布之前,市场已经对美联储所谓长期通胀保持2%的说辞表示出了怀疑态度。

纽约联邦储备银行公布的4月消费者调查(相当于美联储的“民调”)显示:随着经济从疫情引发的危机中复苏,美国消费者未来一年通胀的预期中值为3.4%,创2013年9月以来最高水平。对未来三年通胀的预期维持在3.1%不变。

之所以美联储这么在乎通胀“民调”,是因为通胀最可怕的一点就是形成“民众共识”后螺旋上升。

对于通胀的预期,可以粗略分成三个层次:1. 市场上金融产品所隐含的通胀预期;2.所谓经济学家们“共识”预测的通胀预(这两个层基本上跟美联储的预测是一致的)3. 民众的真实通胀预期。

第三个层次决定了通胀自我实现的特点。如果经过了一段时间相对高的通胀(很可能高于2%),让美国工人认为生活成本提高了,需要加工资;让厂商认为需要提价才能应对更高的工资和各种成本,那通胀最终从2%+冲上5%,甚至是70年代的10%+都不是没有可能的。

实际上,上一次美国CPI高达4.2%的时候,美联储的利率高达20%——正是70年代的滞胀时期。

滞胀!?

滞胀是美联储最害怕的“天敌”——在滞胀出现时,美联储政策就会失去主动权,进入完全被动状态。因为在这种情况下,美联储收紧政策,虽然可以控制通胀,但是经济受不了;但是如果放松政策救经济,通胀就上天了——左右不是人,无解;只能硬抗,让时间来慢慢消化,像70年代一样。

虽然一个月的数据在理论上只是加剧了市场担心,不至于产生恐慌——毕竟去年4月份的美国确实是通缩状态,美联储所说的基数效应确实存在。

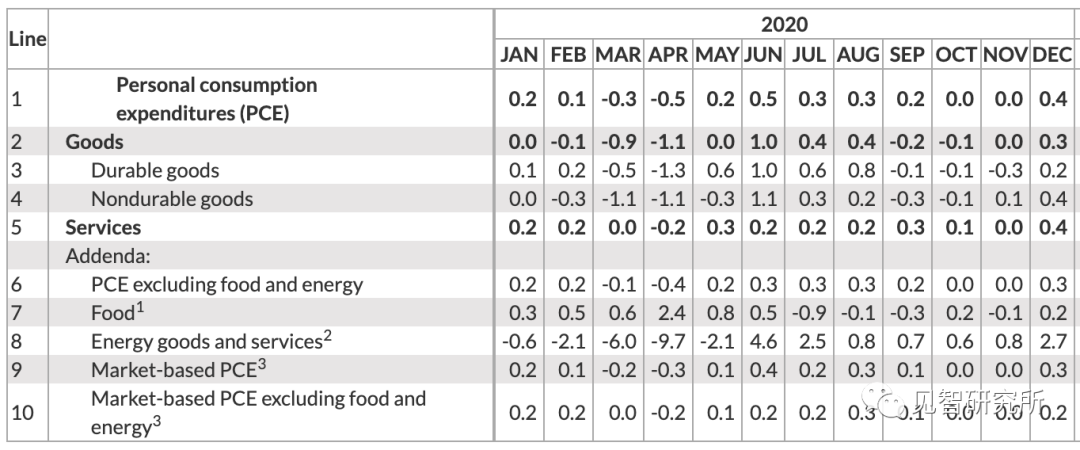

图:去年4月美国通缩得厉害

如果,五月数据可以回落到让市场可以接受的3%左右,那通胀预期还“有得救”;但如果下个月还维持4%左右,那美联储很可能需要赶紧“放鹰”,控制一下通胀预期。

另外,就业方面虽然4月非农数据非常不理想,但是有望在5月出现大幅改观,详见:拜登“觉醒”!5月美国就业可以破百万么?。

意味着什么

本次数据虽然令人震惊,但是仍属于“一次性”的性质——市场概率根据最新情况进行调整是非常正常的,100%加息概率也不代表一定发生,因为距离2022年底还有很长时间,中间还有很多数据会再次更改概率。

尽管如此,这仍会让5月份数据变成一个“决胜点”。

首先,去年5月份美国经济已经摆脱通缩,其通胀读数跟2020年剩下的月份差距不大,如果5月通胀再次高达4%左右,就不能再说是基数问题了——这时候美联储需要“表示表示”,否则通胀很有可能进入“自我实现”通道。

另外,不管5月就业好还是不好,都已经“无所谓”了:好就表明通胀压力更大;不好说明滞胀越来越近了——怎么样对市场而言都是坏消息。这就是为什么美联储现在开始反复强调,就业现在需要盯住劳动参与率,因为不仅失业率数据“失灵了”,就连非农数据现在都不太好使了。

5月或是整个市场的转折点。

本文选编自“华尔街见闻APP”,作者:乐鸣;智通财经编辑:李均柃