Micron Technology

2021Q2财报电话会议

2021年3月31日

高管发言

Sanjay Mehrotra——主席兼首席执行官

受公司坚实的执行力和多个终端市场高于预期的需求推动,美光(MU.US)第二季度的业绩超出了我们最初的预期。DRAM市场面临严重短缺,NAND市场近期出现企稳迹象。

美光团队的执行力和这些有利条件使我们能够创造移动MCP和汽车产品的收入记录,并提前达到正常的库存水平。

继上个季度176层NAND量产之后,在第二季度,我们开始量产我们的1-alphaDRAM节点,这巩固了我们在DRAM和NAND方面的技术领先地位。在数据中心的人工智能和5G、智能优势和用户设备的推动下,我们有很好的优势来满足市场对内存和存储的强劲需求。

我将从我们行动的最新情况开始。尽管面临新冠疫情、电子行业非存储元件短缺以及去年12月我们在台湾的晶圆厂出现运行中断的挑战,美光团队仍在尽一切努力满足客户的需求。

我们相信,我们的covid - 19安全协议将允许我们继续全面生产,我们感到鼓舞的是,我们看到疫苗在世界各地越来越多。

通过积极主动的供应链和库存管理策略,美光已经能够减轻电子行业的广泛短缺对我们生产产出的影响。过去几年对基础设施的投资,使我们能够将12月台湾业务因停电和地震造成的产量损失降到最低。

最近,由于台湾中部的干旱,我们的一个DRAM工厂的供水已经减少。为了缓解水资源短缺的问题,我们正在加快节约用水的工作,并已获得替代水源。目前,我们没有发现其对DRAM生产输出的影响。然而,这个情况还在进一步发展,我们将在今后几个月密切监测。

现在来看看技术和产品。我们继续在关键目标上取得扎实进展; 第一,提供行业领先的技术,改善我们的成本结构;第二,将差异化产品推向市场,改善产品结构;第三,在保持稳定份额的同时,提高行业利润份额。

我很自豪地宣告,美光是2020年美国专利注册前20名之一。这一成就证明了我们团队卓越的创新精神,也证明了我们在过去几年中对技术和产品领先地位的不懈关注。

我们的行业领先的1-alpha DRAM和176层NAND节点已经量产,并正在计划中。我们预计这些节点将成为我们2022财年的主力,推动我们的增长,并为我们的长期成本降低目标做出贡献。无论是DRAM还是NAND,我们的目标是长期降低成本,与整个行业保持一致。

在产品方面,因为我们当客户将在2021年下半年开始推出DDR5,我们准备对他们提供支持。我们还在推动QLC NAND组合的增加,这有助于使ssd更具成本效益,并加速用ssd替代hdd。QLC SSD的应用持续增长,我们在FQ2中实现了创纪录的高QLC混合。

本月早些时候,美光采取了决定性的一步,退出3D XPoint的开发和制造。正如我们在最近的3D XPoint最新电话会议中提到的,美光正在优先投资其他使用Compute Express Link或CXL的内存解决方案,我们很高兴能通过差异化的产品来应对这一市场机遇。

大多数之前致力于3D XPoint的研发团队已经转移到其他项目,包括加速引入支持CXL的内存产品。这一变化将使美光更好地满足我们数据中心客户的未来需求,并推动更高的投资回报率和股东价值。

我们正在为Lehi晶圆厂寻找最佳收购者,该晶圆厂有着行业先进的代工、逻辑芯片和模拟芯片半导体制造,预计将在2021年完成销售。我们预计,绝大多数技术精湛的Lehi制造团队将与买家一起发现这个绝佳的发展机会。转向终端市场。在数据中心,随着内存和存储在服务器BOM成本中所占的比例越来越大。AI和以数据为中心的工作将推动长期增长。美光在这一市场的定位是成功的,我们拥有广泛的高质量和节能产品组合。因IT预算因预期经济复苏而增加,过去几个季度一直疲弱的企业需求已开始改善。

企业DRAM出货量环比大幅增长,但同比仍有所下降。云DRAM出货量也环比增长,我们预计美国超大规模的客户的需求将会强劲,特别是在我们进入2021年下半年的时候。

在数据中心SSD中,由于某些细分市场的客户降低了他们高于平均的库存水平,收入下降。我们正在通过内部开发的控制器继续扩大我们的数据中心NVMe SSD产品组合,并计划在未来几个季度推出新产品。

在个人电脑方面,我们继续受益于远程工作和学习的趋势,其推动了第二财季笔记本和Chromebook的健康需求。尽管PC OEM供应链存在非内存组件短缺的问题,但美光仍交付了创纪录的PC DRAM出货量。我们还开始对基于1-alpha的DDR4产品进行抽样。

在客户端固态硬盘方面,我们正准备在2021年下半年开始使用176层NAND进行下一代客户端固态硬盘的客户资格认证。到2021年底,我们预计将通过我们176层的客户产品组合覆盖多个细分市场,包括消费者、高值OEM和高端OEM。

在图像业务方面,第一财季营收较上财季有所下滑。第一财季营收表现不俗,得益于新游戏机的推出。不过,第二财季收入较上年同期大幅增长。凭借广泛的产品组合和深厚的客户合作伙伴关系,美光在这个市场上拥有卓越的地位。

在移动领域,由于我们强大的执行力,加上智能手机销量持续复苏,需求好于季节性,营收连续增长21%。我们创造了MCP收益记录,并连续增加了三倍的LP5收益。

我们还开始为移动客户取样业界第一批1-alpha LPDRAM和176层NAND。中国智能手机销量一直强劲,5G发展势头仍在继续。

在汽车方面,随着全球汽车制造业的复苏以及每辆车的存储容量持续增长,我们连续第二个季度实现了创纪录的收入。我们的需求超过了我们的供应能力,我们正在努力为我们的客户解决他们的内存和存储需求。

我们还在推进我们针对汽车应用的产品组合。在FQ2中,我们完成了我们的自动级LP5的认证,并开始对行业第一个经过硬件评估,满足最严格的汽车安全完整性级别ASIL D的汽车LP5进行取样。

关于市场前景,2021年将是稳健的一年,自上次财报电话会议以来,我们对DRAM和NAND的整体期望前景有所改善,几乎所有终端市场都表现强劲。

疫情推动中国经济发生变化,我们认为今年的变化不仅将惠及中国,也将加速经济数字化转型,为美光带来新的机遇。

新冠肺炎疫情后的复苏和被压抑的需求将推动企业、云计算、桌面电脑、移动、汽车和工业等市场需求强劲增长。

受多种因素的影响,2021年数据中心的需求预计将非常强劲,特别是下半年。首先,随着经济复苏,企业需求已开始回升,而且预计今年将进一步增强。

其次,受对云服务提供商的解决方案和产品的强劲需求以及人工智能和数据中心的工作负载的长期增长的推动,我们在云服务提供商方面的机遇将在2021年继续增强。

最后,新cpu的引入将支持更多内存通道和更高密度的模块,有助于增加云服务器和企业服务器内存内容。

与三个月前相比,对2021年个人电脑销量的预测有所增加,预计将接近平均每天100万台。笔记本电脑需求旺盛,尤其是chromebook。我们还预计,随着员工今年逐渐返回办公室,台式市场将有所改善。

今年手机销量预计将出现强劲增长,我们还预计将受益于5G手机更高级的内容,预计2021年5G手机销量将翻一番,超过5亿部。

汽车销量预计将较去年大幅增长,而随着电动汽车的激增,长期内存和存储内容的增长趋势依然强劲。各种终端市场的强劲需求,加上某些逻辑芯片和代工半导体生产商的生产中断,导致我们的客户出现了这些非存储芯片的短缺。我们相信如果没有这些短缺,存储需求将会更大。

在DRAM领域,由于更强劲的需求,我们现在预计2021年的增长率为20%,高于我们之前的预测。这一增长是建立在2020年的增长率基础上的,后者增长率低于20%。

由于自新冠疫情开始以来减弱的资本支出投资,我们预计行业DRAM供应将低于需求。由于强劲的需求和有限的供应,DRAM市场目前面临严重的供应不足,这导致DRAM价格迅速上涨。我们认为DRAM市场今年将进一步收紧。

在NAND领域,我们现在预计2021年的增长率在30%到35%之间,高于我们之前预计的30%。虽然我们看到近期价格企稳,但行业资本支出水平的上升令人担忧,需要进一步削减资本支出,以实现NAND行业的健康盈利。长期来看,我们预计DRAM需求的年复合增长率为15到20%,NAND需求的年复合增长率约为30%。

谈到美光的供应,我们的长期供应的年复合增长率目标是与DRAM和NAND的行业需求的年复合增长率一致。但是,节点转换可能会导致每年的变化。

在DRAM和NAND领域,我们预计2021年的供应增长将低于行业需求增长,我们已经利用库存增加了今年的出货量。我们的目标是2021财年的资本支出约为90亿美元,以支持我们维持稳定的行业供应份额的长期目标。

Dave Zinsner——首席财务官

美光第二财季业绩非常强劲,营收增长稳健,利润率扩张,自由现金流为正。整个季度市场状况改善,DRAM和NAND的销量以及DRAM定价均高于我们最初的预期。

在讨论我们第二财季业绩的细节之前,我想讨论一下我们停止3D XPoint开发和制造的决定对财务的影响。由于这一决定,我们在第二季度公认会计准则财务业绩中注销了4900万美元的3DXPoint库存。这个库存超出了我们满足对客户承诺的需求。

我们仍然致力于实现我们对客户的承诺,直到2021年底将继续生产3DXPoint晶圆,并预计符合近期历史的适度的收入。

我们的Lehi fab在第二季度末被重新分类,作为资产负债表上的待售资产,从第三季度开始,建筑和相关设备的折旧费将停止。

因此,第三季度毛利率将受益于约7500万美元的较低折旧费用。剩余的成本将持续存在到我们在犹他州Lehi的3D XPoint工厂的销售结束。

正如我们在3D XPoint最新电话会议上讨论的那样,美光将继续保持目前的研发投资水平,并重新部署3D XPoint的研发团队,致力于与我们的存储和内存愿景相一致的技术和产品。在我们的电话会议后,我们已经在这方面取得了进展。

现在来看看我们第二财季的业绩。第二季度总收入约为62.4亿美元,环比增长8%,同比增长30%。我们在大多数终端市场都看到了稳定的增长,特别是在数据中心、移动、个人电脑、汽车和工业市场。

第二季度DRAM收入为44亿美元,占总收入的71%。DRAM收入连续增长10%,同比增长44%。芯片出货量连续以较高的个位数增长,而asp也较上季度略有增长。

FQ2 NAND营收约为17亿美元,占总营收的26%。NAND营收连续增长5%,同比增长9%。芯片出货量环比增长了个位数,而asp季度环比下降了个位数,显示NAND定价环境有所改善。

现在,我们来看看各业务部门的收入趋势。计算和网络业务部门的收入约为26亿美元,环比增长约4%,同比增长34%。收入增长基础广泛,并受到数据中心、网络和客户的数量和定价组合的推动。

移动业务部的收入为18亿美元,环比增长21%,同比增长44%。随着5G发展势头增强,移动市场继续从疫情影响中复苏,移动需求依然强劲。

存储业务单元的收入为8.5亿美元,比上一季度下降了约7%,同比下降了2%。SSD营收和零部件营收均出现连续下滑。随着我们将176层客户端SSD引入批量生产,我们预计存储收入将增加。

最后,嵌入式业务部门创造了创纪录的9.35亿美元营收,环比增长16%,同比增长34%,主要受强劲的工业需求和创纪录的汽车营收推动,汽车行业的需求从因疫情关闭中恢复。

第二季度的综合毛利率为32.9%,比上一季度上升了200个基点。DRAM价格上涨和成本下降推动了FQ2的利润率扩张。对于2021财年,由于产品结构的变化,我们现在预计DRAM的成本削减将略高于我们之前预期的中等个位数,而我们的NAND成本削减将略低于我们之前预期的15%。

第二季度营运费用为7.97亿美元。营业费用略低于我们的预期,因为前置费用低于我们的预期。由于资格预审和人工费用的增加,我们预计营业费用将在本财政年度的下半年继续增加。我们会一如既往地严格管理开支。

FQ2的营业收入为13亿美元,营业利润率为20%,而上一季度为17%,上年同期为11%。FQ2EBITDA为28亿美元,其EBITDA利润率为45%,前一季度为43%,上年同期为40%。

净利息支出提高到2400万美元,我们预计第三季度将达到约2500万美元。我们第二季度的实际税率是10.1%。我们预计2021财年的税率将保持在较高的个位数水平。

第二季度的非公认会计准则每股收益为0.98美元,高于第一季度的0.78美元和去年同期的0.45美元。每股收益包括0.1美元的非营业收入,这些收入与我们的风险投资部门美光创投的投资收益有关。

在现金流和资本支出方面,第二季度我们从运营中产生了约31亿美元的现金,占收入的49%。本季度净资本支出约为29亿美元。在本财政年度的前六个月,我们使用了大约57亿美元,略低于预期年度资本支出的三分之二。

展望本财年的下半年,我们预计资本支出将较上半年有所下降,2021年的目标总额约为90亿美元。

由于我们31亿美元的运营现金流强劲,我们产生了1.74亿美元的正自由现金流,尽管本季度的资本支出水平相对较高。强劲的收入增长和有效的营运资本管理推动了现金流的增加。我们预计,受收入持续增长、利润率上升和资本支出下降的推动,自由现金流将在本财年下半年继续改善。

虽然我们在第二季度没有进行股票回购,但我们将在第三季度开始回购股票,并继续承诺在2021财年向股东返还至少50%的年度自由现金流。

第二季度末库存为47亿美元,库存周期为99天,这反映了我们在上季度财报电话会议上公布的库存报告变化。本季度末,我们的现金总额为86亿美元,流动性资产总额约为111亿美元。第二季度结束债务总额为66亿美元。

现在来看看我们的展望。DRAM价格已开始走强,我们预计今年市场仍将供应不足。此外,NAND也趋于稳定。这些不断改善的市场环境,加上我们明显更强的竞争地位,使我们在本财年的下半年将取得出色的财务业绩。

尽管DRAM和NAND市场的需求都很强劲,但由于DRAM特别是DRAM库存非常少,我们的供应现在很紧张。这限制了我们满足潜在需求的能力。

在成本方面,由于汇率和干旱对我们台湾业务的影响,我们正面临额外的阻力,因此我们第三季度的DRAM成本可能会随之上升。虽然,我们也假设了台湾干旱不会对我们的产量造成影响。

考虑到所有这些因素,我们对FQ3的非公认会计准则指导如下。我们预计收入为71亿美元,上下浮动2亿美元;毛利率将在41.5%上下浮动100个基点;运营费用约为8.75亿美元,上下2,500万美元。最后,基于大约11.6亿股完全摊薄的股票,我们预计每股收益为1.62美元,正负0.07美元。

最后,当我们回顾我们2020财年的财务表现时,这是本周期中美光的低谷年,并将其与之前的2016财年的低谷相比,我惊讶于我们已经进步了这么多。

从2016年到2020年,我们大幅提高了EBITDA利润率,收入增长了70%以上。在此期间,我们的平均毛利率为40%,息税折旧及摊销前利润为50%,投资资本回报率为20%。我们认为,美光的强劲表现将继续贯穿整个半导体行业,表现优于整个半导体行业。

Sanjay Mehrotra——主席兼首席执行官

我们取得的成就,离不开美光世界级团队的辛勤工作。我们寻求认可和奖励团队成员的表现是非常合理的。上周,我们宣布,我们在员工总体薪酬方面实现了全面的全球薪酬公平,包括基本工资、奖金和股票奖励,这包括美光所有未被充分代表的群体。

薪酬公平是我们多元化、平等和包容战略的关键支柱,也是创造吸引和留住最优秀人才的环境的核心。我们将继续加强美光包容的、价值观驱动的文化,这是我们更广泛转型的一个组成部分。

自40多年前美光在爱达荷州博伊西成立以来,我们走过了漫长的道路,今天,我们是全球技术和产品的领导者。作为美国仅存的内存和存储制造商,我们拥护美国政府对增强美国在半导体制造业的长期技术领先地位和竞争力的承诺。全球各国政府对我们行业的重视,是对我们在当今数字经济中扮演的关键角色的认可。

如今,内存和存储占半导体行业收入的约30%,而本世纪初这一比例仅为10%。DRAM和NAND作为推动经济增长和福祉的最先进技术的关键推动者,其重要性日益增长。美光在过去几十年的创新创造了一个强大的基础,我们期待随着数据经济的加速,为所有利益相关者创造价值。

投资者问答

问题1

C.J. Muse

如果你今天订购了一个设备,最早也要到明年第一季度才能得到。你是如何看待这些事情的以及你在客户行为方面看到了哪些变化以及这将如何影响你的业务发展?

Sanjay Mehrotra——主席兼首席执行官

就我们今天所看到的需求环境与你提到的几年前相比,当时的需求主要是随着云计算的增长而增长,而今天的需求驱动因素更加多样化。我们看到,所有终端市场都出现了短缺。所有终端市场的需求都很强劲。

云服务可能在过去的几个季度里已经被消化了。当我们展望未来时,云服务需求预计是健康的,因为新的cpu正在驱动服务器中更多的内容。

同样,拥有5G的移动设备正在推动更多内容的发展,首款5G手机,智能手机销量预计也将以两位数的速度增长。所以,这也是手机市场增长的强劲驱动力。

当然,汽车行业去年经历了大幅下滑。但与去年同期相比,汽车销量的增幅达到了中等大小的两位数。因此,汽车也在驱动更大的内容增加和单位增加。

因此,总体而言,行业几乎在所有终端市场都经历了强劲的需求。资本支出持续下滑,特别是在DRAM领域,过去几年的环境是供应严重不足的。

我们的执行力,拥有行业领先优势,1-alpha节点行业第一,以及拥有行业第一176层节点,我们有充分的条件推动我们的增长,也有充分的条件在接下来的几个季度里提供出色的财务业绩。关于我们的顾客,所有的客户都看到内存DRAM供应不足,这确实影响了我们对这些客户的交货期限。在这种供应极度紧张的环境下,客户在不同产品之间切换的灵活性也变得越来越有限。这就需要客户有更长的交货期。

问题2

John Pitzer

桑杰,就资本支出而言,你认为DRAM市场严重短缺,NAND市场正在稳定。当我对比你全年的资本支出和财政年度至今的支出时,你下半年的支出将下降40%以上,为什么不在资本支出上更激进一点呢?

Sanjay Mehrotra——主席兼首席执行官

我们的目标是长期供应增长的复合年增长率与行业需求增长的复合年增长率保持一致。在过去的几年里,我们在资本支出投资方面做出了谨慎的决定。

我们2021财政年度资本支出约90亿美元,这是公司历史最高的资本支出,我们将其定位于我们的未来,进行更多的扩张,而且投资前沿技术,这将推动DRAM中的1-alpha节点以及176层NAND节点的供应增长。因此,即使是在去年,当整个行业都在经历低谷期时,美光实际上还是采取了一些措施,为公司未来的实力建设进行投资。

我们相信我们在这个行业的份额将保持稳定。我们以年平均增长率为基础的需求增长和供应增长是相适应的,虽然每季度会有变化,但最重要的是,长期供应的年平均增长率是以一个自律的方式发生的。这是美光的重点,我们相信我们已经处于有利地位。就像我之前说的,我们有能力在接下来的几个季度里取得好成绩。

问题3

Timothy Arcuri

考虑到下半年的情况,每年大约要花掉60亿美元的资本支出。所以,这需要一个相当大的上升幅度,才能达到你刚才提到的明年30%的资本密集度。你可以在2022财政年度将资本密集度达到30%吗?

Dave Zinsner——首席财务官

资本支出可能会有一些起伏。有时,我们需要在节点转换之前进行投资,尽管有时可能会需要几个季度才得到更多的整合。我们还没有准备好讨论2022财政年度的数字。我们还没有完成2021财年,完成后我们才能制定计划。但我想告诉你的是,从长期来看,我们认为我们的目标资本支出在收入的30%到35%之间是非常合适的。

问题4

Joe Moore

DRAM的季度环比有40%以上的需求增长,这暗示着你在2月份解除了一些库存。你是如何实现增长的以及它如何影响接下来的几个季度?

Sanjay Mehrotra——主席兼首席执行官

我们说过去年我们的供给增长比行业供给增长和行业需求增长都要大。这样我们就能很好地利用今年的库存。

而我们今年的供应增长预计将低于行业需求增长。我们刚刚将2021年的行业需求增长预期提高到20%左右。因此,我们的供应增长要低于行业,当然,我们已经耗尽了DRAM库存来供应——以满足不断增长的客户需求。

展望未来,我们的供应增长将由DRAM的1-alpha技术驱动。我们将在接下来的几个季度里逐步提高。就2022财政年度的小幅增长而言,它也将成为我们的技术主力。

当然,当我们在这个技术节点推出我们的产品时,我们必须让它们符合我们客户的要求,这就是我们所关注的,就提高这项技术而言,1-alpha技术及时获得产品合格,使我们能够推动供应的增长,以满足本日历年剩余时间内客户的需求增长要求。

问题5

Joe Moore

但是我认为这是一种隐性的连续下降,因为你在2月份动用了很多库存,但你没有在5月份动用库存?

Roger Dassen——首席财务官

我们DRAM的库存现在非常少,未来的增长将来自我们的1-alpha节点。我认为重要的是,从每季度来看会有波动,但长期来看,这的确是有一个由技术转型推动的稳定的市场份额,这也是我们的重点,我们也做到了,你看看我们1 z节点DRAM,这是业内第一个1 z节点,现在1-alpha节点也是行业中第一个。

因此,我们关注的是技术转型,以推动我们的长期需求——供应的年复合增长率与需求的年复合增长率保持一致。每个季度都可能有波动,这取决于技术转型的时间。下半年的同比增长将低于上半年。

问题6

Chris Danely

你们的现金储备将会相当可观,一年或一年半以后,你会考虑这些现金的使用情况吗?我们能看到未来的分红吗?

Dave Zinsner——首席财务官

我们目前向股东返还现金的方式显然是通过股票回购。我们在第二财季提到过,我们没有回购股票,第一季度也没有,现金流是负数,这我们在保护我们的净现金头寸。

但就像你说的,我们说过的,我们预计下半年会有良好的现金流,我们也希望随着时间的推移,这项业务会产生良好的自由现金流。

你可以期待我们回购股票。我们将以回购的形式回报至少50%的自由现金流,我们过去的回报比这还多。所以,未来我们可能会这样做。

资产负债表上有一些东西与可转换权和债务有关,也可能会用到一些现金。至于分红,我们还没有和董事会讨论过。我认为我们需要熬过今年,再与董事会讨论。

问题7

Toshiya Hari

指引中毛利率在5月季度连续增长900个基点。你谈到了3D XPoint的退出推动了更低的折旧。我记得是7500万美元。你还谈到了DRAM成本可能由于外汇和台湾的干旱而上升。

但是除了这两个项目之外,考虑到第二代产品的替换,你们是如何考虑NAND业务的成本的?你们对DRAM和NAND的定价有什么看法?

Dave Zinsner——首席财务官

由于停止了Lehi的折旧,我们在第三财季确实得到了7500万美元的回馈,这当然是有益的,也将有助于下一个季度。实际上可能会比这个好一点。因此,第四财季将再次顺风顺水。

我们讨论了DRAM的成本。我们受到一些事情的影响。我提到了干旱对我们的DRAM成本造成了一些不利影响。由于我们的供应链严重紧张,我们看到与后端相关的支出有所增加。所以,这当然也是一个因素。

另外,正如我在事先准备的讲话中提到的,外汇市场对我们来说有点不利,特别是对新台币,今年台币升值了5%左右。所以,这些因素导致了成本的增加。

这可能是一到两个季度的效应。我们对1-alpha节点很感兴趣。它的成本结构确实很好。在2022财政年度,它将成为我们的一个主力节点,因此我们希望它能帮助我们降低DRAM的成本。

在NAND方面,我们预计下个季度的成本将有所改善,这与我们的年度成本削减假设相一致,这意味着与去年同期相比,成本将处于较低的两位数。因此,这当然也会对毛利率有一点好处。毛利率指引的其余部分显然是围绕定价和组合的假设,我们避免涉及这方面的细节。

我只想说,我们对DRAM的定价环境感觉非常好,因为DRAM的供应非常紧张。考虑到我们最近看到的稳定,我们对NAND领域持谨慎乐观态度。但除此之外,我不想在定价方面发表更多评论。

问题8

Harlan Sur

只是考虑到DRAM和所有的终端市场的紧张,你会将团队和产能从低利润市场分配到更高利润的市场吗?

Sanjay Mehrotra——主席兼首席执行官

晶圆在工厂中的交期和周期时间一般在两到三个月,还有你开始生产到运输给客户,包括集合安装和测试的是将达到了三到四个月。

因此,在所有终端细分市场都非常紧张的环境下,规划我们的晶圆并将它们分配给不同的终端市场是非常重要的。所以,这是我们的团队一直在从事的活动,与客户密切合作,了解他们的需求组合。

所以,不仅仅是总需求,而是不同产品类型之间的需求组合,因为考虑到周期时间,我们在开始生产晶圆时要符合客户的期望是非常重要的。

因此,我们一直在管理这种组合,但我们要再次指出,我们在所有终端市场细分和所有DRAM节点都看到供应短缺。

在这种环境下,客户的交货期很重要,客户在一种产品类型和另一种产品类型之间切换的灵活性现在受到了限制。

之前我们在DRAM有更多的库存,这就易于管理,现在库存在很低的水平,我们需要供应组合管理,保持和顾客的联系,这是一个正在进行的活动,我们的团队所做的我觉得很好。

我们的供应链团队、业务部门和销售团队在与客户合作、了解市场需求和管理业务方面都做得很好。你可以看到我们在DRAM和NAND的库存方面做得有多好。

当然,我们也在继续推动固态硬盘和多芯片封装向着更高密度的解决方案发展,因为所有这些考虑在供应紧张的环境中都很重要,而且供应紧张的情况在今年只会不断增加。这件事引起了很多关注。

问题9

Mehdi Hosseini

我想问你一些关于服务器DRAM市场的长期增长驱动力的问题。你是如何看待每个服务器上的内容增长的?我知道你们已经谈到了CXL,对CXL这意味着什么以及它什么时候开始起作用?

Sanjay Mehrotra——主席兼首席执行官

就服务器内容而言,正如我们在准备的关于新计算平台架构和正在引入的处理器的评论中所提到的,它们都通向更多的核,更多的通道和更高密度模块的更多使用。

当然,当你看终端市场应用时,这些工作负载正变得越来越数据密集,越来越受人工智能驱动,并最终推动了对数据的更大需求,更大的附加率和每个服务器上更多的内容。

所以,企业和云计算结合起来,当你看需求增长的年复合增长率时,与市场平均水平相比,在巨大的需求增长方面,预计会有更强的年复合增长率。所以,这绝对是一个高速增长的领域。

平均内容增长持续强劲,每台CPU的容量增长速度非常快,当你看DRAM的时候从复合年增长率来看每台服务器的平均容量增长了20%,在接下来的两到三年时间里从每个CPU 200g增长到300g。因此,DRAM有强劲的增长,当然,就成本而言对于SSD也是如此。

CXL是一种新的发展趋势。这将为差异化解决方案创造更大的机会。正如我们前面提到的,这些都是我们的机会,我们相信我们将非常有利地利用我们正在研究的新兴技术解决方案来抓住这些机会,我们相信这些解决方案将为我们的客户提供更高的投资回报率和高性能的解决方案。

因此,CXL再次成为美光的一个发展方向,在未来几年不断发展的过程中,美光将在真正解决内存层次需求方面处于有利地位。

问题10

Mehdi Hosseini

你会继续减少库存吗?

Sanjay Mehrotra——主席兼首席执行官

我们的库存已经非常的少了,所有库存要不是原材料要不是制品。还有一些用户所需的成品,我觉得我们的库存已经不能再少了。

问题11

Mehdi Hosseini

为什么你的长期NAND增长率仍然保持在30%。为什么你不像终端市场数据所显示的那样乐观?

Sanjay Mehrotra——主席兼首席执行官

DRAM的长期年平均增长率我们说大约是30%,这是我们与客户不断地评估与工作的结果。

DRAM和NAND的拥有成本很低,5G推动了未来内容的更大增长。NAND闪存的需求趋势是巨大的,我认为重要的是要真正监控管理供应与需求预期,这是在之前我们已经说过的,对于需求和供给的协调增长,这个行业资本支出可以得到更好的管理。

问题12

Tom O'Malley

你能不能给我讲讲你是如何看待五月份成本上升然后全年总体成本会有所改善的动态?

Dave Zinsner——首席财务官

我们在第二财季看到了DRAM更低的成本。这确实是导致全年成本下降的原因。

对于5月或8月的季度,我们还没有准备好提供一些预期,但我认为很有可能不会——就连续成本而言,肯定不会上升,可能会略有下降。

问题13

Ambrish Srivastava

你谈到了规划和分配晶圆片的困难。一些公司要把订单取消政策从45天改为90天,一些公司说绝对不能取消订单。那么,你的长期计划是怎样的,你对一些关键客户的安排是否因此发生了变化?

Sanjay Mehrotra——主席兼首席执行官

与我们的客户以及所有终端市场的客户紧密合作。在供货方面与客户的交货期方面,定金正在增加。

对于灵活性,考虑到我们的供应,那只整个半导体行业供应的紧张状况,我认为我们的客户基本上明白灵活性越来越有限。

我们的供应链团队去年在采购材料和早期产能方面做得很好,所以即使我们的供应紧张,我们也能满足客户的需求,但是灵活性比以前少了。

正如Dave之前提到的,一些产能采购确实给我们下半年的前景带来了一些成本压力,当然,对第三季度来说,这是我们的指导方针。

因此,我们的客户明白,在这种环境下,我们需要与他们密切合作。总体而言,我们的团队在管理这种供应紧张的环境方面做得非常好。

我们看到这种密切的合作在今年和2022年都是需要的,因为我们对2022年的需求也很有信心。

随着全球经济从疫情中复苏,预计全球经济将强劲增长,当然技术需求将增加,美国首先接种了疫苗,到下半年则是其他国家。

因此,增长将发生在2021年和2022年。我们对我们的需求驱动因素的前景感到良好。因此,与客户密切合作,帮助管理他们的产品组合和他们的供应需求将是一个重要的考虑因素,这不仅仅是下一个季度或两个季度,我相信这也将持续到2022年。

这对我们来说是一个很好的位置,特别是当你看到我们如何继续专注于我们的技术和产品领导力。生产第一个DRAM中的1-alpha节点还有第一个176层NAND,并在接下来的几个季度中继续专注于将这些技术节点投入生产和客户资格认证。

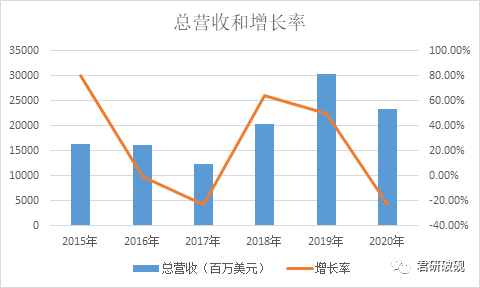

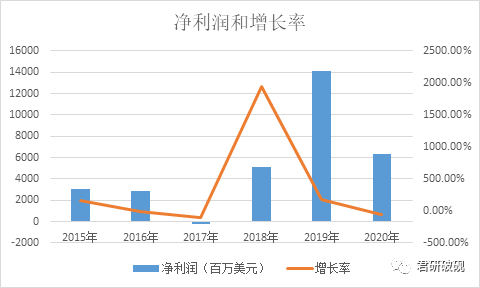

公司财务一览

图1 MU营业收入

图2 MU净利润

本文选编自“君研破砚”,作者:明窗;智通财经编辑:韩永昌。