如果说,营收和净利出现背离算是蹊跷的话,销量数据再掺和其中,导致三项数据异常变化的话,这背后的信息量,三言两语已无法说清。

近日,港华燃气公布了2016年业绩,在燃气销量同比增长9%至71.2亿立方米的基础上,营业额却下跌了7%,同时,净利也与营收发生背离,同比增长21%至9.74亿(单位:港元,下同)。

面对港华燃气略有些疑惑的净利大涨,资本市场是如何反应的呢?业绩公布的第二日,公司股价收跌-2.37%,似乎资本市场对公司净利的上涨同样不买单。那这份算得上不错的业绩,究竟是哪里有问题呢?

其他收益是净利变动主因,综合收益实则暴跌。

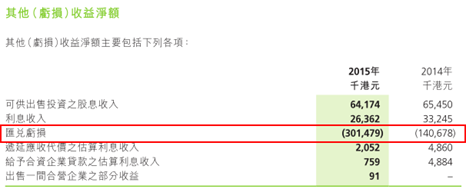

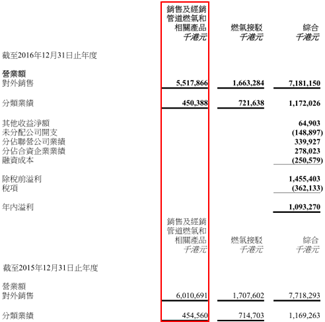

公司扣除其他收益的净利,实际上是减少的。智通财经在翻看公司财务数据时发现,2016年年内溢利为10.93亿,相较于2015年增加1.69亿,其中2016年的其他收益净额为0.65亿,相比于2015年的亏损1.62亿,增加2.27亿。扣除其他收益的2016年年内溢利为10.3亿,少于2015年的10.9亿。

在公司2015年年报中得知,2015年的其他收益大幅亏损,是因为汇兑损失的大增。而2016年与2015年的该项收入差值较大,造成净利有一定的变动。

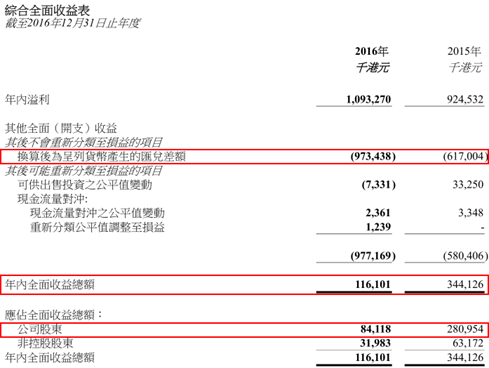

巨额的汇兑差额拖累业绩,公司全面收益总额暴跌70%。港华燃气综合全面收益表显示,公司汇兑差额为负9.73亿,亏损同比增加57.77%,扣除巨额汇兑亏损后,2016年的股东应占全面收益仅剩0.84亿,相比于2015的2.81亿,下跌近70%。

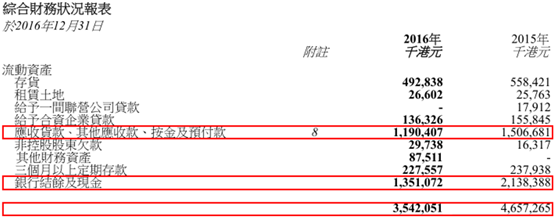

公司2016年手持的现金大量减少。在流动资产项数据中发现,2016年的应收及预付款同比减少3亿多的情况下,公司手上的现金只剩13.5亿,相比与2015年的21.4亿,下降36.82%。

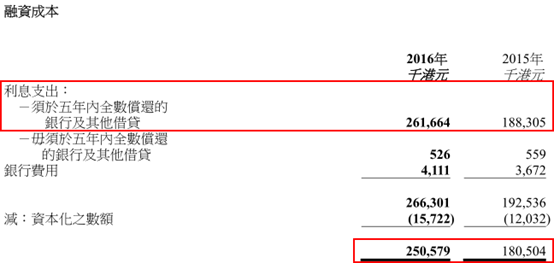

人民币借款比例提升,导致公司融资成本上升。2016年公司的融资成本为2.51亿,同比增加39%,数据显示,主要原因是2016年五年内贷款的利息高达2.62亿,同比增长39%。

公司公告中解释是,2016年的借款中,48.15亿港元为人民币借款,30.22亿港元为港币及美元借款,而2015年只有19.31亿港元为人民币借款,68.37亿港元为港币及美元借款,导致2016年新增多份外币掉期合约,及外币期权合約,为非人民币借款对冲汇兑风险。

借款结构大变,控股公司贷款已清零。公告中发现,公司2016年的短期借款为26.5亿,同比减少5.3亿;长期借款为51.8亿,同比增加5.9亿。长期贷款比例相对有所提升,但最终控股公司贷款一项,由2015年的9.9亿减至零。

如此说来,一眼看上去不错的业绩,在财务数据上的瑕疵属实较多。财务看上去并不完美的港华燃气,在其自身主营业务方面,是否有亮点发掘呢?

天然气价格市场化势在必行,量升价跌将是常态

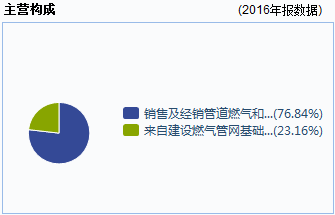

港华燃气是专门从事燃气相关业务的企业。主营业务是由76.84%的燃气销售,和23.16%燃气管网建设组成的。近期天然气的环境决定,量升价跌的态势将会保持较长时间。

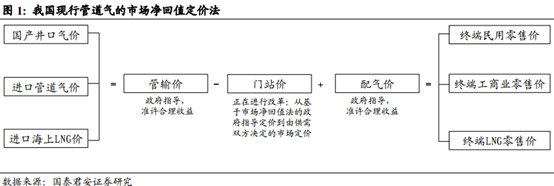

天然气价格市场化趋势明确。2011年起,天然气市场化改革开始推进,市场净回值定价法成为定价主流。出厂价=门站价-管输价,门站价+配气价=零售价,其中前后两端的管输价和配气价,是在政府指导下,准许有合理收益,而门站价由政府指导定价,逐渐转变成由市场供需决定。

再加上2014年的上调存量气价,以及2015年实现存量、增量气价并轨后,天然气价格市场化已初见曙光。到2016年11月15日,发改委发布通知,确定福建省西气东输的门站价格,由供需双方协商决定后,天然气价格市场化似乎已势在必行了。

因此,天然气的价格不同已往,需要考虑到供需格局对未来价格的影响。

一、需求方面

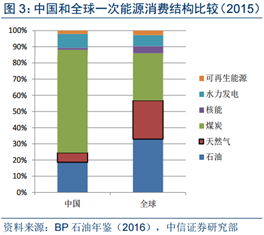

天然气的定位是替代能源,相较于全球水平还有较大提升空间。2015年,一次能源结构中,我国一次能源消费中天然气占比5.9%,远低于全球23.8%的平均水平。

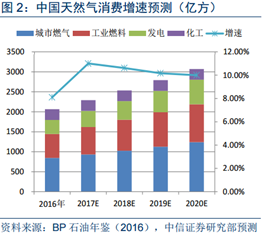

天然气需求提升,在政策方面有强大支持。根据《天然气“十三五”规划》,到“十三五”末,天然气消费力争占比达到8.3~10%, 即2990~3600亿方/年。保守估计,年均复合增长率可达10%以上。

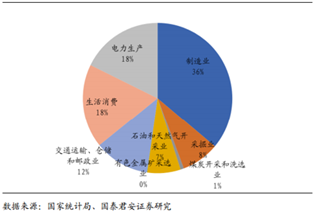

天然气在细分领域中,需求增长较确定。天然气终端消费领域中,占比最大的细分领域为:制造业、电力、生活消费,以及交通运输。

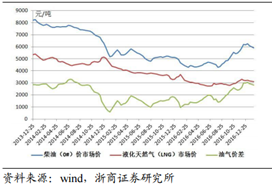

(1)制药业方面,主要包括玻璃、陶瓷、冶金等高耗能用户,最重要的考虑因素是,LNG(液化天然气)与燃料油、LPG(液化石油气)比价。智通财经获悉,随着气价的下跌,和油价的上涨,制药业用户回流十分明显。

(2)电力方面,根据能源局《关于加快推进天然气利用的意见》,到“十三五”末,目标新建燃气电厂项目装机规模总计0.85亿千瓦,总装机规模达到1.5亿千瓦,年均复合增长率可达18%。

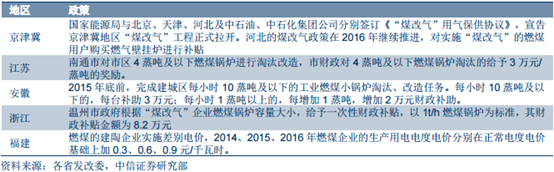

(3)生活消费方面,受益于“煤改气”补贴政策推动,以及气价下调,居民会越来越倾向于使用天然气。

(4)交通运输方面,LNG主要用于重卡。油气价格的上行,推动交通运输方面对LNG的需求。

国内天然气货车产量同比数据已经明显增加,2016年同比增加 54%。

虽然天然气需求增长确定性很强,但是从供给端来看,供给增速大概率会超过需求增速,从而推动天然气价格进一步下行。

二、供给方面

国内天然气供给主要来自国产与进口,并且两方面的供给似乎十分充足。

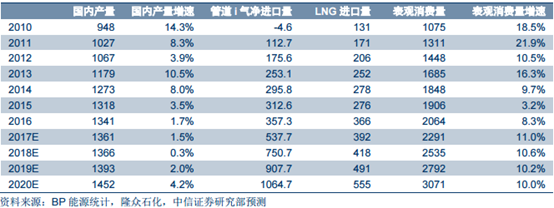

(1)国产天然气方面,其产量与储量方面都较大。国家统计局数据表明,2016年国内天然气产量为1369亿立方米,同比上升1.7%。截至 2015 年底,在探明程度只有19%的情况下,国内常规年燃气资源量已高达68万亿立方米。

(2)进口天然气方面,其比重正在逐年增加。国家统计局数据显示,天然气进口量从2010 年占比14.8%的166亿立方米,升至2016年占比35%的746亿立方米。

未来供给仍有较大增量空间。进口气主要分为进口管道气和海上进口LNG。前者主要是中亚管道与中缅管道,2015年中亚管道的产能利用率为53%,中缅管道为32.5%,仍有较大提升空间,再加上新气源的拓展,进口管道气供给增量可期。

海上进口LNG方面,截止2016年,国内海上LNG接收站已经达26个,预计到2020年,仍将有9个进入投产期,随之而来的,或将是海上LNG产量的高峰。

因此,供大于求的供需格局会维持一段时间,而逐渐市场化的天然气价格,仍有下行的可能,而公司似乎并未从中受益。

量升价跌未给公司带来业绩增长,港华燃气短期关注价值不高

正如港华燃气2016年的业绩,销量上升是受益于天然气需求的上升,营收下跌则是受天然气价格的影响,公司数据显示,2016年销售及经销管道燃气的分类业绩,是有一定下跌的,短期看来,天然气量升价跌的局面,对港华燃气是有些负面影响的。

综合港华燃气的财务质量,以及业务环境考虑,公司的可关注价值,短期内并不是很高。(文/江松华)