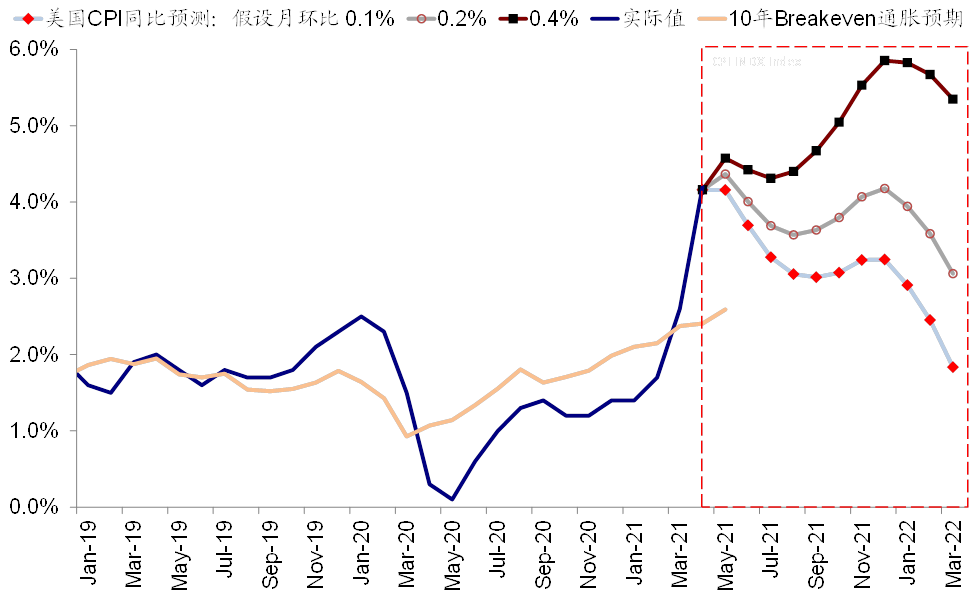

5月12日晚公布的美国4月份CPI不仅同比环比均继续抬升、且大幅超出市场预期(CPI同比4.2%,预期3.6%,前值2.6%;环比0.8%,预期0.2%,前值0.6%),这其中固然有去年低基数的效应,但依然大超预期,特别是环比增速。这在近期广谱大宗商品持续上涨、非农就业招工不足、部分行业出现供应瓶颈的背景下,明显加大了市场对于价格问题的担忧。在此背景下,市场反应剧烈,美元指数大涨,美债利率走高逼近1.7%,美股市场特别是成长股居多的纳斯达克指数跌幅领先(2.7%),标普500和道琼斯指数的跌幅也分别在2%左右。

那么,如何理解市场可能面临的价格压力,以及在这种环境下对不同资产价格的表现有何影响?结合最新的数据情况,我们点评如下。

一、价格压力的来源:大宗商品上涨、供需裂口扩大、疫情后出行需求

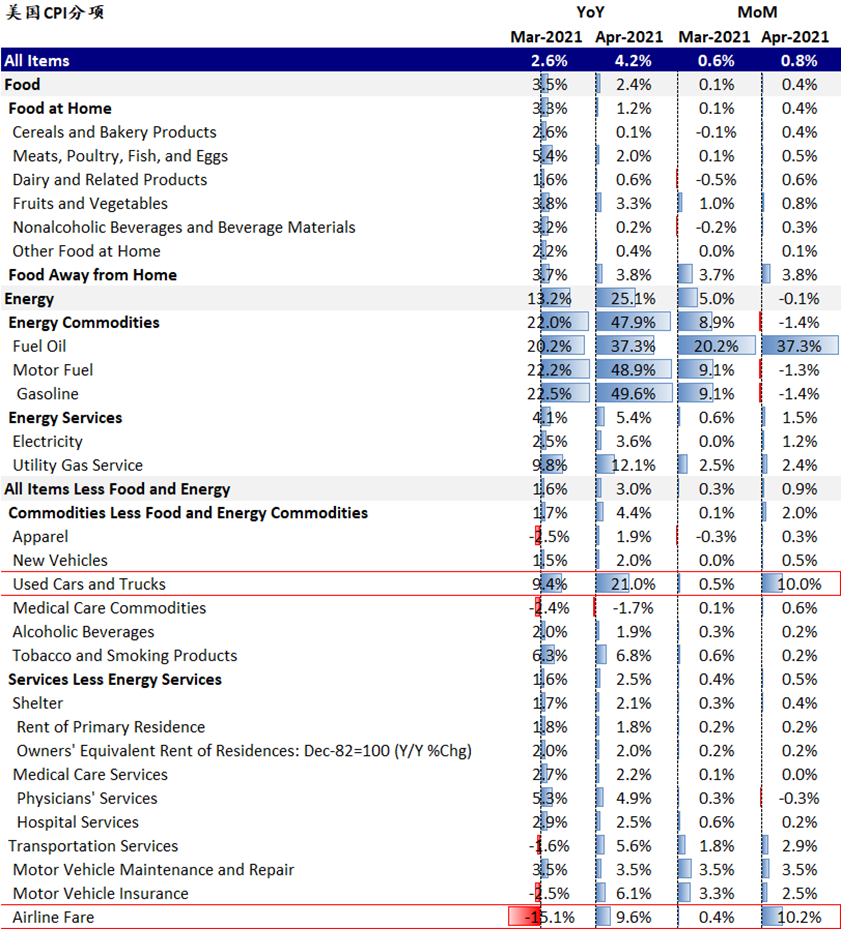

结合最新的4月CPI数据,我们发现此次价格同比和环比上涨的主要压力来自于三个不同领域的相互叠加:

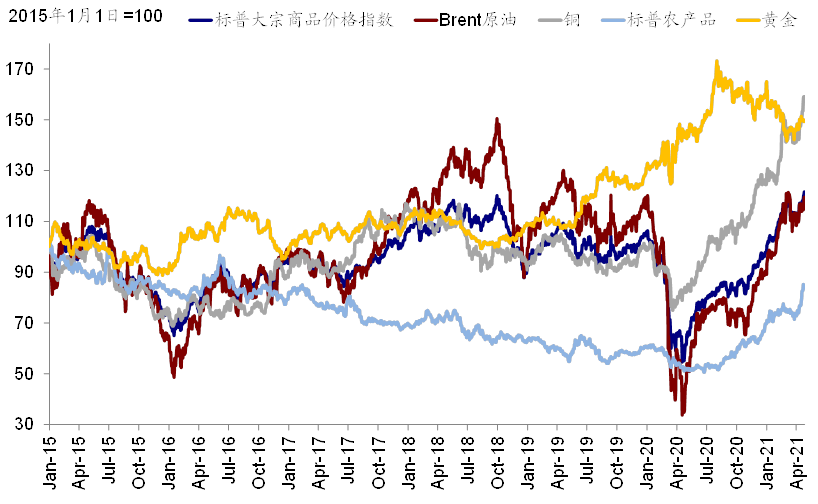

1)大宗商品价格的上涨。4月份以来广谱大宗商品的进一步上涨甚至创出新高增加了上游原材料价格的压力,反应在数据上体现为CPI分项中能源价格的上涨。不过这里存在明显的低基数效应,因为能源价格的上涨主要体现在4月份的同比而非环比变化上。

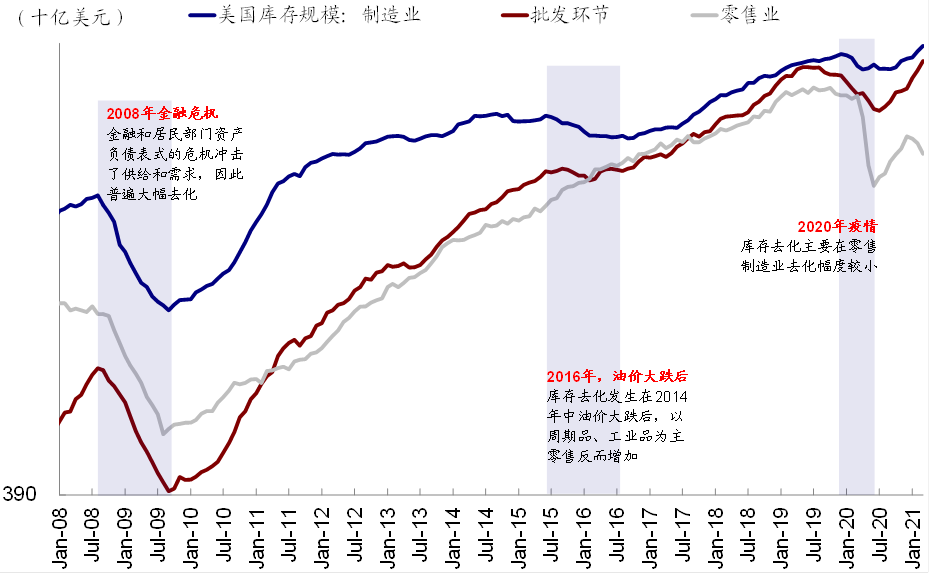

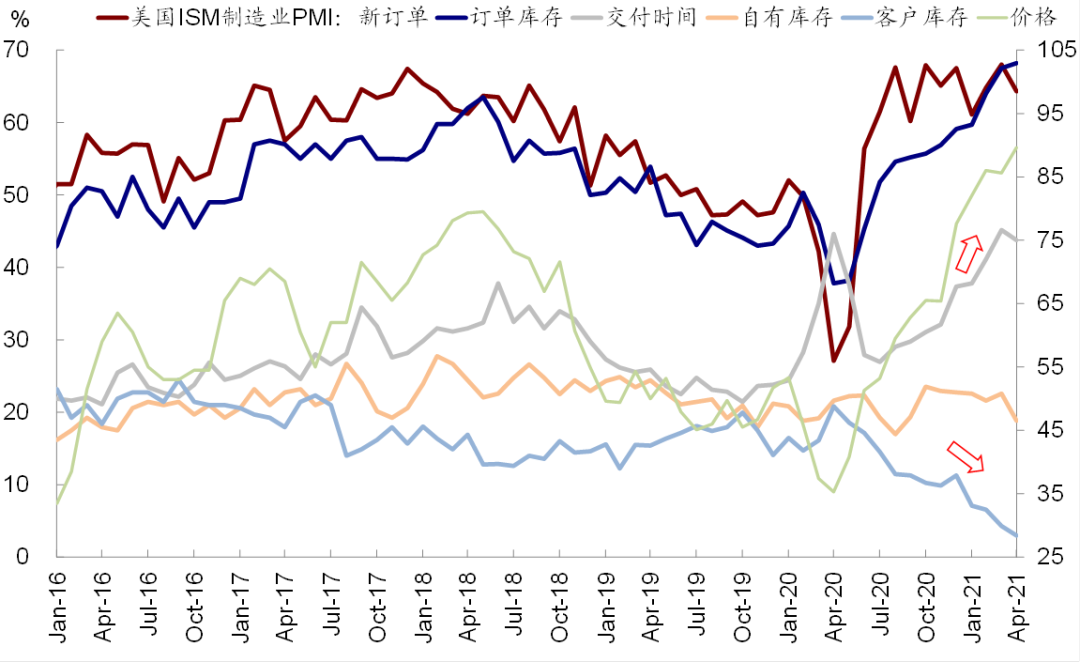

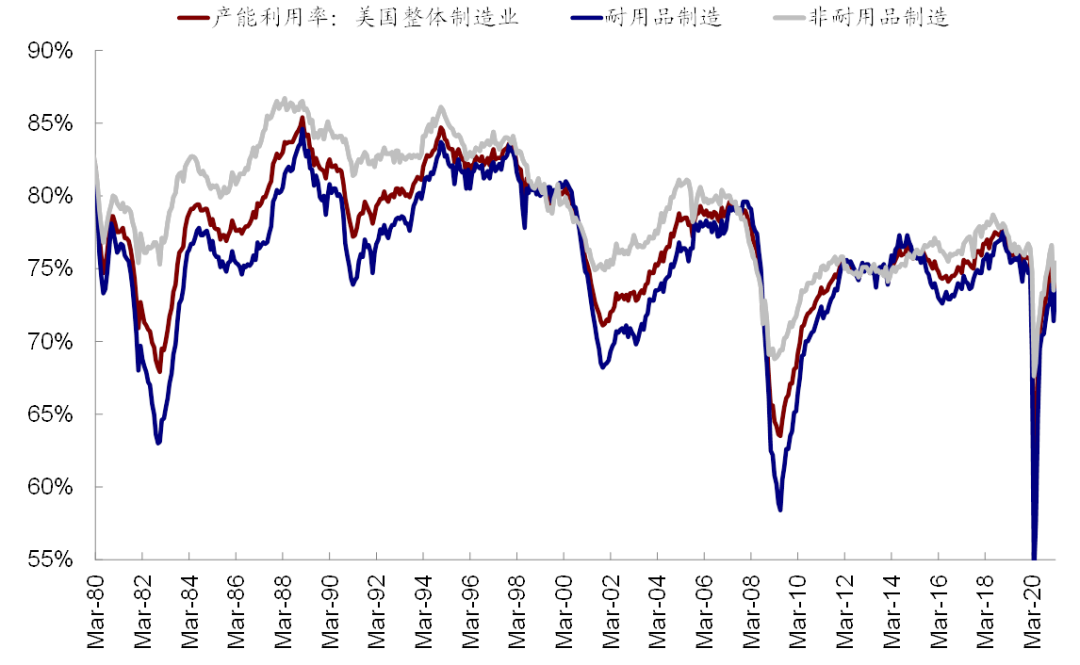

2) 供需裂口扩大。最直接的一个体现是二手车价格的继续且大幅走强,这与需求维持相对强劲、但更重要的是供给侧的瓶颈有直接关系,例如部分汽车厂商因为缺少芯片不得不暂时停工、4月非农数据中汽车行业就业也出现下滑等等。这一情形从库存的变化上也能得到明显体现,我们在《美国原材料库存已接近历史高位》中提到2月份以来,美国消费品库存转为下降而制造业特别是原材料库存继续抬升,使得两者的裂口不仅没有收敛反而进一步扩大,同时美国国内汽车库存也再度创下历史新低。

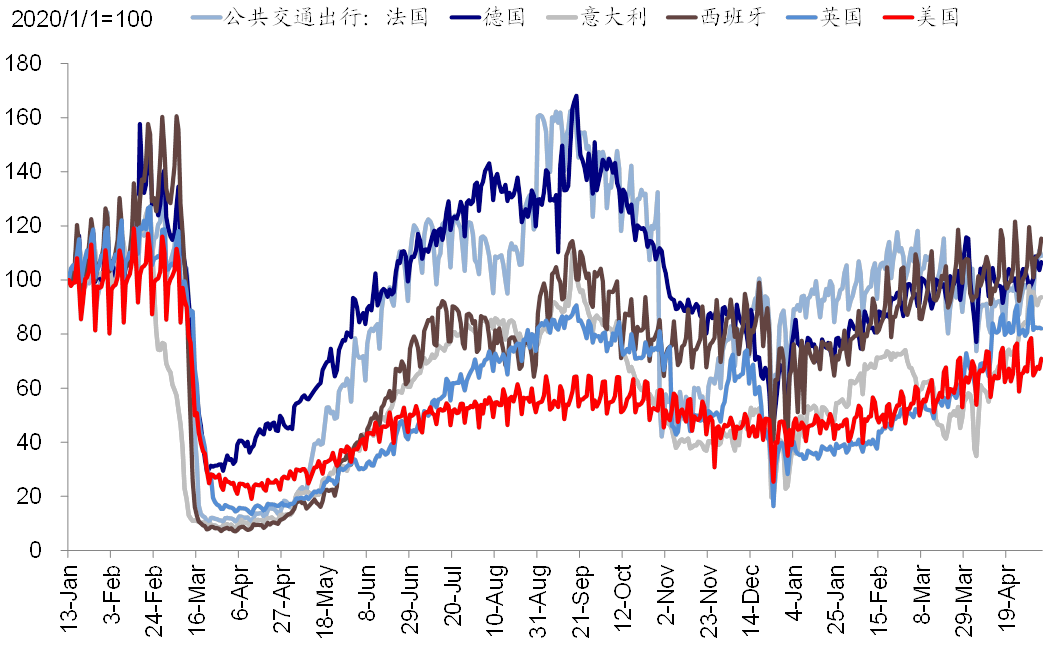

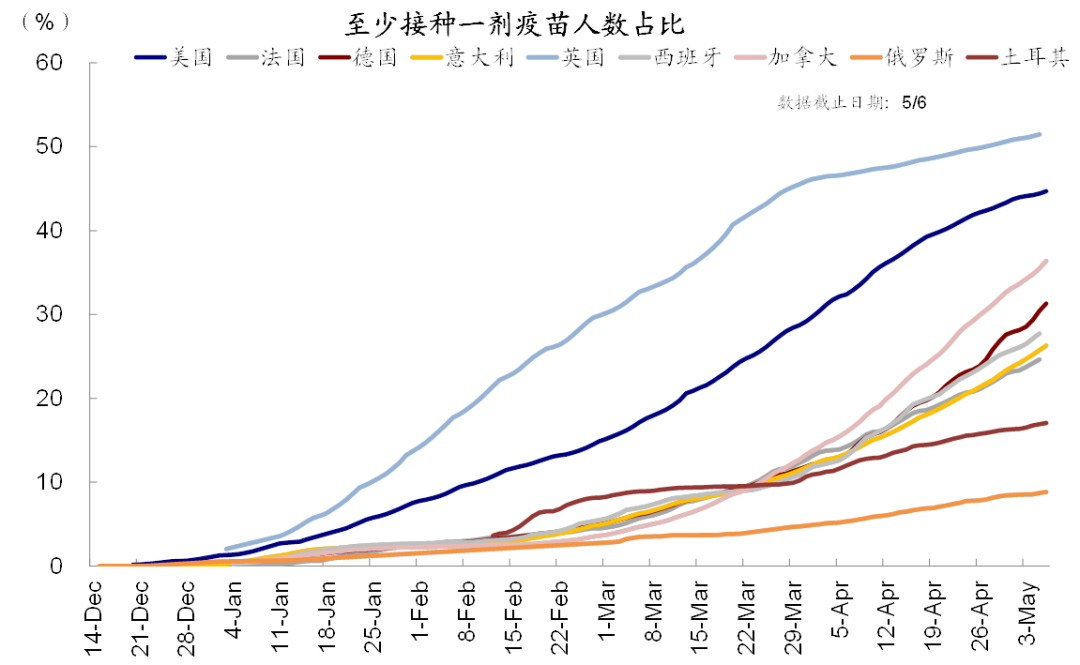

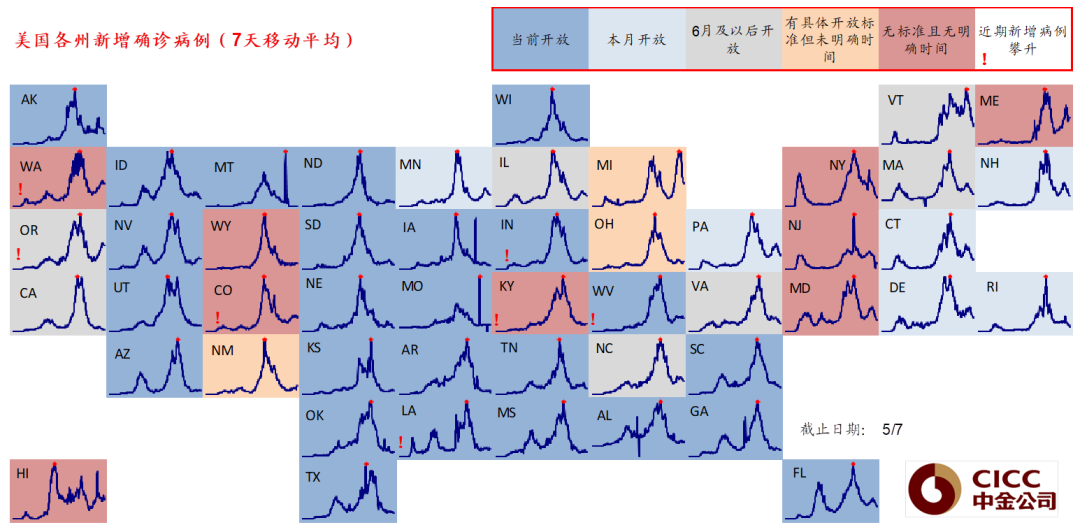

3) 疫情改善后线下和服务性需求的增加。机票是另外一个此次价格上涨的主要来源,其主要背景是美国疫苗接种持续推进带来的线下和出行需求的修复,一些高频指标如TSA安检人数目前已经快速回升至2019年的-30%左右。

二、短期压力仍将存在:低基数、供应瓶颈和更多开放

结合上文中对于近期价格压力的来源和基础效应,短期内价格压力仍将存在。按照目前的预测路径看,由于去年5月是一个明显的低基数,因此即便假设其他条件都不变,通胀同比也将继续走高,6月后从高点或逐步回落。

不过,短期其他因素的变化特别是月环比仍将对整体价格的路径和强弱产生巨大影响。目前来看,在上文中提到的几个因素中,广谱大宗商品是否继续快速上涨可能存在一定不确定性,需要更过关注需求和生产的需求而非供给侧溢价,特别是考虑到我们在上文中提到库存也不算低的情况下。

不过,较大的供需裂口、特别是群体免疫不断临近更多州计划开放后的出行和消费需求可能仍在短期内推升部分价格。按照目前的疫苗接种进展,美国有望在年中左右实现群体免疫,更多州也计划逐步全面开放,这一背景下服务性消费和出行需求有望进一步提升。

三、价格压力是否是暂时性的、是否会影响美联储政策?

一定程度上,市场对于在基数效应推动下的这一通胀路径并非完全没有预期,但更为关键的是,这一价格压力是否如鲍威尔和多位美联储官员一直强调的是暂时性的,是否会影响美联储政策决策导致更快收紧的到来。

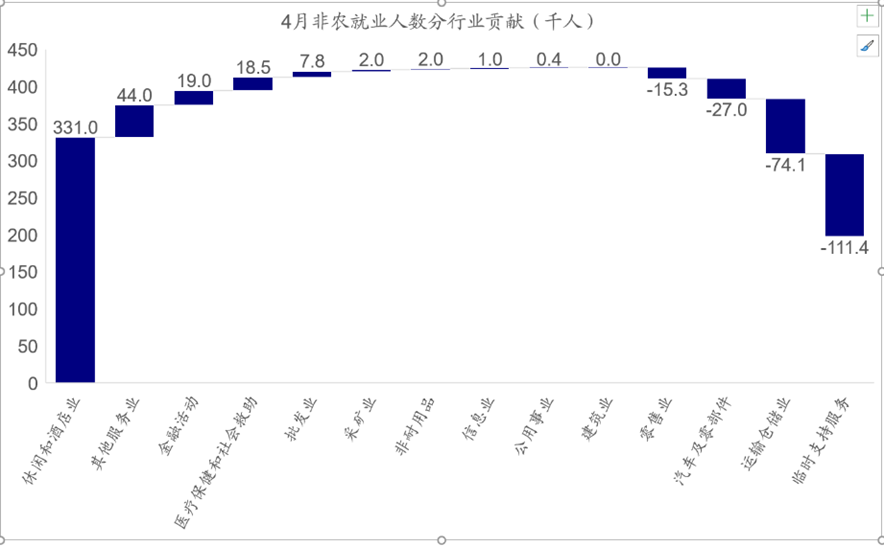

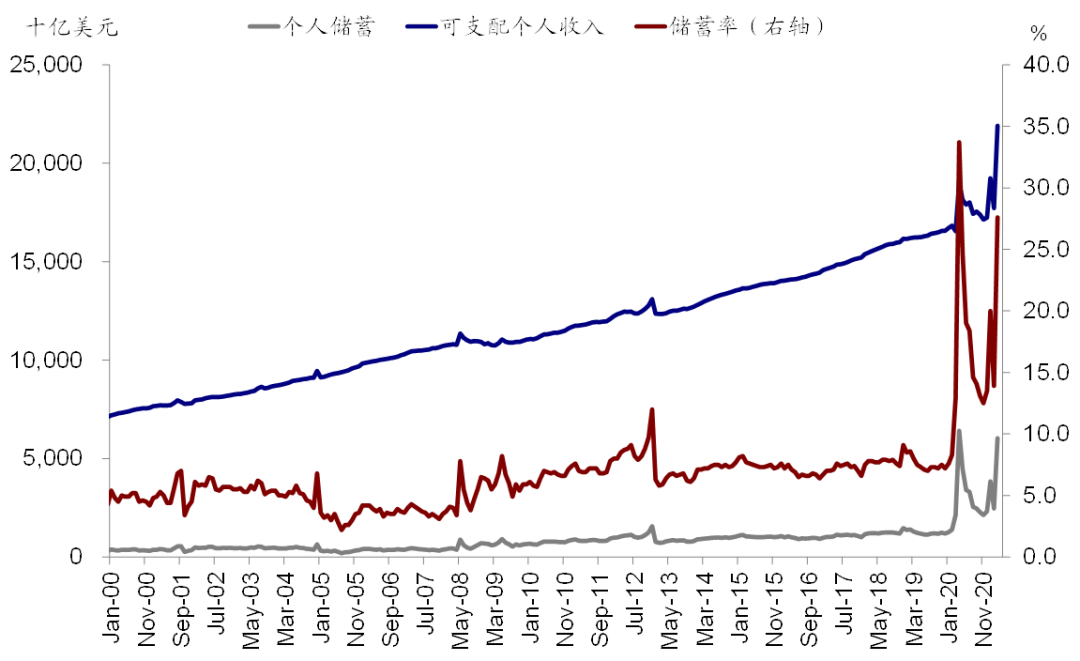

短期内价格的走势无非是取决于供需裂口的走向。我们倾向于认为,上文中提到的多重因素叠加可能导致短期内价格压力依然存在,但随着时间的推移存在改善和缓解的空间,例如疫情改善后复工的逐步推进使得供应逐步修复、以及服务性就业的修复(4月看似很差的非农中,酒店休闲板块新增就业33万人,比3月进一步增多)。同时,美国居民储蓄率3月份1.9万亿美元刺激后再度跃升至27.6%的高位(仅次于去年4月的33.7%)

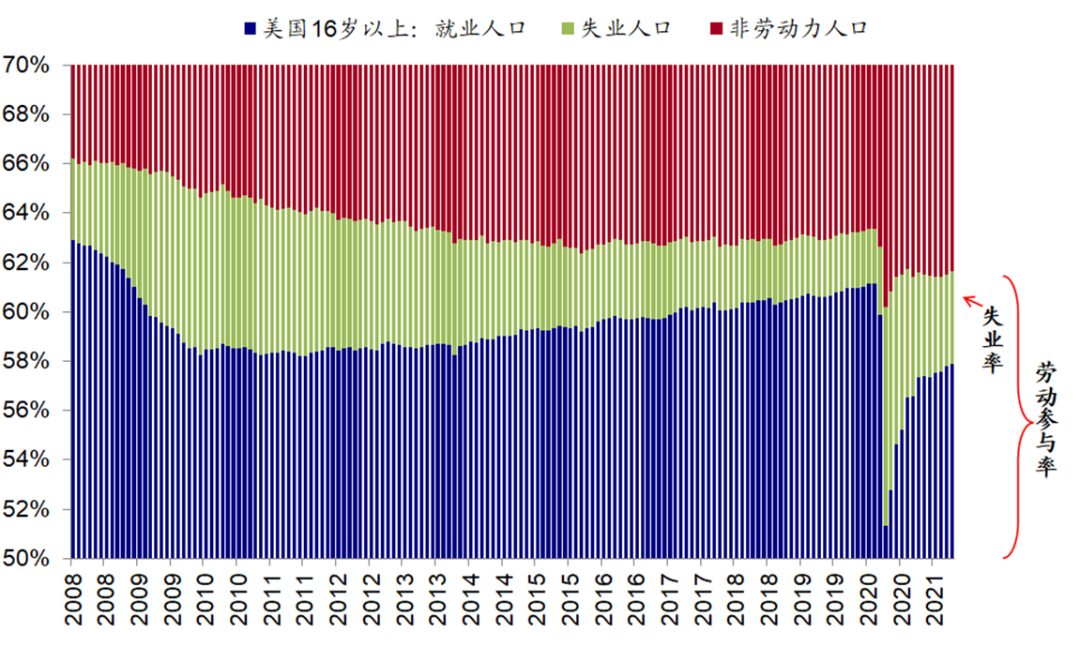

那么是否会改变美联储的政策路径?我们认为暂时还不至于。包括美联储主席鲍威尔和多位官员都持续强调近期价格走势是暂时性的,现在谈论政策退出还太早(《4月FOMC:增长与政策谁先掉头?》)。更重要的是,美联储的平均通胀目标制下,就业市场的修复依然是更重要的政策目标,尤其是4月非农大幅弱于预期后可能更给了维持较长时间宽松的理由,除非通胀失控。我们测算,目前如要使得失业率和劳动参与率都恢复到疫情前还有800多万的就业缺口,即便按照3月份非农就业的速度也还需要10个月,因此四季度可能是美联储逐步开始QE减量的窗口。

四、价格成为市场焦点加大短期波动,但也非趋势逆转

近期价格压力,特别是通胀数据大幅超预期后,美股市场特别是成长股明显承受压力,这与我们在《海外资产配置月报(2021-5):五月是否卖出?》中所提示的基本一致。

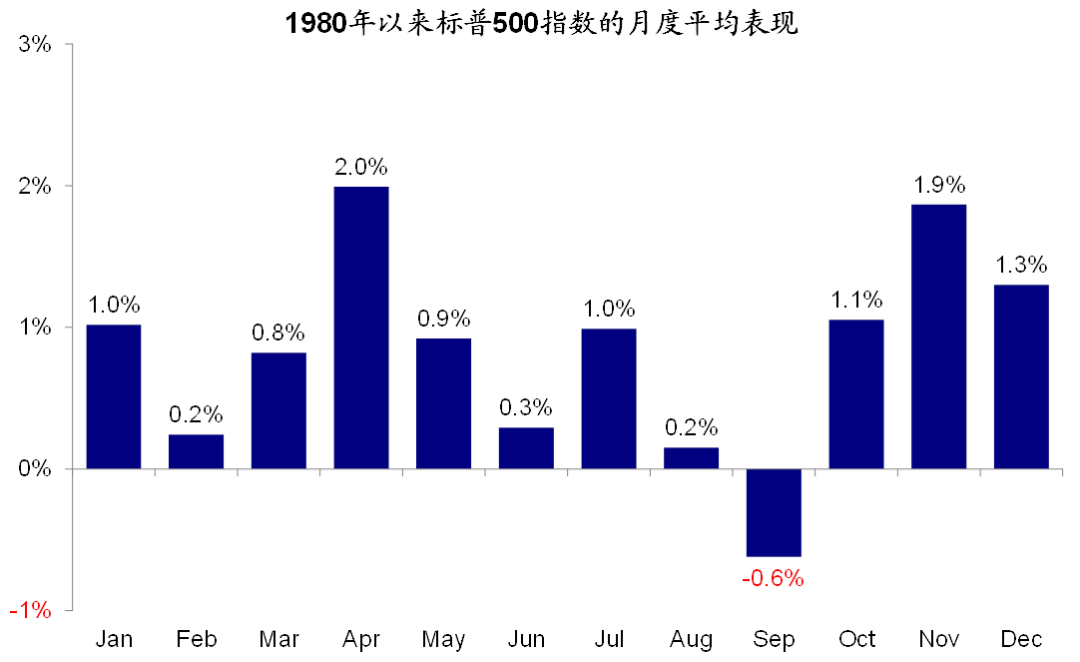

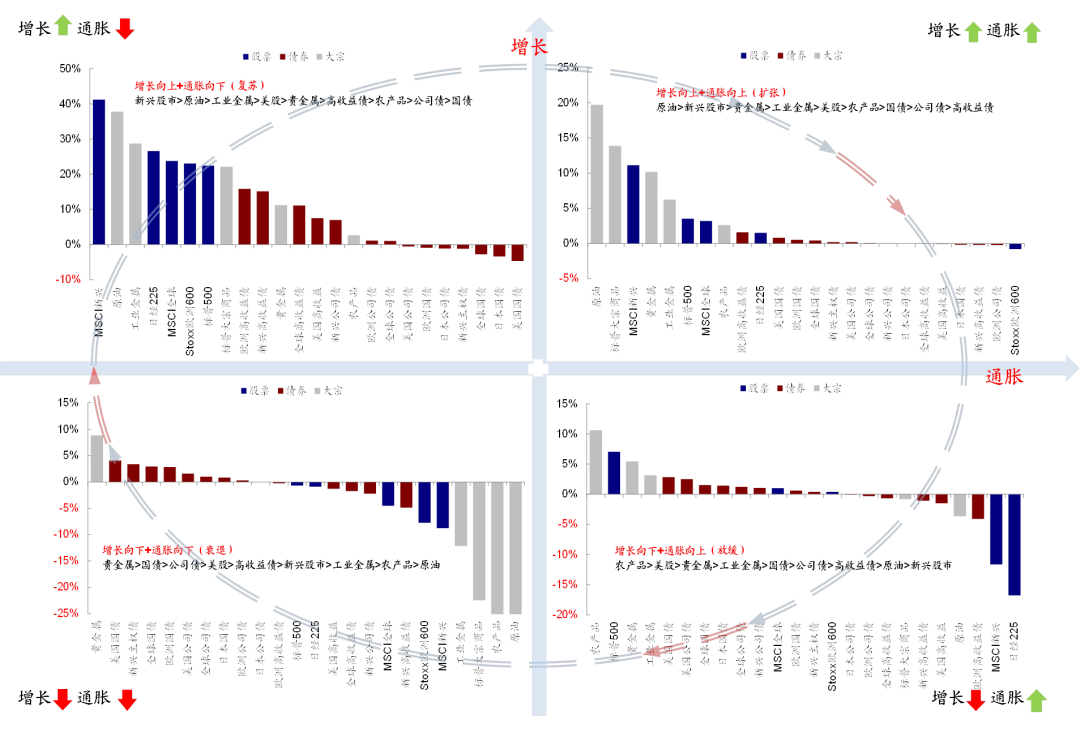

我们在报告中提到,仅从历史经验来看,所谓的五月卖出(Sell in May)并非一个可靠的历史经验。不过,抛开并无实际依据的“五月卖出”,在当前市场接连创出新高、且情绪和融资杠杆处于相对高位的背景下,再度出现波动的可能性的确在增加。我们在上文中提到,短期大宗商品普涨以及通胀逐级走高、叠加五月中旬一季度业绩期结束后市场进入“空窗期”,如果出现超预期的变化,都可能成为诱发波动的导火索和催化剂。在这一背景下,如果短期形成一个价格压力骤升而增长变弱的组合,那么抗通胀的实物资产如黄金和农产品会相对更强,而高估值的成长股则会因为利率抬升和紧缩预期承受相对更大的压力。

但需要强调的是,我们提示短期美国市场因新高和情绪饱满、特别是在价格扰动下的可能波动并非意味着我们中期观点的改变。增长向好而流动性维持宽松依然是目前我们看好美股市场主要理由与背景,即便是短期可能形成价格压力盖过增长的阶段性宏观组合,但我们预计这一情形在我们的基准假设下发生概率较小、且即便出现可能也是暂时性的,因此我们不打算据此而彻底改变我们对于大类资产的排序。

往前看,除了上文中提到的短期大宗商品价格以及通胀数据外,可能影响全球需求修复和供应链紧张程度的微观高频指标(如全球疫情和疫苗接种进展);美国国内服务性消费需求与供应的修复先后程度(非农就业中有关服务性行业的就业);拜登基建、支出和加税(企业所得税、个人所得税和资本利得税)的进展都值得密切关注。我们预计,群体免疫达成和基建投资相关进展的突破有望成为长端利率下一轮再度上行的催化剂。

本文选编自“中金策略”,作者:刘刚、李赫民等;智通财经编辑:张金亮。