本文转自微信公众号“地产加把劲”。作者:竺劲。

核心观点

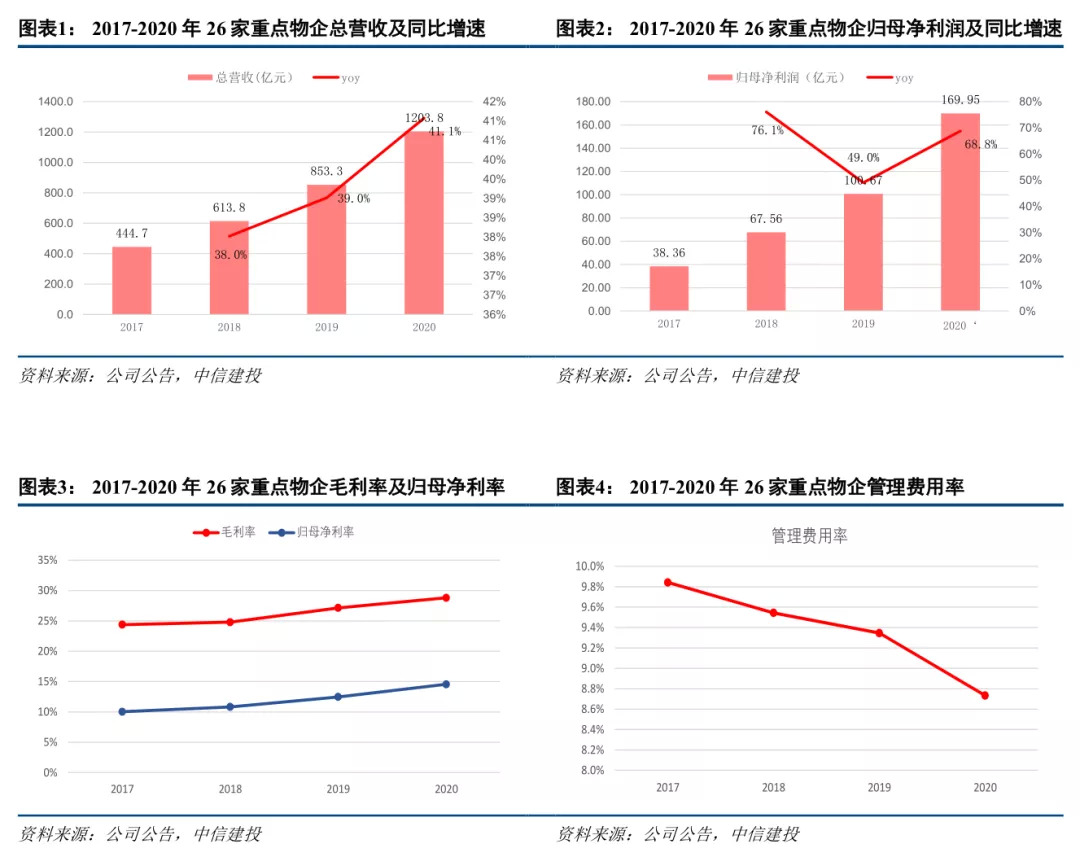

受益于毛利率和管理效率持续提升,重点物企业绩加速增长。26家重点物企(A+H)2020年全年合计实现营业收入1203.8亿元,同比增长41.1%,较2019年增速提升2.1个百分点;实现归母净利润170.0亿元,同比增长68.8%,较2019年增速提升约19.8个百分点。归母净利润率由2019年的12.5%提升至2020年的14.6%:一方面由于重点物企整体毛利率由2019年的27.2%提升至28.8%,另一方面管理费用率仍有小幅下降:从2019年的9.3%下降至2020年的8.7%。

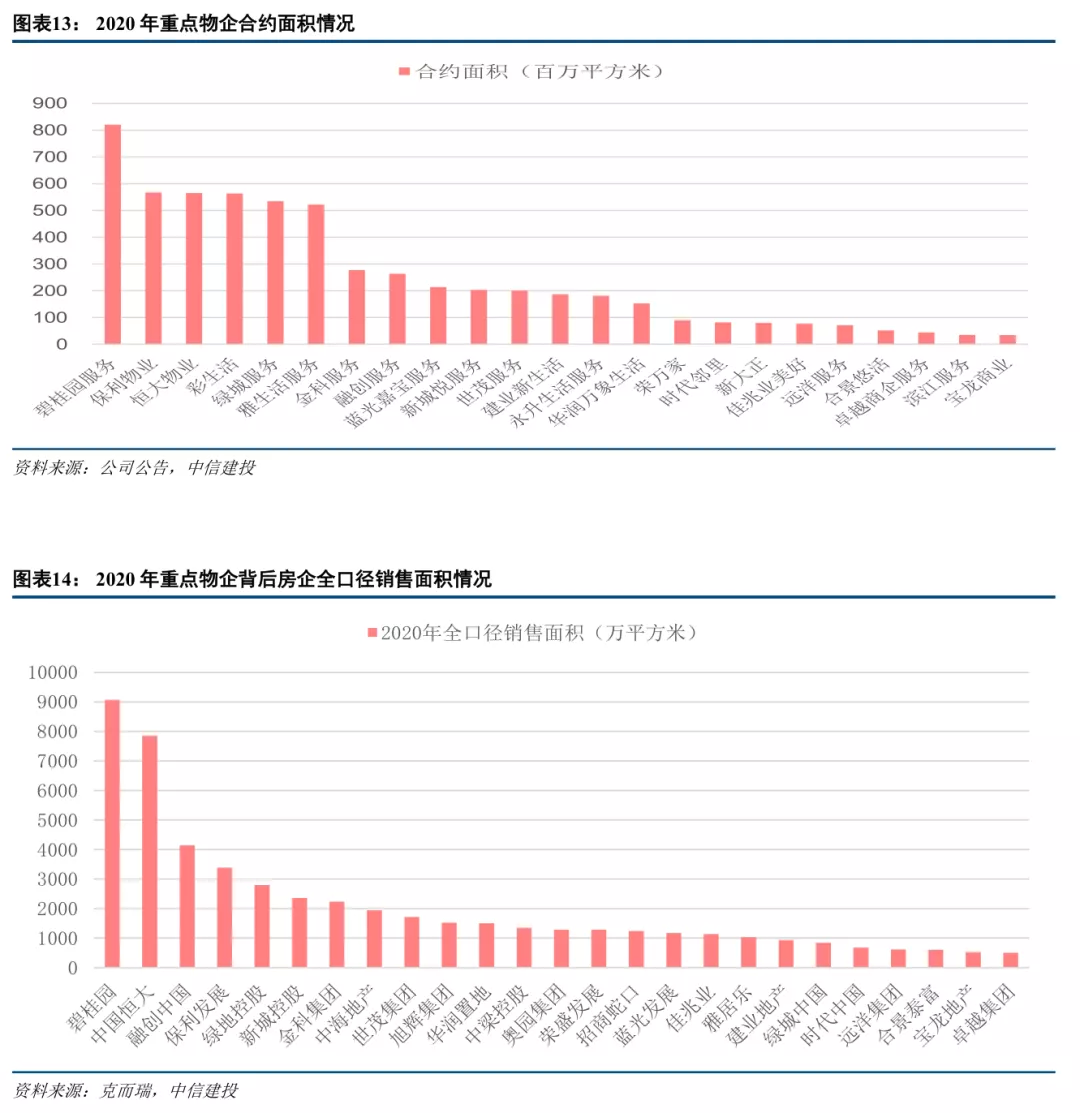

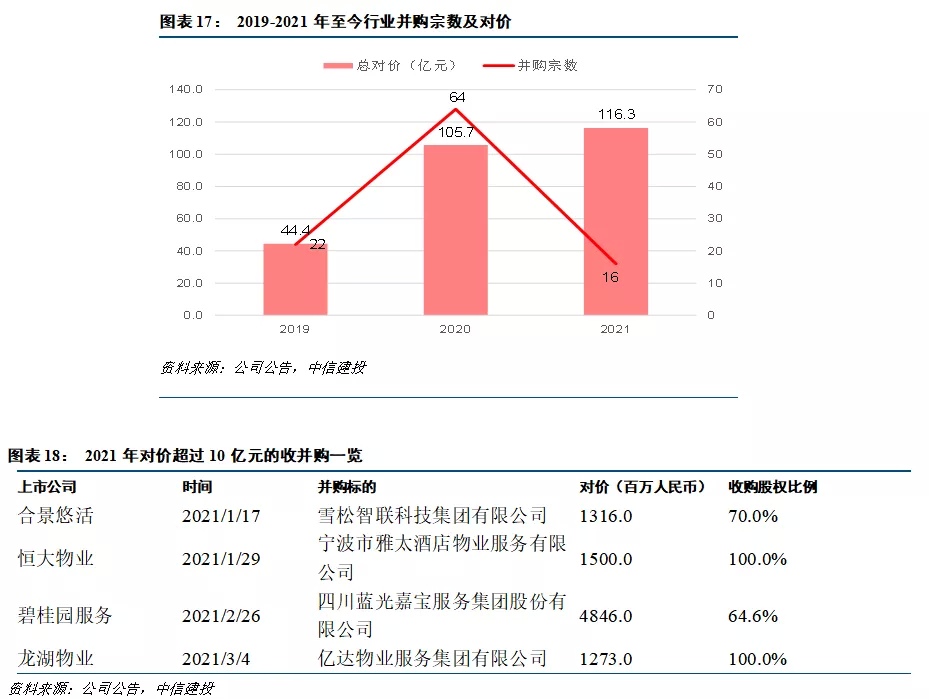

规模分化进一步拉大,未来弯道超车机会有限。从2020年合约面积来看,碧桂园服务以,8.2亿方规模稳坐物管第一股,和第二名差距在2020年进一步拉大的;反观弱地产开发商下面的物管公司,规模在5000万方-1亿方,大多面积增速也低于头部物企;同时结合头部地产公司2020年开发销售规模来看,我们认为这一差距在未来可能进一步拉大。从收并购市场情况来看,2021年以来行业内频繁出现10亿对价以上大规模收并购,同样也只有头部公司有这样的资金消耗实力。我们认为头部物企格局已经基本固化,未来弯道超车机会将越来越有限。

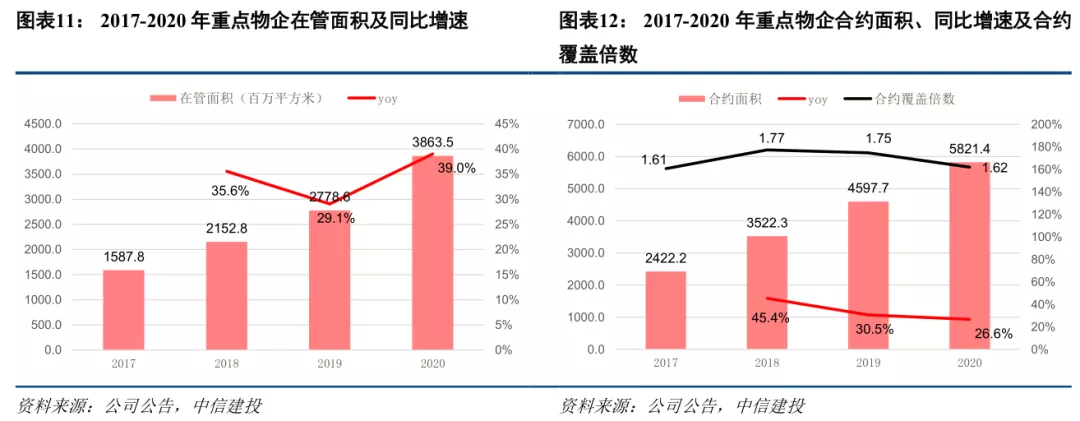

管理面积加速扩展,市场直拓和部分非住业态拓展成为物企实力象征。2020年核心26家公司共实现在管面积38.6亿方,平均各家在管面积达到1.49亿方,同比增长39.0%,较2019年同比增速提升10个百分点,较快的增速提升主要仍是主要来自收并购。但头部物企目前更重视市场直拓(招投标)的面积增长。根据我们的统计,头部物企中除了新上市的融创服务、世茂服务外,其余公司2020年新增合约面积中招投标占比均超过50%。同时物企对非住业态关注度持续提升,头部物企加速抢滩学校、医院、交通等高专业度细分赛道。

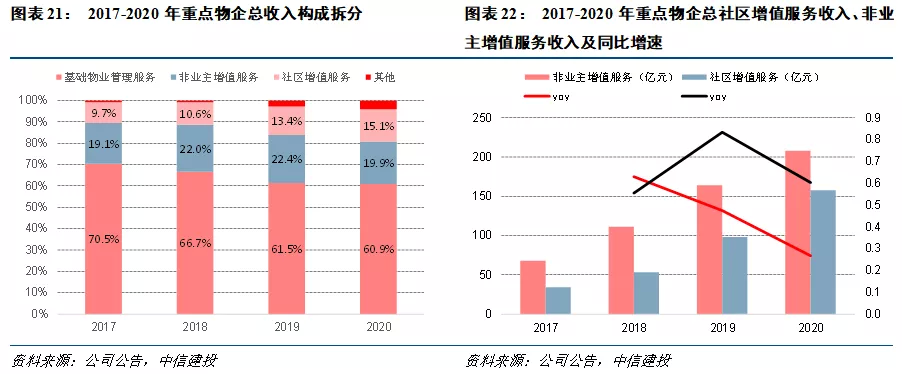

基础物管收入占比稳定,社区增值服务增速远高于非业主增值服务。2020年全年物企整体收入构成变动不大。基础物管服务占比仅从2019年的61.5%下降至2020年的60.9%。从增值服务构成来看,社区增值服务收入体量目前低于非业主增值服务,但增速远高于非业主增值服务。其中头部9家物企每平米增值服务收入达到5.5元/平方米/年,社区生活服务收入占比达到45.9%;空间运营相关收入占比达到19.8%。

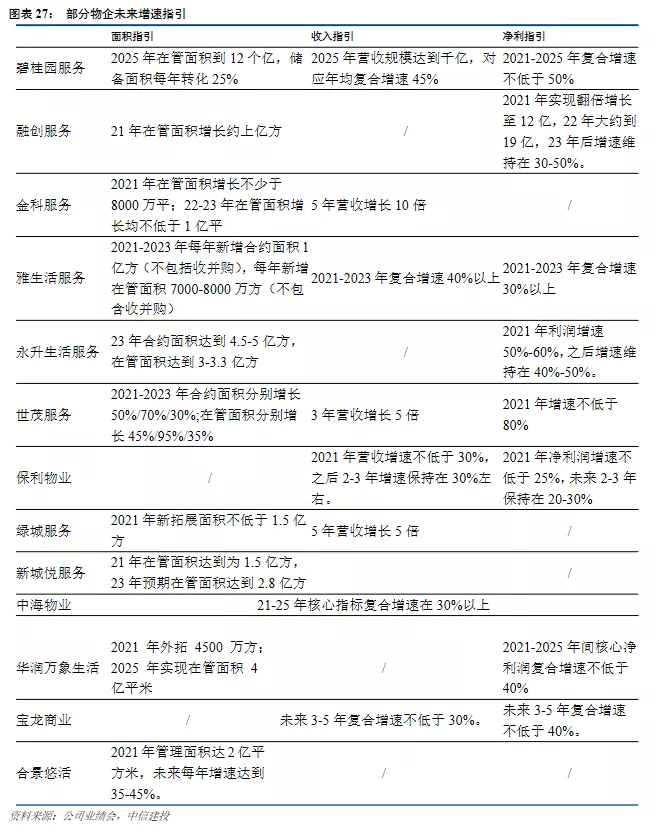

行业竞争加剧,短期内将维持高速增长。今年业绩会中不少物企喊出五年N倍的增长口号。从目前各家给出的增速指引来看,行业至少在未来1-2年内不会出现增速下滑的情况。但高增长从长期来看是不可持续的,除了要保持稳定的增长外,增长质量也成为越来越多的公司会考虑的问题。

投资建议

继续推荐成长性好的规模企业和细分赛道龙头。物业管理公司推荐包括A股:招商积余、新大正;港股:碧桂园服务(06098)、融创服务(01516)、金科服务(09666)、永升生活服务(01995)、宝龙商业(09909)、华润万象生活(01209)。

风险提示

竞争加剧导致物业公司不能如期完成外拓目标,抑或收并购价格过高导致后期无法消化;2. 由于住宅物业费的上涨的刚性,物管项目有自身生命周期,到一定程度和年限后利润率可能下滑;3、社区增值服务长期无法找到成熟的商业模式和盈利点

(以下为报告全文)

1. 2020年年报财务数据回顾:营收业绩高速增长,利润率稳步提升

26家重点物企(A+H)2020年全年合计实现营业收入1203.8亿元,同比增长41.1%,较2019年增速提升2.1个百分点;实现归母净利润170.0亿元,同比增长68.8%,较2019年增速提升约19.8个百分点。归母净利润率由2019年的12.5%提升至2020年的14.6%:一方面由于重点物企整体毛利率由2019年的27.2%提升至28.8%,另一方面管理费用率仍有小幅下降:从2019年的9.3%下降至2020年的8.7%。

1.2 营收规模呈现两极分化物企间利率差距较大

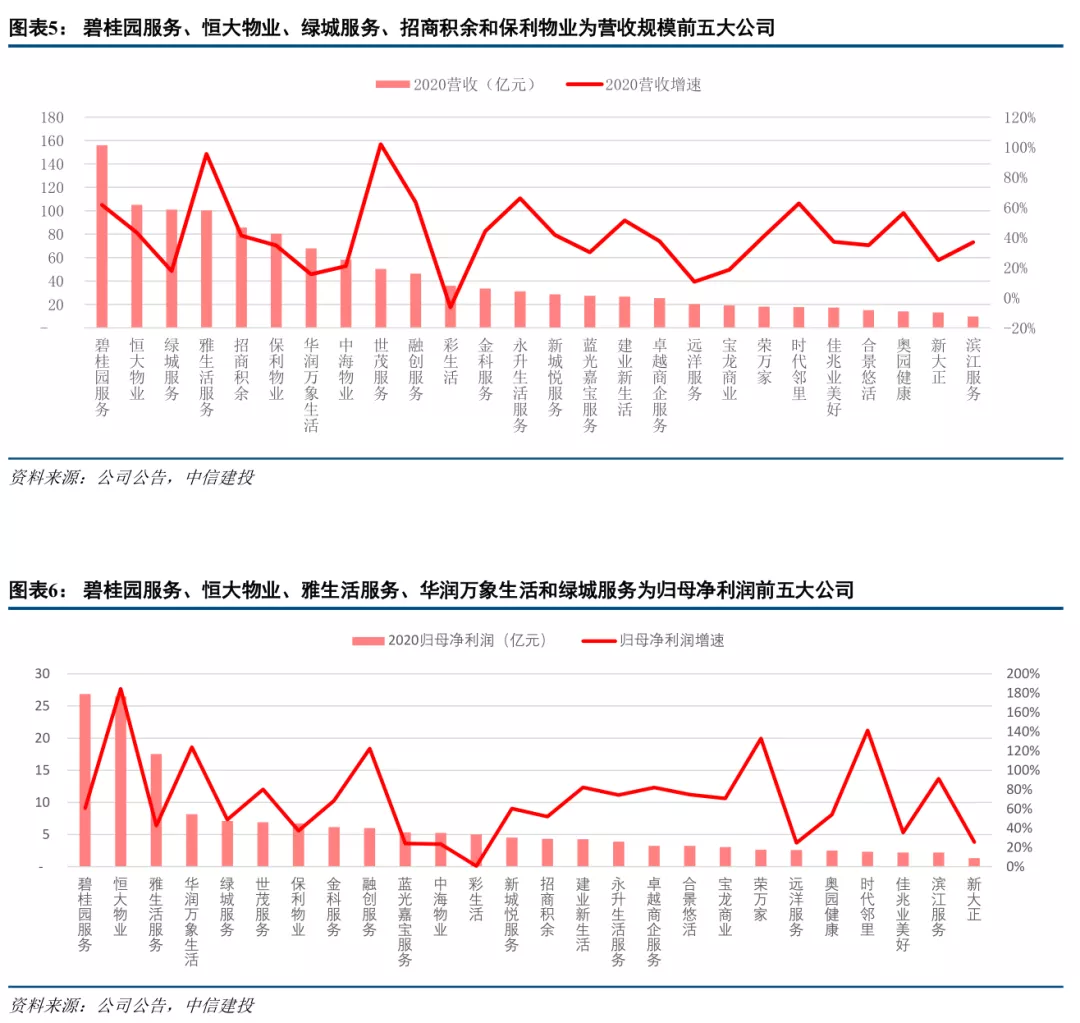

2020年物企上市潮持续,不少头部房企拆分旗下物业公司上市加入行业竞争,因而龙头格局发生变化。从全年营收及增速来看,营收规模前五大物业公司分别为碧桂园服务、恒大物业(06666)、绿城服务(02869)、雅生活服务(03319)和招商积余,其中前四家的营收体量达到100亿以上。从业绩及增速来看,碧桂园服务和恒大物业分别以26.9亿和26.5亿的归母净利润占据行业领先地位,雅生活服务、华润万象生活和绿城服务分列归母净利润的第三至五位,而归母净利润增速前五分别为恒大物业、时代邻里(09928)、荣万家(02146)、华润万象生活和融创服务。

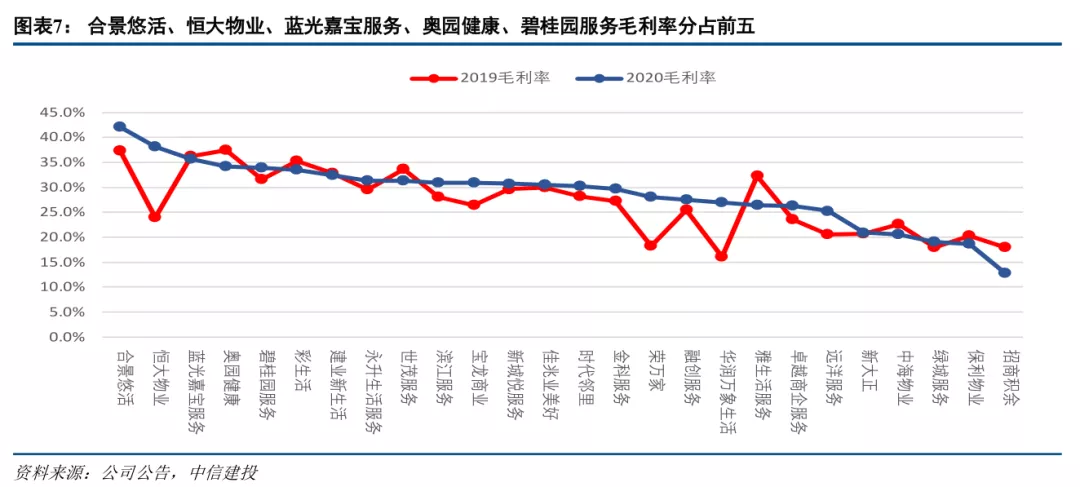

26 家重点物企中,共 17 家毛利率呈现正增长,9 家毛利率出现下滑。其中降幅最多的是雅生活服务(下滑7.0 个百分点)以及招商积余(下滑 5.2 个百分点)。其中雅生活服务毛利率下滑主要是由于第三方低毛利项目大幅增加所致;招商积余的毛利率下滑主要是受到商管业务毛利率下滑影响,但其基础物管服务毛利率是有所上升的。大物企和小物企的毛利率没有明显差别,但国企背景物管公司的毛利率明显低于民企背景上市物管公司。

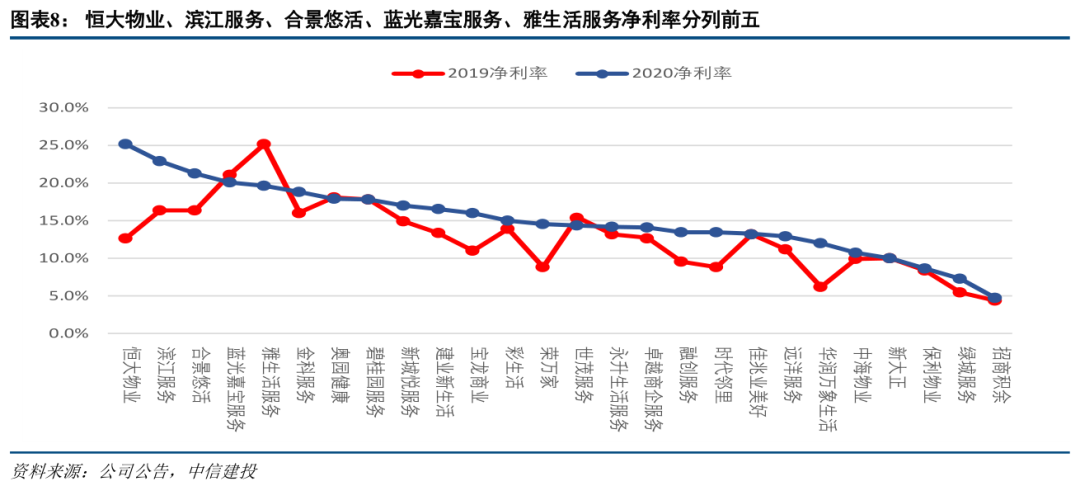

从毛利率来看,2020年合景悠活(03913)、恒大物业、蓝光嘉宝服务(02606)、奥园健康(03662)、碧桂园服务分占前五,合景悠活以42.1%的毛利率位居第一。行业毛利率最高和最低的差距在29.2个百分点。净利率方面,恒大物业、滨江服务(03316)、合景悠活、蓝光嘉宝服务、雅生活服务分列前五,恒大物业以25.2%的净利率居行业第一,同为龙头公司的雅生活服务以19.7%净利率跻身前五。行业净利率最高和最低的差距在20.4个百分点。

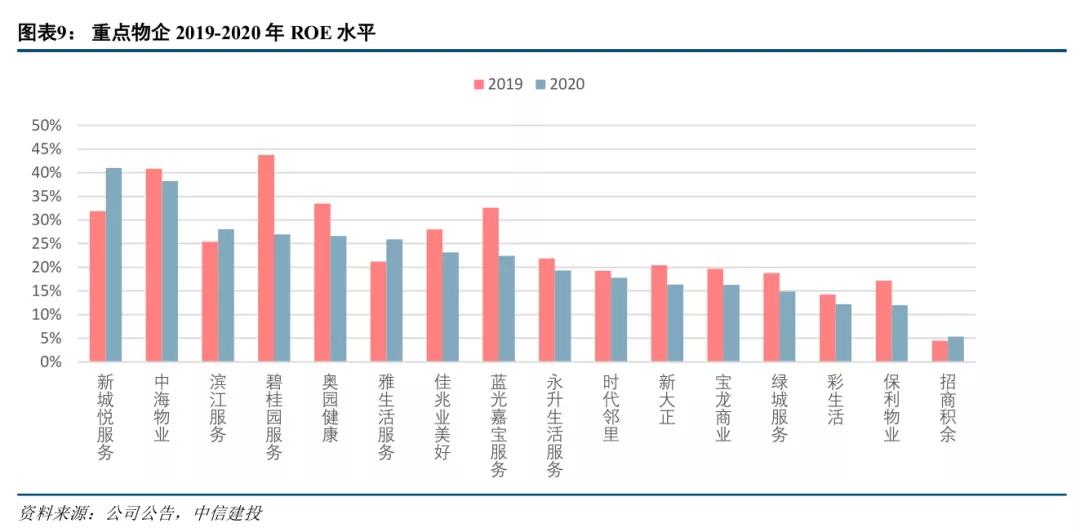

1.3 持续下行ROE下滑明显, 在手现金充足支持

由于2020年上市的物企其ROE在2019-2020年不具有可比性,我们仅仅考察26家重点物企中非2020年上市的16家公司情况。2020年16家上市物企平均ROE从2019年的24.6%小幅下滑至2020年的21.7%。其中下滑最多的是碧桂园服务(ROE下滑10.7个百分点)和蓝光嘉宝服务(ROE下滑10个百分点)。物业公司在社区增值服务上加大投入以及收购第三方物业公司ROE较低是拉低整体ROE表现的主要原因。

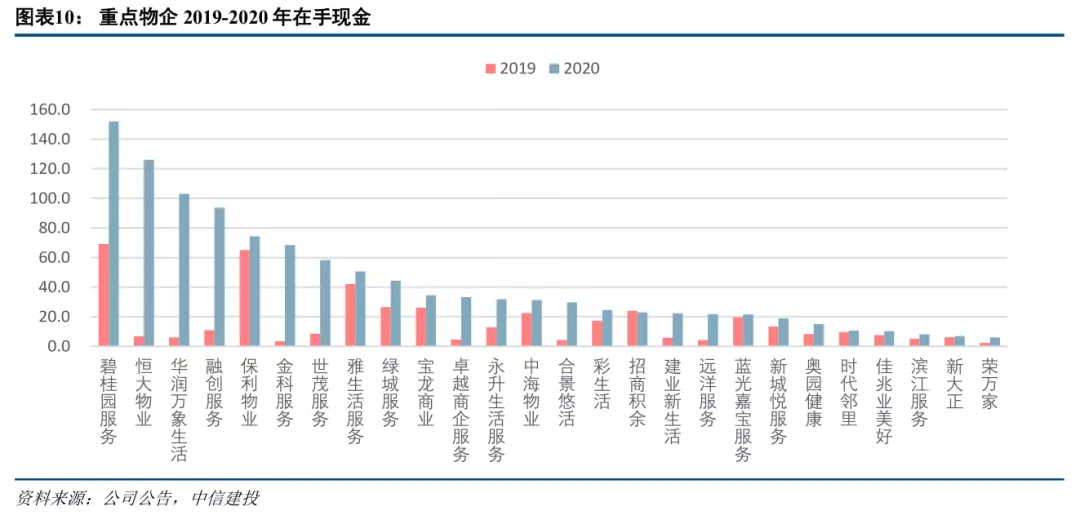

2020年26家重点物企在手现金共计达到1119.7亿元,是2019年的2.6倍,即使除去其中2020年新上市物企募资额4.37亿,较2019年同比增长仍达到58.0%。2020年平均每家物企拥有现金43.1亿元。充足的在手现金是并购市场持续火爆背后最重要的原因。截至2020年底,重点物企中在手现金最多的分别是碧桂园服务、恒大物业、华润万象生活、融创服务和保利物业,其中碧桂园服务、恒大物业和融创服务均在2021年进行了大规模资金体量的收并购。

2. 2020 年经营情况回顾:管理面积加速扩展 , 增值服务维持高速增长

2.1 管理面积加速扩展 市场直拓和部分非住业态拓展成为物企实力象征

2.1.1 管理面积加速扩张,规模两极分化日益明显

2020年26家重点物企共实现在管面积38.6亿方,平均各家在管面积达到1.49亿方,同比增长39.0%,较2019年同比增速提升10个百分点,较快的增速提升主要是由于:1)新上市物企在2020年大举进行并购快速提升自身在管面积(如融创服务2020年在管面积同比增长155%;世茂服务同比增长114.3%,合景悠活同比增长92.3%;2)已上市物企中依旧有不少公司依靠收并购扩充规模,提升管理面积(如雅生活2020年在管面积同比增长112.3%;蓝光嘉宝服务同比增长81.2%;奥园健康同比增长174.5%)。

2020年23家重点物企(其中中海物业、招商积余、奥园健康三家未披露合约面积口径数据)共实现合约面积58.2亿方,平均各家合约面积达到2.53亿方同比增长22.6%;合约覆盖倍数(合约面积/在管面积)由2019年的1.75下降至2020年的1.62,主要是由于:1. 面积增长中收并购比例增高 2. 各家对非住宅项目拓展力度加大,这两者均可以提升公司当期可产生收益的面积的比例。

纵向来看,各家公司合约面积规模分化进一步拉大:碧桂园服务以8.2亿方规模稳坐物管第一股,但第二名保利物业和碧桂园服务合约面积相差2.5亿方,且这一差距在2020年较2019年进一步拉大的,该数据未考虑未来蓝光嘉宝服务的并表对碧桂园服务的影响;同时结合头部地产公司2020年开发销售规模来看,我们认为这一差距在未来可能进一步拉大。

除了5亿方-8亿方的断层区,第二梯队和第三梯队的差距也在逐渐拉大,第二梯队的物管公司合约面积在5-6亿方之间,分别是:保利物业、恒大物业、彩生活、绿城服务和雅生活服务;第三梯队公司的合约面积在2亿方左右,包括新城悦服务以及今年新上市的几家后起之秀:金科服务、融创服务、世茂服务。

反观我们统计范围内弱地产开发商下面的物管公司,规模在5000万方-1亿方,大多面积增速也低于头部物企。我们认为头部物企格局已经基本固化,未来弯道超车机会将越来越有限。

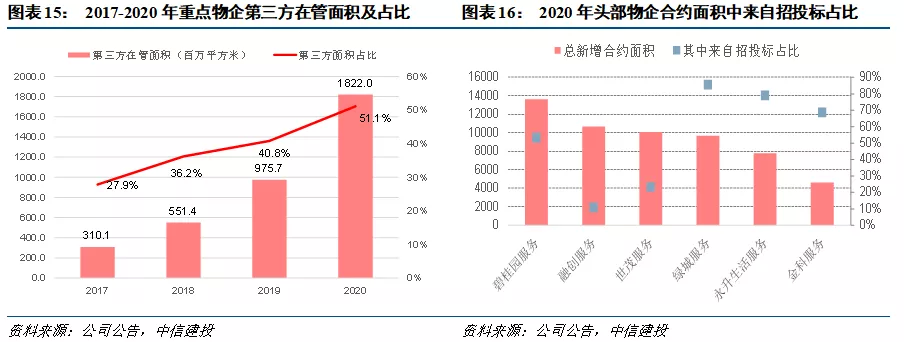

2.1.2 第三方占比加速提升并购带来的边际效益减弱

从面积增长来源来看,重点公司的在管面积中第三方占比加速提升,从2019年的40.8%增长到51.1%。从各家公司情况来看,头部物业公司第三方面积占比增速低于这一平均值,主要是由于头部物企目前更重视来自招投标的面积增长。根据我们的统计,头部物企中除了新上市的融创服务、世茂服务外,其余公司2020年新增合约面积中招投标占比均超过50%,相较收并购,招投标更能体现公司内生增长的实力。

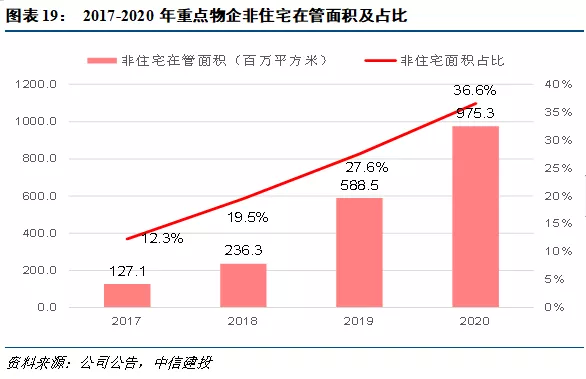

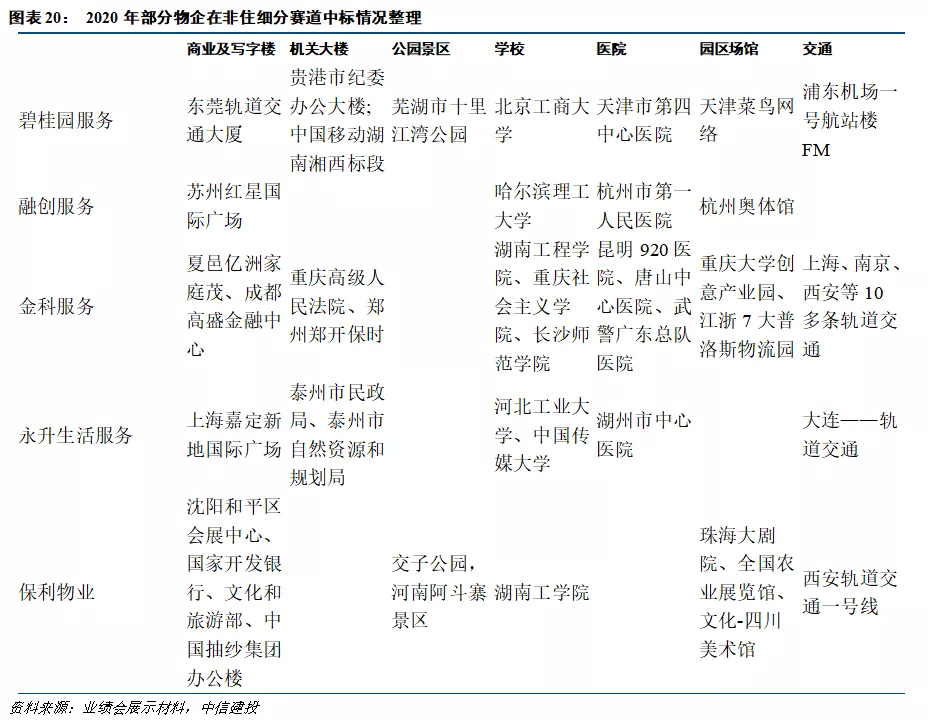

2.1.3 非住业态稀缺性凸显,头部物企加速抢滩高专业度细分赛道

从业态构成上来看,26家重点物企的在管面积中非住宅占比持续提升:由2019年的27.6%提升至2020年的36.6%。一方面,非住宅物业尤其是商业物业稀缺性日益凸显,许多以非住物业为主要服务业态的公司在2020年陆续上市,主要是以商写物业为主的金融街物业、卓越商企服务以及以购物中心业态为主的华润万象生活;另一方面,住宅物业竞争激烈也使得更多上市物企关注一些公建物业领域机会,我们注意到,头部物业公司在2020年普遍开始强调自身在学校、医院、交通物业等专业度较高、对公司服务能力要求较高的细分赛道的竞争力。

2.2基础物管收入占比稳定,社区增值服务增速远高于非业主增值服务

从2020年全年情况来看,重点物企整体收入构成变动不大。我们统计了24家重点物企的收入构成情况(其中招商积余、卓越商企服务未按统计口径拆分增值服务收入)基础物管服务占比仅从2019年的61.5%下降至2020年的60.9%,整体下降幅度较2019年趋缓,我们认为主要是2020年受到疫情影响,公司增值服务增长受限所致。行业内比较公认的一个物管公司收入拆分模型是物业服务和增值服务收入占比五五开,不少公司也把这一条放进自己的长期收入结构规划。我们认为这一比例的优化将会是漫长的过程:一方面受到上游地产开发商的影响,未来非业主增值服务增长有限;另一方面每平米社区增值服务边际提升是越往上越困难的。

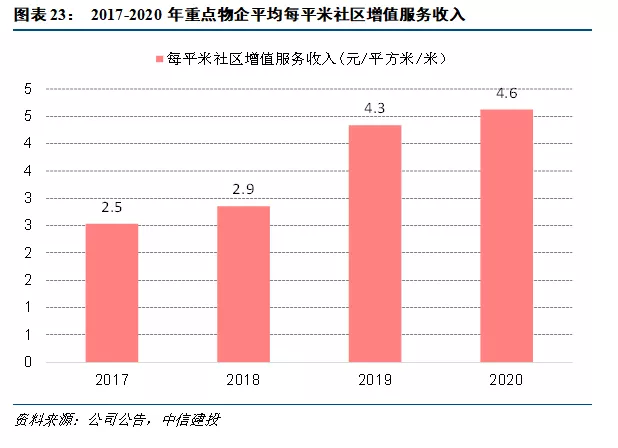

从增值服务构成来看,社区增值服务收入体量目前低于非业主增值服务,但增速远高于非业主增值服务。剔除未披露增值服务明细的招商积余和卓越商企服务,2020年24家重点物企共实现社区增值服务收入157.8亿元,较2019年同比增长60.4%;2017-2020年复合增速达到66.0%;非业主增值服务实现收入共208.2亿元,较2019年同比增长26.8%;2017-2020年复合增速达到45.0%,非业主增值服务收入增速逐年下滑较为明显。受两方增速基数不同影响,社区增值服务占比从2019年的13.4%提升至2020年的15.1%;同期非业主增值服务占比从2019年的22.4%下滑至19.9%。

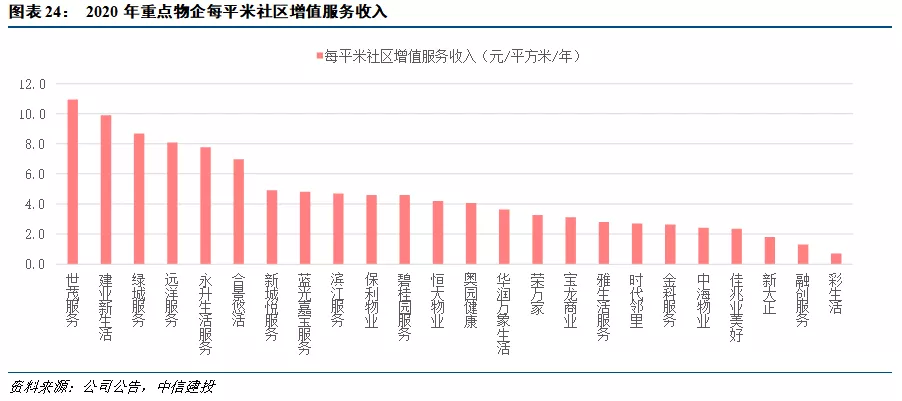

24家重点物企实现平均每平米社区增值服务收入4.6元/平方米/年,受疫情影响较2019年仅提升6.6%,2017-2020年复合增长率达到22.1%。其中每平米社区增值服务收入最高的三家为:世茂服务(11.0元/平方米/年)、建业新生活(9.9元/平方米/年),绿城服务(8.7元/平方米/年)。

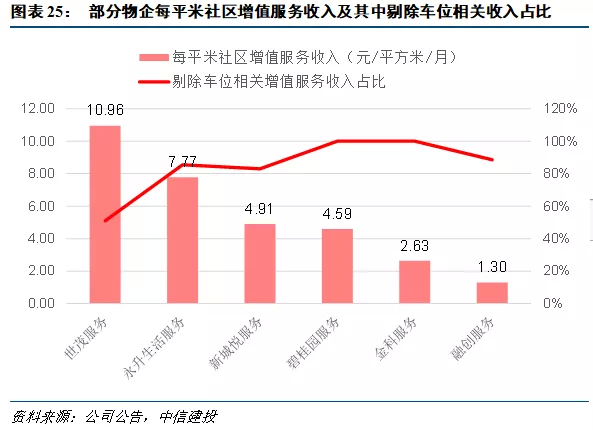

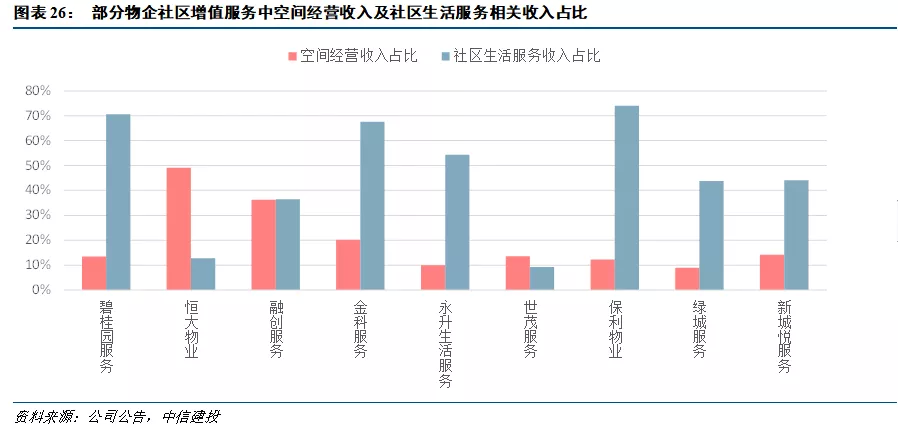

各家社区增值服务所包含内容不同,因而数值有差异,我们计算剔除车位出租和销售后的社区增值服务占比,来比较各个公司社区增值服务成色。但因为部分公司没有把这一项收入拆开来统计,我们从另一个角度计算各家公司社区增值服务中空间运营(社区传媒)收入占比以及和社区生活相关的服务收入占比(包括社区团购、美居服务、家装家政等)来判断物管公司在社区增值服务上的综合实力。

我们认为物业公司能做的增值服务,应该是围绕社区、住户的,我们统计的9家重点头部物企每平米增值服务收入达到5.5元/平方米/年,平均来看,其中社区生活服务收入占比达到45.9%;空间运营相关收入占比达到19.8%。9家公司中碧桂园服务、保利物业、金科服务、永升生活服务的社区生活服务收入占比均超过50%。

3.未来展望:行业竞争加剧 短期内将维持高速增长

今年业绩会中,不少物业公司给出了未来五年的指引,也有不少物业公司喊出五年N倍的增长口号。2020年主流大型房企下面的物业公司基本完成了上市,上市物企数量的激增也给行业带来了更大的竞争压力。从目前各家给出的增速指引来看,行业至少在未来1-2年内不会出现增速下滑的情况。但高增长从长期来看是不可持续的,除了要保持稳定的增长外,增长质量也成为越来越多的公司会考虑的问题:第三方面积中外拓占比、公司在非住细分赛道上的专业能力以及社区增值服务的种类、成色将会成为除了增速之外,未来衡量物业企业综合实力的重要因素。

4. 投资建议:推荐外拓实力强劲的龙头物企和具有稀缺性的非住标的

物业管理行业当前正处于成长性和盈利性双佳的黄金发展时期,各项指标持续优化。但随着2020年上市物企逐渐增多,竞争加剧,竞争门槛不断提高,物业企业估值两极分化态势逐渐显现。我们持续推荐成长性好的规模企业和细分赛道龙头。物业管理公司推荐包括A股:招商积余、新大正;港股:碧桂园服务、融创服务、金科服务、永升生活服务、宝龙商业、华润万象生活。

5.风险提示

1)竞争加剧导致物业公司不能如期完成外拓目标,抑或收并购价格过高导致后期无法消化;

2)由于住宅物业费的上涨的刚性,物管项目有自身生命周期,到一定程度和年限后利润率可能下滑;

3)社区增值服务长期无法找到成熟的商业模式和盈利点。

注:本文26家物业公司,包括碧桂园服务、恒大物业、华润万象生活、融创服务、雅生活服务、世茂服务、绿城服务、金科服务、保利物业、永升生活服务、中海物业、招商积余、新城悦服务、宝龙商业、合景悠活、卓越商企服务、蓝光嘉宝服务、建业新生活、新大正、滨江服务、时代邻里、远洋服务、彩生活、佳兆业美好、奥园健康、荣万家。

(智通财经编辑:曾盈颖)