本文来自微信公众号“美股研究社”。

随着全球疫苗接种的普及和经济逐渐恢复,出行限制解除之后,网约车行业正在迎来复苏。Lyft(LYFT.US)和Uber(UBER.US)分别在美东时间5月4日和5日对外发布2021Q1财报。财报发布后,Lyft在Q1营收为6亿美元超出市场预期,但亏损同比扩大;而Uber营收29亿美元同比下降11%不及预期,但同比亏损大大收窄。

公布业绩后,Lyft当天盘后涨超6%,Uber盘后跌超4%。一直以来,Lyft与Uber之间的激烈竞争从未停止。进入2021年全球出行市场需求增加,两家公司订单情况如何,业务是否复苏?从市值来看,Lyft与Uber市值差距在进一步拉大,为何两家公司在资本市场的表现不一?带着这些问题,我们从他们新发布的财报来一探究竟。

因全球出行需求恢复,Uber与Lyft网约车业务恢复增长速度不一

在全球网约车市场,Uber与Lyft不仅一直在竞争,而且业务层面也一直被外界所比较。从新财报来看,我们也可以看看这两个巨头在业务层面的不同表现。

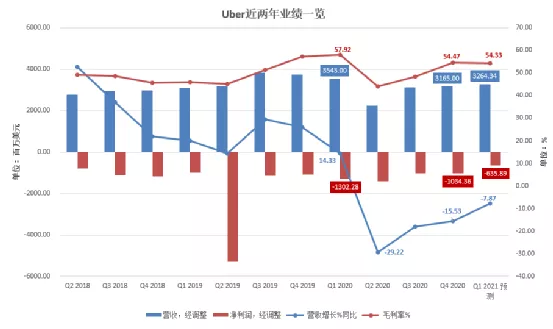

Uber财报显示,Q1营收29亿美元,市场预期33亿美元。

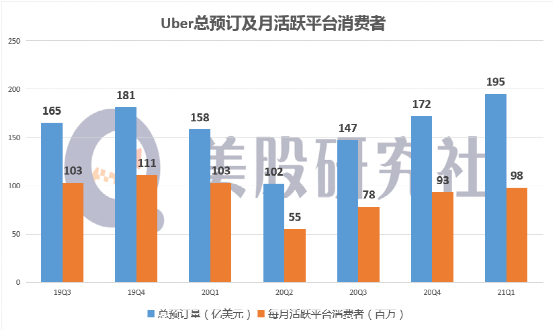

具体来看,Uber Q1当季总订单额同比增长24%至195亿美元,创历史最高,此前三个季度的连续同比下跌,市场预期181亿美元。其中,打车业务总预订额同比下跌38%至68亿美元,外卖业务总预订额同比猛增166%至125亿美元。公司表示,4月是总预订量最好的一个月。

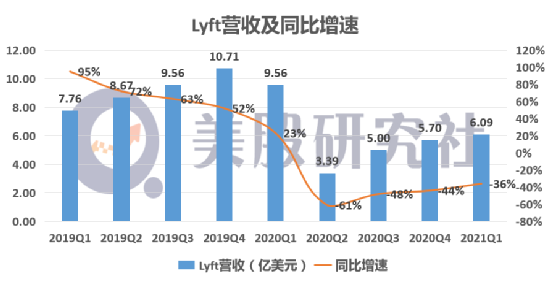

网约车业务同样是Lyft核心业务。财报显示,Lyft 2021Q1营收6.09亿美元,尽管同比下降36%,但仍然超出市场预期5.59亿美元。

Lyft Q1调整后每股亏损逊于华尔街分析师预期,但Q1营收超出预期,从而推动其盘后股价上涨逾4%。

从两个网约车巨头披露的打车业务的数据来看,虽说Uber在这个业务上同比下滑,但该业务贡献的营收规模是Lyft的近10倍。从侧面反映,Uber在全球的市场份额还是要比Lyft占据更多优势。

网约车业务给两个巨头贡献的营收规模差距主要还是体现在活跃司机跟消费者数据上。

用户方面,Uber活跃平台月度消费者(MAPC)达到9800万,环比增长5%,同比下降5%至9800万,交付MAPC同比增长超过70%。在截至2021年3月31日的季度中,消费者平均每月花费约66美元,并每月使用平台约5次。

此外,Lyft Q1活跃司机人数为1349万,每位活跃司机营收45.13美元,两项数据均超出市场预期。乘客方面,Lyft Q1活跃乘客人数为1349.4万人次,与去年同期的2121.1万人次相比下降36.4%,Q1每活跃乘客收入为45.13美元,与去年基本持平。

这两个核心数据的竞争一直是Uber跟lyft竞争的焦点,如何控制好成本在这两个数据上也是他们面临的共同问题。

原本是同一赛道同一起跑线,但如今Uber已经是近千亿美元的市值,但Lyft市值还不到200亿美元,差距越拉越大,也早已不是一个体量级。

另外,从业务布局上看,业务多元化的Uber和业务相对单一的Lyft正在沿着不同的路径,上演不同的复苏故事。

Lyft业务单一,抗风险能力较弱。在美国市场的客流量还未恢复正常水平的情况下,对于只专注于北美叫车市场的Lyft,疫情的冲击无法短期内消散。

而Uber除了打车,还有外卖和货运业务,借助多元化策略分散了公司的整体经营风险。去年外卖业务逆势爆发,抵消了打车业务订单下滑带来的损失。

在财报发布后,两家公司的高管对于后续的发展均有不同的表态。

公布财报后,Uber也设定目标,重申在年底实现盈利的预期。Uber CEO 在财报电话会议上表示,终于在隧道尽头看到了“曙光”,随着越来越多的消费者再次出行,同时继续使用Uber不断扩张的外卖业务,Uber开始在所有领域全线开火。

Lyft的CEO Logan Green称,过去一年公司取得的进步正在获得回报,随着经济复苏持续,有信心公司可以创造强劲的财务业绩。Lyft CFO Brian Roberts称,Q1业绩格外强劲源于恢复外出活动的民众增加,因为需求高涨,Q1的业绩比公司自身的预期要好。

Lyft CEO预计,Q2营收将在6.8亿-7亿美元之间,同比增长100%-106%。预计边际贡献率将在56.5%-57.5%之间,调整后的EBITDA亏损在3500万-4500万美元之间。

美股研究社认为,总体而言,UberQ1营收不及预期,但与去年同期相比,亏损大大缩减,总订单量创历史新高。虽然未来业绩仍面临不确定性,但Uber业务在不断复苏是事实。

近期,多家机构和分析师上调Uber的目标价,并给予买入或增持评级,比如富国银行和摩根大通都表示出看多情绪,说明机构认可了Uber的价值,在疫情冲击之下,Uber的商业模式被证明具有非常强的韧性。

业务复苏致Uber亏损大幅收窄,Lyft营收虽超预期但亏损扩大

亏损是Uber跟Lyft绕不过去的坎。从本季度财报来看,两家公司在亏损上的表现还是有不同。

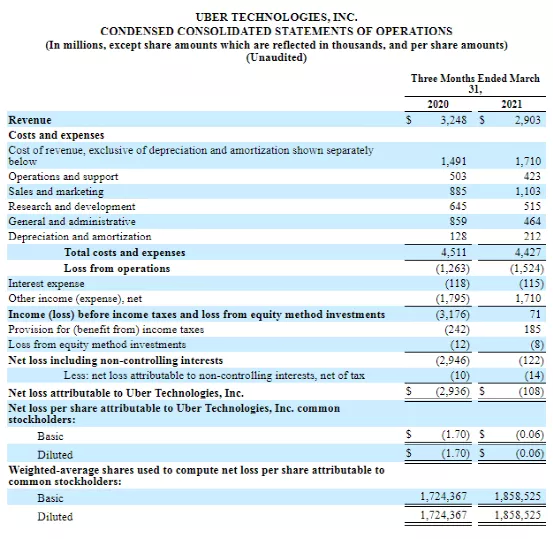

虽然Uber营收不及预期,但是亏损大幅收窄——亏损缩小主要由于去年末将自动驾驶业务(ATG)出售给初创公司Aurora带来的16亿美元剥离收益。

公布业绩后Uber盘后上涨1%。

Q1每股摊薄亏损为6美分,连续12个季度录得每股亏损,但显著好于市场预期的每股亏损54美分,去年Q1公司每股亏损为1.71美元,去年Q4的每股亏损为64美分。

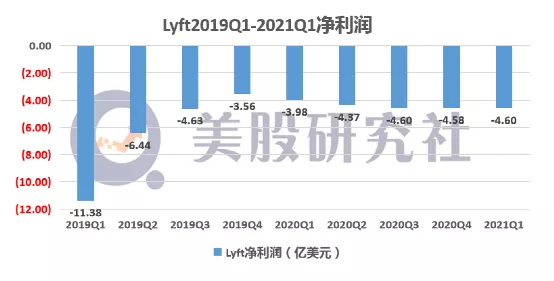

同一赛道的竞争者Lyft在本季度亏损同比扩大。本季度Lyft净亏损4.273亿美元,市场预期净亏损3.16亿美元,去年同期净亏损3.981亿美元;公司一季度调整后每股亏损1.31美元,市场预期亏损0.97美元。

两家公司都还处于亏损,最重要的原因还是在于目前的投入成本过高,尤其是在司机跟消费者数据增长上投入不低。

目前华尔街对Lyft的共识评级为“适当买入”,有22位分析师予以“买入”评级,10位予以“持有”评级,平均目标价位71.68美元,意味着该公司股价未来有31.5%的上涨空间。

虽然公司高管和分析师们都看好Lyft的前景,但值得投资者注意的是,Lyft Q1净亏损4.6亿美元,市场预期净亏损3.16亿美元,去年同期净亏损3.98亿美元。可以看出自2019Q4后,Lyft的亏损持续扩大。

另外,美股研究社认为,疫情也是影响到他们成本支出的原因之一。从财报数据看,Lyft的收入和服务司机人数都明显低于去年Q1疫情在美国大爆发前的水平。Lyft打车业务还在复苏之中,且订单量较去年同期少很多,因此营收等财务数据同比下滑明显。

制图:老虎证券

为了应对亏损,Lyft近期计划出售自动驾驶业务,将由丰田子公司Woven Planet Holdings接手。Lyft表示,剥离自动驾驶业务将帮助其节省1亿美元的运营支出,从而更快实现盈利。从战略上来说,这是在正确的时间做出的正确举动。

Lyft CEO在财报电话会议上表示,Lyft将继续投资于以核心能力为基础的增长计划,并将Lyft生态系统的一部分或基础的资产货币化。预计这些战略投资将为长期自由现金流增长做出贡献。

在美股研究社看来,在今年下半年,后疫情时期消费者行为继续面临不确定性,未来业绩会更加困难,Lyft想要走出阴霾还需要在业务层面深入扩展来提升自身盈利能力,从而扩大Lyft的想象空间提升公司估值。若无法削减疫情带来的冲击,Lyft将更难实现盈利。

龙虎之争日益激烈,出行需求增加能否带动业绩爆发?

去年,受新冠疫情影响,Uber和Lyft网约车业务大幅下滑,随着经济逐渐放开,分析师预计网约车业务也将迎来复苏。根据Edison Trends的数据,目前,Uber和Lyft已挽回了去年3月急剧下滑期间失去的业务的52%。

研究公司M Science的分析师史蒂芬·温斯坦表示,只要解除限制,乘车需求就会急剧增加。

对于接下来的行业前景,二者都表现乐观。

Uber CEO表示,“公司看到了一些复苏的迹象”。Lyft认为,Q1业绩体现了经济持续复苏,以及优于预期的复苏前景。

随着下半年疫苗接种的普及和出行需求的增加,能否带动网约车业绩爆发?

美股研究社认为,网约车业务复苏已是共识,但依然需要关注几个重要因素,首要因素就是疫情。如果疫情反复,对网约车业务来说必定带来持续影响。

其次,随着用车订单的增加,还面临着另外一个难题——是否有足够的驾驶员来支持Uber和Lyft的业务反弹?

Uber CEO此前财报电话会上表示,他担心平台可能没有足够的司机,尤其是今年下半年。为了应对网约车业务的反弹,上个月底Uber还计划斥资2.5亿美元开展司机奖励计划,鼓励更多司机重返道路,满足后疫情时代激增的打车和外卖需求。

美股研究社认为,司机的短缺一方面是担心感染病毒,Uber没有投入足够的资源来保证司机的安全;而另一方面,更重要的是,疫情冲击下美国有相当一部分人失业,在就业市场的供需失衡下,可以看出Uber提供的收入对司机没有足够的吸引力。

另外,有投资者担心Uber面临监管风险,越来越多的国家会要求公司将零工司机视为雇员,而雇员享有的一些工作福利会蚕食公司盈利。

4月29日上周四,Uber曾一度深跌超9%,当日美国劳动部长Marty Walsh表示,与Uber和Lyft等网约车公司签约的驾驶员临时工,“应当被视为相关公司的雇员,理应获得相关福利。”而提升参与零工经济的人们福利恰好是美国拜登政府竞选承诺。

政策变化可能会颠覆打车和送餐应用的核心商业模式,使其更难实现盈利。并且,一旦将数量庞大的司机群体视为合法员工,Uber和Lyft的运营成本也将大幅增加,对于仍在亏损的Uber和Lyft而言,业绩将继续承压。

(智通财经编辑:张金亮)