本文来自“每经牛眼”。

投行业务历来是券商必争之地,尤其以IPO为最。

东方财富Choice金融终端数据显示,今年4月,共有24家券商完成了IPO承销业务,3月为21家,募集资金总额合计为378.74亿元,3月募集资金总额为276.8亿元,环比增长36.83%。

4月证券行业合计实现IPO承销与保荐业务收入24.53亿元,而3月行业IPO承销与保荐收入为18.52亿元,环比增长32.45%。

从数据来看,4月受益于新股常态化发行,越来越多券商投行享受到了扩大直接融资带来的益处。

中信建投承销5家领跑 长江、民生连续两月表现突出

按照承销金额计算,4月IPO承销规模排名前5的券商分别为海通证券、兴业证券、中信建投、国泰君安、安信证券,IPO承销金额分别为50.04亿元、49.23亿元、43.68亿元、38.08亿元、37.71亿元。市场份额分别达到13.21%、13.00%、11.53%、10.06%、9.96%。

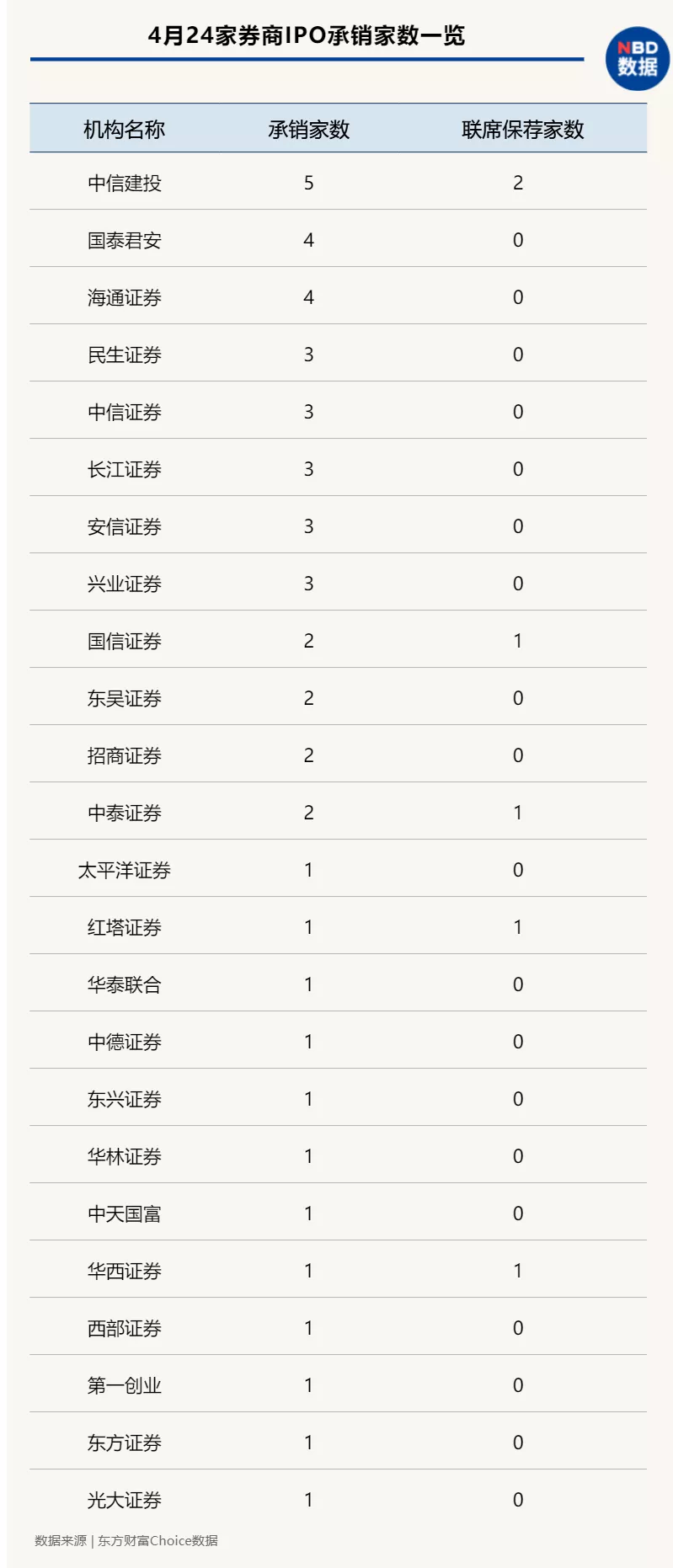

按照承销家数来计算,中信建投承销了5家,海通证券、国泰君安承销了4家,兴业证券、安信证券、长江证券、中信证券、民生证券承销了3家,招商证券、东吴证券、中泰证券、国信证券各承销了2家,其余上榜券商均只承销1家。

以承销收入计算,排名前五的分别是海通证券、国泰君安、安信证券、兴业证券、中信建投,承销收入分别达到3.05亿元、2.54亿元、2.38亿元、2.34亿元和2.18亿元。24家券商合计实现承销收入24.53亿元,而其中排名前五的券商合计实现收入12.51亿元,市场份额合计占比为50.99%。(以上原始数据均来自于东方财富Choice金融终端根据)

对比3月数据来看,诸如海通、中信建投等第一梯队券商仍在IPO承销领域占据绝对优势,但一些区域性券商也呈现出明显的“后劲”。如民生证券连续两个月完成了3单承销,长江证券继3月完成了4家承销后,4月又完成了3单。说明部分中小券商在资本市场大发展背景下,也正通过挖掘自身人脉、资源等优势尝试弯道超车。

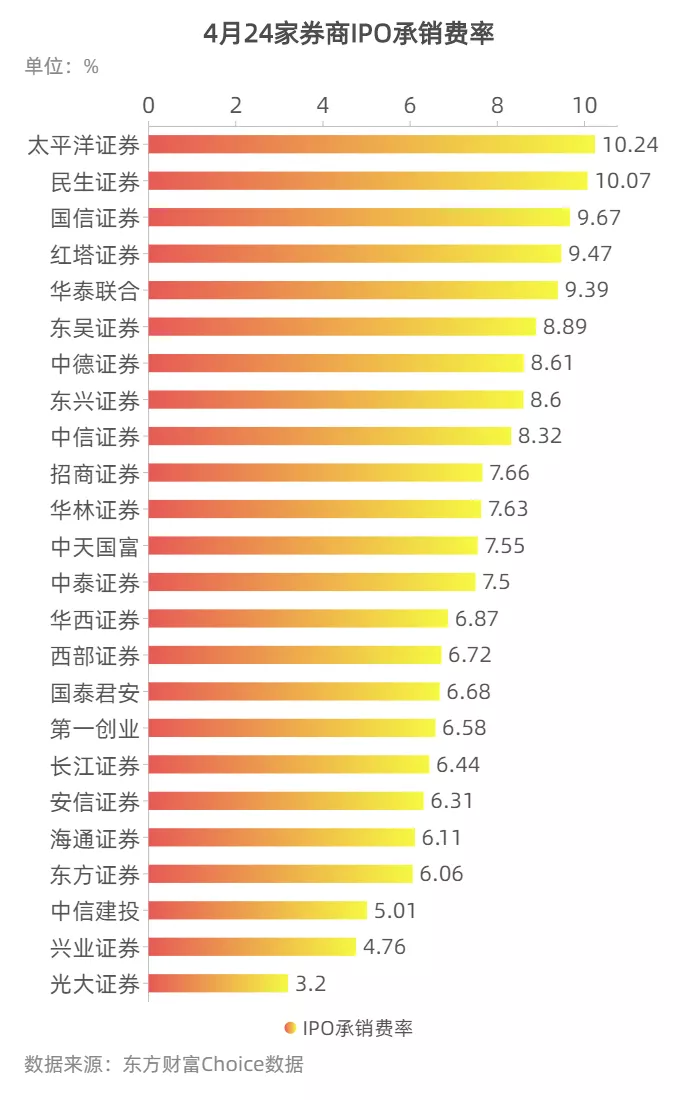

承销费率方面,24家保荐机构整体平均承销费率为6.48%(按照承销收入/募集资金估算),相比之下,3月承销费率为6.69%,2月为6.73%。尽管三个月数据样本尚少,但某种程度上仍反映出券商投行领域存在激烈竞争。

分券商来看,4月承销费率最低的是光大证券,只有3.20%,这一数据甚至低于2月、3月最低值(3月最低的是国信证券,为4.20%。2月最低是东莞证券的3.68%)。4月承销费率最高的是太平洋,达到10.24%。(上述原始数据出自东方财富Choice金融终端,如遇联席承销,东财将承销金额和承销费用按照承销商实际配额统计,如果没有公布实际配额,按照联席保荐机构数量做算术平均分配)。

光大证券4月承销了沪市主板上市公司德业股份。招股书显示,德业股份主要从事蒸发器、冷凝器和变频控制芯片等部件以及除湿机和空气源热泵热风机等环境电器产品的研发、生产和销售。由于2017~2019年德业股份有七成营收来自美的,同时,美的又是德业股份第一大供应商,在其IPO排队期间曾引发舆论争议。但最终德业股份顺利上市,发行价为每股32.74元,募集资金总额为13.96亿元,光大证券实现了4471.69万元保荐承销收入,此单承销费率仅为3.20%,创下2月以来新低。

太平洋4月承销了津荣天宇,网上发行日期为4月22日,其募集资金总额仅有4.38亿元(发行价为每股23.73元,发行数量为1847.68万股),承销保荐收入为4491.94万元,因此其承销费率被拉高至10.24%。

华龙证券保荐珈创生物被否 科创板上市委问询创新性等问题

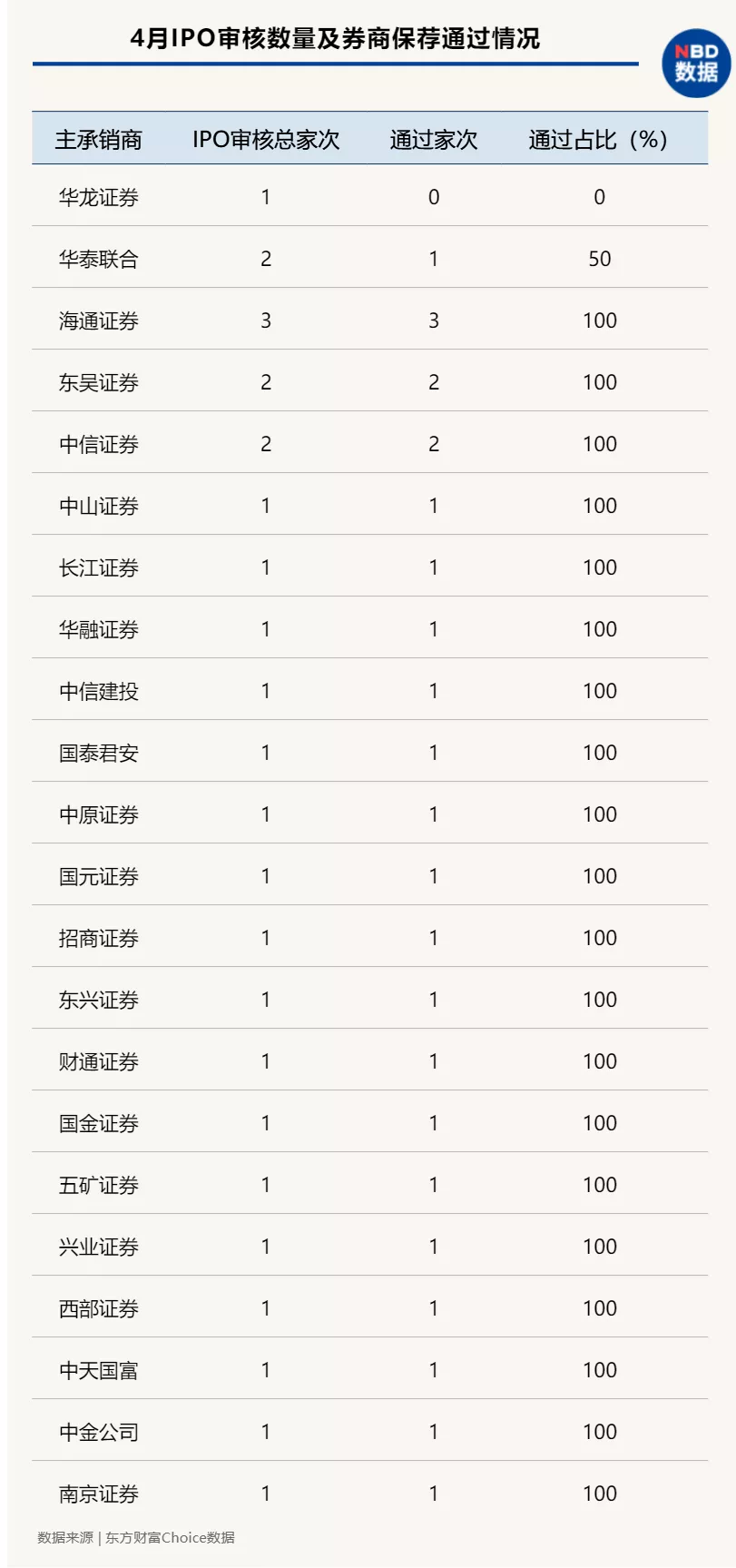

过会率方面,4月证监会发审委、交易所上市委合计审核了27家公司的上市申请,过会一共25家,整体过会率为92.59%,有1家未过会,1家取消审核。相比3月82.05%的过会率,4月IPO通过率大幅提升,部分原因可能与前期监管不断强调压实中介责任后,投行近两月对申报材料进行了大量完善有关。

注:华泰联合保荐的老铺黄金是被取消审核。

最失意的是华龙证券,仅申报1家,就被否决。

4月29日,上交所科创板上市委员会宣布,武汉珈创生物技术股份有限公司(以下简称珈创生物)首发不符合发行条件、上市条件和信息披露要求。今年,华龙证券暂未有保荐企业过会。

珈创生物是一家为生物制品企业、医疗机构、科研院所提供细胞建库与保藏、细胞检定、生产工艺病毒去除/灭活验证及相应生物安全评估第三方服务的高新技术企业,目前提供的检测服务为细胞检定、生产工艺病毒去除/灭活验证。

在之前的问询中,上市委着重于问询公司的科创板定位,技术和销售的独立性。在现场,上市委又问询了三大问题,仍然集中在创新性、持续经营能力等。

1,请发行人代表:(1)结合中国药典对相关检测工作内容、检测技术原理及方法等的描述,说明发行人主要从事的细胞检定业务的性质、技术通用性及稳定性、相关仪器及设备在其中所起的作用;(2)对比同行业检测机构,说明发行人所从事的该项业务的主要技术壁垒,分析发行人与同行业可比检测机构在检测技术上是否存在重大差异;(3)结合发行人部分核心技术专利由外部机构受让取得、发行人的自行研发投入较少、技术人员较少且人数在报告期内发生过较大波动等情况,论证发行人是否具有突出的创新能力。请保荐代表人发表明确意见。

2,请发行人代表说明:(1)发行人所持《检验检测机构资质认定证书》(CMA认证)和《湖北省生物安全实验室备案凭证》(BSL-2)等资质是否为发行人从事主营业务所必备;(2)鉴于该等资质将于2022年到期,一旦无法续期是否将对发行人的持续经营能力造成重大不利影响。请保荐代表人发表明确意见。

3,请发行人代表说明是否存在将非研发费用计入研发费用的情形,以及研发费用相关的内部控制是否完善。请保荐代表人发表明确意见。

而被取消审核的是华泰联合保荐的老铺黄金,去年11月,证监会曾经就老铺黄金首发申请文件出具反馈意见,要求老铺黄金就“现金流量净额为负”等52个问题进行补充回答。本次取消审核的原因是有事项需要进一步核查。

(智通财经编辑:玉景)