最近几天朋友圈被印度疫情刷爆了,每天新增几十万的新冠确诊病例,面对如此强的传染性,最有效的控制办法还是推行新冠疫苗,只有大面积接种新冠疫苗,才是目前世界上控制疫情的最有效手段。

目前已有多款新冠疫苗上市,但仍有不少的疫苗研发企业依旧处于临床阶段。由于新冠疫苗研发成本极高,据部分上市公司调研资料显示,新冠疫苗研发费用高达十几亿,如此高昂的费用支出,对于小的疫苗企业而言,无疑资金压力巨大,上市融资成为解决资金问题最好的方式,生物药研发企业四川三叶草生物制药有限公司(以下简称三叶草)就向港交所递交了招股书,中金和高盛担任联席保荐人。

提起三叶草,医药投资者并不陌生,今年2月,三叶草完成2.3亿美元C轮融资,本轮融资由高瓴创投和淡马锡共同领投。彼时,估值已经达到9.3亿美元,一年之内上涨6倍,也将这家此前甚少出现在公众视野的公司推向了台前。IPO前,三叶草生物前三大股东分别为董事长梁朋持股22.19%,高瓴资本持股18.43%,淡马锡持股10.61%。

智通财经APP了解到,三叶草是一家全球性的临床阶段生物技术公司,致力于开发新型疫苗及生物治疗候选产品,解决全球最危及生命的疾病及公共卫生威胁。Trimer-Tag专利技术平台是公司独有的研制新型疫苗及生物疗法的产品开发平台。通过该技术平台可以三聚体化数十种包膜RNA病毒(如冠状病毒、狂犬病、呼吸道合胞病毒(RSV)、流感、艾滋病病毒(HIV)及埃博拉病毒)。

截至最后实际可行日期,三叶草的产品管线包括六种候选疫苗、两种肿瘤候选产品及三种Fc融合候选产品,涵盖13种适应症,SCB-2019是公司的核心产品。

年内净亏损3.15亿元,新冠疫苗后来居上

目前三叶草并未有产品商业化,2019年至2020年分别亏损4858.3亿元人民币(单位下同)及9.13亿元,刨除可转换可赎回优先股公允价值变动,2020年净亏损3.15亿元。导致2020年亏损大幅增加的主要原因为公司研发费用大幅增加,从2019年的4579.9万元上升至2.28亿元。

由于研发费用的大幅增加,SCB-808(依那西普预灌装注射器制剂)进入国内III期临床试验,预计将在2022年提交新药申请,准备商业化。由于新冠疫情的影响,三叶草大力开发新冠疫苗,依托Trimer-Tag©技术平台构建的重组蛋白新冠疫苗有可能后来居上。

2020年12月,三叶草生物发布重组蛋白疫苗I期临床结果,研究数据表明在与美国生物制药公司Dynavax的CpG1018加铝佐剂联合使用下,该新冠疫苗可在成年和老年受试者中诱导出强烈的免疫应答,显示了良好的安全性和免疫原性。

今年上半年,三叶草生物启动了重组蛋白疫苗与CpG/铝佐剂系联合使用的全球范围II/III期临床有效性试验,预计将在今年年中取得中期疫苗疗效数据。

招股书透露,若结果积极,三叶草生物将于今年下半年向EMA、国家药监局及世界卫生组织提交有条件的监管审批申请,并计划在2021年年底前启动产品上市。

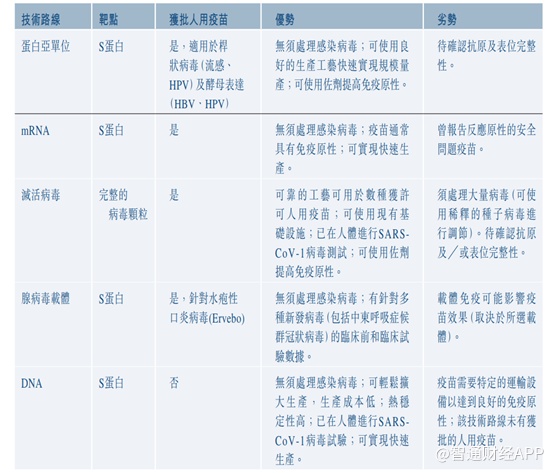

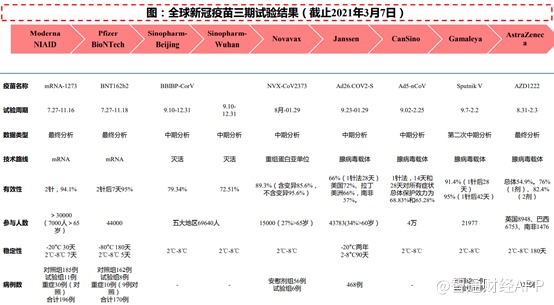

目前,全球共有五条主要的疫苗开发技术路线获使用开发COVID-19疫苗,包括重组蛋白、mRNA、灭活病毒、腺病毒载体及DNA。截至4月21日,全球共有249款新冠肺炎疫苗候选药物。虽然候选疫苗众多,但处于上市阶段(附有上市条件和上市前期)的却寥寥几款。249款新冠肺炎疫苗中,处于附有条件上市及上市前期阶段仅有7款,处于临床II期及临床III期的有20款,剩余基本处于临床I期及临床前阶段。

与其他几种技术路径相比,重组蛋白技术路径无须处理感染病毒,可使用良好的生产工艺快速实现规模量产,并且可使用佐剂提高免疫原性。该技术已应用多年,效果也不错。

从目前上市的几款疫苗数据来看,重组蛋白疫苗的有效性高达89.3%(含变异85.6%,不变含变异95.6%),并且储藏温度在2℃~8℃,数据非常好。

根据弗若斯特沙利文的资料,假设疫苗方案为两剂次,以及考虑全球政府的采购及储备,预计直至2026年全球需要的COVID-19疫苗量将达到约150亿剂。中国有14亿人口,倘若按每人需要接种2剂计算,接种率达到70%,那么至少需要19.6亿剂。

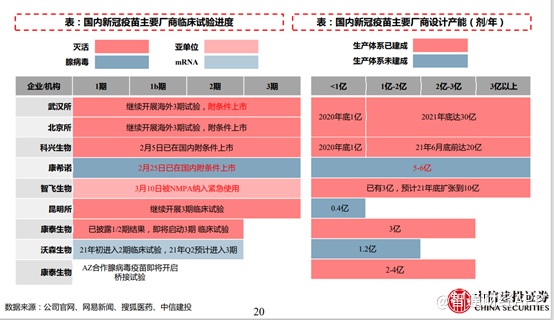

目前国内的新冠厂商设计的产能合计约为70亿剂左右,但这些产能大部分在2021年底才陆续上市,并且这些疫苗厂商并非国内自用,不少疫苗出口到国外,因此对疫苗的需求量仍十分明显。

只要三叶草的重组蛋白疫苗能在年底之前获批,仍有非常大的市场空间。目前三叶草有四台2000升生物反应器,约合每年生产超过10亿剂的新冠疫苗(SCB-2019)。截至目前,三叶草的长兴厂房已取得符合欧盟cGMP标准的QP资格,2021年预计将会进行SCB-2019(CpG1018加铝佐剂)全球上市许可新药申请相关的其他批准前GMP检查。

不过需要注意的是,目前全球市场共有14款COVID-19疫苗及24款候选疫苗处于II/III期或较后阶段。具体而言,俄罗斯联邦及中国各有一款COVID-19重组蛋白疫苗,全球有11款重组蛋白候选疫苗处于II/III期或较后阶段。

而且重组蛋白技术路径、mRNA技术路径以及腺病毒载体路径产能基本上没有受限制,因此后续不排除会出现新冠疫苗产能过剩的局面。一旦产能过剩,届时拼的将是技术,效果更好的疫苗,将获得更大的市场。

TNF-α抑制剂市场空间大,但竞争对手已上市多年

再看公司的SCB-808(依那西普生物类似药),依那西普是一种TNF-α抑制剂,用于治疗类风湿性关节炎(RA)、类风湿性脊柱炎(AS)和银屑病。

依那西普的适应症之一是类风湿性关节炎,这是一种自身免疫性疾病,目前类风湿性关节炎的常用治疗手段涉及患者宣教、休息及运动、关节保护、药物治疗和手术治疗等。根据沙利文资料显示,2019年中国的患者达591万例,2015年至2019年的复合年增长率为0.6%,估计该数据将按0.7%的复合年增长率增加至2030年的641万例。

目前类风湿性关节炎有两种主流治疗方案,即传统抗风湿药(DMARD)以及TNF-α抑制剂单抗及小分子药物等靶向药物。根据弗若斯特沙利文资料,传统合成DMARD是全球公认的RA一线用药,但是对于中度和重度患者,TNF-α抑制剂单抗等生物药具有更好的疗效。

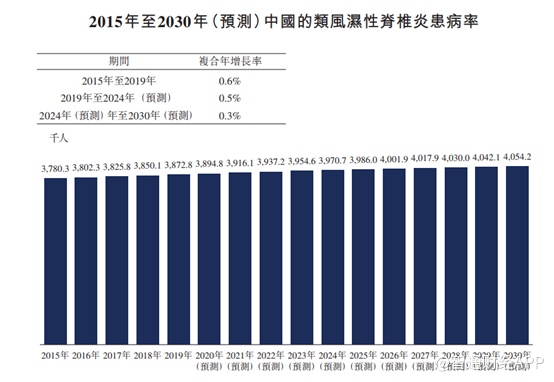

依那西普的另一个适应症是类风湿性脊椎炎。根据流行病学研究,2019年中国的类风湿性脊椎炎患病达387万例,2015年至2019年的复合年增长率为0.6%,预计患者人数将按0.4%的复合年增长率增加至2030年的405万例。

类风湿性脊椎炎并无治愈方法,但有可减轻症状及推迟疾病进程的疗法。目前非甾体抗炎药(NSAID)用于一线治疗而TNF-α抑制剂用于二线治疗。NSAID疗法能快速改善患者的腰背部疼痛与僵硬,但是NSAID可诱发恶心、过敏及高血压等副作用。TNF-α抑制剂可快速降低疾病活动程度,在随机临床试验中显现出显著的改善病情的效果,TNF-α抑制剂因而可使患者长期受益。

市场空间方面,依那西普是安进、辉瑞公司及武田制药销售的一款畅销药物,2020年全球销售额达63亿美元。

中国目前有四款依那西普生物类似药在售,两款正在进行BLA审核,两款正在临床试验中接受评估。

所有获批的依那西普生物类似药为冻干粉剂。该剂型在注射前须由经过培训的医疗人员加水复原。此外,由于中国所有在售的依那西普生物类似药都是在国家药监局于2015年颁布的《生物类似药研发与评价技术指导原则(试行)》施行前获批,这些依那西普生物类似药均无发布临床试验结果,证明其与Enbrel的生物等效性。三叶草生物制药的SCB-808是唯一一款进行与Enbrel生物等效性研究的在研产品。

对于三叶草来说,虽然公司的SCB-808是唯一一款进行与Enbrel生物等效性研究的在研产品,但是在销售方面,益赛普、恩利、强克以及安百诺已经销售多年,且销售稳定。作为新进入者,三叶草尚未有产品商业化经验,且即使新冠疫苗今年能获批上市,其销售渠道一方面无需自己开拓,另一方面疫苗与药品销售渠道完全不一样,因此SCB-808上市后,三叶草仍需组建销售渠道,验证其销售能力。

综合来看,三叶草研发管线十分丰富,因此需要高额研发支出,就新冠疫苗来说,通常三期临床费用就高达十几亿,而三叶草2020年末现金及现金等价物仅5.16亿元,不够开展新冠疫苗三期临床,因此上市融资对它来说是最好的途径。

只要新冠疫苗这个大品种年内能获批,基本上能给三叶草带来足够的现金流,支撑公司研发后续的产品。就疫苗管线而言,也就新冠疫苗进度较快,其他的品类虽多,但进度较慢,给不了太多估值;在抗肿瘤领域,三叶草也有布局,不过目前也仅在临床一期以及发现阶段,后续仍需烧大量的钱;在Fc-融合蛋白方面,三叶草也就一款依那西普生物类似药进度较快,其他几大适应症也均处于IND阶段。可见,三叶草后续仍需大量的研发支出,目前上市也足以看出公司十分缺钱,想依靠资本的力量完成其新冠的研发,并支撑后续的产品研发支出。