本文转自微信公众号“头豹”。

芯片短缺愈演愈烈,产业开启“涨价潮”

从2020年9月至今,晶圆代工厂频频涨价。台湾地区,台积电(TSM.US)创造了5天涨价3次的“新纪录”。大陆方面,中芯国际(00981)也于4月1日通知客户代工价全线上调,华润微电子更是早在1月就做了调价。据调查,产品涨价幅度最高达30%。不仅是代工厂涨价,芯片研发和销售公司也随之涨价。4月15日,LED驱动芯片龙头晶丰明源再次涨价,原因是上游原材料成本、晶圆厂和封装测试厂成本上升。

汽车行业“缺芯”程度有多严重?造成影响有多大?

汽车行业本轮芯片荒种类影响范围覆盖高中低端全部车型,应用量巨大。此次芯片短缺种类主要为MCU,是汽车中不可获缺的部分。MCU应用于EPS和ECU中, ESP应用于10万元以上的中高端车型,ECU应用于低中高端所有车型的控制系统中。MCU单车用量大,MCU扮演着汽车内各类分散设备“小脑”的角色,分散在座位、雨刷、空调、影音、动力等多个部分,一辆车包含几十甚至上百个MCU。仅分析ECU所需MCU数量,普通传统燃油汽车、豪华传统燃油汽车、智能汽车的单车ECU数量平均为70、150、300个。考虑到每个ECU中均需要MCU,单车中MCU数量至少高于70个。

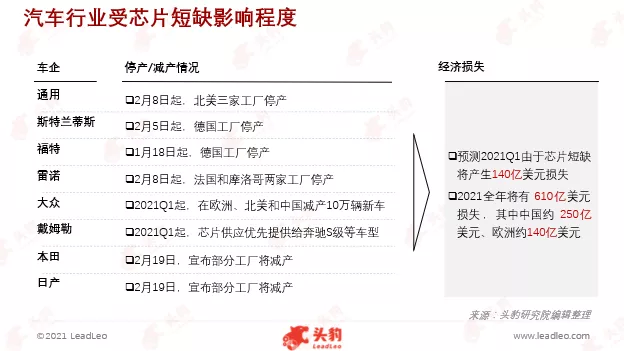

芯片大厂延期交付,芯片价格大涨,汽车产量下滑明显,预估2021全年芯片短缺将造成汽车行业经济损失610亿美元。国际大厂普遍延迟交付期,MCU交付期至少延长6-16周。正常情况下MAU交付期在10-20周期间,本轮芯片荒中,恩智浦(NXPI.US)、意法半导体(STM.US)、德州仪器(TXN.US)交付期预计分别延长至26周、24-30周、36周。芯片厂商普遍提价10%-20%,预计高价位将保持到2021年Q3。受本次芯片荒影响,汽车行业产量严重下滑,经济亏损预计超600亿。

据Bernstein预计2021年“缺芯”在全球造成汽车产量损失为200-450万辆,AlixPartners预测2021Q1本轮汽车芯片短缺将造成140亿美元损失,2021全年将有610亿美元损失,其中中国占250亿美元、欧洲占140亿美元。

从需求端看,本轮“芯片荒”原因为何?是否会持续?

汽车厂商低估需求反弹,芯片上游厂商产能调整具有滞后性。汽车行业在疫情后恢复速度超预期,汽车厂商低估需求反弹。受疫情影响,2020年上半年汽车需求萎靡,2020年4月汽车销量同比下滑43%,汽车厂商纷纷进行芯片砍单,导致芯片供应商或降低产能或暂时停工。

2020下半年,疫情逐渐好转,汽车需求回暖,至2020年9月,汽车销量已基本恢复到2019年同期水平,而汽车厂商预测普遍偏悲观,低估需求反弹。芯片上游厂商产能规划所需周期长,产能调整具有滞后性。汽车芯片厂商需在整车出货前5-6个月完成产能规划,因此,车企对未来市场需求的低估导致汽车芯片供应不足,上游供应链需要至少两个季度调整产能。

消费电子厂商囤积芯片,挤占汽车芯片产能。对地缘政治不确定性的恐慌促使手机厂商囤积芯片。中美贸易争端使得华为遭受美国制裁而无法获取芯片,只能提前囤积芯片。在2020年接到制裁通知后,华为将芯片库存量从一个月消耗量增加至两年消耗量。其他手机厂商如VIVO、小米(01810)也纷纷效仿,准备屯粮过冬,高企的手机厂商芯片库存占用了芯片厂商部分产能。手机出货预期增加,各手机厂商加大芯片采购以期占领市场。受益于疫情的恢复,以及5G换机,小米、OPPO、VIVO等手机厂商对2021年手机销量预期持乐观态度,纷纷囤积芯片准备增加手机产量以抢占市场份额,进一步加剧芯片的囤积现象。

从供应端看,本轮“芯片荒”原因为何?是否会持续?

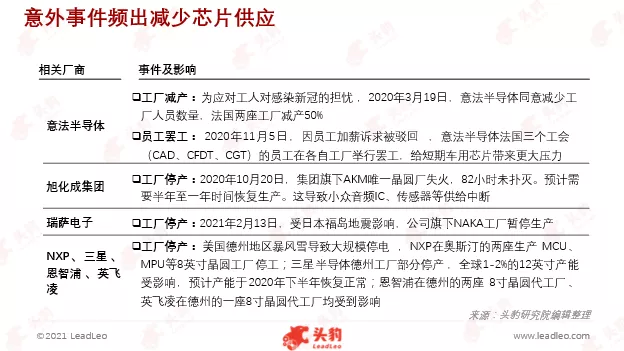

疫情叠加火灾、暴风雪等各种意外,全球芯片产能受挫,预计疫情产生的影响将持续。IDM及代工厂为应对疫情,停工停产降低芯片产能。疫情近期有反复苗头,全球范围内芯片厂商停工减产可能性增大。芯片厂商在新冠疫情期间停工停产,使得全球芯片供应量下降。如2021年3月19日,为应对欧洲新冠病毒的蔓延,意法半导体位于法国的两座工厂减产50%,以减少工厂人员数量,保持安全社交距离。意法半导体是业内半导体产品线最广的厂商之一,2019年在汽车半导体行业市占率居全球第五,受影响的两个工厂分别为其最大的8英寸晶圆厂和开发氮化镓工艺技术的主力工厂,因此两个工厂的减产对汽车芯片供应产生较大影响。

2020年4月16日,世卫组织在新冠肺炎例行发布会上表示,过去两个月内,全球每周新增病例数量几乎翻倍,目前感染率水平已接近历史最高水平,疫情反复迹象出现,全球范围内停工停产可能性增大。自然灾害频发,损失产能或需到2021年下半年再恢复。美国德州因暴风雪袭击导致多地出现了停电危机,导致三星位于奥斯汀的晶圆厂暂时关闭,恩智浦半导体和英飞凌的半导体生产线也受到影响。此外,日本福岛近海海域发生强震,同样严重冲击了日本半导体产业。全球车载芯片市场份额排名第三位的日本瑞萨电子,因旗下一家主力工厂受地震影响一度停电。震后为确认设备完好性继续被迫停产检查。

芯片产业链全球一体化程度有多深?去全球化需要多大代价?

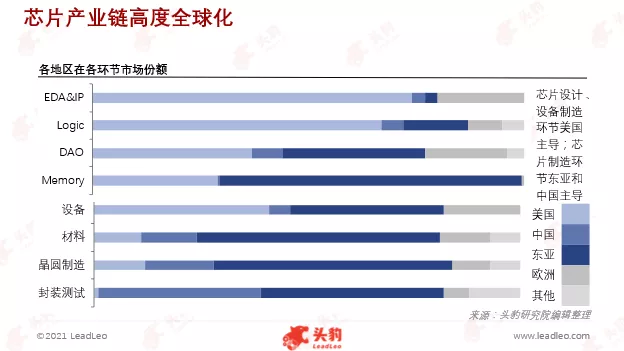

芯片产业链高度全球化,去全球化供应链需巨额前期投入,且生产成本将大幅上升。芯片产业链高度全球化,各地区在不同生产环节中独具优势。半导体是世界上交易量第四大的产品,仅次于原油、成品油和汽车,行业具备高度专业化的全球供应链。

半导体供应链上有超过50个节点,平均有来自25个国家的企业参与直接供应链,23个国家的企业参与支撑工作。所有国家产业链中相互依存,在部分环节发挥其相对优势。

美国科技实力领先,在研发密集型活动中处于领先地位,在EDA、Core IP、芯片设计和先进制造设备环节占据全球主要份额;东亚政府支持大规模资本投资,因此拥有强大的基础设施和熟练的劳动力,在晶圆制造环节处于前沿;中国则在技术和资本密集度相对较低的组装、封装和测试环节积极投资,形成独特优势。

全球化的芯片供应链经济效率最高,去全球化需要高昂投资。全球产业链充分发挥相对优势,达到最高经济效率。假设每个地区建立完全自给自足的本地半导体供应链以满足当地的半导体消费水平,预计至少需要1万亿美元的前期增量投资,这将导致半导体价格总体将上涨35%至65%。

深度见解:芯片荒短期内不会消失,芯片产业完全去全球化不符合经济效益

芯片行业供需两端失衡现象短期内无法消除。从需求端看,汽车行业芯片厂商至少需要两个季度完成产能调整。同时,中国企业处于美国实体清单将成常态,且实体清单存在扩张风险。从供应端看,新冠疫情在全球范围内并无好转趋势,芯片供应端仍存在停产减产的风险。

芯片产业国产化是必经之路,但完全去全球化不符合经济效益。芯片是高端制造业的核心基石,是中国科技兴国的基本保障。作为最大的芯片使用国,中国却长期依赖芯片进口,只有掌握了芯片产业的核心技术,中国发展才能不掣肘于美国等芯片强国,芯片国产化是必然趋势。

然而,芯片产业链高度复杂,各地区占据优势的技术、资源各不相同,只有全球分工协作才能达到经济效益最大化。如果完全去全球化,芯片成本将上涨35%-65%,企业发展将受限于高昂的原料成本。

(智通财经编辑:李均柃)