本文转自微信公众号“中金点晴”。

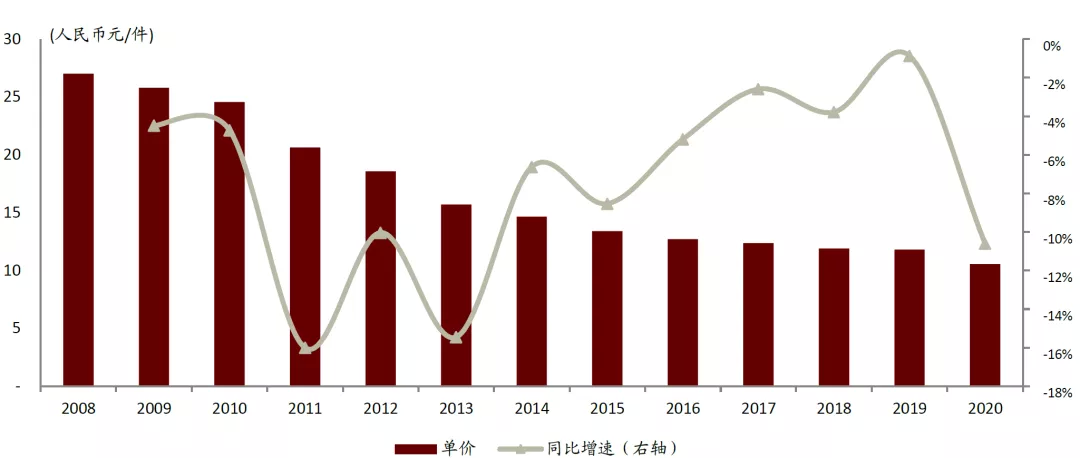

2020年以来由于部分公司新进入、快递件量的非均匀分布,导致电商快递价格竞争加剧(2020年全年价格下降11%,为近几年来降幅最大),导致主要公司(即使扣除疫情影响)盈利均出现下降,申通第一次扣非后亏损。但我们关注到近期行业主管机构的监管动向,结合美国快递市场竞争和出清的经验,我们认为在当前时点龙头快递公司市值偏低估,迎来布局时机。

摘要

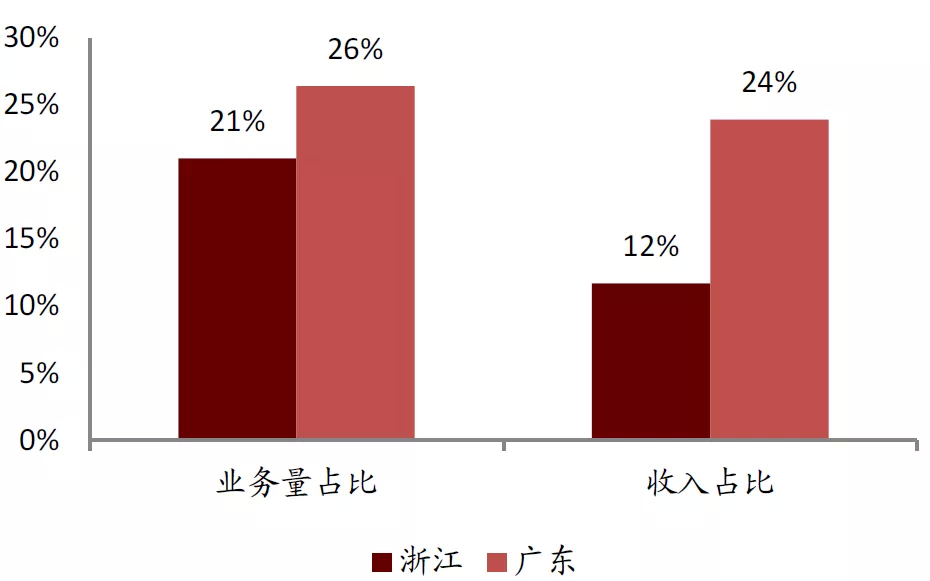

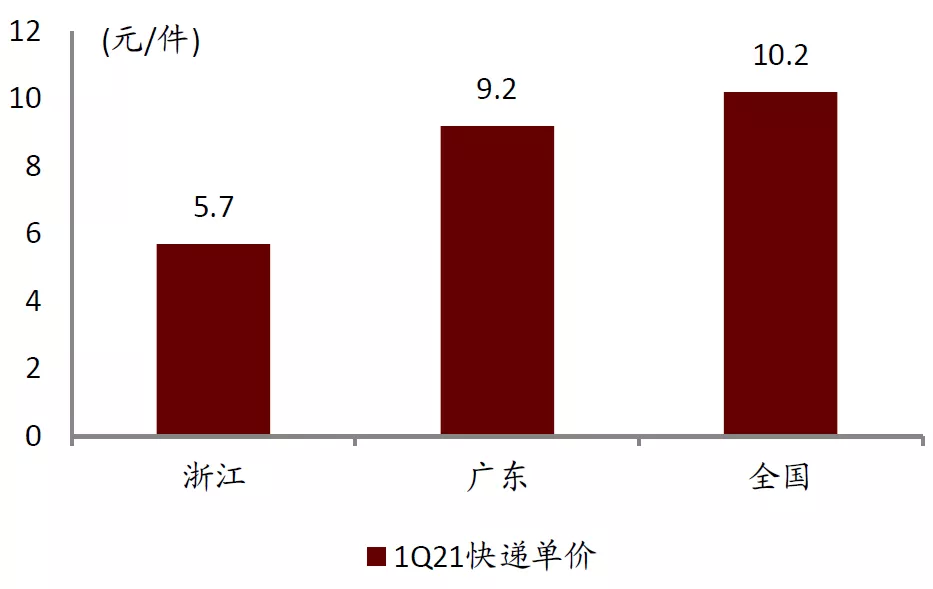

《浙江省快递业促进条例(草案)》或成为行业标志性事件。该法规明确规定快递经营者不得以低于成本的价格提供快递服务。浙江省是我国快递大省,今年一季度快递业务量和收入占全国的21%、12%,仅次于广东,但平均单价仅5.7元,仅为全国平均水平(10.2元)的56%,也远低于广东的9.2元/件,尤其是义乌等地低价形成了明显的虹吸效应。

如果该法规正式实施,我们认为有利于规范非理性竞争行为,龙头公司将凭借更好的时效和服务获得更多客户,客观上起到加速行业格局趋稳的作用。虽然该法规仍需获得批准方可生效,执行力度也取决于如何准确认定快递企业的成本,但我们认为对快递公司的警示性作用可能会体现的更快,建议关注义乌等地的价格变化。

从监管动向来看,混乱竞争状态或告一段落。去年以来行业竞争加剧,不仅利润下降甚至亏损,还出现网络不稳定等情况,引起监管关注。

2020年11月国家邮政局《快递企业总部重大经营管理事项风险评估和报告制度(试行)》要求有全国范围内的资费调整或内部派费调整、收缩服务地域、减少服务项目等行为时应当进行风险评估,并向国家邮政局报告;今年4月份浙江省邮政局开展快递市场秩序整顿专项行动,持续至12月底,并向百世、极兔发出警示函,而哪吒速运的快递牌照申请也尚未获得国家邮政局批准。

我们认为,随着对快递市场的无序竞争行为监管力度加强,前期相对混乱的竞争状态或将有所好转,仍将回到以服务质量和成本效率结合的高性价比为核心能力的比拼,龙头公司可布局。

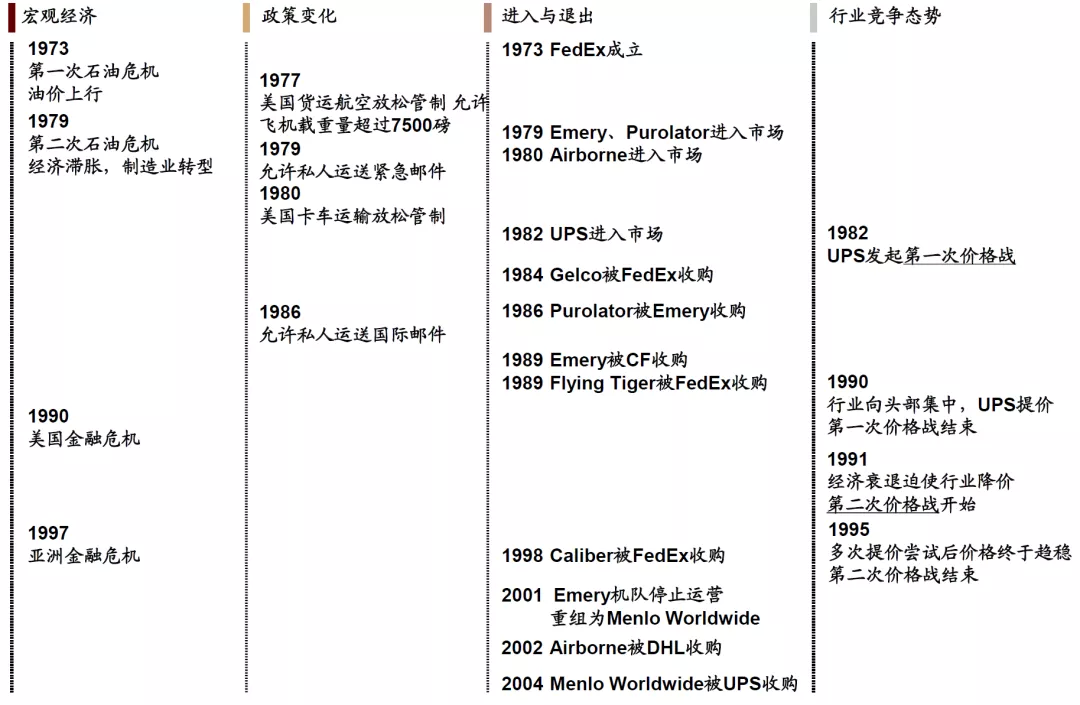

他山之石:美国航空快件市场的竞争与出清。需求高速增长阶段同样存在新进入者和价格竞争。联邦快递(FDX.US)创意性地采用航空运送快递,适应了当时美国高端产业兴起带来的时效件需求,获得了的商业成功,但也很快引来了竞争对手如传统快递巨头UPS(UPS.US)和USPS、航空货运公司Emery和Airborne等。

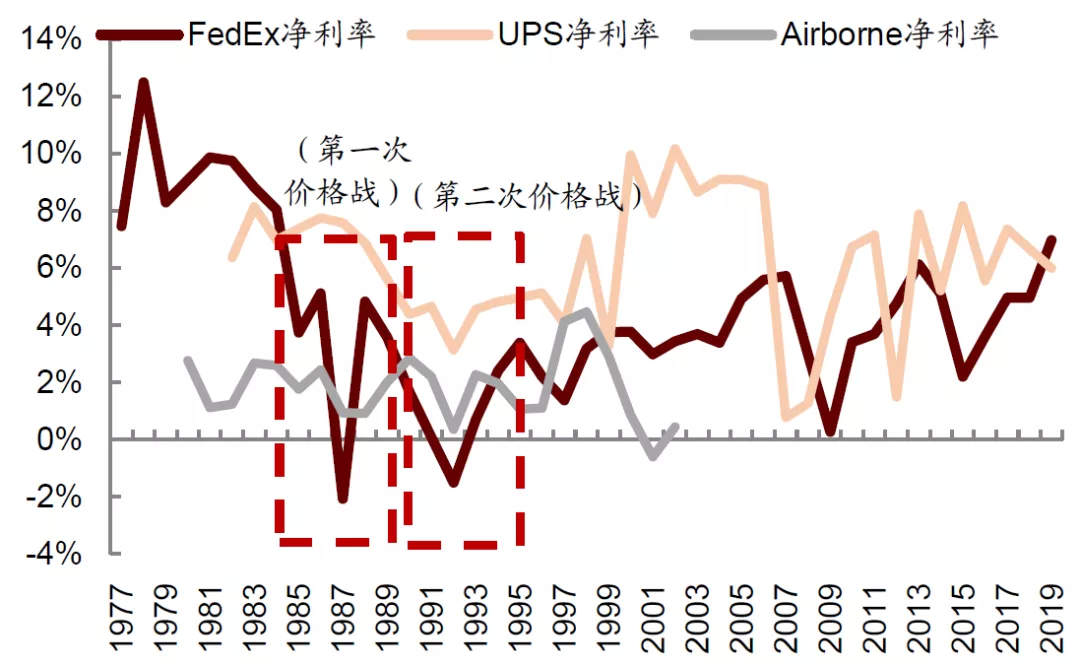

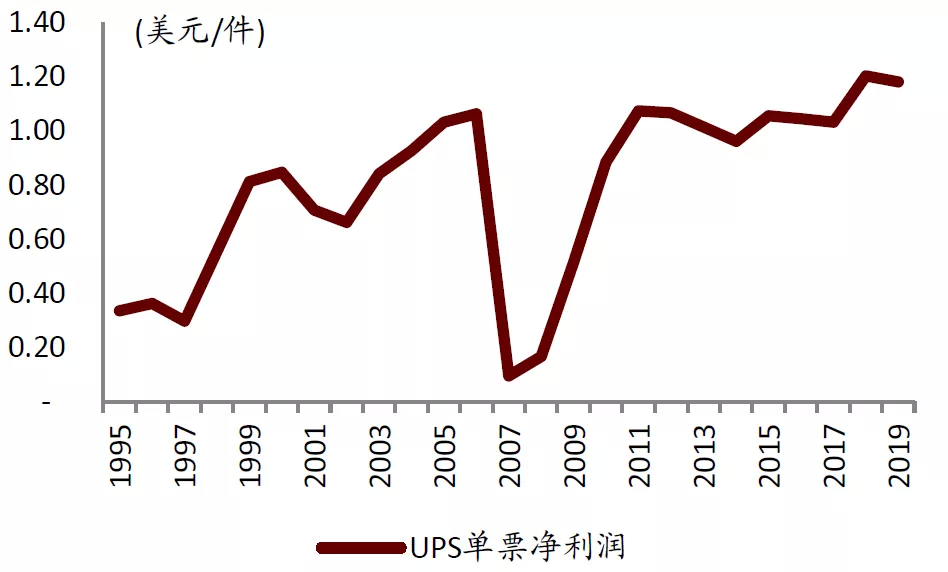

竞争激烈阶段头部公司利润率受到挤压,落后公司均出现亏损,并且通过兼并收购或转型等方式逐步退出,随后行业见底。对于头部公司而言,发展初期各有优势,但在后期业务模式互相渗透,在这一过程中依然存在低价策略,能否做好内部产品定位和分层以顺应甚至创造市场需求是关键。格局稳定后单票利润企稳回升,现金流充沛,回报率高并且存在壁垒。

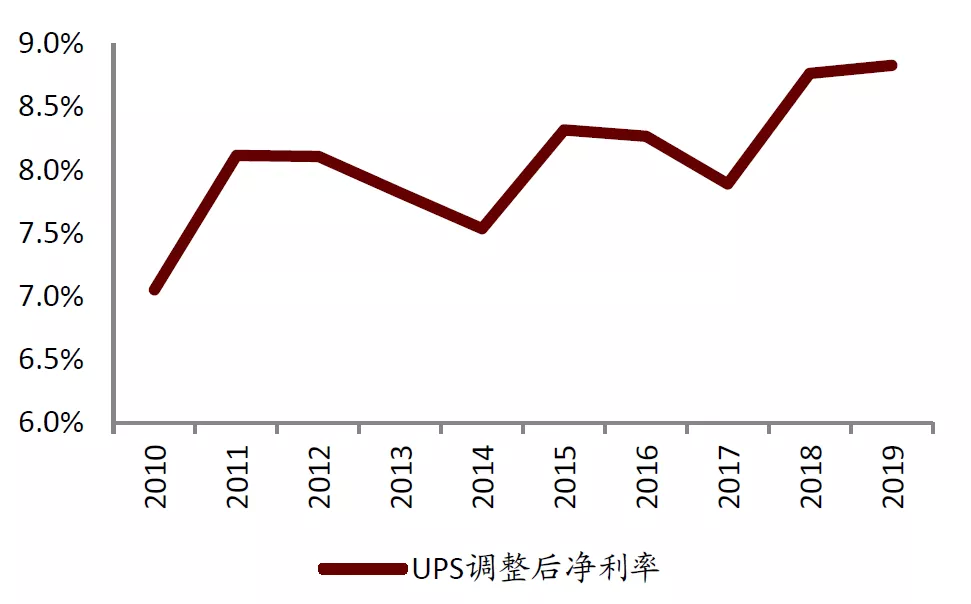

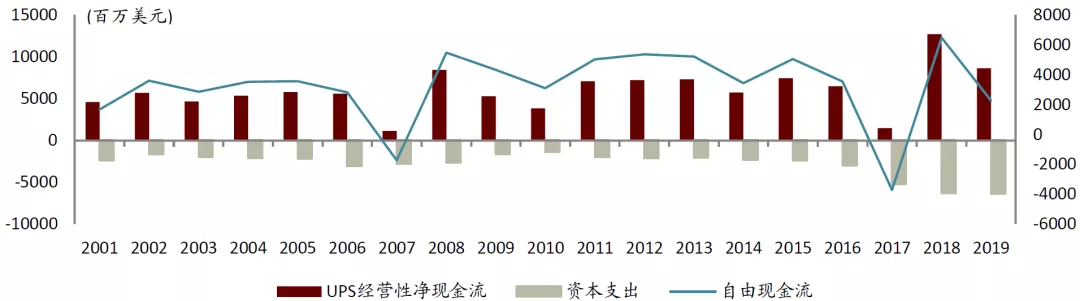

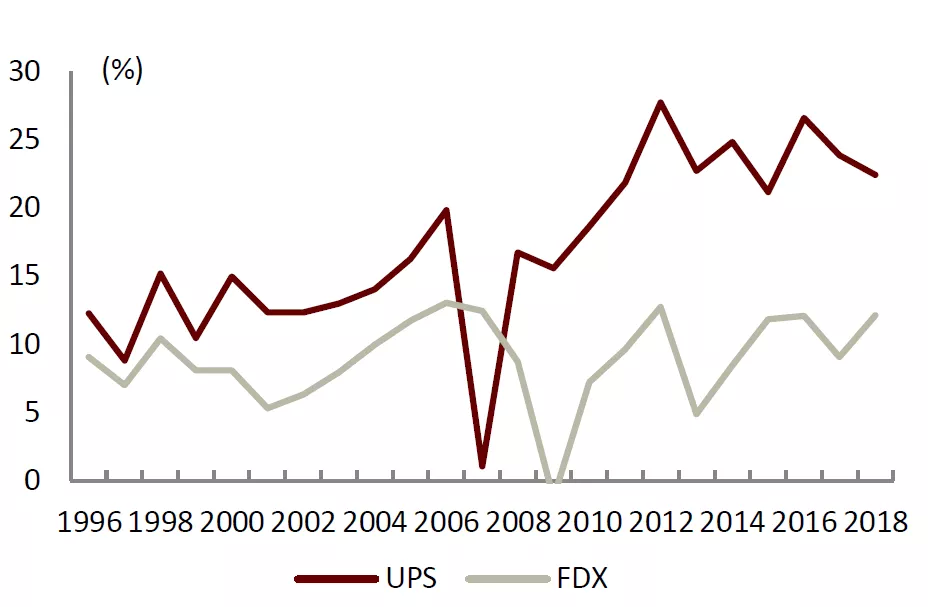

以UPS为例,过去10年其单票净利润逐步回升,扣非净利润率围绕8%的中枢稳步小幅提高,并且现金流充沛,成熟阶段自由现金流与净利润基本相当(即资本开支与折旧相抵),ROIC从10%左右水平提升并且稳定在20%-25%。对于中通,我们保守假设2025年其单票净利润仅为0.2元,同样也假设资本性开支与折旧相抵,基于DCF测算2025年的合理市值约为5,500亿元。

风险

业务量增速不及预期,单价继续大幅下降,新进入者竞争。

正文

从监管动向看快递行业竞争:混乱竞争状态或告一段落

《浙江省快递业促进条例(草案)》或成为标志性事件

根据浙江省人民政府网站,2021年4月22日省政府第70次常务会议审议通过了《浙江省快递业促进条例(草案)》(下称草案),后续将以法规案形式提请省人大常委会审议。

浙江作为快递大省,《浙江省快递业促进条例》在2020年就进入立法日程,在2020年8月发布征求意见稿并公开征求社会各方意见,在这一版本中并未提及“不得以低于成本的价格提供快递服务”的相关表述,此后由浙江省邮政局、浙江省司法厅组织多次调研和座谈会。在此次公布的草案稿中,除了对分支机构、末端投递、从业人员、投诉申诉、损失理赔、寄递安全等方面的规定之外,还明确规定“快递经营者不得以低于成本的价格提供快递服务”,并且对电子商务平台经营者(“不得利用技术等手段阻断快递经营者正常服务”)以及平台型快递经营者(“不得禁止或者附加不合理条件限制其他快递经营者进入”)的行为做出了规范。

我们认为《浙江省快递业促进条例(草案)》出台或成为标志性事件,征求意见稿与草案中关于价格竞争的变化,反映了监管当局的态度和思路,也契合当前国家对于平台经济监管的整体方针。对于浙江省该法案的影响,我们认为影响可以从以下几点来分析:

► 如果该法规正式实施,我们认为有利于规范非理性竞争行为,客观上起到加速行业格局趋稳的作用。在该法规下,低于成本价的低价竞争被禁止,因此单纯依靠低价获取业务增量的行为将失去效果,我们认为时效性、服务质量稳定性等因素将成为竞争的重点,这在一方面有利于稳定快递公司的单票利润,另一方面也使得头部公司的优势更加明显,件量将进一步集中。

► 从影响的范围来讲,浙江是我国大省,价格洼地和虹吸效应明显。2021年一季度浙江省快递业务量和业务收入分别占全国的21%、12%,仅次于广东,平均单价仅5.7元,仅为全国平均水平(10.2元)的56%,也远低于广东的9.2元/件。尤其是,部分电商快递件量集中的城市,价格更低:2021年一季度快递业务量前50大城市中,浙江省占据8个,分别为金华(义乌)、杭州、温州、宁波、台州、嘉兴、绍兴、湖州,单价分别为2.9元、11.0元、6.6元、9.9元、5.8元、8.4元、5.6元、7.6元。

► 目前该法规仍为草案,须获得浙江省人大常委会审议通过方可生效执行。其他省份是否会出台类似规定仍有待观察。但从对快递公司的警示性作用来讲,有可能实际效果会体现的更快。

► 实际影响效果取决于执行方式和力度。例如草案中规定的不得以低于成本的价格提供快递服务,如何准确的界定各家公司的成本,是能否有效执法的前提。

图表: 1Q21浙江快递业务量占全国21%,收入占12%

资料来源:国家邮政局,中金公司研究部

图表: 1Q21浙江省平均快递单价仅为全国水平的56%

资料来源:国家邮政局,中金公司研究部

从监管动向来看,混乱竞争状态或告一段落

从去年以来,我们注意到快递行业的竞争有所加剧,体现在:

► 单价降幅扩大:2020年全国快递平均单价下降10.6%(或1.25元/件),为近年来降幅最大的一年,既有上半年成本的因素,也受整体竞争格局的影响。我们按照全年834亿件计算,由于价格下降减少全行业收入超过1,000亿元人民币。

► 即使扣除疫情的影响,快递公司总部普遍利润下降,亏损情况增加:从上市快递公司来看,百世2020年亏损15.69亿元(非通用准则),申通净利润0.37亿元(同比下降97%),扣非后为亏损,为上市以来第一次,中通净利润为45.9亿元,同比下降13.3%,韵达尚未披露年报,但在业务量恢复正常快速增长的3Q20,公司净利润也同比下降49%。

► 快递网络不稳定事件增加,影响服务质量。

我们认为,这种竞争行为,尤其是部分非理性竞争涉嫌扰乱市场秩序、损害消费者和其他快递企业及从业人员的利益,已经引起监管当局的关注。

► 2020年11月5日国家邮政局印发《快递企业总部重大经营管理事项风险评估和报告制度(试行)》,规定对全国范围内的资费调整或内部派费调整、收缩服务地域、减少服务项目等行为时应当进行风险评估,并向国家邮政局报告。

► 义乌邮政管理局对百世快递、极兔速递下发警示函。

► 2021年4月浙江邮政局开展浙江省快递市场秩序整顿专项行动,4月中旬起至12月底,围绕扰乱行业市场经营秩序、违反快递服务标准行为、侵害用户个人信息安全行为、违规处理无着快件行为等4方面。

►潜在新进入者“哪吒速运”向国家邮政局申请快递业务经营许可,但尚未获得批准。

我们认为,从监管机构的动向来看,对于快递市场的无序竞争行为监管力度加强,随着政策效果逐步到位,前期相对混乱的竞争状态或将有所好转,仍将回到以服务质量和低成本之下的高性价比为核心的正常商业竞争行为。

龙头快递公司迎来布局时机

虽然从短期来看,单票价格同比下降趋势仍难以避免,但我们预计降幅或出现收窄。考虑到龙头快递公司当前的市值和未来的长期空间,我们认为当前迎来布局时机。

他山之石:美国航空快递市场的竞争与出清

竞争阶段利润率收到积压,落后公司亏损出局

我们以美国航空快递市场为例,分析海外快递市场的竞争与出清对中国的启示。

图表: 美国快递行业出清过程

资料来源:公司公告,中金公司研究部

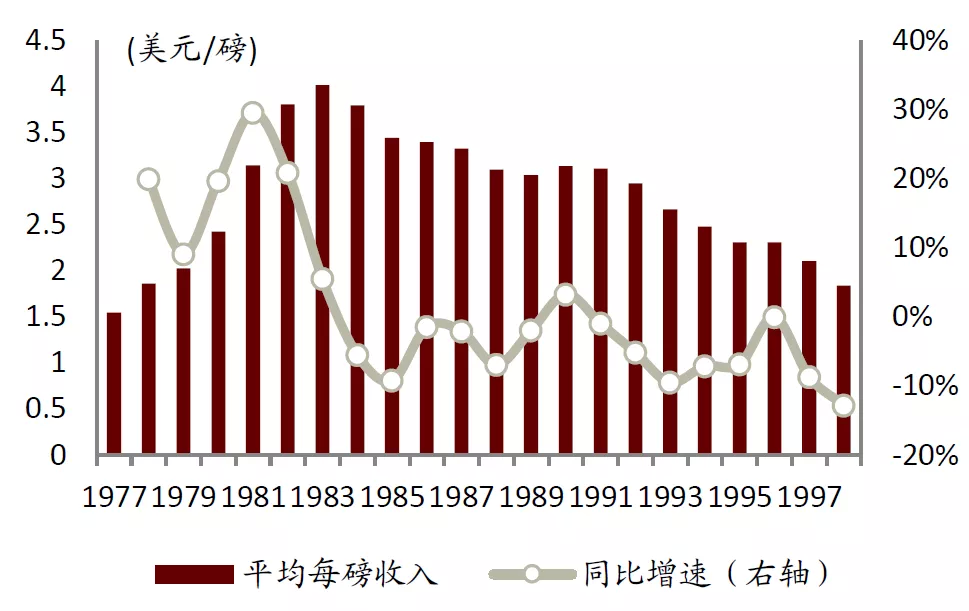

图表: FedEx包裹件均收入:两次价格战造成负面影响

资料来源:公司公告,中金公司研究部

图表: 国内快递单价(行业总收入/业务量)持续下降

资料来源:公司公告,中金公司研究部

美国市场高速增长阶段同样存在新进入者

1973年,美国全国仅有2%的货物使用航空运输,空运服务主要运送高价值、高时间敏感度且重量较轻的货物,如计算机零部件和医疗器械等,市场参与者包括航空公司(提供客机腹舱和全货机机队)和货代公司(作为中介联系托运人和承运人),且主要采用点对点的运输方式。Federal Express(后改名为FedEx,以下统称FedEx)的创始人弗雷德·史密斯开创轴辐式运输的先河,以孟菲斯机场作为枢纽,购买32架“猎鹰”飞机开始运营小包裹快递业务,并选择在夜晚起降以满足隔夜送达需求。

新兴产业的兴起带来了航空快件的旺盛需求,也吸引了传统航空、货代、快递邮政公司和其他新进入者,纷纷仿效FedEx建立航空枢纽并组建自有机队,以较低价格争取市场份额。截至1981年,FedEx在隔夜小包裹市场的主要竞争者包括:

► Emery:成立于1946年,全国最大货运代理公司,主要从事重货运输业务,于1979年举债购买24架波音727货机、另租赁40架其他飞机进入隔夜小包裹市场,在俄亥俄州的代顿建造航空枢纽。

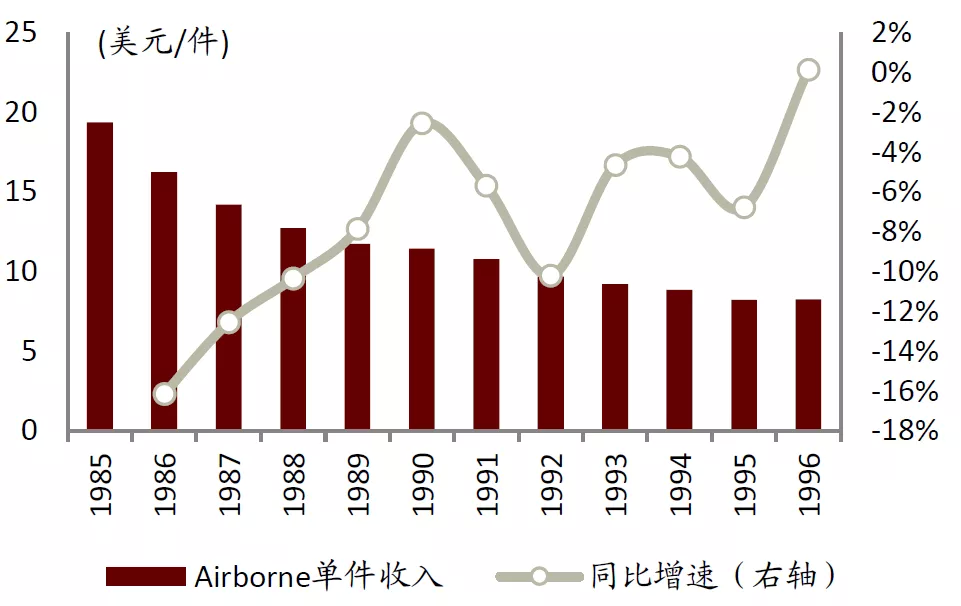

► Airborne:货运代理公司。70年代开始包机进行小包裹运输,1980年购买废旧空军基地在俄亥俄州威明顿市建立航空枢纽,并收购Midwest Express建立自有机队,正式进入隔夜快递市场,以低价策略锁定大型公司客户。

► Purolator:区域性货代公司。1979年租赁80架飞机进入隔夜快递市场,主营小包裹快递业务,枢纽机场位于俄亥俄州哥伦布市,依靠在枢纽机场方圆400英里内的区域陆运网络降低隔夜运输成本。

► USPS:美国邮政局。垄断信件邮寄业务,1979年后失去私人紧急邮件法定垄断地位,与各私人快递公司直接竞争。

UPS拓展空运业务,发起隔夜件市场价格战

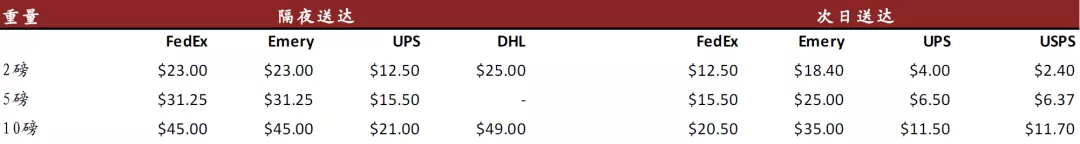

经济恢复,UPS加大资本开支进入隔夜航空件市场,价格战开始。1982年美国经济逐渐走出滞涨,UPS开始加大资本投入并提供隔夜航空件服务(UPS Next Day Air),依靠强大的陆运网络,UPS得以将价格维持在FedEx的一半。以1982年从纽约发往芝加哥的10磅隔夜包裹为例,FedEx收费43.30美元,Emery收费39.34美元,而UPS收费仅20.77美元。到1983年,UPS隔日达、次日达服务合计每天发出14万个包裹,达到FedEx总件量的1/3。

其他公司跟随降价。FedEx最开始选择以将送货时间提前到早上10:30作为还击,但它很快意识到这项差异化服务并未起效。为应对UPS的强势入侵,包括FedEx、Airborne的市场参与者纷纷降价以维持竞争力。

图表: FedEx1983年起降价明显

资料来源:公司公告,中金公司研究部

图表: Airborne持续降价

资料来源:公司公告,中金公司研究部

图表: 1986年快递价格对比

注:仅USPS按距离收费,其隔日达价格为洛杉矶-纽约价格;资料来源:洛杉矶时报,中金公司研究部

价格战加剧竞争,末位公司逐渐淘汰

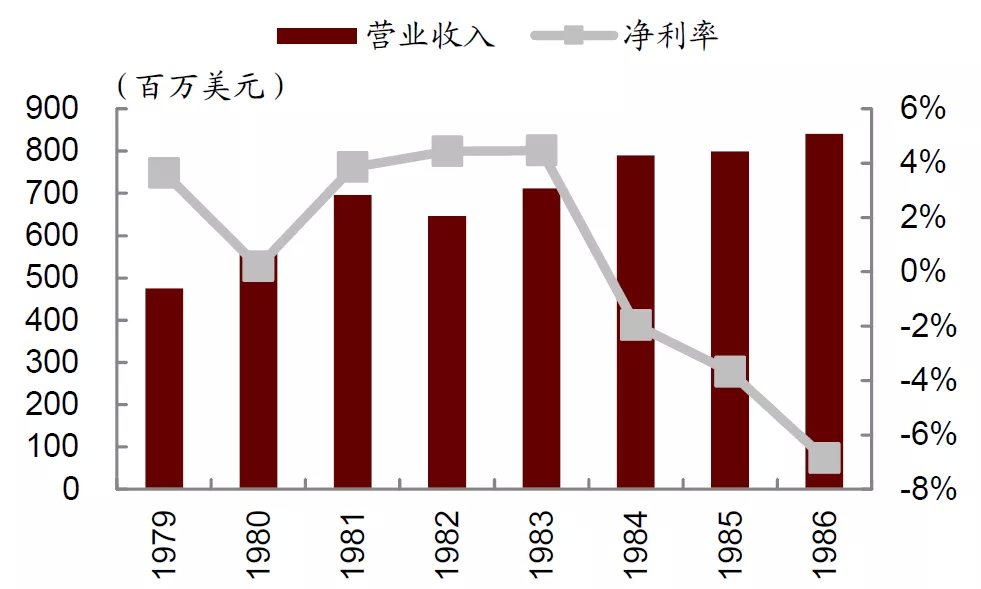

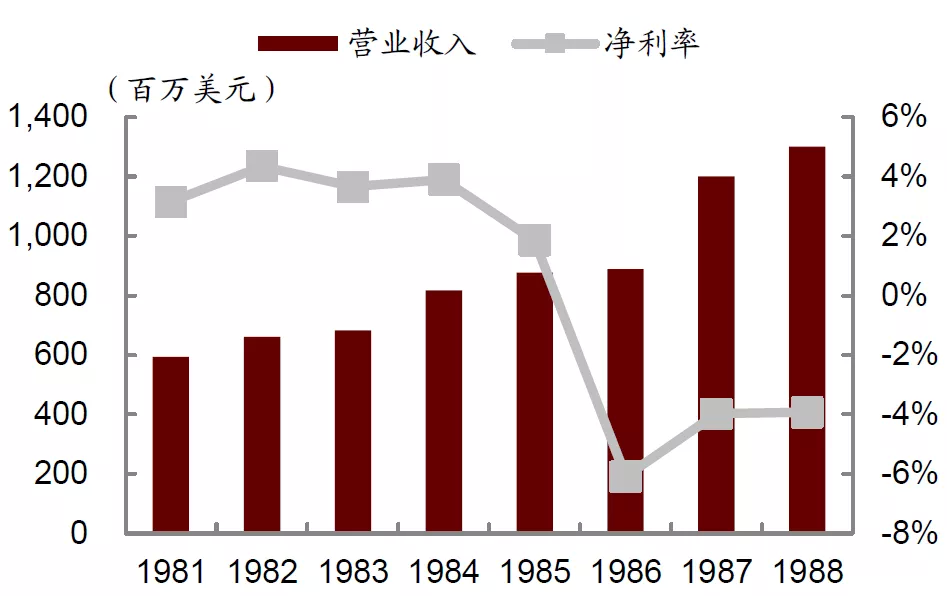

首次价格战中,由于技术落后、服务较差、成本难以控制等原因,市场份额较低的公司在时效、价格上都差于头部公司,逐渐退出市场。

► 1984年,Gelco International被FedEx收购,以发展其在海外的快递业务。

► 1986年,专营隔夜小包裹业务的Purolator被Emery收购。自1984年开始持续大幅亏损,服务质量差、自动化程度低、无法立足细分市场等缺陷使Purolator逐渐失去市场份额。

► 1989年,Emery被Consolidated Freightways收购,其业务与CF原本的航空货运业务重组为Emery Worldwide。因重货市场增长停滞、运力供给过剩,Emery面临亏损,试图通过收购Purolator扩大小包裹业务,却带来大笔债务与业务整合负担。

► 1989年,FedEx收购了全美最大货运航空公司Flying Tiger,旨在获得该公司所有的海外航权来开展国际业务。

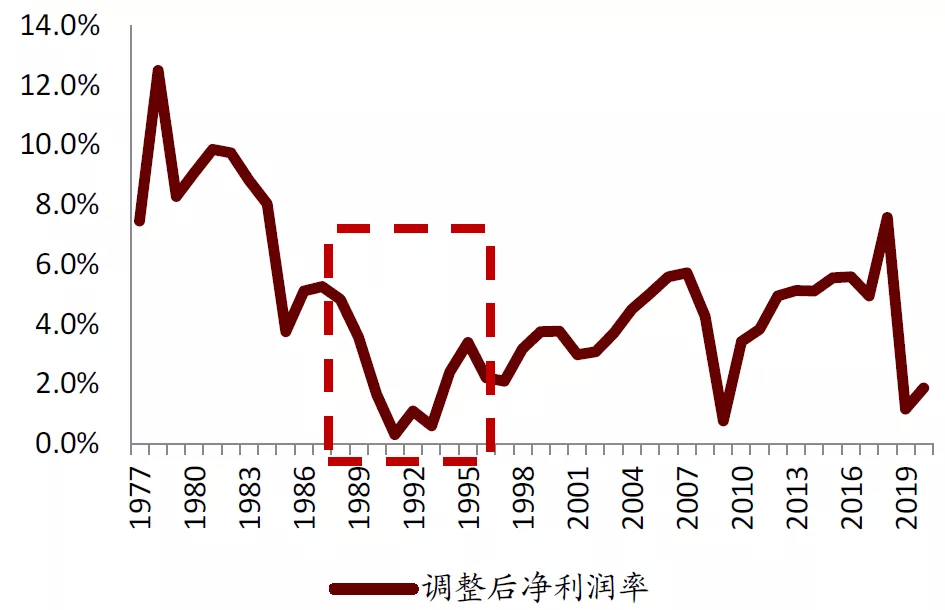

价格竞争下龙头公司利润率明显下降,最激烈阶段以小公司全部亏损为标志。FedEx发展中尝试过多种多样的新产品,产品的成功与失败对公司盈利形成较大影响。以Courier-Pak和Overnight Letter为代表的隔夜信件服务为公司赢来了大量的订单,推动公司业绩持续提升;而Zapmail产品(通过FedEx发送传真)因为传真机的迅速降价和普及而陷入大幅亏损,造成了FedEx1987年的第一次亏损。同样的,FedEx1992年的亏损也是由于国际业务的大幅亏损造成,之后公司结束了欧洲内部快递业务,利润率出现好转。扣除掉这两个因素之后,持续经营业务事实上一直保持盈利,但盈利能力受到明显影响。

图表: FedEx持续经营业务净利率并未降至负值

资料来源:公司公告,中金公司研究部; 注:1991-1992年将重组费用加回

图表: 价格战中净利率持续承压

资料来源:公司公告,中金公司研究部

图表: Purolator营业收入与净利率(被收购前)

资料来源:纽约时报,中金公司研究部

图表: Emery 营业收入与净利率(被收购前)

资料来源:纽约时报,中金公司研究部

龙头公司之间业务相互渗透

FedEx通过建立起一个航空次日达的网络来满足当时日渐增长的对高效速递服务的需求,其商业模式的创新获得了成功,而作为陆运快递服务领域的龙头公司,UPS不得不直面FedEx带来的冲击。UPS及时对自身定位做了调整但没有盲目追赶,而是通过一系列措施(先合作提供空运次日达服务,然后购买飞机、建立以Louisville为中心的航空枢纽网络,并且提高陆运的时效性等等)来弥补自身相对劣势。

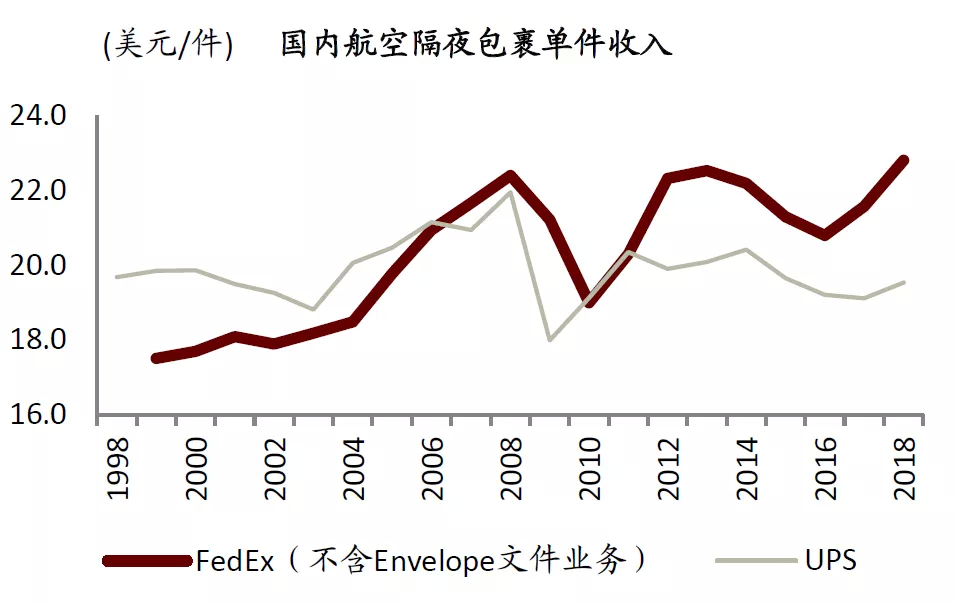

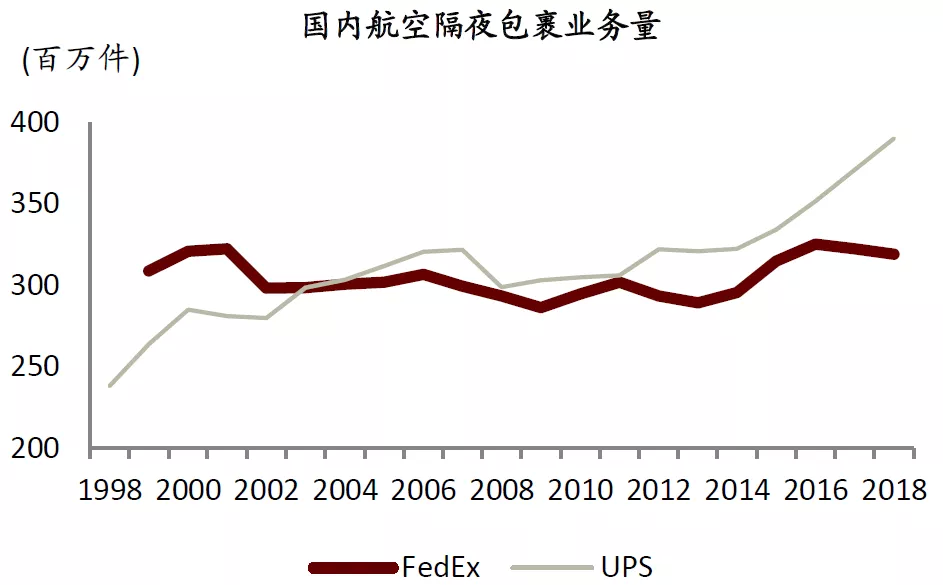

最终,陆运龙头UPS采取低价策略,实现对FedEx航空业务量的赶超。FedEx最早提出航空运输隔夜达业务,近20年来国内业务量在3亿件左右波动(不考虑隔夜业务当中的信件Envelop业务,有所下滑)。UPS凭借相对价格优势,于2003年实现对FedEx国内航空隔夜包裹业务量的赶超,2018年运送量达到3.9亿件。

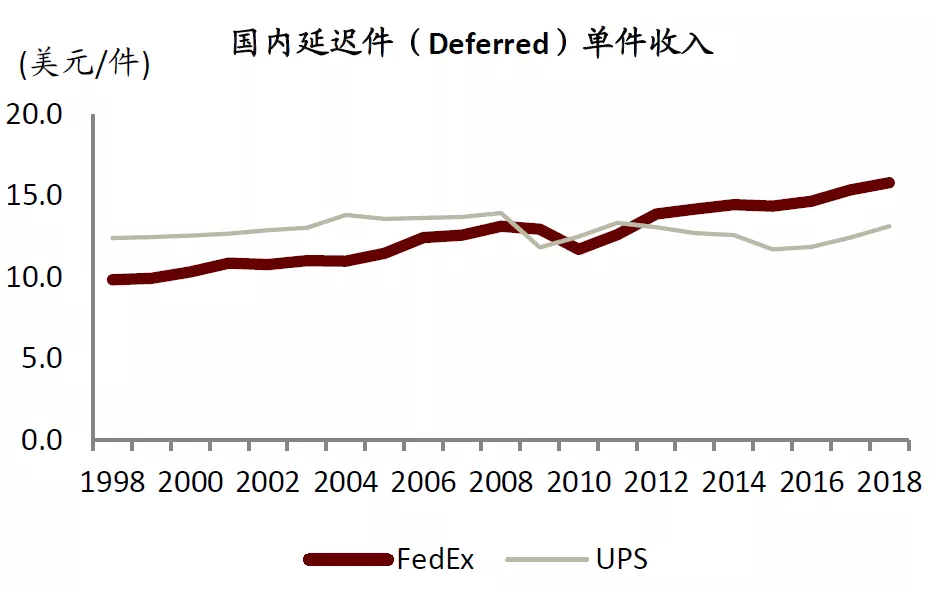

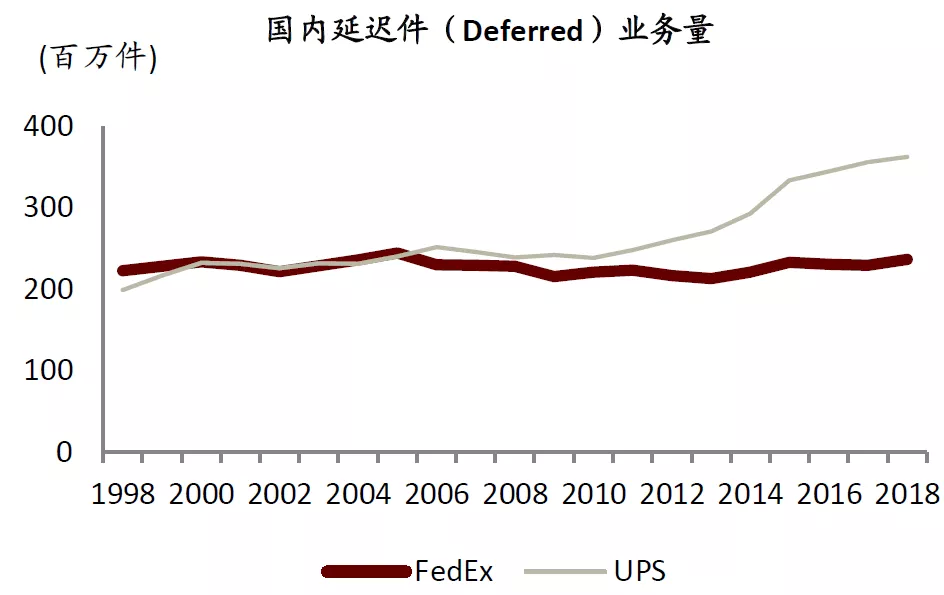

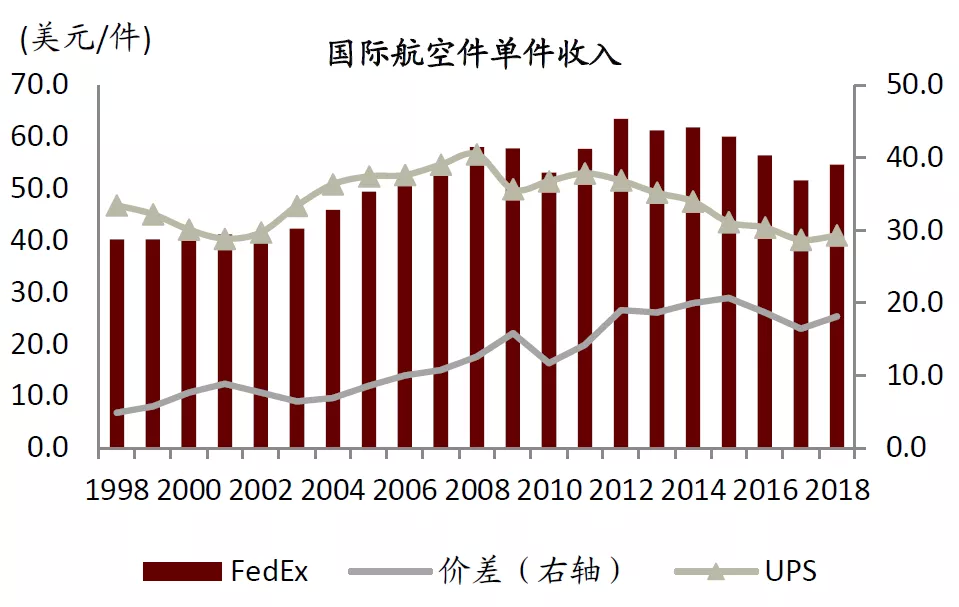

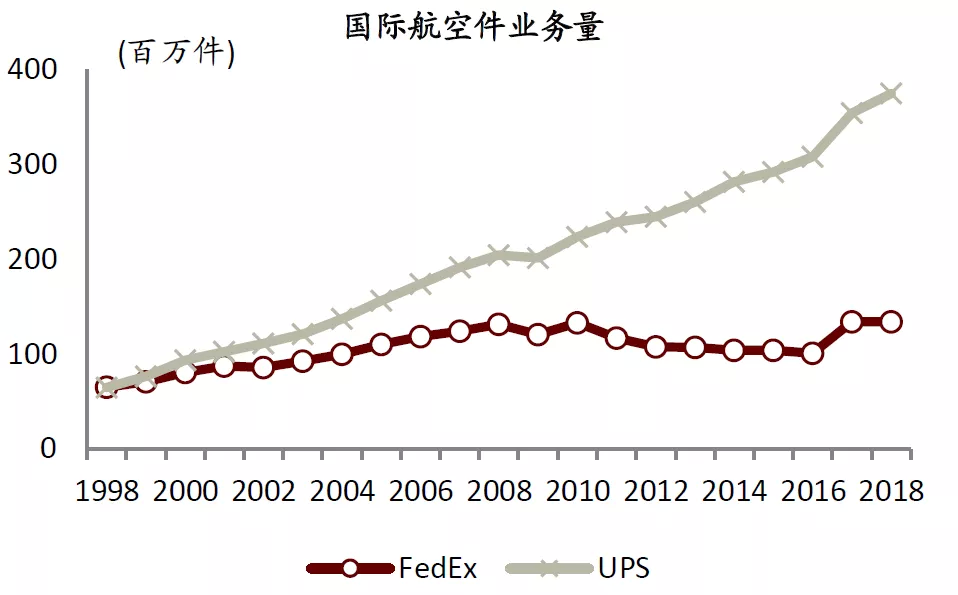

国际航空件市场也是如此,FedEx专注于时效性更高的优先件(Priority),单价较高,业务量增速较慢,而UPS提供相对性价比更高的产品。近年来,两家公司的国际优先航空件单价均呈现出下降的趋势,价差略有收窄至每件23美元,但是UPS仍然具有明显的价格优势。UPS的业务量持续大幅增长,从1998年的6500万件上升至2018年的3.7亿件,同期FedEx的业务量则仅从6500万件上升至1.3亿件。

图表: UPS国内航空隔夜包裹更具有价格优势

资料来源:公司公告,中金公司研究部

图表: 2003年UPS国内航空隔包裹业务量赶超FedEx

资料来源:公司公告,中金公司研究部

图表: UPS国内延迟件有价格优势

资料来源:公司公告,中金公司研究部

图表: UPS国内航空延迟件件业务量赶超FedEx

资料来源:公司公告,中金公司研究部

图表: UPS在国际航空件市场坚持采取低价策略(FedEx专注于时效性更高的优先件Priority)

资料来源:公司公告,中金公司研究部

图表: UPS在国际航空件市场的业务量显著提升

资料来源:公司公告,中金公司研究部

行业出清后单票利润企稳回升,现金流充沛,回报率高并且存在壁垒

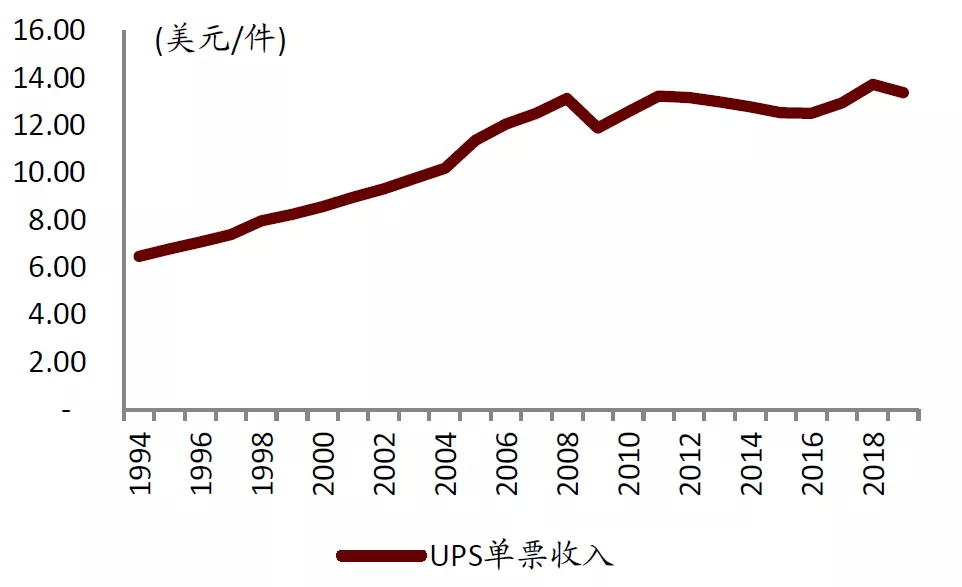

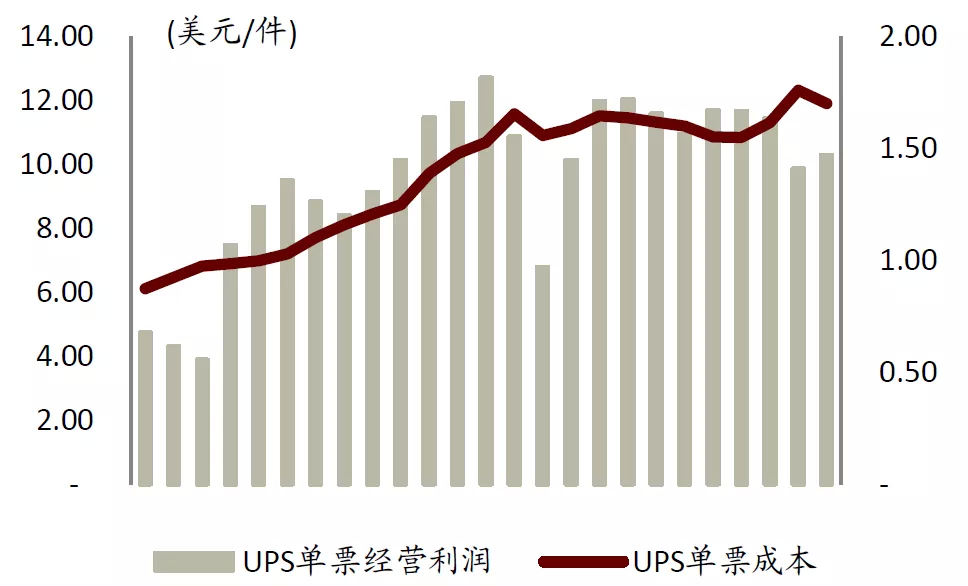

等到行业出清、格局相对稳定后,美国快递公司的单票净利润企稳回升。

图表: UPS单票收入

资料来源:公司公告,中金公司研究部

图表: UPS单票成本

资料来源:公司公告,中金公司研究部

图表: UPS单票净利润(调整后)

资料来源:公司公告,中金公司研究部

图表: 过去十年UPS净利润率围绕8%的中枢稳步提升:调整后,剔除养老金等会计的影响

资料来源:公司公告,中金公司研究部

充足的自由现金流,持续增长的分红

UPS具有良好的现金流状况,即使在扩张阶段,也实现正的自由现金流入。事实上,过去十年UPS的自由现金流与净利润基本上持平,即成熟阶段资本性开支与折旧基本相抵(虽然短期可能有阶段性的资本性支出高点引起的波动)。

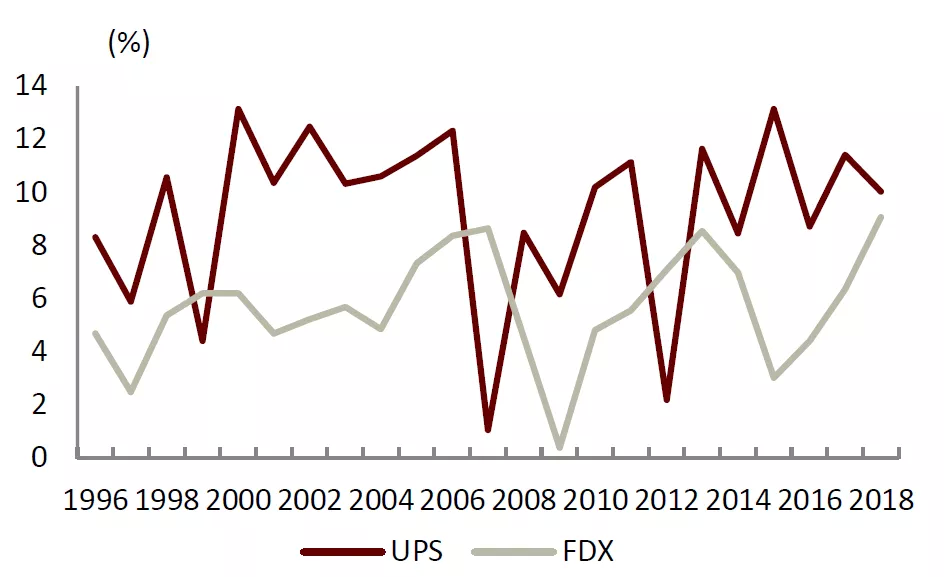

由于业绩稳定性和良好的现金流状况,UPS的ROA和ROIC的表现好于相对更重资产模式的联邦快递,除了受金融危机影响外,其他年份回报率一直以来维持在高位且有所提升,没有受到新进入者的侵蚀。

图表: UPS拥有良好的现金流:持续正的自由现金流,并且处于增长趋势

资料来源:公司公告,中金公司研究部

图表: ROA

资料来源:彭博资讯,公司公告,中金公司研究部

图表: ROIC(=净利润/长期借款和股东权益之和)

资料来源:彭博资讯,公司公告,中金公司研究部

(智通财经编辑:李均柃)