本文转自微信公众号“头豹”。

五一临近,旅游业有望迎来全面复

2020年,突发的新冠疫情波及全球,疫情使消费者外出意愿下滑,旅游业作为受影响最大的板块之一,其各大细分板块下滑速度和幅度超预期。

旅客出游量是整个行业景气度的参考指标,自疫情爆发以来,出游量骤降,一季度国内旅游人数同比下降83.4%。但随着中国实施严格的社会防控措施,疫情逐渐好转。

文旅部为支持旅游业复苏,循序渐进推出复工复产复业相关文件,指导旅游业有序复苏。以季度出游数据变化来看,旅游人数下滑幅度每季度收窄,境内旅游即将于五一黄金周迎来全面复苏。

与此同时,随着疫苗接种进度持续推进,若接种进度顺利,各国开启健康证明互认,将为仍受重创的国际旅游带来复苏的希望。

下游客户出行需求强弱是旅游业景气度的先行指标

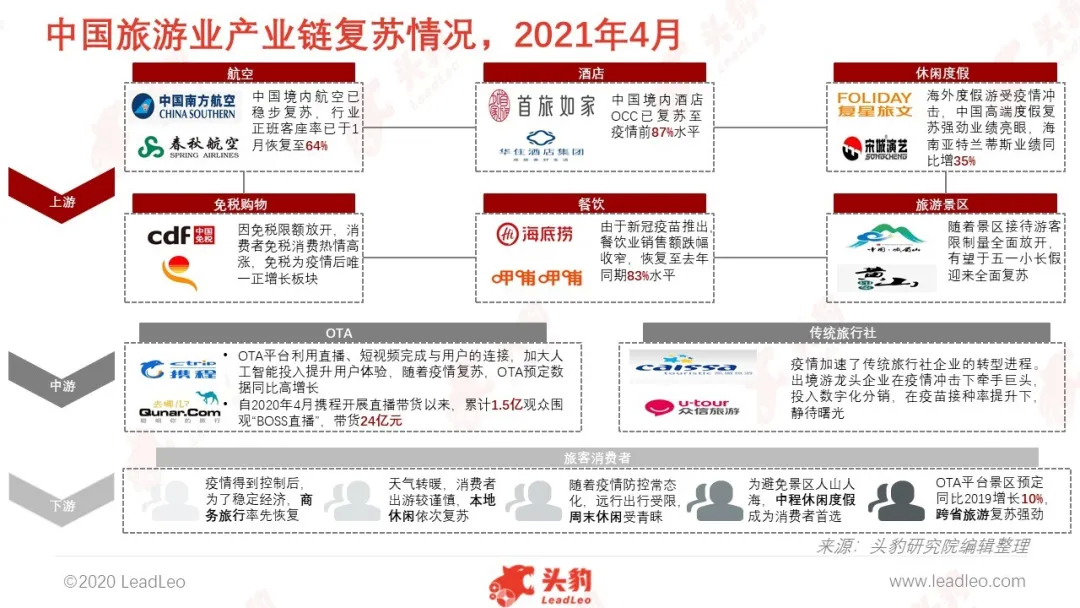

从产业链上中游来看旅游业的复苏情况:

上游为旅游相关产品服务提供商:其中包括景区产品游览服务、度假产品体验式服务、航空飞行、酒店住宿、餐饮服务、购物服务。随着疫情稳定可控,上游各细分领域逐步复苏,游客量、入住率、翻台率、航空客座率下滑幅度皆大幅收窄。

中游以传统旅行社和OTA为主:如凯撒旅游、携程(09961),负责分销上游提供的旅游相关服务,将各类服务通过分解、组合精准推荐给适合的消费者。在后疫情时代,以单一交易为主要功能的OTA平台难以迅速捕捉用户新需求,因此OTA平台利用人工智能+、短视频与直播等新兴营销手段完成用户与产品的连接。

下游为旅客消费者:随着疫情得到有效控制及疫苗的推出,消费者出游信心倍增,携程平台2021年清明假期旅游产品总预定量同比增长300%。

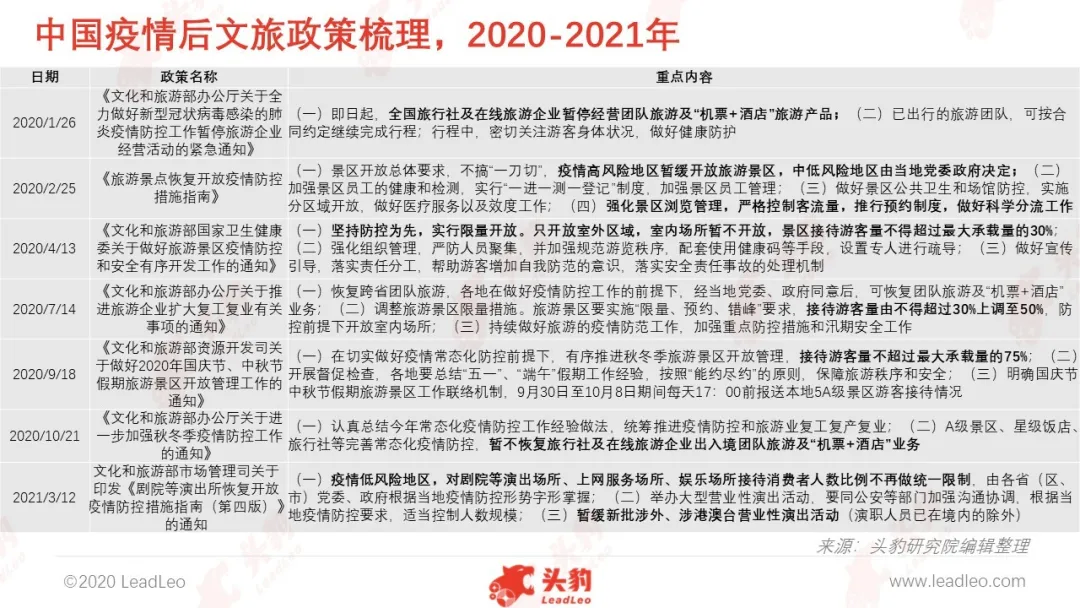

文旅部松绑政策发布的时间点都意图为旅游业复苏做政策面支撑

文旅部自2020年1月26日起暂停团队旅游和“机票+酒店”旅游产品以来,随着疫情可控,自2月25日起,分阶段逐步松绑。

2020年4月13日,为迎接清明、五一小长假,实行限量开放,景区接待游客量不得超过最大承载量的30%。

2020年7月14日,为迎接暑期再度调整限量措施,接待游客量由不得超过30%上调至50%。

2020年9月18日,疫情已持续稳定,为应对国庆的出行需求,再度放宽游客接待量至最大承载量的75%。

2021年3月12日,于清明、五一节前,文旅部再放大利好,对景区、剧院、娱乐场所接待量皆不再做统一限制,由政策面为文旅行业放开供给,支持行业全面复苏。

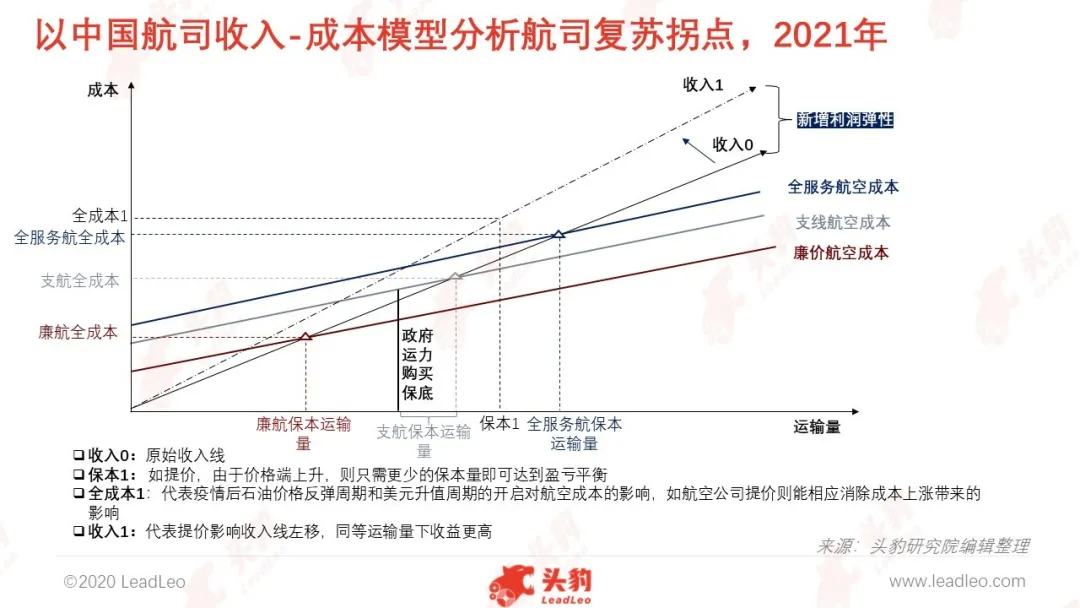

航空版块:支线航空(华夏航空)以其特殊的收入模式可最快触达盈亏平衡拐点,而三大航则以更具优势提价空间和国际线运力空间享受更高的盈利弹性

航司盈亏平衡拐点:在疫情的冲击下,航空公司可采用停飞的方式省去可变成本,但由于航线和时刻表对航司而言是最重要的资源,两者都按照航司的航线执飞率进行考核(执飞率=实际飞行量/承诺飞行量),如不达标则会影响后续获取航线和时刻资源的资格。虽疫情期间有豁免考核,但众航空公司仍积极推出“随心飞”等产品,意图通过增加运输量覆盖全成本。当达到保本运输量后,航空公司可实现盈亏平衡,此为第一个拐点。廉价航空(如春秋航空)全成本最低,但由于支线航空(如华夏航空)有40%航线都有政府购买运力保底,其仅需额外增加部分运输量即可实现保本,而三大全服务航空的成本负担更重,则需要更大的运输量才可实现收支平衡拐点。

航司盈利弹性拐点:疫情后,以海航为首的资产负债率高、流动性不足的航空触发流动性危机,申请破产重组,此类航空已无力保持运力扩张计划。2020年是近年来民航业引进飞机最少的一年,三大航及春秋、吉祥5家航司2020年机队规模净增加飞机28架,增加数量同比下降75%。运力压缩可为后续提价做支撑,如后期均价保持上升趋势。如上图收入1所示,收入线会左移变得更陡峭,盈利弹性更高。以提价空间来看,全服务航空>支线航空>廉价航空:

● 三大航的多层价格工具有更大的提价空间,更佳的时刻表可触达的非价格敏感客户群体更多,提价能力更强。

● 廉航(如春秋航空)提价空间较少,原因是客户多为价格敏感型,且不占有优势时刻表。

● 支线航空(如华夏航空)的弹性亦较弱,因其大部分收入占比以协议价计价。

待国际航线复苏后,头豹认为三大航补量的复苏空间亦更大,盈利弹性更高。另外,市场所担忧的美联储加息周期的到来及石油价格开始反弹所造成的航空公司成本端的影响,可通过提价而相应消除。

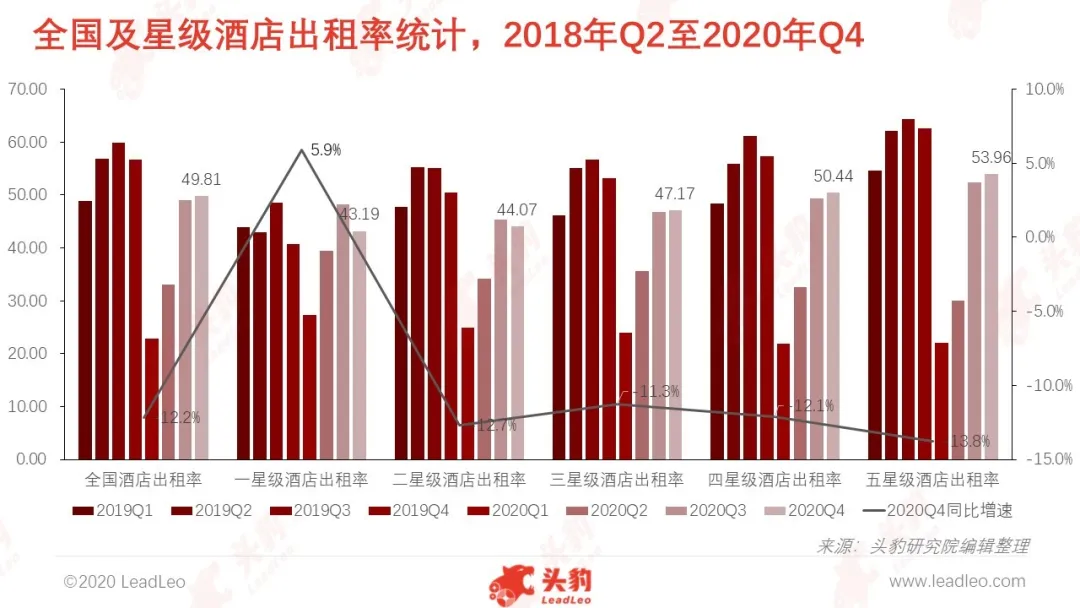

酒店板块:出租率持续增长是酒店业复苏的先行指标,其同比降幅收窄代表需求已稳步回升,待出租率同比变化由负转正时将代表行业已全面复苏

以2020Q4的出租率水平来看,排序依次是五星级酒店出租率>四星级酒店出租率>全国酒店平均出租率>三星级酒店出租率>二星级酒店出租率>一星级酒店出租率,由此可以看出中高端酒店入住需求更坚挺,受疫情影响更小,其次是中端酒店,最差是经济型酒店。这说明中高端消费需求旺盛,因出境游受限制,中高端消费回流国内带来巨大市场潜力。但以四季度增速来看,一星级经济型酒店增速最快,是唯一呈现正增长的,说明价格敏感性客户的出行需求也正在积极复苏。

当行业复苏时,主营酒店可通过提高ADR,使RevPAR盈利弹性加大,所以直营店占比高的酒店盈利弹性越大。当行业下行时,加盟店收入对业绩平滑支撑,因无成本压力无需承担亏损的风险。

此外,随着行业的不断复苏,龙头企业将会通过积极吸纳加盟商的方式,提升其市场份额,例如,酒店CR3在疫情后都通过实施加盟商友好政策的方式快速扩店。酒店业在疫情冲击下行业拐点已至,出清过剩供应,行业集中度加速提升。随着旅游旺季复苏,龙头酒店企业有望享受需求回暖带来的增速,叠加集中度提升的双重利好。另外,在旅游旺季来临之际,全国商旅逐步复苏带动的需求好转将有望开启新一轮行业上行周期。

景区板块:景区受疫情冲击关闭,华侨城因布局市区和近郊的项目较多,可吸纳旅客本地休闲、近程观光等需求,受影响程度较小

不同类型的景区受疫情的冲击程度不一,人工景区如华侨城游客接待量下滑幅度最小:

通过以峨眉山和黄山作为自然景区的代表、华侨城作为人工景区的代表、乌镇作为人文景区代表进行对比,受疫情冲击,各景区关园时间及2020上半年游客接待量下滑幅度:

● 峨眉山:2020/01/24-2020/03/23期间同比下滑67.5%;

● 华侨城:2020/01/24-2020/03/23期间同比下滑53.4%;

● 黄山:2020/01/24-2020/02/21期间同比下滑68.2%;

● 乌镇:2020/01/24-2020/02/26期间同比下滑83.5%。

头豹认为,中国文化旅游市场或将按照商务旅行-本地休闲-近程观光和周末休闲-中程观光休闲和远程旅游的顺序和路径稳步复苏。疫情后,初期旅客的出行需求主要集中在本地游或近郊游,需求可被华侨城旗下大多位于市区和近郊的项目所吸纳。

2020年五一黄金周期间全国游客接待量同比下滑-41.03%,五一期间国家依旧实行30%的限制比例。自7月14日起,文旅部调整景区限量措施,将接待游客量由不得超过30%的比例上调至50%。9月18日起,文旅部调整景区接待游客量由50%上调至75%。

随着限制比例进一步放开,国庆黄金周期间,接待游客量仅同比降18.54%,已恢复至去年同期81%左右的水平,证明供给的放开对需求端的拉动作用明显。

2020年3月17日起,文旅部再度调整政策,不再统一限制景区接待数量,景区板块有望于即将来临的五一小长假实现全面复苏。

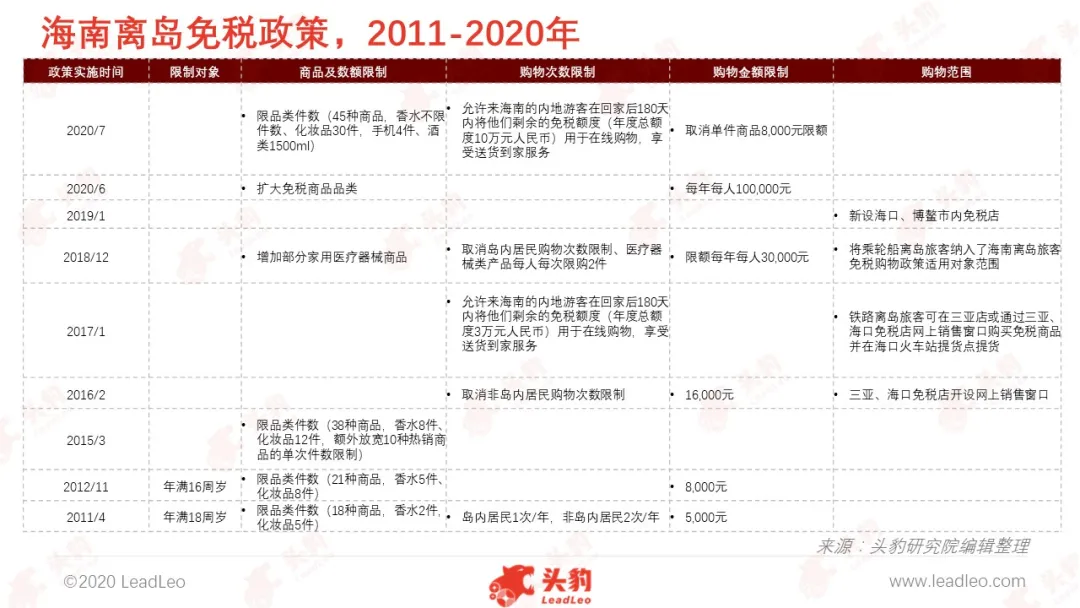

免税版块:自2011年至今,海南离岛免税政策逐步放开,有效刺激居民赴海南购物游,海南有望替代香港成为中国居民免税购物游的首选目的地

随着国家相关政策的扶持,免税购物为海南旅游引流的趋势有望持续,但中长期增长在于日韩免税消费的回流。由于日韩化妆品品类众多,且更具价格优势,若国际旅游复苏,被免税政策吸引来海南的游客或将会分流至日韩,要实现替代性的消费回流则需要进一步放宽品类限制(如加大折扣、引入更多受欢迎的品牌、欧莱雅等欧美大牌持续与中国中免保持战略合作),价格方面具备竞争优势。

重点关注企业

通过深度研究中国文旅行业内优质企业,头豹建议重点关注华住集团(01179)、中国中免(601888.SH)、华夏航空(002928.SZ)。

(智通财经编辑:曾盈颖)