本文来自“朱启兵宏观研究”。

摘要

欧央行4月会议按兵不动,唱淡市场缩减预期。会议主要内容有4点:1. 重新阐述保持关键利率不变,即主要再融资操作利率维持在0%、边际借贷便利利率维持0.25%水平和存款便利利率保持-0.5%不变;2. 表示“二季度PEPP的购债速度将继续较年初明显加快”,继续推进总量为1.85万亿欧元的PEPP(大流行资产购买紧急计划),资产净购买周期至少延续至2022年3月,本息再投资时间至少持续到2023年底,若未来金融状况转好,PEPP的购债额度并不需要用尽;3. 继续以再融资操作提供充足流动性,用TLTRO III(定向长期再融资三期)向银行提供有吸引力的资金;4 APP(资产购买计划)将以每月200亿欧元的速度推进,并保持本息再投资直到开始加息后一段时间。

会议前欧央行官员的多次鹰派言论以及加拿大央行宣布缩减购债使欧央行对PEPP的态度成为本次会议的焦点。尽管市场不认为欧央行会在本次会议宣布缩减,但仍十分关注拉加德关于PEPP购债节奏的信号。拉加德/欧央行在本次会议中则极力唱淡市场逐渐升温的缩减预期,首先在会议声明中欧央行提到“二季度PEPP的购债速度将继续较年初明显加快”;其次,在发布会中拉加德表示管委会从未就缩减购债作任何讨论,缩减是不成熟的;同时她还提到当前欧央行的政策操作是“数据依赖”的,也就是很可能会滞后于曲线,且欧洲的经济复苏与美国不在同一阶段,欧央行与美联储的政策不会协同。

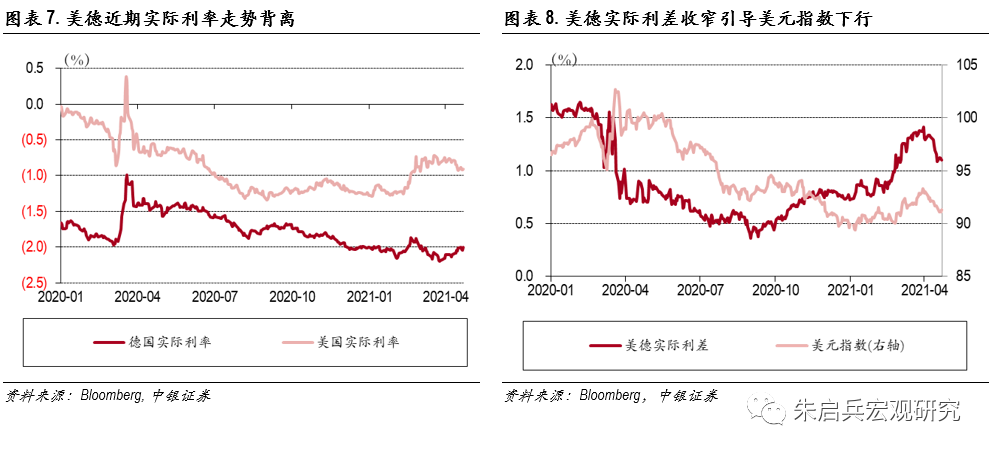

缩减和财政刺激预期使近期美欧实际利差走窄,引导美元指数下行。随着意大利总理德拉奇2200亿欧元财政刺激计划的透露、欧洲复兴计划在德国的违宪挑战被驳回和德国倾向于宽松财政纪律的绿党支持率不断上升等事件的发酵,当前欧洲财政刺激预期正不断升温,成为了近期美欧债券收益率走势背离、美德实际利差收窄的重要因素。

风险提示:欧洲刺激政策不及预期;全球疫情控制不及预期。

正文

鸽派回应利率上行

欧央行4月会议按兵不动,唱淡市场缩减预期。北京时间4月22日晚上,欧央行公布了4月的货币政策决议以及行长拉加德关于议息会议的介绍性陈述,欧央行按兵不动,且表示二季度将继续以“显著高于年初的速度在PEPP计划下购债”,积极唱淡市场缩减预期。

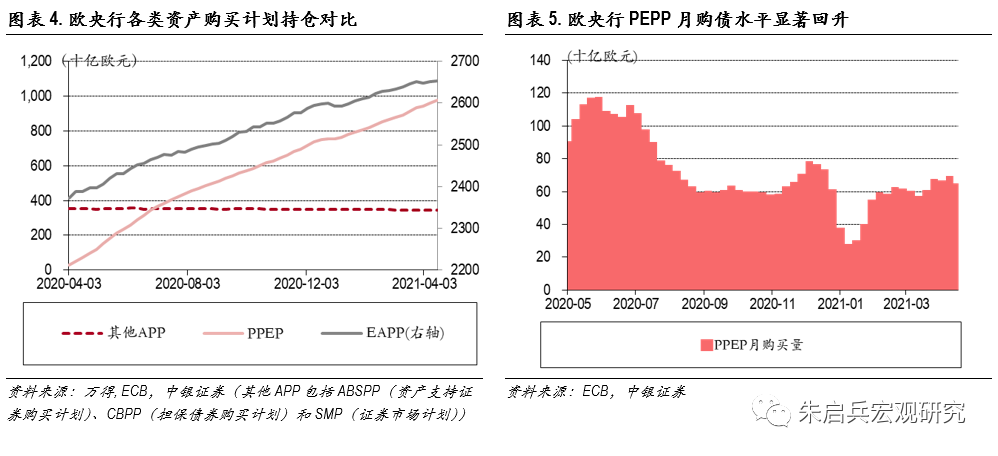

会议主要内容有4点:1. 重新阐述保持关键利率不变,即主要再融资操作利率维持在0%、边际借贷便利利率维持0.25%水平和存款便利利率保持-0.5%不变;2. 表示“二季度PEPP的购债速度将继续较年初明显加快”,继续推进总量为1.85万亿欧元的PEPP(大流行资产购买紧急计划),资产净购买周期至少延续至2022年3月,本息再投资时间至少持续到2023年底,若未来金融状况转好,PEPP的购债额度并不需要用尽;3. 继续以再融资操作提供充足流动性,用TLTRO III(定向长期再融资三期)向银行提供有吸引力的资金; 4 APP(资产购买计划)将以每月200亿欧元的速度推进,并保持本息再投资直到开始加息后一段时间。这里的APP指的主要是EAPP(拓展资产购买计划),包括PSPP(公共部门采购计划)和CSPP(企业部门采购计划),顾名思义,它们分别购买公共部门和企业部门的债券。

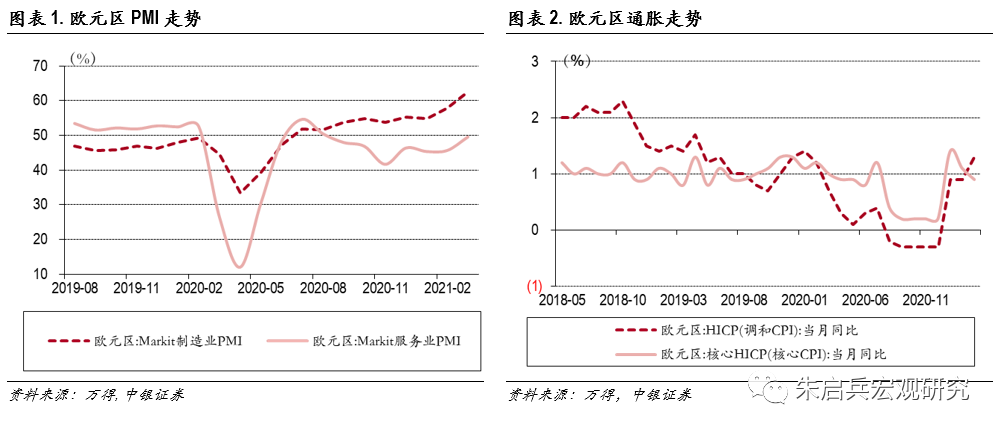

在介绍性陈述中,拉加德提到高频数据与调查显示欧元区实际GDP在2021年第一季度很可能继续萎缩;随着疫苗接种的推进,年内欧元区将逐渐解封,经济将活动将反弹;中期经济复苏将受益于欧元区内以及全球需求的复苏、财政刺激以及宽松的金融状况;总的来说,经济增长的中期风险更加均衡,短期下行风险仍存。通胀方面,3月份欧元区HICP同比增速为1.3%,欧央行认为目前通胀主要受基期效应与能源价格影响,年内通胀水平受短期供应链限制和需求复苏影响将继续走高,但亦会受经济整体疲软和欧元升值拖累。在记者发布会中亦有人向拉加德提问如何看待欧元自四月初以来的升值现象,拉加德表示不会对欧元设置一个特定的目标汇率,但会密切关注欧元升值对通胀的负面影响。

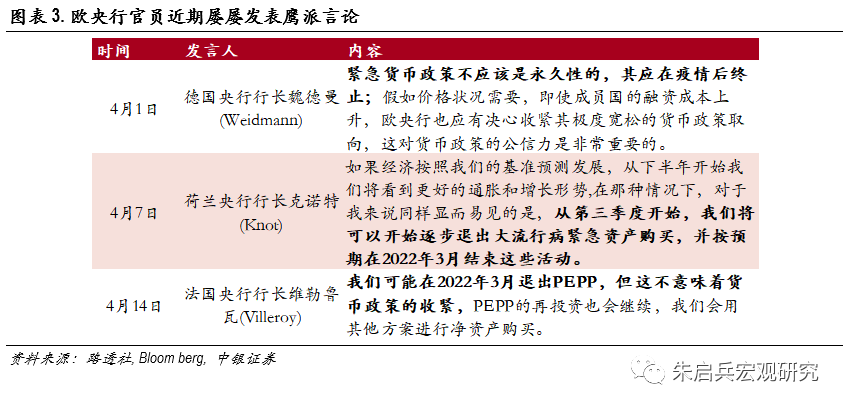

会议前欧央行官员的多次鹰派言论以及加拿大央行宣布缩减购债使欧央行对PEPP的态度成为本次会议的焦点。4月1日德国央行行长魏德曼在采访中表示紧急货币政策不应该是永久性的,其应在疫情后终止,且假如价格开始上涨,即使金融条件收紧欧央行也应该坚决缩减货币宽松;4月7日荷兰央行行长克诺特接受路透社采访时则表示应该在今年三季度逐步退出PEPP购买,明确放出了taper信号;4月14日法国央行行长维勒鲁瓦在接受彭博社时的表态则相对缓和,他认为欧央行可能在2022年3月退出PEPP,但这不意味着货币政策的收紧,欧央行会用其他方案进行净资产购买。另外,在4月21日的利率决议中,加拿大央行将每周购债规模从40亿加元缩减至30亿加元,同时将加息时点从2023年提前至2022年下半年。

以上事件均导致了尽管市场不认为欧央行会在本次会议宣布缩减,但将十分关注拉加德关于PEPP购债节奏的信号。拉加德/欧央行在本次会议中则极力唱淡市场逐渐升温的缩减预期,首先在会议声明中欧央行提到“二季度PEPP的购债速度将继续较年初明显加快”;其次,在发布会中拉加德表示管委会从未就缩减购债作任何讨论,缩减是不成熟的(premature);同时她还提到当前欧央行的政策操作是“数据依赖”(data-dependent)的,也就是很可能会滞后于曲线(behindthe curve),且欧洲的经济复苏与美国不在同一阶段,欧央行与美联储的政策不会协同(willnot opetate in tandem)。

在欧央行的实际操作方面,截至4月16日,欧央行PEPP持仓为9766亿欧元,月购债规模维持在650亿欧元左右,较年初水平显著回升,以当前的购债速度1.85万亿的额度不会在2022年3月用尽。

欧洲各国财政刺激的推出近期同样受市场高度关注。由于疫情原因,欧盟国家60%与3%的债务率和赤字率限制在2022年底前被暂时废除,因此这为欧盟国家的大规模财政刺激留出重要的时间窗口。据金融时报报道,意大利总理德拉奇将在下周公布其高达2210亿欧元的财政刺激计划,其中300亿欧元来自意大利国内财政预算,1915亿来自欧洲复兴计划(NextGeneration EU Program)的赠款与贷款,德拉奇的计划将集中于提高意大利电网的效率、投资氢能源项目和其他可再生能源、提高公共建筑能效等领域。

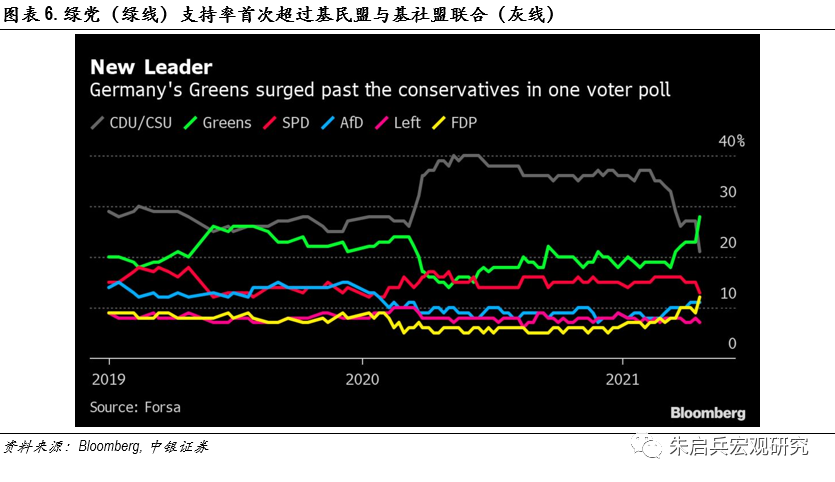

另一方面,尽管欧洲复兴计划在2020年7月于欧议会获得通过,但其后在各国推进相当缓慢;在德国,尽管欧洲复兴计划相关方案在议会已获通过,但其在3月26日受到德国选择党(AFD)的违宪挑战,此挑战于4月22日被联邦宪法法院驳回,这意味着相关财政刺激计划在德国将走上正轨。同时,在4月20日Forsa关于德国选举的民调中,绿党首次支持率超过基民盟与基社盟联合,而绿党在财政刺激的态度上相较于保守稳健的基民盟更为积极(绿党曾作出5000亿财政支出计划的竞选承诺)。因此,当前市场对欧洲财政刺激的预期正不断升温,这在近期美债和欧债收益率的背离得到体现,截至4月22日,德国实际利率已从3月25日的低位反弹了20BP,而美国实际利率则从3月19日的高位下行了19BP;此消彼长之下,叠加升温的欧央行缩减预期,不断收窄的美德实际利差带动了近期美元指数的下行。

风险提示:欧洲刺激政策不及预期;全球疫情控制不及预期。

(智通财经编辑:庄礼佳)